BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD-0.34%

XRP/HKD-0.34%作者:FrogsAnonymous,本文由DeFi之道編譯

當今市場上不乏DeFi協議,并且有大量機會通過為它們提供流動性來賺取收益。UniSwap、Balancer和Curve等“老牌”協議,開創了現在幾乎所有AMM協議都使用的恒定乘積做市商模型和StableSwap不變量。他們的主張很簡單:用戶提供流動性,當池子被用來交易時,每個協議根據這些公式分配費用。

然而,使用這些不變量的LP會注意到一個關鍵問題:價格變化會導致損失,而費用一般無法彌補。這種利潤損失——無形的,但可衡量的,被稱為無常損失。那么,當你可以通過簡單的持有和出售獲得更多收益時,為什么還要提供流動性呢?

如果我們能改變這個想法,讓自己從這種最初的損失中獲利呢?如果我們能夠利用這一現象,在更廣泛的多/空策略中作為一個有利可圖的對沖呢?

這一切都可以通過我稱之為“LPDiving”的技術來實現。為了更好地理解它,讓我們先回顧一下無常損失的基礎知識。

無常損失

無常損失是一個相當簡單的概念,但其含義是可怕的:持有和出售資產比將其部署在流動性池中并收取費用更具收益性。這是因為兩個池子里的資產之間的價格差異造成了損失。那么,無常損失更準確地描述為差異損失。

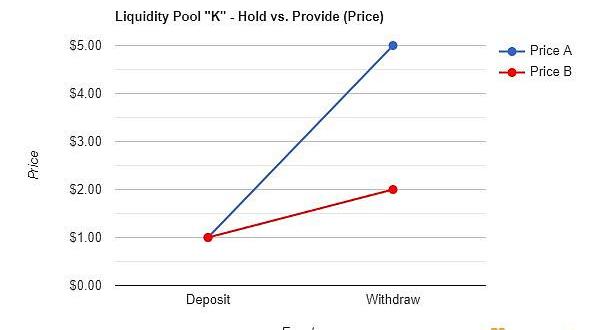

以LP池K中的兩種資產為例,它們的可變價格升值不受AMM/LP本身的影響。想象一下,你投入了:

500個代幣A,價格為1美元

500個代幣B,價格為1美元

以1000美元的價格存入1000個代幣

現在,考慮一種情況:

代幣A從1美元增加到5美元

代幣B從1美元增加到2美元

最終價值為3500美元

合理的假設是,存款人以后可以在價格升值或貶值后以1:1的比例提取存款,就像買入并持有一樣。500個代幣A,500個代幣B。

但是,這不會發生。這個池被指示根據預言機價格以及每當交易通過它們進行做市。因此它的名字——恒定乘積做市商。

人民日報整版闡釋如何加快數字化發展建設數字中國:加強區塊鏈等關鍵數字技術研究:金色財經報道,《人民日報》2021年10月29日 09 版整版闡釋如何加快數字化發展,建設數字中國,其中提到堅持創新驅動,全面推動區塊鏈等數字技術融入政務服務全流程。夯實技術創新基礎,加強區塊鏈等關鍵數字技術研究,夯實技術創新升級基礎。[2021/10/29 6:18:58]

除非兩種資產有足夠強的相關性,以至于每種資產的價格delta相等,否則每當價格出現分歧時,儲戶就會提取不規則的數量。實際上,存款人將提取:

316.23個代幣A,價值1581.14美元

790.57個代幣B,價值1581.14美元

如果存入,最終價值為3162.28美元

存款人經歷9.65%的無常損失。

A.1-持有與提供的對比

A.2-持有與提供的比較

A.3-持有與提供的對比

這個利潤明顯低于完全不提供流動性所能獲得的利潤,這往往會使池子里的存款人首先不愿意存款。許多協議試圖通過發放來激勵流動性,作為向儲戶支付費用的一種方式,但這些費用幾乎總是不能彌補價格差異帶來的損失。

考慮一下:協議是否有能力向每個存款人支付差價——在上面的例子中是337.72美元?通常情況下,作為費用支付的代幣通過分配膨脹的低成本供應來補償,這通常會迫使儲戶簡單地重新復合所賺取的邊際利潤。對無常損失的受害者來說,這是個小小的安慰!

顛覆想法

海德薇格:我很期待看到 數字貨幣將如何改變人民幣支付市場:第十七屆中國國際金融論壇于2020年12月17日-18日在上海舉行。主題為“數字經濟時代的金融服務”。國際銀行業聯合會(IBFed)總裁海德薇格?挪倫斯視頻參會并致辭時指出:金融穩定委員會正在監測大科技公司的創新和金融穩定風險,并且已經發表了很多關于該主旨的文章,例如在2020年10月13日發表的一篇文章中,就提出了關于全球穩定幣的10個高層建議。考慮到創新的規模之大,監管機構和監督機構都需要拓寬自己的視野,并且彼此之間開展更多合作。

中國監管機構一直在積極加強監管,以便隨時應對大科技公司所引起的市場變化。例如,去年,中國人民銀行就起草了相關規則,要求將銀行和金融服務與金融控股公司旗下的科技公司分離,并對這些科技公司進行監管。 現在,要求支付公司必須有100%的存款準備金。

中國還率先推出了由國家信用支持的數字貨幣。我很期待看到這些數字貨幣將如何改變中國國內和境外的人民幣支付市場。(新浪財經)[2020/12/17 15:29:42]

這就是為什么不鼓勵將超過一種資產集中在一起的核心原因——它增加了做市商的復雜性。此外,根據利潤不斷地重新分配資產,使得儲戶很難預測他們是否能通過領取LP代幣來拿回他們的錢。

然而,在觀察AMM行為時可以看到一個獨特的價值記錄。再看看我們前面提到的例子的結果。

316.23個代幣A,價值1581.14美元

790.57個代幣B,價值1581.14美元

請注意,雖然A和B的價格相同,但提取的代幣數量不同。我們從500個代幣B開始,現在有790.57個。自動做市商的效果是存款人用A的股份換B的股份,而這兩種資產的價格都會隨著時間的推移而上漲。隨著它們之間的價格出現分歧,我們利用我們對A的分配,將更多的股份分配給B。

那些從事流動性池工作的人可以應用一種更復雜的方法,通過利用重新分配機制,從基于CPMM的LP中獲利,我稱之為“LPDive”的一種相互作用。

初學者的高級流動性

這個概念相當簡單:將資金存入流動性池,然后在價格出現分歧時提取資產。然后,為數量較多的資產建立一個多頭頭寸。

直播|條子哥 > Chainlink如何在一年內將生態擴大了400%?:金色財經 · 直播主辦的《 Focus 價值50》深度解析 6 大TOP50 項目,白話分享,刷新共識!6月16日16:30準時開播,本期Chainlink中國區負責人 條子哥將在直播間聊聊“Chainlink如何在一年內將生態擴大了400%?”,該項目剛剛被當選世界經濟論壇技術先鋒,感興趣的朋友掃碼移步收聽![2020/6/16]

盈利的跳水源于利用差異損失的現象。核心押注是,在分歧之后,多頭資產頭寸的升值速度是指數化的,收益大于持有或存款。對于常見的代幣LP設置,本文提供了兩個例子:代幣穩定池的CompressionDive,以及Token-TokenPool的TwinDive。

示例一:代幣穩定礦池跳水

代幣穩定池的工作方式就像一個原生的美元成本平均機制,在任何方向都是如此。這是對沖的核心——存入代幣穩定池允許用戶在上升或下降的過程中以較低的收益進行DCA,同時賺取一些費用。這將被稱為壓縮跳水。

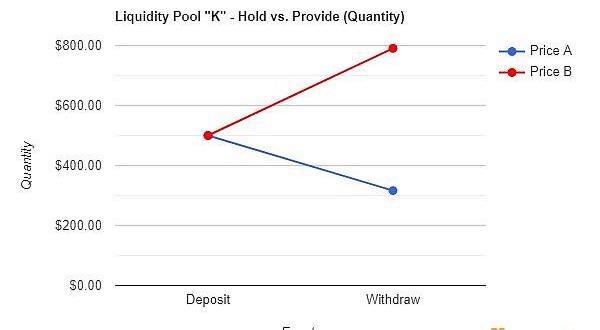

讓我們來看看這個例子。假設投資者LP具有:

500個代幣A和500個穩定幣B,每人1美元購買

該投資者使用靈活的多/空策略

投資者做多A,靈活做空B

然后,假設發生以下情況:

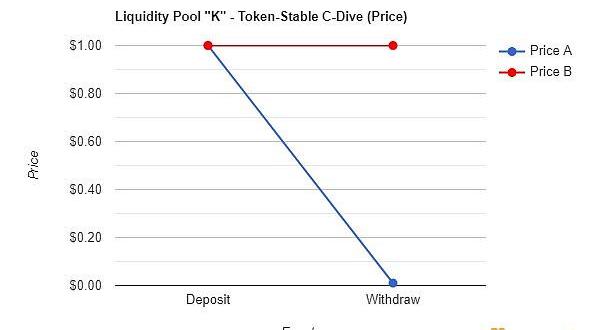

代幣A的價格降至0.01美元

穩定幣B的價格保持在1美元

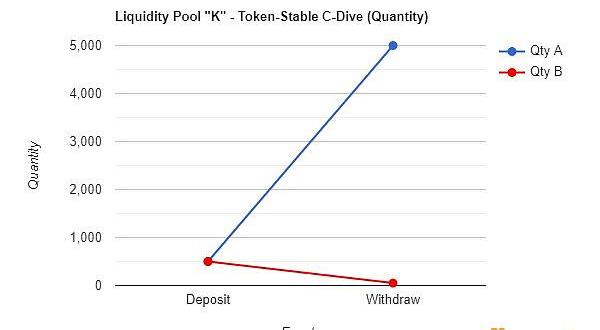

由于投資者希望在A上持有一個多頭頭寸,因此如果價格貶值,他們可以簡單地撤回其流動性池代幣K。在此示例中,當代幣A達到0.01美元的價格點時,投資者退出,留下5000代幣A和50個穩定幣B。

D.1-壓縮跳水價格變化

動態 | Cryptopia清算跟進:總資產為170萬美元 清算人需向法院咨詢如何支付欠款:據rnz消息,Cryptopia清算公司Grant Thornton需要就如何現款支付客戶欠款向法庭尋求法律咨詢,因為世界上還未有任何法律先例。來自Grant Thornton的清算人David Ruscoe和David Ruscoe發布報告稱,Cryptopia目前欠款超過400萬美元,而總資產為170萬美元。本周,法院下達命令,允許他們使用該公司持有的比特幣為清算提供資金。 據此前消息,Grant Thornton發布清算報告顯示,Cryptopia欠69名無擔保債權人債務超過210萬美元,有擔保債權人的債務超過140萬美元。此外,該公司欠員工未付工資、假期工資以及無擔保債務近60萬美元,預計無擔保債權人的數量將會增加。在今年1月份遭黑客入侵損失1600萬美元后,Cryptopia目前已申請美國破產保護。[2019/6/1]

D.2-壓縮跳水數量的變化

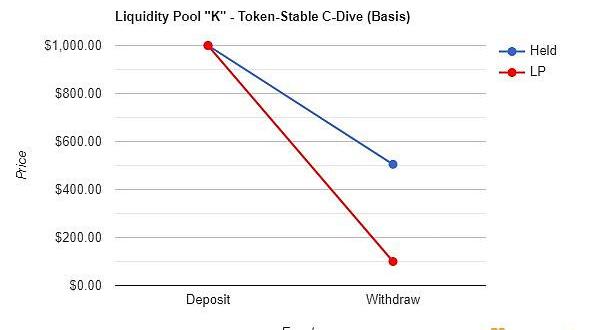

D.3-壓縮跳水基礎變化

其結果是存款人的損失增加了!

LP'ing給他們總共剩下了100美元,而如果他們簡單地持有,他們會有505美元。對于流動性池的儲戶來說,這似乎是一個相當糟糕的情況,因為應計費用不能補償這種程度的損失。

在這個例子中,無常損失被計算為80.2%,如果儲戶沒有監控他們的頭寸,凈損失非常大!存款人損失慘重,他們可能會傾向于割肉。

這就是我們在這個流動性資金池中“跳水”的地方。即使池子的價格下降了,A的數量還是呈指數增長。無論他們知道與否,隨著價格的下降,儲戶用他們的穩定幣B購買了更多的A。

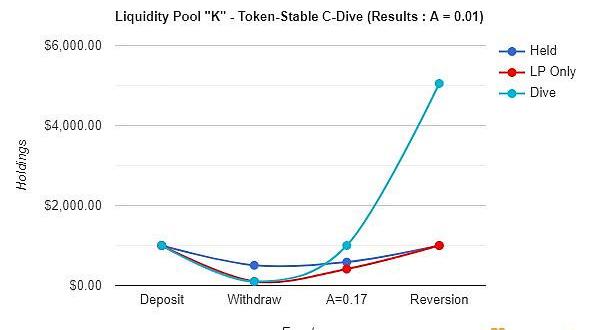

這里LP跳水的核心前提是:將無常損失重新規劃為對代幣的重新分配,相信它們會回到初始價格。投資者沒有放棄代幣A的頭寸,而是退出以持有多頭頭寸。通過持有這個多頭頭寸,投資者實際上降低了他們的盈虧平衡價格!

坦桑尼亞銀行正在研究如何管理數字貨幣:隨著坦桑尼亞人對數字貨幣投資的增加,坦桑尼亞銀行(BoT)正在研究如何管理新現象。BoT國家支付系統官員Bernard Dadi稱,數字貨幣概念目前仍是新的,全球各地的中央銀行仍在研究應對這項技術的對策。數字貨幣可供任何人使用,這使得監管變得更加困難。[2018/3/8]

存款人擁有5000個代幣A

存款人有850美元的無常損失

用無常損失除以代幣A的數量

當代幣A價格=0.17美元時,儲戶收支平衡

這就是指數收益發生的地方。在這個例子中,當代幣A升值超過0.17美元時,多頭頭寸的風險回報率也會呈指數級增長。

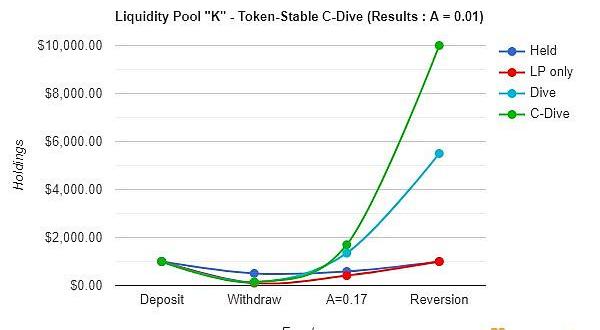

D.4-A=0.01美元時的壓縮跳水回歸比較

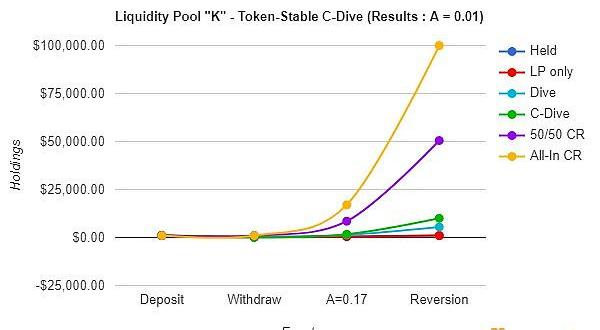

這個時候,精明的觀察者可能會考慮在沒有流動資金池的情況下采用這種策略:他們不再存入1000美元,而是簡單地使用初始1000美元的一半或全部以0.01美元的折扣價購買100000個代幣A。這種策略在沒有LP的情況下表現更好,因為交易者在沒有額外工具的情況下做市。

D.5-50/50或All-InPico底部交易的壓縮跳水回歸比較

這就引出了一個問題:當確定Pico底部是最賺錢的時候,為什么還要使用跳水策略呢?這個想法是,使用跳水策略允許投資者在功能上使用LP作為對沖工具。下行風險通過AMM的機制自然得到保護,因為確定Pico底部的時機說起來容易,做起來難。

通過整合來壓縮代幣價格以獲得收益

我們可以通過借鑒底部做市商的思路,并在跳水策略中實施來重新平衡風險配置。那么,壓縮就是行使靈活的空頭頭寸。

跳水者可以選擇在他們立即撤出后鞏固他們的穩定幣B頭寸,以現貨價格買入代幣A。在恢復到初始價格的前提下,這進一步放大了跳水策略的收益。

總結:

使用50個穩定幣B增加5000個代幣A的頭寸

存款人現在有10000個代幣A

我們仍然假設這是一個不使用集中流動性頭寸的LP

D.6-壓縮跳水的杠桿作用示例

這是C-Dive最吸引人的地方:最終的總頭寸為10000美元,初始存款后有9000美元利潤。在流動性池上使用壓縮跳水策略,可以對代幣A的頭寸進行原生對沖,并獲得類似于選擇本地或pico底部的利潤。

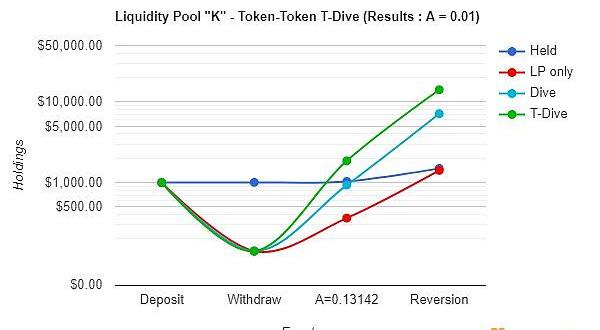

示例二:Token-TokenPoolDive

真正神奇的是當你開始處理兩個具有波動性的代幣時。如果使用得當,LP會你最喜歡的對沖工具。使用Token-TokenPool開始引入杠桿跳水策略,通過將一種資產與另一種資產壓縮,以獲得成倍的收益。

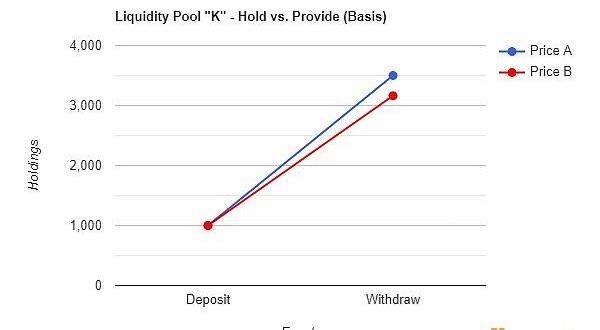

讓我們假設一個投資者的投入與以前相同:

500個代幣A,500個代幣B——每個1美元

1000美元的初始存款

該投資者使用靈活的多/空策略

該投資者做多A,靈活做空B

然后,假設發生以下情況:

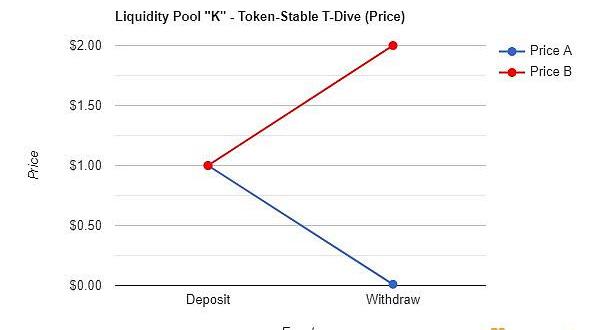

代幣A的價格降至0.01美元

代幣B的價格上漲至2美元

E.1-Twin-Dive價格變化

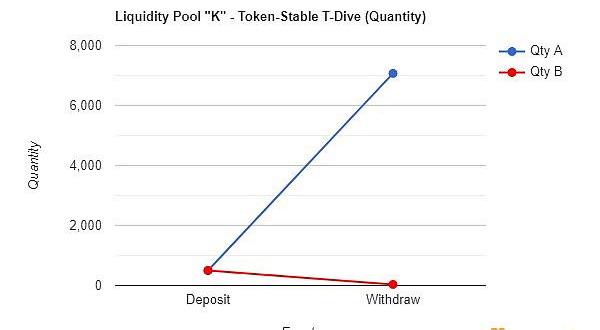

E.2-Twin-Dive數量變化

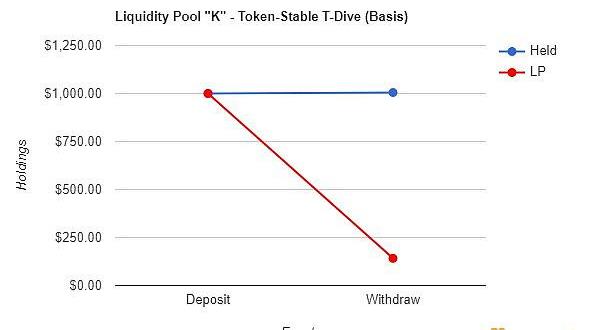

E.3-Twin-Dive基礎變化

跳水退出總結:

7071.07代幣A

35.36代幣B

如果持有,價值1005美元

如果存放在LP中,則為141.42美元

在這種情況下,無常損失計算為85.93%-比Token-Stable池的IL高5.73%!從這個角度來看,差異損失看起來非常可怕。

讓我們評估盈虧平衡點:

7071.07的代幣A需要補償初始存款的-858.58美元的損失

存款人擁有35.36個代幣B,即70.72美元

我們必須補償代幣B在回升過程中的定量IL損失,以計算收支平衡

我們從存款價值中減去代幣B持有量(1000-70.72)

將此IL補償值除以代幣A的數量(929.28/7071.07)

當代幣A=~0.13142美元時,存款人達到盈虧平衡

此外,儲戶可以通過事后立即買入來選擇是否在取款時行使空頭頭寸。我們可以像在最初的壓縮跳水法中那樣,在提款時取B的價值,并以此為杠桿。這使我們的代幣持有量增加了一倍,達到14,143.07。

E.4-A=0.01時的壓縮跳水回歸比較-使用A=0.13142作為盈虧平衡點

正如人們開始看到的那樣,使用TwinDive是根據B的杠桿購買力利用壓縮跳水的一種杠桿形式。這是在Token-TokenPool上使用跳水方法的嚴格好處。計算Token-Token雙跳水策略上可用的基本杠桿的最簡單方法是,將杠桿代幣或代幣B,在這種情況下,將其除以代幣A的價格。

例如:

代幣B在提款時的價格為2美元

代幣A的提款價格為0.01美元

基本杠桿為200

這種策略通常被稱為流動性“吸血鬼”。這是因為流動性通過代幣數量有效地從儲戶那里獲取,并根據杠桿率轉移給跳水者。一般來說,這種流動性是根據其MEV提取的,也就是說它是一種有效的做空工具。

LPDive的積極和消極影響

假設價格預測有利于多頭/空頭投資者的方法,并且收費收益代幣具有價值,那么使用跳水方法可以減輕無常的損失,并將利潤復利給存款人。任何投資者都可以在任何利用CPMM不變量的LP上使用這一策略,或其一些衍生品。在集中的LP頭寸上使用這種方法有額外的細微差別,一般效果因個人協議而異。

與簡單的買入、持有和賣出相比,相對于協議功能允許的標準行為,LPDive自然會產生指數級的利潤。規模較小的存款人可以通過這種方法獲得更多利潤,并且更容易在較便宜的鏈上進行測試。

人們更容易將AMM和LP視為原生對沖工具,而不是存款以賺取收益的工具。該工具所提供的收益過程是,自然地做空一種資產與另一種資產,一直到較低的估值,收益減少,并自動進行多空對沖策略。使用基于delta的對沖策略的基金或投資者可以將價格變化視為delta,將LP的價格/數量變化視為gamma。

對于除跳水者之外的所有其他參與者,此動作的負面影響通常都很高。從更廣泛的市場環境來看,持續執行此操作會導致價格壓縮或臨時價格等價,以及分配給跳水者更多代幣,作為承擔他們跳水的任何資產風險的補償。也就是說,在所有資產池中的所有資產中,所有的現貨價格都向最低的平衡值移動。在此期間,跳水者可以使用LP作為本地對沖工具來利用杠桿,這使得池中的TVL粘性降低,或者更容易出現“吸血鬼”。

對于沒有跳水的投資者來說,通常情況下,資金池APR產生的協議代幣的費用數額是有利可圖的,盡管不是最大的利潤,因為它承擔的風險比跳水小。如果使用LP跳水方法增加,儲戶通過深度流動性來鞏固資金,賺取費用的做法將變得更有利可圖。

耦合風險與兩者之間的價格行為相關,這意味著資產的波動性在它與AMM配對的那一刻就降低了。持續使用跳水策略,特別是杠桿式C型或T型跳水,進一步降低了波動性,這導致杠桿式跳水策略的有效性降低。

結論

Yieldfarm無利可圖的假設是正確的——跳水者承擔多頭/空頭風險,在短期內比儲戶賺更多的錢。當前使用基于CPMM的不變量的LP存在跳水者利用這些軟漏洞的風險,這是不變量使用的機制的副產品。另一方面,這為AMM和LP開辟了新的實施和研究領域,尤其是與自動化DEX相關的領域。通過收集關于這些概念的知識,可以在這些協議中深化鏈上流動性,并且可以圍繞流動性池開發更強大的功能。

7:00-12:00關鍵詞:Celsius、Circle、5ire、ARK1.Celsius在與Tether資金清算時損失約1億美金;2.

1900/1/1 0:00:00熊市已至,或許并非壞事 最近一個月內,加密市場可謂是利空不斷,二級市場跌跌不休,許多機構又連鎖暴雷,連環沖擊之下,整個市場彌漫著一股悲觀的氣氛,市場恐慌情緒久久無法散去.

1900/1/1 0:00:007月3日,港股上市公司美圖發布內幕消息及盈利警告公告,指出截至2022年6月30日,公司可能錄得約人民幣2.749億元至3.499億元之間的凈虧損.

1900/1/1 0:00:00以太坊合并是加密歷史上最強大的催化劑之一,它的到來正在迅速逼近。隨著以太坊逐漸走向工作量證明機制的終局,我們有必要了解一下以太坊合并后的PoS時代的10個重要特征:1.合并后,ETHL1費用不會.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:361.8億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:47.

1900/1/1 0:00:007月6日消息,據官方公告顯示,VoyagerDigital正式啟動破產重組流程,目前該平臺上有價值13億美元的加密資產.

1900/1/1 0:00:00