BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.78%

ADA/HKD+0.78% SOL/HKD-0.15%

SOL/HKD-0.15% XRP/HKD+0.34%

XRP/HKD+0.34%當前的大多數 DeFi 應用看起來跟傳統金融產品沒什么不同,用戶可以把一種代幣兌換成另一種,在貨幣市場上借入借出,甚至可以在交易所進行保證金交易或者杠桿交易。

但 DeFi 的潛力遠不止于此。區塊鏈是一個開放的全球平臺,其核心價值在于可編程性。總有一天我們能夠看到在 DeFi 領域誕生出在傳統世界中不曾有過的獨一無二的產品。

第一個可能出現的就是:合成資產

合成資產是一類新的金融衍生品。金融衍生品的定義是指其價值?源自?其他資產或基準的資產,買賣雙方交易追蹤未來資產價格的合約,比如期貨、期權等。

DeFi 僅僅是更進一步,合成資產就是以數字形式表示金融衍生品的代幣。如果說衍生品是為標的資產或者金融持倉狀況定制風險敞口的金融合約,那么合成資產就是類似持倉的?代幣化表示。

如此一來,合成資產有著獨特的優勢:

Cake DeFi發布基于Merkle樹的儲備證明:金色財經報道,總部位于新加坡的去中心化金融 (DeFi) 服務公司 Cake DeFi 宣布使用加密審計的 Merkle 樹方法發布其儲備證明。根據這家 DeFi 服務公司的說法,用戶現在可以在一項新推出的功能中驗證他們的資產以及公司的負債,該功能允許公眾訪問其網站上提供的 Merkle 樹儲量證明。該工具旨在使用戶能夠在 Merkle 樹數據結構下對自己的資金進行自我審計。Cake DeFi 表示,它還將使用戶能夠通過有關客戶資金的實時鏈上數據了解收益是如何產生的。[2023/1/5 9:53:19]

創建無需許可:以太坊等區塊鏈使任何人都可以創建合成資產系統

獲取與轉讓便捷:合成資產可以自由轉讓和交易

全球資金池:區塊鏈天然是全球化的,世界上的任何人都可以參與

沒有中心化風險:不存在一個中心化特權控制方

Oasis基金會推出1.6億美元生態基金,支持 DeFi、NFT、元宇宙等項目:11月17日消息,Oasis基金會宣布推出1.6億美元生態基金,支持在隱私計算平臺Oasis網絡中的DeFi項目,以及支持NFT、元宇宙相關的應用。

除了 Oasis 基金會的捐贈,該生態基金還獲得了加密貨幣風險投資基金的資助,包括 AME Cloud Ventures、Dragonfly Capital Partners、Draper Dragon Fund、Electric Capital、FBG、Jump Capital、Kenetic Capital、NGC Ventures 和 Pantera Capital 等。[2021/11/18 21:59:02]

首先,合成資產可以將有形資產代幣化,將其帶入區塊鏈世界,并賦予所有上述優勢。想象一下,世界上任何一個買了這個追蹤標普 500 的代幣的人,都可以使用這個代幣用作其他 DeFi 項目(如Compound、Aave 或者 MakerDAO)的擔保品。該模式可以延伸至諸如黃金或者谷物之類的商品,諸如特斯拉股票、標普指數,諸如債券之類的債務工具等等。

ZG. COM將于5月19日上線DeFi挖礦七日寶第一期:據官方公告,ZG.COM將于2021年5月19日12:00上線DeFi挖礦七日寶第一期。本期參與方式為USDT,最小起投金額為1,000USDT,總額度為1,000,000USDT,認購時間截止至5月21日12:00。

DeFi挖礦七日寶是 ZG.COM打造的一款挖礦產品。用戶可認購一定數量的BTC、ETH、USDT等幣種。[2021/5/18 22:15:04]

想想最后這一點,就十分令人興奮。我們很快就可以將各種新奇的玩意(什么流行文化市場、表情包市場、個人代幣市場等等)代幣化,以合成資產的形式進行交易了。

由于任何資產都可以以合成資產的形式上鏈,潛在的市場規模就很大了。僅看一個數據,全球股票總交易量在 2020 年第一季度約為 32.5 萬億美元。理論上說,其中的一部分可以用合成資產代替,在全球資金池中,任何人都能自由交易。

分析師:DeFi 流動性挖礦是未來趨勢,但波場DeFi生態還需長期建設:NewBest 分析師分析表示,波場版YAM項目Pearl.finance結合AMPL、YFI、Compound模型,正式上線TAI挖礦產出Pearl,Pearl屬于TAI旗下項目,形成連環套娃。以太坊DeFi流動性挖礦背后有Compound/dYdX/dForce等協議作為套利基礎設施,即使沒有平臺幣依舊有利潤提供價值支撐;而波場DeFi生態因剛剛起步,若沒有現金流項目支撐下,過早引入平臺幣容易引入死亡螺旋,無法構建TVL(鎖倉值)和token價格的正循環。波場 DeFi 生態需要長期的建設,彎道超車的路徑是結合有現金流支撐的DAPP或者支持類似NewBest有推廣矩陣根節點收益模型支撐的項目,才有可能實現以太坊流動性挖礦生態的繁榮。(NewBest.io )[2020/9/1]

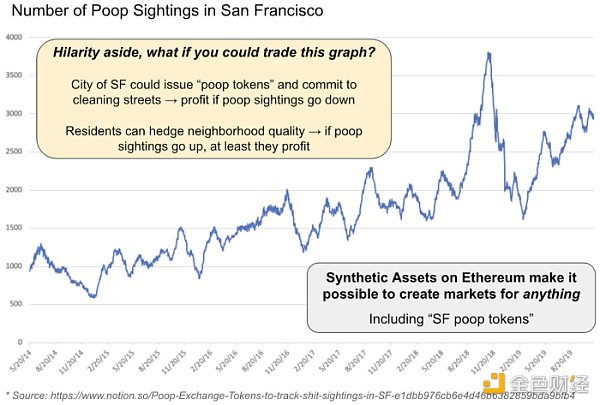

2019 年末,一些開發者腦洞大開,我們能不能創建一種合成資產來跟蹤三藩市內被發現的便便頻率?然后他們開發出了其原型。代幣的持有者中發現更多便便時獲利,而發行者則在便便發現量減少時獲利,他們共同使用一個報告便便出現頻次的信息傳輸機制。

動態 | Coinbase首席執行官對DeFi持肯定態度:在過去的幾個月中,隨著提供DeFi服務的平臺和產品數量的增加,DeFi一直在掀起波瀾。根據Coinbase首席執行官Brian Armstrong的說法,就今年的增長而言,DeFi圖表已開始出現“指數曲線”。盡管受到網絡擴展性問題的困擾,以太坊的DeFi環境迄今為止一直是最受歡迎的應用程序環境之一。然而,Coinbase Custody首席執行官Sam McIngvale稱,有許多新進入者涌入該領域,這導致了替代方案的誕生,這個領域主要由Ethereum 和Compound Finance主導。(AMBCrypto)[2019/10/27]

便便交易可以成為三藩市地方政府的激勵措施。如果市政府發行便便代幣,他們就有動力清理街道以獲得報酬。對應的,市民也可以購買便便代幣來作為感情對沖,如果街道沒變得更干凈,至少他們能賺到一點錢。這只是一個簡單的例子,但展現了合成資產在各種各樣的市場中的潛力。

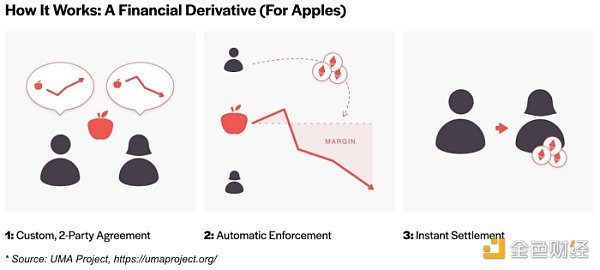

UMA 是一種合成資產協議,任何人都可以使用這套協議重新創造傳統金融產品、基于密碼學貨幣的稀奇古怪的產品等等。通過 UMA,兩個交易對手可以一起在無需許可的條件下創建任意金融合約,這些合約通過經濟激勵(抵押)來保證安全性,通過以太坊智能合約強制執行。由于以太坊是全球的開放的,準入門檻將大大降低,形成 “全球市場觸達(Unisversal Merket Access)”。

如今,UMA 社區正致力于開發代幣收益率曲線(例如?yUSD),但任何人都可以通過該平臺創建各式的金融合約。幾個簡單的例子:

基于密碼學貨幣的合約:密碼學貨幣期貨代幣,收益率曲線,永久掉期合約。

跟蹤密碼學貨幣或 DeFi 指標的代幣:比如,BTC 市值占比,DeFi 鎖定價值量走勢,去中心化交易所市場占有率走勢,或者其他任何指標。

傳統金融產品:美股與全球股票(如特斯拉股票幣或者蘋果股票幣),商業養老金計劃,保險或者其他年回報產品。

一些奇怪的東西:剛才提到的便便交易所,流行文化、表情包市場等等。

UMA 的定位是服務劇烈創新的金融市場中的長尾產品。就像便便交易所的例子那樣,這些合約有可能從根本上重新分配激勵,促成從零到一的創新。

*注:UMA 是 Coinbase Ventures 投資組合的成員公司

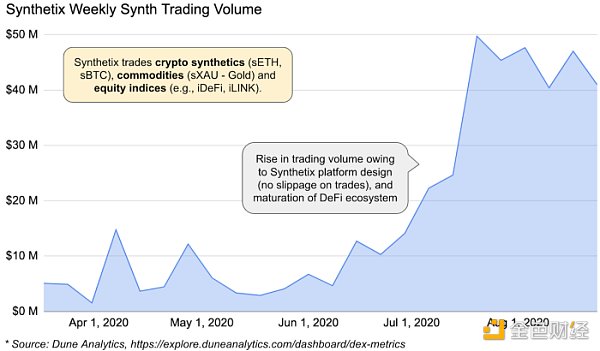

Synthetix 是在以太坊上為合成資產創造全球資金池的協議,可以促進各種資產類別(包括密碼學貨幣,股票和商品)的創建與交易,一切都在鏈上完成。

追蹤這些資產價格的代幣可以在 Synthetix 生態中交易,交易中會用到抵押、鎖定代幣和交易交易費的組合操作。值得一提的是,Synthetix 生態正在過渡為完全由 DAO 架構來運營,也就讓 SNX 代幣成為生態系統的核心。用戶可以鎖定 SNX 用作合成資產倉位的背書,同時收取交易費作為回報,而且 SNX 還是 DAO 的投票權代幣。

作為 DeFi 世界中領先的合成資產平臺,Synthetix 目前發行了超過?1.5 億美元的 “Synths” 合成資產。其中最重要的是 sUSD,其平臺下的穩定幣,市值直奔一億美元。

現在,Synthetix 主要提供基于密碼學貨幣的合成資產,如 sETH 和 sBTC,以及跟蹤資產組合的指數代幣,比如 sDeFi 和 sCEX。這些代幣的吸引力主要來自其獨特的市場設計,資產以信息傳輸機制傳入的價格交易,因此交易時不會出現價格滑動。

還有許多正在構建角度獨特設計新穎的合成資產平臺。有?Morpher、?DerivaDEX*、?FutureSwap、?DyDx?和?Opyn、?Hegic?或?Augur。

*注:DerivaDEX 是 Coinbase Ventures 投資組合的成員公司

合成資產是以太坊以及 DeFi 生態逐漸成熟以后形成的新的元件,但我們才剛剛開始,不應對其固有風險視而不見:

智能合約風險:智能合約是有可能被別有用心的人利用的,而合成資產很可能就是這類人的目標。

治理風險:這些平臺通常都是由協議安排的去中心化參與者管理的,管理效果在大規模平臺中還未經測試。

信息傳輸機制風險:許多合成資產都功能都依賴信息傳輸機制,不同的信息傳輸機制有其自身的信任假設及錯誤模式。

平臺風險:以太坊和其他底層區塊鏈平臺可能有擴展性不足的問題,在你最需要的時候無法施展其功能。交易費市場也可能不夠高效,搶先交易或者 griefing 攻擊都是棘手的問題。

然而我們總歸要找到風險與潛力間的平衡。合成資產代表了對現有金融市場開放的全球準入,是一個重要的元件。深入了解后你就能發現在各種各樣的市場背后其創新所在。

我們有可能用這些元件來創建新的金融市場,重新塑造激勵機制,改變我們的生活。

作者:?Justin Mart翻譯&校對:?Elisa & 阿劍

DeFi數據 1.DeFi總市值:141.28億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源CoinGecko2.過去24小時去中心化交易所的交易量:10.7億美元 金色晨訊 | 6月13日.

1900/1/1 0:00:00昨晚爆出一條關于數字貨幣的空投信息——總額達1000萬元,共開放5萬個名額來共同瓜分。這個被空投的數字貨幣就是DCEP——央行數字貨幣。這是一次數字人民幣的常規性測試.

1900/1/1 0:00:00DeFi聚合器yearn.finance無疑是當前DeFi最具創新的產品之一。yearn.finance現在準備改進穩定幣和AMM了.

1900/1/1 0:00:001,DeFi資產單日暴跌25% 擠泡沫時間到了嗎?去中心化金融(DeFi)泡沫正在不斷縮小,根據加密貨幣市場數據分析公司Sentiment報告顯示,DeFi資產市值在10月7日當天暴跌25%.

1900/1/1 0:00:00(有白楊樹的小路,梵高)在DeFi領域,人們為了尋求一個估值的模式,絞盡了腦汁。即便如此,也沒有大家公認的估值標準,也沒有真正行之有效的通用方法,一切都在不斷的摸索中.

1900/1/1 0:00:00區塊鏈分析公司Santiment數據顯示,比特幣的加權社交情緒處于兩年來的最低水平。該指標考慮了推特上比特幣被提及的總體數量,并比較了該平臺上正面和負面評論的比率.

1900/1/1 0:00:00