BTC/HKD+4.61%

BTC/HKD+4.61% ETH/HKD+4.51%

ETH/HKD+4.51% LTC/HKD+7.43%

LTC/HKD+7.43% ADA/HKD+7.19%

ADA/HKD+7.19% SOL/HKD+7.86%

SOL/HKD+7.86% XRP/HKD+4.58%

XRP/HKD+4.58%作者:Ignas

2022年,加密貨幣市場在牛市途中突遇攔路熊,整個市場急轉直下,哀鴻遍野。在這樣的背景下,大多數DeFi代幣的情況甚至比比特幣或以太坊的表現還要糟糕。

至少從2020年10月份開始,DeFi代幣的價格相對于ETH就一直處在下跌的趨勢中。通過追蹤主要DeFi代幣的DeFiPulse指數,我們可以發現,DeFi代幣相對于ETH的價格僅在過去一年中就下跌了69%。

來源:https://www.coingecko.com/en/coins/defi-pulse-index

之所以大多數DeFi代幣對ETH的表現不佳,我們可以解釋為大部分DeFi代幣經濟學的高度通貨膨脹設計,以及這部分協議缺乏對代幣持有人的收入再分配。例如,Uniswap的UNI代幣只能作為治理代幣,其協議產生的交易費用并不會分配給UNI的持有人。

相比之下,在撰寫本文時,以太坊驗證者通過質押ETH所獲得的收益率是大約為4.2%。此外,由于以太坊跌的費用燃燒機制,ETH通貨膨脹率很低甚至為負數。

NFT系列SMB:SMB: Gen2正式成為xNFT:5月28日消息,NFT系列SolanaMonkeyBusiness(SMB)發推稱,SMB: Gen2正式成為xNFT,即將推出的SMB: Gen3同樣也將變成xNFT。[2023/5/28 9:47:15]

通過保證以太坊網絡的安全來獲得獎勵:質押對于以太坊生態系統來說是公共事業。任何擁有一定數量ETH的用戶都能在幫助確保網絡安全的通知獲得收益。

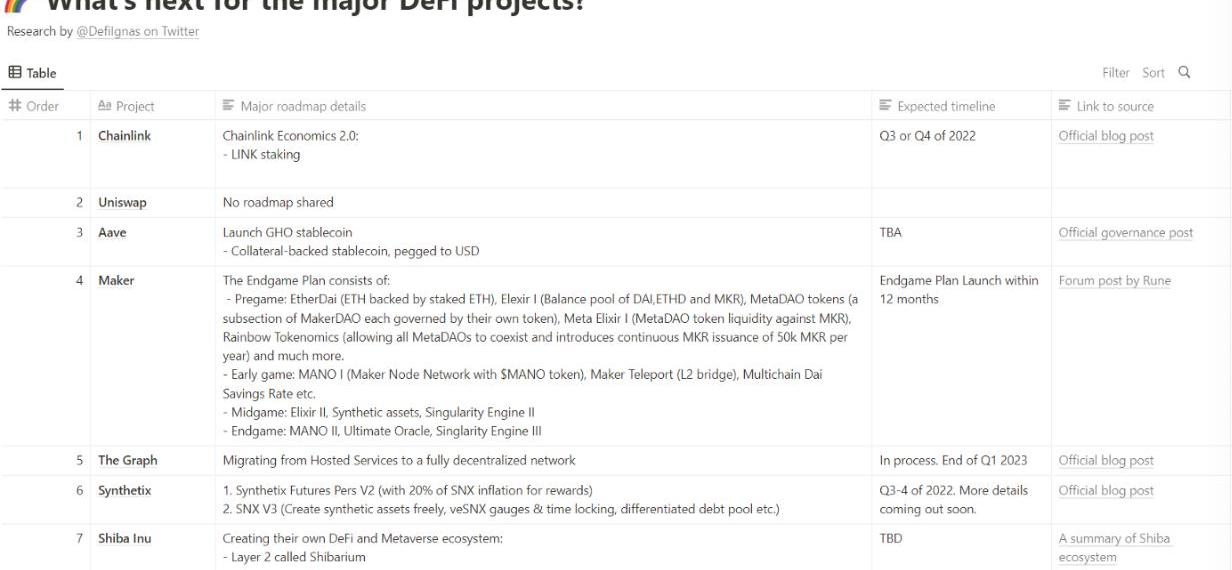

也正因為上述現象,我嘗試分析了25個主要DeFi協議的路線圖,想看看這些協議有什么下一步的具體計劃。正如鐵子們所看到的那樣,大多數DeFi協議正在重新設計他們的代幣經濟學,致力于通過新的迭代從而建立更有效的協議,并尋求進一步將他們的故障點去中心化。

DeFi協議在未來的下一步規劃是什么?

在這項研究中,我分析了25個主要的DeFi協議。

并且,我在最后的評估中將一些大市值的協議排除在外,這么做主要是因為它們沒有關于下一步規劃的具體信息,而且缺乏對路線圖缺失的解釋,或者社區對Discord上的問題沒有回應。

主要DeFi項目的未來計劃

鐵子們可以在這份表格?中查看完整的項目列表、路線圖細節、時間表和信息來源。隨著更多細節的出現,我將更新該表,如果你想為研究做出貢獻,歡迎在推特上與@DeFiIgnas聯系。

Animoca Brands將元宇宙基金的目標下調至8億美元:金色財經報道,兩位知情人士表示,Web3游戲開發商和投資公司 Animoca Brands 已將其元宇宙基金的目標下調 20% 至 8 億美元。Animoca 去年 11 月首次公布其基金計劃時,其目標是 20 億美元。然后在 1 月份減半至 10 億美元。

在去年 7 月籌資 7500 萬美元后,該公司估值接近 60 億美元。然而,該報告援引另外兩位人士的話說,其在二級市場的市值已跌至 20 億美元以下。[2023/3/24 13:24:57]

未來DeFi協議的七大趨勢有哪些?

協議所屬的穩定幣的增長

如果你查看了上面提供的這份表格,你可能會驚訝的發現我把屎幣也列入到了分析范圍內,難道它不是一個meme幣么?

有趣的是,Shiba一直在圍繞其其品牌建立一個完整的DeFi生態系統,包括他們自己的第二層區塊鏈、Shibaswap交易所、元宇宙和他們自己的穩定幣SHI。

屎幣圍繞其$SHIBmeme代幣正在構建生態系統:自動做市商$BONE代幣的挖礦非同質化代幣強大的Shibarmy社區第二層網絡稱為Shibarium穩定幣SHI元宇宙和Shiba收集卡牌游戲獎勵代幣TREAT

美聯儲將推出實時支付系統 解決機構間金融交易清算延遲問題:金色財經報道,美聯儲將于7月推出實時支付系統FedNowService,旨在解決現有的機構間金融交易清算的延遲問題。該系統將于4月初開始對第一批參與者進行認證。(CoinDesk)[2023/3/16 13:07:15]

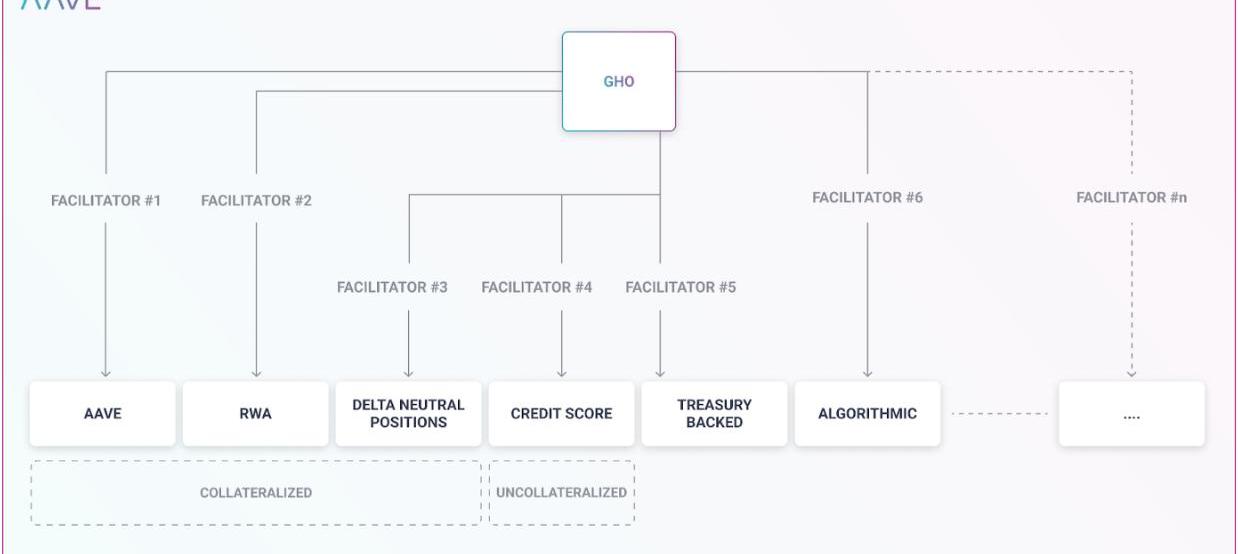

Shiba并不是唯一一個有穩定幣野心的項目。繼最近推出NEAR、Tron、Waves區塊鏈穩定幣之后,DeFi協議Aave和Curve也在計劃推出自己的穩定幣。

雖然官方公布的關于CurveUSD的信息不多,但Aave已經透露了其GHO穩定幣的機制。

協議擁有的穩定幣為協議增加了一個新的收入來源,同時也為代幣帶來了額外的用例,增加了其需求,并提高了流動性提供者的收益。

如果協議擁有的穩定幣被廣泛采用,那么它就應該會吸引更多的資本到協議,因為流動性提供者現在可以釋放鎖定的資本,并在原生協議之外提取價值。

增加對ve代幣經濟學的采用

CurveFinance開創了所謂的ve代幣經濟學,即代幣持有者將其代幣質押一段時間,以便為自己創造更高的收益,并對流動性挖礦分配進行投票。

這種模式為DeFi解鎖了新的玩法,流動性挖礦代幣的獎勵被立即出售阻止了雇傭兵進行DeFi挖礦,現在有更多的項目正在選擇ve代幣經濟學。

美國得州電網前CEO:比特幣挖礦對德克薩斯州有好處:金色財經報道,美國得克薩斯州電網前CEO表示,比特幣挖礦對德克薩斯州有好處,它穩定了價格,并促使更多可再生能源進入我們的系統。[2023/3/7 12:45:53]

YearnFinance預計將在8月中旬推出veYFI,其鎖定期為4年,鎖定的代幣將不能轉讓。

Synthetix將使用veSNX計價器進行通貨膨脹加權。

Pancakeswap也將“很快”推出vCAKE用于獎勵權重投票。

如果CompoundFinance將來也過渡到ve代幣經濟學,我也不會感到驚訝,因為他們由于雇傭兵挖礦而完全停止了流動性挖礦這攤生意。

最后值得注意的是,ve代幣經濟學吸引了“聚合”層協議,如Convex的Curve和AuraFinance的Balancer。我們可以預期這種聚合協議也會進一步推出veSNX、veYFI和vCAKE。

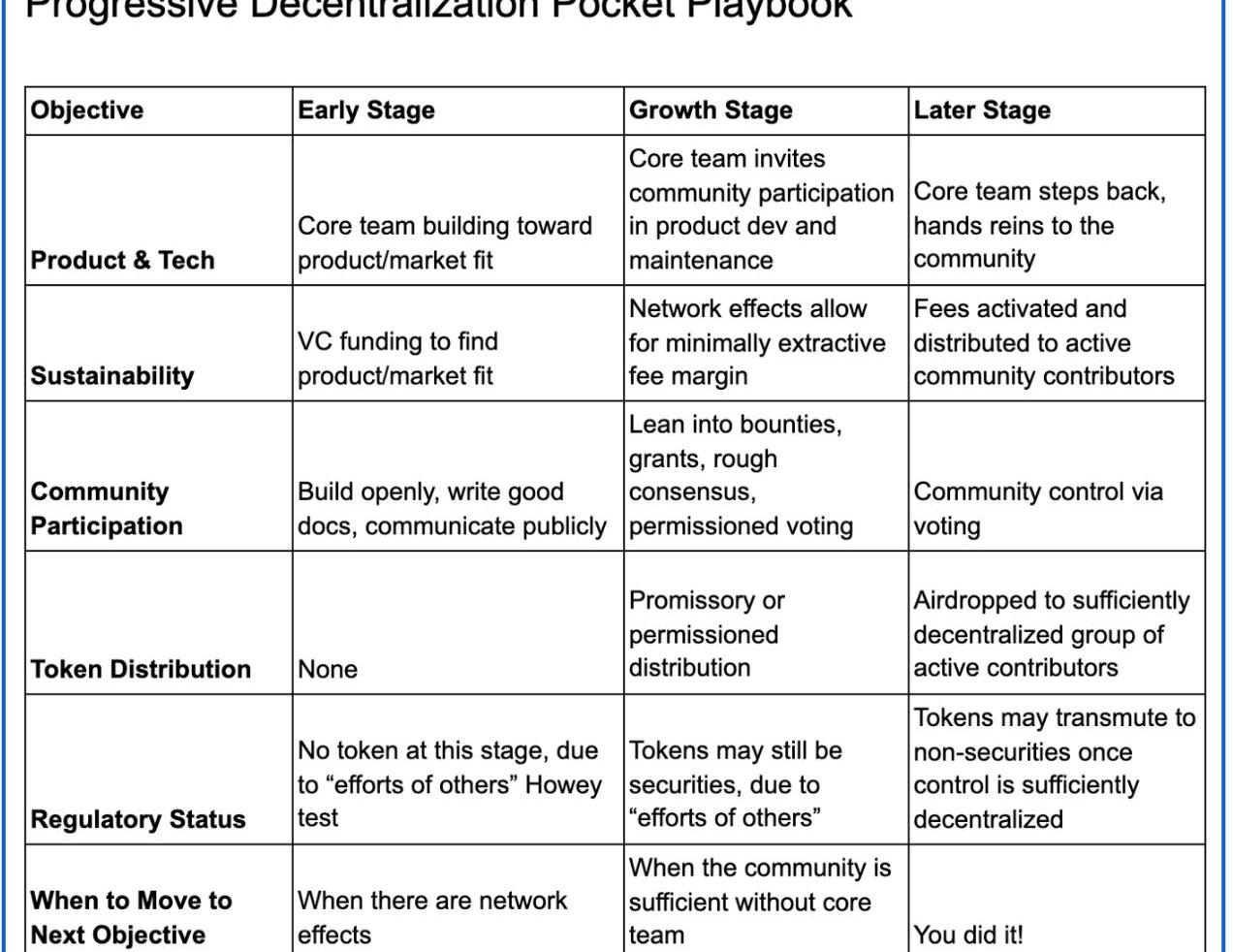

專注于漸進式去中心化

2020年,a16z寫了一份關于加密貨幣應用的漸進式去中心化的有影響力的指南,這份指南在2022年仍然非常有意義。

漸進式去中心化口袋指南

隨著項目建立產品和市場適應性、財務可持續性、參與性社區和監管合規性,他們應該尋求減少他們的單點故障——中心化。

摩根士丹利:加密貨幣交易產品市場在熊市持續增長:10月7日消息,摩根士丹利周四在一份研究報告中表示,加密貨幣交易產品市場繼續增長,這表明盡管擔心加密市場熊市,但機構對數字資產部門的興趣依然濃厚。有 180 多個活躍的加密交易平臺交易基金 (ETF)、交易平臺交易產品 (ETP) 和信托,盡管總資產從 840 億美元下降了 70% 至 240 億美元,但這些產品中有一半是自比特幣熊市以來推出的。

報告補充說,加密貨幣交易產品市場將繼續增長,熊市并沒有阻止資產管理公司和金融公司為其客戶提供獲取數字資產的途徑。未來幾個季度將在全球推出更多加密交易平臺交易產品,雖然重點仍將放在比特幣(BTC)上,但新產品可能會涵蓋大量加密資產和主題。(CoinDesk)[2022/10/7 18:42:03]

在這一背景下,許多協議已經宣布了明確的路線圖:

dYdX宣布了第四個版本,其任務是完全去中心化的協議。它包括一個完全去中心化的、鏈下的、訂單簿和匹配引擎。

TheGraph正在努力‘更改托管服務’,將所有中心化的托管服務遷移到去中心化的網絡。預計將在2023年第一季度進行遷移。

Ren正在逐步去中心化其RenChain,因為它目前大部分是中心化的。

Lido投票不限制質押ETH的數量,但該協議計劃通過采用分布式驗證器技術來實現去中心化。

Maker對去中心化的野心通過最近拒絕“管理委員會"的投票和宣布最終的游戲路線圖可見一斑。該提案包括創建MetaDAO。

推出新的迭代升級的協議

加密貨幣和去中心化金融的發展速度很快。你要么快速適應變化,要么被甩在后面。

為了跟上快速發展的市場,幾個協議即將推出重大升級,以改變其協議的工作方式。

具體內容如下:

SynthetixV3將允許自由創建合成資產,轉移到veSNX計量器和時間鎖定,為特定資產池提供抵押品并從中收取費用的差異化債務池,而無需接觸每一種資產。

CompoundFinance將推出CoumpoundIII,以單一可借資產和其他資產作為抵押。

NexusV2將允許財團建立在互助的基礎設施之上。創造了代表質押,并且其覆蓋政策將以NFT的形式出現。

dYdXV4將作為一個獨立的區塊鏈,基于CosmosSDK和Tendermint權益證明共識協議開發。

Sushi2.0已經成為了一家混合交易所,有一堆創新的金錢樂高協議和NFT市場Shōyu即將推出。

YearnV3將在今年9月中旬左右推出,它將具有更好的安全性、靈活性的新代幣經濟學和策略。

RocketPool正在悄悄地建立至少3個大規模的擴展解決方案,以增長其質押的ETH。

GMX正在開發X4協議控制的交易所,PvP自動做市商和支持任何有Chainlink預言機的交易。

未來是多鏈共存的

這一點非常明顯,甚至Compound也為其CompoundIII制定了多鏈戰略。

然而,協議僅僅是簡單的部署在幾個鏈上已經沒有什么競爭優勢了。為了更好的改善多鏈體驗,一些協議在整合本地資產方面更進一步,沒有第三方橋。

Sushi最近推出了基于Stargate的SushiXSwap去中心化交易所。

Ren正在與Catalog合作,建立一個基于Ren區塊鏈的Metaversal交易所。其愿景是創建最安全的跨鏈去中心化交易所,內置流動性機制和類似于中心化交易所的功能,讓用戶輕松的在最流行的區塊鏈上交換資產。

MakerDAO的EndGame具有MakerTeleport——第二層網絡橋系統,可以從OptimisticRollups快速進行提現。

Lido在第二層網絡上運行stETH

Convex支持側鏈/第二層網絡上的加速池。

增加UniswapV3的影響力

Uniswap的V3引入了中心化的流動性,流動性可以被分配到一個價格區間,從而提高了資本效率。

雖然這種改變對用戶體驗來說不是最好的,但這個勢頭一直在回升。

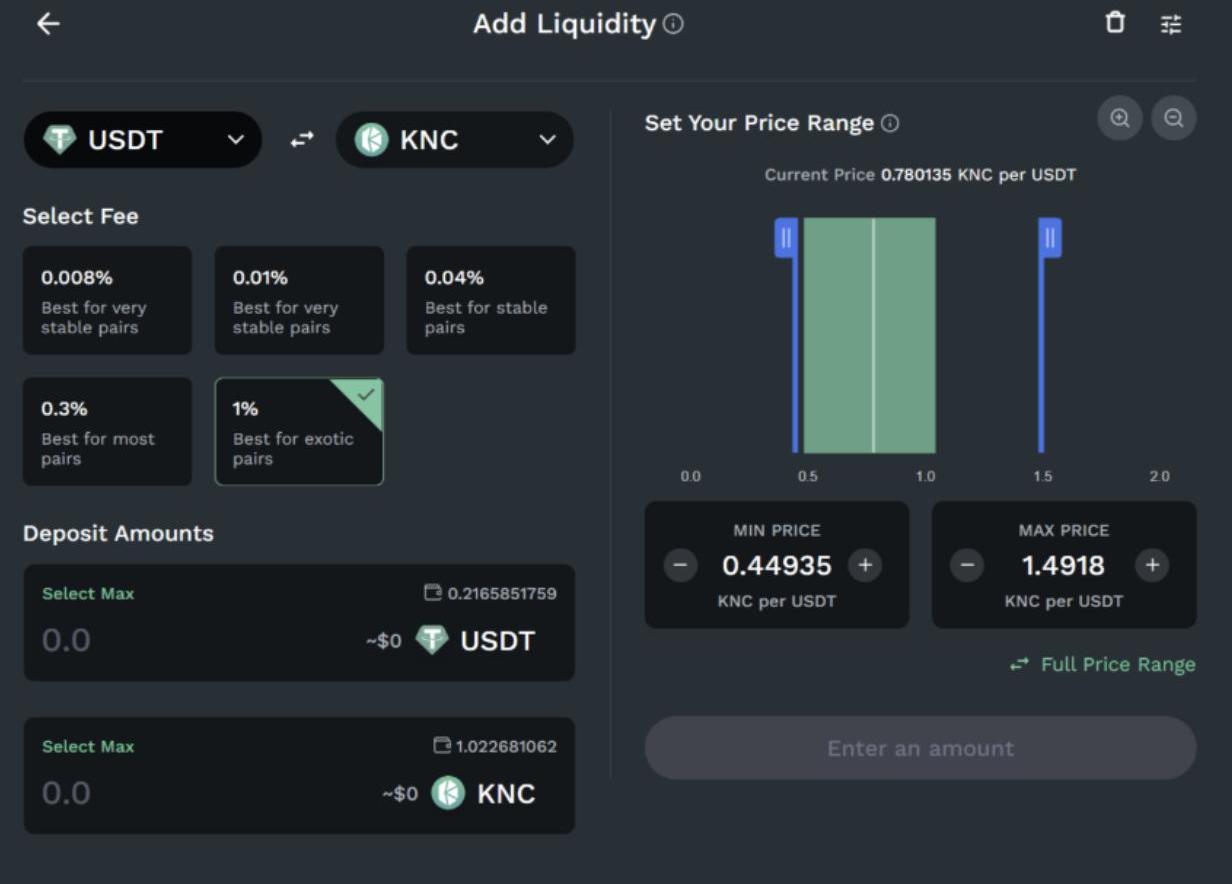

Osmosis正在努力實現中心化流動性機制,KyberSwap最近推出了具有相同功能的KyberSwapElastic。

更重要的是KyberSwap的Elastic為流動性提供者提供了不同的費用層級。這是Uniswap的V3首先推出的一項創新。

擴大代幣使用案例

DeFi和更廣泛的加密貨幣社區批評DeFi協議缺乏代幣用例。

注意,一些協議已經推出了一些改進措施,使代幣對持有者更有吸引力:

Chainlink宣布經濟學2.0,其中包括了LINK的質押。

CAKE的代幣經濟學將CAKE的上限定為7.5億個代幣,推出了加速挖礦收益、IFO效益和權重投票。

Maker在其他協議縮減流動性挖礦同時,將為MKR甚至DAI持有者推出流動性挖礦。Maker的很多挖礦收益即將到來,請確保你在這里閱讀完整的路線圖細節。

還有一件事,即使在頂級DeFi項目中,協議團隊建設的透明度和清晰度也非常不同。

一些項目有非常清晰的路線圖和實施細節,而一些項目根本沒有披露他們的路線圖,或者溝通不暢。

DeFi將繼續存在

盡管市場出現崩潰并進入到了熊市,但DeFi團隊正在進行重大的改進,希望能使DeFi代幣能更具吸引力。我將關注這些路線圖的進展,所以請在Medium和推特?上關注我。

原文作者:DeanTakahashi,由DeFi之道翻譯編輯。阿里安娜?辛普森是AndreessenHorowitz的普通合伙人,A16z是投資科技、游戲和加密領域的頂級風險投資公司之一.

1900/1/1 0:00:00盡管關于元宇宙是否真的可以成為“下一代社交產品”的討論,始終未能得出統一結論,但這似乎并不影響大家探索元宇宙的熱情,不論大廠、還是中小企業.

1900/1/1 0:00:00在數碼圈子里存在著一批礦工,他們購買顯卡拿去進行算力挖礦,獲取以太坊區塊鏈上的出塊獎勵ETH。隨著2020年ETH價格上漲,礦工們為了獲取更多的利益,與游戲玩家爭搶顯卡產能,直接導致過去兩年時間.

1900/1/1 0:00:00Cointelegraph?Research對2022年第二季度區塊鏈行業風險投資(VC)的所有交易和趨勢進行了分析,區塊鏈行業第二季度146.7億美元的投資略高于第一季度的146.6億美元.

1900/1/1 0:00:00作者:周舟 “消息還沒有正式公開,華為至少有三個部門在研究和探索Web3,鴻蒙團隊便是其一。”一位接近華為的人士向虎嗅透露。華為,只是眾多探索Web3的手機廠商之一.

1900/1/1 0:00:00本文轉自公號:老雅痞 區塊鏈在供應鏈物流中的應用要使全球高收入國家和全球中低收入國家都受益,就需要讓全球中低收入國家的參與者能夠使用區塊鏈技術,并采取措施減少被利用的可能性.

1900/1/1 0:00:00