BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD+0.58%

SOL/HKD+0.58% XRP/HKD+0.54%

XRP/HKD+0.54%今天,讓我們討論一些具有公開交易治理代幣DAO可能用來籌集資金的方法。具體來說,本文將集中討論私人資本、公共資本的利弊以及公共資本拍賣的三種具體結構。

需要注意的是:這些都是大規模多樣化的方法(例如,除了在交易所出售代幣之外的其他方法)。任何擁有波動代幣的DAO顯然都可以在公開市場上出售,但由于流動性相對不足,如果不對其治理代幣施加實質性的出售壓力,它們的資本需求通常不會有所減少。所有這些方法都使得DAO能夠減輕這種擔憂,同時仍然籌集運作所需的資金。

私人資本

雖然許多人將來自風險投資基金的多樣化即資本與傳統的、鏈外的私人資本籌集相比較,但TradFi的適當模擬可能是PIPE的模式。無論你選擇哪種類似方式,利用機構投資基金是協議在DeFi中籌集資金的一種簡單而常見的方式。

到目前為止,通常的實踐相當簡單:DAO的治理代幣以比其當前市場價格低一些的價格換取穩定幣或以太坊幣。折扣有所不同,但一般來說,目前的普遍做法似乎是在30-50%的大致范圍內。如果這個數字聽起來很大,那是因為它確實很大,但是它通常伴隨著2-4年的歸屬期,并且通常包括一年的懸崖期,所以對于投資者來說,這不一定是一筆便宜的買賣。一方面,所有去年5月參與Lido的7000萬美元大幅折扣融資的風險投資公司可能對這個決定感覺相當不錯。幾乎在同一時間為POOL的穩定幣多元化投資提供資金的投資者?可能沒那么多。無論“正確的”折扣或者是鎖定權衡,都可能需要一些時間來理清,但這或多或少是在今天被認為是標準。

私人資本的積極作用

這在很大程度上取決于所涉及的特定投資者以及每個DAO作為社區的價值觀。當然,在“認可印章”營銷中,你可以通過吹噓品牌投資者而獲得好處。在GalaxyDigital宣布投資2500萬美元后的一周內,LUNA的價格超過了100%。相關性不一定是因果關系,但可以公平地說,這種特殊的私人投資折價超過了立即為自己支付的價格。

MakerDAO正通過投票調整GUSD作為抵押品的參數來限制DAI對Gemini的敞口:1月18日消息,由于 Gemini 交易所借貸平臺 Earn 當前面臨流動性危機,MakerDAO 已開始對兩項治理民意調查進行投票,旨在限制 DAI 穩定幣對 Gemini 的敞口,以調整控制使用 GUSD 作為抵押品鑄造 DAI 的參數。

第一項民意調查是將 GUSD 保險庫的吹捧(將 DAI 換回抵押資產收取的百分比費用)設置為零,這實際上意味著用戶可以免費將 DAI 換回 GUSD。第二項民意調查是將目前的債務上限降低至 5 億美元。兩項民意調查都將于 1 月 19 日結束。[2023/1/19 11:19:43]

除了營銷價值之外,您還(理論上)獲得了一個長期合作伙伴,這個合作伙伴可以帶來關系、技術訣竅和額外的治理智慧。其中包括一個大股東,他不太可能像個人代幣持有者那樣迅速地拋棄你的代幣。

與任何事情一樣,這兩種積極的副作用因投資者而異。不是所有的風投公司都具有同樣的聲望和營銷價值,也不是所有的風投公司都能成為極其有用的、親力親為的合作伙伴。這可能不言而喻,但在風險投資中,并非所有的資本都是平等創造的。

私人資本的缺點

這里最大的缺點是顯而易見的:代幣持有者的股權稀釋,相對于市場價格有很大的折扣。在DeFi,這可能尤其令人痛苦,因為你可能覺得自己有很多其它選擇來籌集資金。坦率地說,在傳統投資領域(私人或公共部門),沒有哪個領域在融資時會吞噬股票“市場價值”的這種折讓幅度。這并不一定會使其成為不公平的交易,但它確實可以理解協議和社區會默許讓這種方式多樣化進行。

Sushi DAO投票Jared Gray為新的CEO:金色財經報道,在治理投票的結果之后,Jared Gray以超過83%的選票贏得Sushi DAO的首席執行官的選舉。投票于 9 月 26日開始,并于今天美國東部標準時間上午 08:00 結束,Jared Gray 成為獲勝者。Gray是 Sushi 首席執行官職位的五名候選人之一。在治理代幣持有者投出的1300萬張選票中,他投票了1100萬張。這占該過程中投票的83%以上。[2022/10/4 18:38:47]

沿著這條路走下去,很簡單,就是在資本相對于市場的折扣與特定資本所帶來的合作伙伴關系、穩定性和營銷價值之間的權衡。

公開拍賣

另一種既不打擊交易所、也不與風險投資商談判的融資方式,是將你的部分資金拍賣給公眾,這實際上相當于一種稀釋后續公開發行(IPO)的零售加密版本。拍賣可以局限于現有的代幣持有者,一個只有受邀請的潛在新代幣持有者群體,或者完全不受限制;公開拍賣的一個美妙之處在于,觀眾和價格發現機制都至少在一定程度上取決于DAO。

公開拍賣的積極作用

這里有一些值得你喜歡的不一樣的東西。DAO獲得了大量資本,而不必在公開市場上慢慢地進行多樣化投資,也不必依賴一家機構以自己滿意的價格進行合作。拍賣總是以低于市場價格進行(這是必然的),但是這種折扣的大小可能遠遠不及你給風險投資家的條件。拍賣本身也可以作為一個市場活動來推動協議的認知和使用,如果DAO選擇將拍賣的時間與產品發布或類似的東西對齊,這個價值可以復合。從表面上看,大多數自由市場拍賣也非常干凈利落地堅持DeFi和加密技術的精神。

多簽錢包Gnosis Safe發起提案:成立SafeDAO,10%治理TokenSAFE用于空投:2月10日消息,多簽錢包GnosisSafe團隊已發起提案,將建立SafeDAO并推出TokenSAFE。提案內容顯示,建議將從GnosisSafe從GnosisLtd中拆分出來,類似于CowSwap此前的拆分。SAFE的總量為固定的10億枚,由SAFE基金會鑄造。根據提案,10%的SAFE將用于空投,但并非僅限于回溯性空投,為吸引新GNO持有者,團隊提議也考慮使用鎖投方式來進行新Token的空投。該提案仍處于投票表決期,將于7天后結束。[2022/2/10 9:42:09]

公開拍賣的弊端

私人融資有一個巨大的負面因素需要考慮(以高折扣價進行稀釋),而公開拍賣有一大堆較小的問題需要考慮。

首先是需要推廣你的活動。拍賣只有在人們到場的情況下才有效,定價條款嚴重依賴于需求。你想籌集的資金越多,這個事實就越真實。其次是大規模出售國債券帶來的負面信號——基本上任何分散投資策略都是如此(例如,“如果你對自己的國債券如此自信,那為什么還要出售它?”)但在這種情況下,由于銷售本身取決于上述的市場營銷這一事實而變得更加復雜。也就是說,清楚你的意圖和籌資的理由可以減輕負面含義(例如,“我們籌集資金專門用于資助我們非常感興趣的?X、Y和Z項目,你也應該感到興奮,因為......”)。

最后,場外拍賣需要折扣才能有效(否則參與者只能在交易所買入),因此至少需要一定程度的投資條款來避免價格套利。考慮到這個事實,重要的是要考慮大規模收購事件的負面影響,以及拍賣結構和條款可能造成的下行銷售壓力。這可以通過將歸屬條款作為一個拍賣變量或在最初的懸崖后對所有參與者使用細化的線性歸屬來緩解。現實情況是,個人“散戶”投資者永遠不會像機構投資者那樣擁有穩定的代幣持有者;你的拍賣條款將需要考慮到這一點。

FuseFi融資230萬美元推出DAO,Collider Ventures等參投:12月3日消息,FuseFi宣布完成230萬美元融資,以推出FuseFi去中心化自治組織 (DAO) 和 Volt (VOLT) 治理token。FuseFi DAO得到了Fuse Network區塊鏈代幣原始投資者的支持,包括Collider Ventures、Blockchain Founders Fund、TechMeetsTrader和Collider VC,新風投包括Node Capital、Sheesha Finance、LVT Capital、MVST:MG、AngelDAO、ZBS Capital、Nakheel Capital、Metavest Capital和Shima Capital。

即將推出的FuseFi DAO將管理一體化DeFi平臺FuseFi以及面向消費者的移動應用程序Fuse Cash。Volt (VOLT) 代幣將用于通過快照和鏈上投票進行治理。根據DAO的方向,預計還會在平臺的產品套件中采用其他實用程序,例如提供對Fuse Cash的優質服務的訪問。(Cointelegraph)[2021/12/3 12:49:38]

很明顯,有很多不同的方式來組織一次公開的代幣拍賣,今天我們將考慮三種方式。為了說明這些差異,讓我們看一下虛構拍賣中的一組虛構的投標人。此外,讓我們假設一個協議正在尋求籌集約25萬美元的穩定幣,目前的市場價格為50美元。

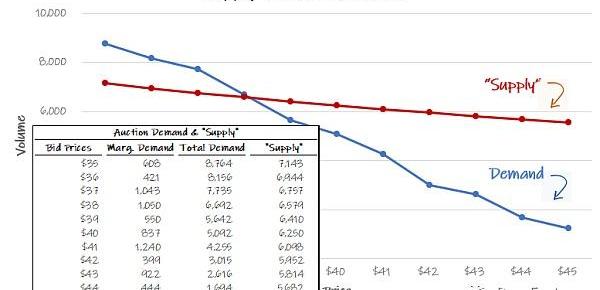

為了創建一個假設的“需求”曲線,我繼續創建了100個虛構的拍賣參與者,隨機生成購買價格,使用35美元作為我的最低價格,45美元作為我的最高價格——相對于市場有10%的折扣。我還使用最少50個代幣和最多250個代幣隨機生成假設的所需令牌數量。最后,我得到了所需的25萬美元的籌資規模,并將每個潛在的投標價格除以它,為我們的拍賣創建了一個理論上的“供應”曲線。結果如下:

Badger DAO提案建議創建BTC支持的穩定幣BAI:據官方消息,去中心化組織Badger DAO社區發起提案,創建BTC支持的穩定幣BAI,包括wBTC、renBTC以及未來其它BTC衍生品。[2021/4/20 20:38:58]

請注意,這不是一個正常的供給曲線(因此上述報價),因為我們關注的是一個單一事件和一個固定的籌資數字,而不是一個交易所的供求。正常的供應量顯然會隨著價格的上漲而增加,而不是下降。

現在我們的界限已經確定,讓我們討論三種不同的拍賣類型,并將它們應用到我們的投標人集合中。這里要強調的一個非常重要的問題是:與任何經濟模型一樣,這種做法既過于簡化,又假定投標人是理性的行為者,在價格發現方面行為有效。可能存在一些行為(比如,FOMO)和技術(比如,gas價格)的現實導致了我們的一些結論的不完美,但是我認為這個練習在考慮各種拍賣結構在決定價格中扮演什么角色時既有趣又有方向性的指導意義。隨著加密貨幣群體規模的擴大和加密貨幣市場最終變得更有效率,這一點尤為明顯。

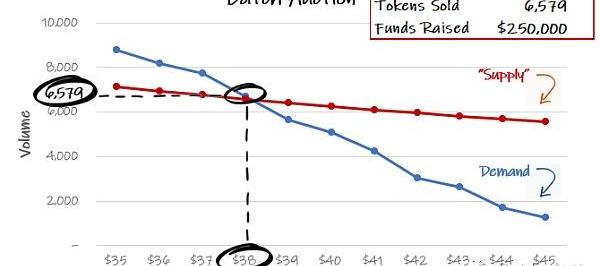

方法#1:批量拍賣

在批量拍賣中,資本的美元價值(或一個固定數量的代幣)和最低價格是由DAO事先設定的,拍賣的投標期被安排。投標人提供他們的投標(數量和他們自己的個人最高限價)在整個投標期間。考慮到所有出價,最終出售代幣的結算價格被計算為可以填補資本美元價值的最低價格,同時包括所有較高出價的數量(按最低出價與最低出價比例,以填補剩余的代幣/美元價值)。

利用我們之前創建的供求曲線,你可以看到這種拍賣結構在理論上是如何最終動搖的:

正如前面提到的,關于批量拍賣的特別好的事情是,DAO能夠控制一些可能對他們有影響的變量——你可以靈活地專注于固定提高的美元價值(或者一個固定數量的代幣分發,如果你寧愿這樣想的話),你可以很容易地設置一個最低價格。假設有足夠的需求同時滿足這兩個變量,批量拍賣能夠在個人層面上完成價格發現,集體定價偏好一起,計算一個有效的,“公平”的價格,并根據供求曲線的交點相應地分配DAO的代幣。

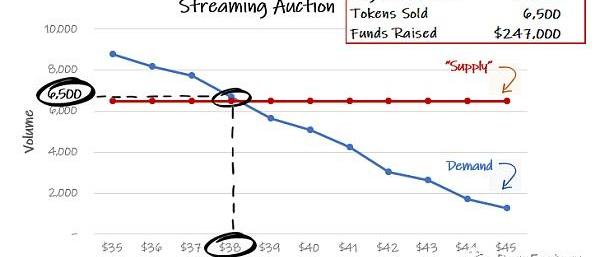

方法#2:流拍賣

在流拍賣中,設置一個固定數量的代幣,并安排拍賣的投標期。在整個投標期間,參與者可以自由地將資金存入和提取到代表他們“出價”的質押池中,問題在于這些存款并不是單獨出現一個理想的價格,而是根據存款池中的存款數量、池的大小和當前的隱含價格向參與者免費提供,允許投標者在價格低于或高于他們單獨愿意支付的價格時跳入或跳出池中。拍賣代幣以線性連續的方式分配存放在池中的資金。如果你感到困惑,那是因為這并不是一個表面上簡單明了的概念——Locke(此類拍賣的促進者)制作了一個簡單有用的視頻,多多少少地解釋了它是如何工作的。

讓我們假設在我們的假設拍賣中,我們留出6500個代幣,在我們的投標/質押期間不斷地進行拍賣。同樣,我們假設所有競標者都行為高效和理性(這是一個普遍的大假設,也是加密貨幣的大量假設,尤其是在今天)。不管怎樣,我們在假的競拍者中間進行了拍賣,結果是這樣的:

從價格發現的角度來看,結果非常類似于批量拍賣。至少在理論上,當拍賣價格發現發生在一個群體的水平,無論精確的拍賣機制是什么,你將得到一個眾包的價格結果,即供應滿足需求。這種特殊結構的一個優點是它比批量拍賣更加透明(也就是說,參與者可以看到當前的價格條款,并根據自己的喜好進出)。投標人顯然享有這種程度的透明度/授權,如果看起來越來越多的投標人進入拍賣池,理論上也可以產生感知需求(閱讀:FOMO)。也就是說,如果你沒有做好準備,也不愿意充當穩定劑,在自己的拍賣中下大注,以便在形勢不佳時保持價格穩定,那么透明度也可以很容易地用另一種方式削減。

與流拍賣相關的主要負面因素是控制。與其他拍賣選擇不同,DAO必須基于固定數量的代幣(因此上圖中的直紅線)來設置拍賣供應,而不是具有設置固定美元價值的能力。如果DAO希望設置一個最低價格,那么主要的方法就是簡單地參與您自己的拍賣,這可能會導致您的DAO獲得大量自己的治理代幣并返回到資金庫。DAO顯然可以通過計劃拍賣更多的代幣來解釋這一點,但是你自己的投資頭寸凈值之間的差異完全取決于你的拍賣所產生的需求,因此或多或少是你無法控制的。

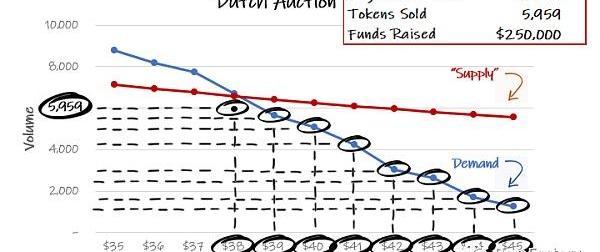

方法#3:荷蘭式拍賣

在荷蘭式拍賣中,社區預先設定一定數量的代幣或資本的美元價值,并安排拍賣的投標時間。在拍賣過程中,隨著拍賣時間的延長,條款逐漸改變,對競拍者越來越有利——但是一旦分配到位,拍賣就結束了。DAO可以設立一個“固定授予”或“固定價格”拍賣或一些組合,這取決于偏好。在一個固定授予的情況下,投標將開始在當前的市場價格和規模隨著時間的推移線性下降到一些設定的折扣(5%,10%,無論你喜歡)。投標人可以按照自己喜歡的任何價格購買,但要遵守一個既定的期限,以避免立即進行價格套利。相反,在“固定價格”的情況下,對市場的折扣是預先設定的,授予期在拍賣過程中浮動(開始越來越大,逐漸變小)。

假設我們的供求曲線采用浮動價格的“固定歸屬”拍賣方式,就說明了與其它拍賣結構相比的實質性差異:

請注意,這個結果顯然假設了一些不同的事情(拍賣確實是“盲目地”進行的,有足夠的參與來避免串通等),但是因為荷蘭拍賣價格發現和交易是單獨的而不是在群體層面上進行的,所以理論上允許協議在整個拍賣過程中捕獲最可能的價值。

盡管如此,這種結構肯定有負面的含義,因為你顯然是在以不同的價格向不同的人出售同樣的代幣(這種定價的具體經濟術語是相當字面上的“價格歧視”,它與航空公司關系最密切,所以這應該告訴你一些東西)。一個沒有感情的經濟學家會告訴你,這種負面含義是無稽之談——每個人都在以自己顯然愿意支付的價格進行交易。而且還有折扣!也就是說,我不認識很多理性的加密經濟學家——我的猜測是,盡管這對你現在的代幣持有者來說更有效、更好,但如果你特別關心市場效應,這不一定是一條超級流行的路線。

結語

在DAO作出財政多樣化和籌集資金的決定時,在資本來源和定價結構方面有許多不同的變量需要考慮。以上并不是一份完整的清單,但希望今后在做出這一決定和考慮各種戰略的利弊時,各種協議和社區能夠加以利用。

參考

這不是一個詳盡的清單。拍賣有很多種類。

對于公開交易的協議來說,DeFi可能還太早,還不足以考慮股東優化,但這個東西確實很重要。

我能想到的唯一真正的比較是定價過低的IPO,但至少在這種情況下,你可以辯稱,一開始就沒有設定市場價格。

請注意,在市場上發行股票是后續股票的一個版本,更類似于通過AMM隨著時間的推移進行算法多樣化。我們基本上只關注一個單一的事件。

請參考?GnosisBatchAuctions作為這方面的一個例子。

可以參考LockeProtocol’sStreamingAuction作為一個例子。

金色財經報道,8月18日,EthereumPoW官方推特發文表示,EthereumPoW未來會凍結超過140萬個ETH,因此敦促用戶將ETHW從流動性池中移除.

1900/1/1 0:00:00比推消息,根據CoinMarketCap的數據,比特幣的主導地位,自2018年以來第二次跌破40%,并處于八個月低點,以太坊礦工余額創歷史新高.

1900/1/1 0:00:001.一文解析BendDAO的擠兌危機上周末,對壞賬的擔憂讓BendDAO陷入鏈上擠兌風險之中,其儲備一度從約18,000WETH降至不到15WETH.

1900/1/1 0:00:0021:00-7:00關鍵詞:Bitfinex、Uniswap、Optimism、Celsius1.Bitfinex洗錢丑聞的HeatherMorgan宣稱沒有參與任何加密項目;2.

1900/1/1 0:00:00去中心化金融(DeFi)的根源可以在2008年比特幣白皮書中找到,該白皮書闡述了一種新的數字現金系統。在2008年比特幣誕生之前,去中心化或基于社區的貨幣的想法就已經存在了,但從未完全流行起來.

1900/1/1 0:00:007:00-12:00關鍵詞:Acala、Alameda、CryptoPunks、Circle1.Acala攻擊者地址aUSD銷毀提案已通過.

1900/1/1 0:00:00