BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD+0.85%

ETH/HKD+0.85% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD+1.82%

ADA/HKD+1.82% SOL/HKD+4.26%

SOL/HKD+4.26% XRP/HKD+0.31%

XRP/HKD+0.31%以太坊POW到POS的轉型為整個Web3?行業的發展引入了一層新的敘事,即對于去中心化更深切的要求。

TIPS

在Merge-ShanghaiUpgrade的約9個月的小周期內,流通狀態的ETH在持續單調遞減;

從長遠來看,未來ETC等EthhashPOWToken?將會迎來數倍的算力增加值;

去中心化GPU算力網絡可能會開啟GPU挖礦的下一個敘事;

未來的Staking賽道Lido和CEX仍然會是Staking的主力,但各種去中心化的質押協議以及其他類型的質押服務提供商也會呈現百花齊放的狀態;

ObolNetwork等協議對于維護驗證者網絡運行的穩定和去中心化具有重要意義;

若質押在信標鏈上的ETH可以取出,由于增加了?stETH的變現途徑,用戶進行循環貸的風險將會極大的降低;

ETH質押收益與小費收益的分離實際上為Lido等流動性質押協議以及節點托管商提供了尋租的空間;

未來可能會有大量基于ETH票據的收益和交易產品的涌現;

DeFi協議基于其不斷拓展業務范圍,擠占競爭對手市場的本能將有動機下場做ETH流動性質押。

1ETH基本面的變化

ETH在POW階段每個區塊會產生2枚ETH作為區塊獎勵,按照15s的出塊時間進行估計,一年約產生420萬枚。但在完成Merge之后,ETH的質押獎勵將會根據質押在信標鏈上的ETH的總量進行動態調整,目前每年增加的ETH數量約為質押的ETH總量的4%,即一年增發約50萬枚。隨著未來ETH質押率的上升,增發量占質押ETH總量的比例會逐漸降低。在ETH質押率為30%的情況下,ETH的年增發量可能會達到120-150萬枚。但在EIP-1559的加持下,ETH在未來有極大的可能性會實現通縮。在去年Gas暴漲的牛市階段,一天甚至可以銷毀約2萬枚ETH,因此Merge之后以太坊的整個通證經濟將會發生質的變化。

如果將Merge之后的大周期分為Merge-ShanghaiUpgrade和ShanghaiUpgrade-Infinite兩個周期,這兩個周期的通證結構也完全不一樣。ShanghaiUpgrade也被稱為Post-mergeClean,主要特征是質押在信標鏈上的ETH可以被有序取出,在升級完成前所有質押的ETH,包括流動性質押協議如Lido中的資產都無法取回。因此在Merge-ShanghaiUpgrade的約9個月的小周期內,流通狀態的ETH在持續單調遞減。

具體的原因歸結為以下幾點:

EIP1559的燃燒效應;

信標鏈上質押的ETH的數量不斷增加但又無法取出;

信標鏈上節點的質押獎勵無法取出,即該周期內所有增發的ETH處于鎖定的狀態;

持有10枚ETH的地址數量達到5個月低點:金色財經報道,Glassnode數據顯示,持有10枚ETH的地址數量剛剛達到348,328的5個月低點。[2023/5/27 9:45:27]

驗證者從執行客戶端獲取的MEV和各種小費收入可以由驗證者自由支配,但這部分收入本質上屬于ETH存量,并不影響ETH的整體流通量。

ShanghaiUpgrade之后隨著質押的ETH以及質押收益可以被取出,原本完全有利于ETH持有者的通證結構將不復存在。隨著ETH的質押率達到穩定,ETH流通量將由EIP-1559和增發獎勵這兩者共同決定。

2礦機回收以及挖礦的未來

ETH挖礦產業在Merge前可以提供的算力為910TH/s,約為ETC算力的20-30倍。兩者使用的POW算法都是Ethhash。可運行Ethhash算法的礦機可以很輕松地在ETC、ETH以及其他支持Ethhash算法的Token如Conflux之間做到自由切換。礦機分為GPU礦機和ASIC礦機,前者具有普適性,適配于不同的挖礦算法,也可以用于其他用途,后者則只適用于特定算法。也正是因為存在GPU礦機和ASIC礦機普適性的差異,ASIC礦機的效率會比GPU礦機更高。目前缺少關于AISC礦機以及GPU礦機算力的詳細數據,但預估約有40%的算力來自ASIC礦機。由于ASIC礦機只能用于Ethhash挖礦,當ETH轉POS后這部分礦機將有一部分轉向ETC等支持Ethhash的POWToken,另一部分將進行ETHPOW分叉。分叉是一件比較復雜的事情,需要多方勢力包括礦工、交易平臺、開發者以及生態內部項目的共同推動,而且在分叉后會經歷一段時間的混亂期。

從長遠來看,未來ETC等EthhashPOWToken將會迎來數倍的算力增加值,雖然目前尚且沒有找出算力與POWToken價值之間的聯系,但比特大陸推出的3000萬美元生態基金本質上也是對于ETC極大的利好。而ETHPOW分叉鏈生態的價值則還需要時間的考驗。

相比于用途狹窄的ASIC礦機,GPU礦機的去向則更廣,部分GPU礦池已經提前為正在運行的礦機尋找了退路。Hut8和HIVEBlockchain曾收購數據中心,并計劃在ETH2.0后將部分礦機投入數據中心。另一方面在考慮GPU挖礦機器的報廢、轉向BTC等其他Token?挖礦的比例、進行ETHPOW分叉后,仍然有大量的GPU礦機閑置,而這部分閑置礦機經改造后可用于各類需要GPU算力的網絡,例如AkashNetwork、Flux、RenderNetwork、Liverpeer或者ZKP的GPU挖礦等。

去中心化GPU算力網絡可能會開啟GPU挖礦的下一個敘事。從GPU設備生產商的角度看,ETH轉為POS后GPU設備生產商急需尋找下一個擁有ETH挖礦產業規模的GPU需求行業;從監管層面上看無國界全球化的GPU算力網絡并不會對國家金融主權造成像BTC和ETH同樣的威脅。同樣是租用GPU網絡算力,利用去中心化網絡進行GPU效用挖礦獲取利益的方式是Token,中心化GPU計算平臺獲取的收益是法幣,兩者并沒有本質區別。因此挖礦行業的未來可能會以GPU效用挖礦的形式繼續存在。

Bored Ape Yacht Club以69 ETH底價結束2022年:金色財經報道,根據The Block的數據,Yuga Labs支持的NFT項目Bored Ape Yacht Club (BAYC) 年底的底價約為69ETH,即82,740美元。?BAYC 在今年的所有 NFT 項目中保持著最高的底價,僅在 11 月短暫低于其同類 Yuga Labs 系列 CryptoPunks,然后再次上漲。5月,BAYC的底價達到144.9 ETH,價值409、720美元。?[2023/1/1 22:18:55]

3質押賽道

3.1流動性質押

https://www.stakingrewards.com/

數據取自9月14日

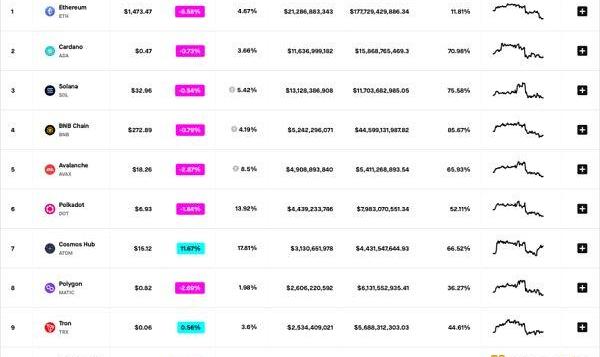

POS公鏈安全性的衡量指標包括公鏈Token?的質押率以及該公鏈Token的市值。根據其他POS公鏈的質押數據大致可以估算一般情況下質押率應該處于30-70%的區間,而目前以太坊質押率僅為11.8%,因此對于質押賽道而言未來至少會迎來200%的增長。

質押是一個進入門檻并不高的賽道,目前已知的入場玩家包括:

原有的礦池:F2pool

DeFi龍頭協議自做Staking協議:例如FraxFinance

SaaS提供商

流動性質押協議

中心化機構

SoloStaking

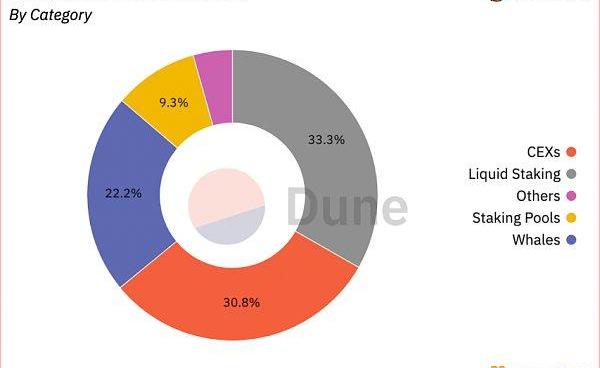

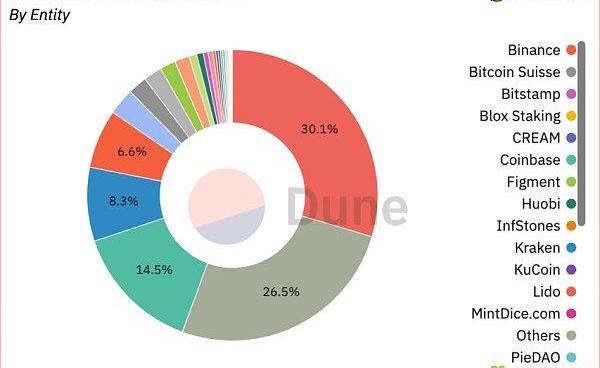

具體的質押數據如下圖:

目前市場上ETH的流動性質押占33%的份額,其中?30%的份額為Lido,30.8%在CEX,26.4%為Others。

由上述數據可以看出去中心化質押目前只占約3%-10%的份額,絕大多數的ETH都進入了具有較強中心化色彩的質押協議,如Lido。目前Staking賽道仍然處于較早期的形態,在各類基礎設施不完善的情況下,用戶基于資金安全性以及穩定性的訴求會選擇中心化程度較高的Lido。各大CEX基于自身ETH存款也進入Staking賽道。Lido和CEX基于先發優勢形成了壟斷的格局。但Staking是一個競爭非常激烈但是門檻并不高的賽道,而且參與ETH質押服務的主體如CEX、SaaS服務商、節點托管商、個人、LiquidityStaking協議等經常存在著合作競爭關系。CEX和LiquidityStaking解決資金端方面的問題,節點托管商以及SaaS服務商解決實體機器方面的問題。但CEX也可以提供節點托管服務,SaaS服務商同時也可以吸引擁有大額資金但是缺少運行節點能力的用戶,這種復雜的競爭合作關系在隨著新玩家的加入會不斷達到一個動態平衡的狀態。未來的Staking賽道Lido和CEX仍然會是Staking的主力,但各種去中心化的質押協議以及其他類型的質押服務提供商也會呈現百花齊放的狀態。

Curve上rETH與ETH兌換比例跌至1:0.7917,流動性池比例嚴重傾斜:8月26日消息,據Curve頁面顯示,rETH與ETH兌換比例已跌至1:0.7917,該流動性池比例嚴重傾斜,rETH占比達81.54%。[2022/8/26 12:50:49]

以太坊POW到POS的轉型為整個Web3?行業的發展引入了一層新的敘事,即對于去中心化更深切的要求。這種對于去中心化的要求和審美未來也會推動應用層和協議層的去中心化。基于這個判斷,在未來的增量市場上去中心化流動性質押協議將會迎來很高的成長性。

以太坊基金會官方給出了一套評估流動性質押協議的體系,該體系泛泛的針對所有的流動性質押協議,具體的指標包括:

安全性:BUG獎勵、是否審計;

客戶端的多樣性;

流動性票據的流動性以及匯率的穩定性;

私鑰安全性:私鑰非人為托管;

任何人是否都可以參與運行節點,即對于整個以太坊網絡去中心化的貢獻。

為方便理解,這里列舉出Lido和RocketPool進行比較的例子:

客戶端的多樣性:客戶端的多樣性表示采用各種客戶端的比例要均衡;

票據流動性以及匯率的穩定性:Lido的流動性票據stETH主要在Curve上,雖然可以按照3:1的比例構建stETH:ETH池,提高資本效率,但特殊情況下容易產生價格波動;而RocketPool的rETH主要在UniV3上,價格更加穩定;

私鑰安全性:Lido與Rocketpool幾乎同時開始開發,但是Lido上線更早,RocketPool直到智能合約可以作為ETH存款的取款私鑰這一功能上線后才上線質押功能,而Lido之前一直由多個機構共同托管用戶的取款私鑰。因此Lido對RocketPool的先發優勢主要在于時間優勢上;

對于去中心化的貢獻:RocketPool支持所有人參與運行客戶端,而Lido則是將客戶端的運行任務托管給CEX等機構。RocketPool對于ETH2.0而言有利于其實現去中心化,而Lido對于去中心化實質上沒有發揮作用。

3.2為驗證者網絡運行的穩定和去中心化做出的進一步努力

ETH2.0驗證者有兩個私鑰,第一個是取款私鑰,對質押的32個ETH享有取款權。用戶質押的32個ETH是絕對安全的,即使取款私鑰泄漏,用戶也不會丟失ETH資產。這是由于取款私鑰與用戶的地址綁定,若黑客通過各種途徑獲取了取款私鑰,黑客也只能將ETH從質押合約取回并存入用戶原先與該合約綁定的地址中。第二個私鑰被稱為驗證者私鑰,用于共識投票以及簽名。當正確參與共識,即簽名正確時驗證者可以獲取獎勵,但若客戶端離線或者錯誤投票,驗證者原先質押的ETH將會被罰沒。因此保證驗證者網絡運行的穩定性將是各類質押服務商以及個人驗證者需要重視的。

關于質押賽道的去中心化與中心化的議題可能會產生一些討論。ETH質押產生的兩個私鑰分別代表著資產所有權和共識參與權,資產所有權可以以中心化的形式存在,但是若將共識參與權,即驗證者私鑰按照去中心化的方式分配,這樣是否可以在一定程度上解決質押賽道的中心化問題?

1500萬枚USDT從Tether Treasury錢包轉出至火幣交易所:Whale Alert數據顯示,北京時間6月3日8:09前后,1500萬枚USDT從Tether Treasury錢包轉至以TWDjXK開頭的未知地址,隨后該未知地址將1500萬枚USDT轉至火幣交易所。按當前價格計算,價值約1494萬美元。[2020/6/3]

SSVNetwork和ObolNetwork為解決上述兩個問題做出了努力,兩者都是通過對驗證者私鑰進行冗余分割來實現的。以ObolNetwork為例,冗余分割指的是將驗證者私鑰分成冗余的n份,交給ObolNetwrok中的n個Operator。當POS網絡需要驗證者私鑰進行簽名時,n個Operator中的任意f個在線即可完成簽名過程。

這樣做的好處有多個:

消除驗證者單點故障風險,降低被Slash的概率;

不同規模的質押服務商可以互相協作,降低過度壟斷帶來的危害;

中心化質押服務提供商對于POS網絡的控制權被分配給了去中心化的ObolNetwork等協議,在一定程度上增強了POS網絡的抗審查性;

3.3ETH流動性質押票據的應用拓展

用戶向ETH流動性質押池存入資產時會收到一張票據,作為用戶存入質押池資產的所有權憑證,該憑證類似于銀行的大額存款。Lido的所有權憑證為stETH,對應的RocketPool的流動性憑證為rETH。未來流動性質押賽道至少存在著200%的增長空間,這意味著stETH等ETH質押票據的存在會極大的豐富DeFi可用的資產類別,也因此會為DeFi應用帶來各種更多玩法。

3.3.1循環貸

stETH等流動性質押票據目前在DeFi里的應用場景比較狹窄,常常用做借貸協議抵押品。今年5月出現的stETH大幅貶值事件就與此有關。機構常用的策略在于進行ETH-stETH循環借貸,通過這樣的方式進行ETH質押收益的套利。但這種套利模式建立在?stETH價格穩定的前提下。當stETH出現流動性危機而導致價格下跌時,ETH-stETH循環借貸很可能面臨著連環清算。

發生stETH脫錨事件的最底層原因在于質押在信標鏈的ETH無法取出、stETH無法被銷毀。唯一可以變現stETH的途徑就是利用現有的DEX。而且stETH與ETH的流動性池建立在Curve上,并且是按照stETH:ETH=3:1的配比搭建的。這種杠桿化的交易模式無法承接海量的stETH拋壓造成stETH大幅度貶值。但若質押在信標鏈上的ETH可以取出,由于增加了stETH的變現途徑,用戶進行循環貸的風險將會極大的降低。

做一個簡單的計算,若ETH持有者有1個ETH,借貸協議對于stETH的清算線為90%,ETH持有者按照80%借款率循環借貸,每次借款的金額為1、0.8、0.64……,求和得到全部的ETH質押敞口為5ETH。在ETH質押年化約5%-8%的情況下,循環貸可獲得的年化質押收益為25-40%。值得注意的是直到明年以太坊的上海升級之前做循環貸除了需要考慮ETH可能存在的下跌外,還需注意ETH票據可能存在的連環清算問題。

行情 | ETH現大額轉賬 轉入交易所錢包:據Chaindigg數據顯示,今日14點59分31秒,0x742d打頭的bitfinex錢包向另一個0x876e打頭的bitfinex錢包轉入5萬ETH(約1120萬美元)。[2018/10/8]

3.3.2ETH流動性質押票據的基本面判斷

驗證者參與驗證者網絡獲取的收益包括兩部分:ETH質押收益和小費收益。這兩部分收益是分開的,質押收益將會發送到ETH存款地址,小費收益則會發送到與執行客戶端對應的小費地址。這種收益的分離實際上為Lido等流動性質押協議以及節點托管商提供了尋租的空間。ETH質押收益毫無疑問將返還給ETH票據的持有者。但對于小費收益而言,其在ETH票據持有者、流動性質押協議以及節點托管方三者之間的分配仍然不清晰。因此另外一個判斷流動性質押協議優劣的一個潛在標準則是對于小費收益清晰的分配方式。

小費收益分配方式的不同將在微觀層面影響不同ETH流動性質押票據的基本面,然而循環貸的存在以及未來的ShanghaiUpdate將從宏觀層面影響ETH流動性質押票據的價值。目前幾乎所有的ETH流動性質押票據都對于ETH存在折價,盡管該ETH票據在信標鏈內已經積累了很多價值。由于ETH票據無法兌現而現在正處于流動性溢價顯著的熊市,ETH票據處于折價是一個正常的狀態。但當ShanghaiUpdate完成、ETH票據可供兌現之時,我們可能會碰到ETH票據扭轉折價的狀態而對ETH產生正溢價。

ETH票據從折價到溢價的轉變是市場上明確存在的套利機會。幾個月前三箭資本打算推出GBTC套利基金,寄希望于SEC可以批準GBTC的ETF從而改變GBTC的基本面,使GBTC從折價變為溢價,但最后由于GBTC的ETF一直未通過而以失敗告終,而這一次則可能產生不一樣的結果。

3.3.3基于ETH票據的衍生品開發

衍生品是一個非常大的金融范疇,而不僅僅局限在期權、期貨以及結構化產品等。傳統金融里衍生品的種類則是層出不窮,涉及交易以及資產管理的方方面面。狹義上講,若要對衍生品進行簡單分類的話,大致分為兩類:一級衍生品和二級衍生品。一級衍生品是基于原生資產衍生出來的金融產品或者票據,二級衍生品則是基于一級衍生品衍生的。若將上述概念放在區塊鏈領域進行解釋,ETH就是原生資產;ETH經過某個協議的加工處理后鑄造的另一個憑證,比如stETH就是ETH的一級衍生品;而對stETH進行再加工,鑄造出的憑證或者提供的產品則為二級衍生品。目前區塊鏈行業內一級衍生品隨處可見,包括AAVE為LP鑄造的atoken、stETH、DEX為LP鑄造的LPToken等。這些狹義上的一級衍生品有個共同的特征,即均為Yield-bearingAssets。這些Yield-bearingAssets均有自身的風險和收益,對這些一級衍生品進行組合打包或者對風險和收益進行分割均可衍生出多種金融產品。上述敘事看似很有需求,但該賽道似乎沒有任何一個協議產生破圈的效果。

具體原因可能包含以下三種:

鏈上的DeFi?用戶量仍然很少且大多數鏈上用戶缺少DeFi?意識;

一級衍生品資產過于分散使得協議層難以維持多種二級衍生品的流動性;

Yield-bearingAssets的收益率波動性過低,衍生品難以發揮作用;

雖然目前仍然處于鏈上衍生品發展較為早期的階段,用戶意識并不到位,但逐漸成熟的杠桿化交易模式以及ETH票據的出現解決了收益率波動性低和衍生品流動性差的問題。以利率掉期為例,通過杠桿化交易的模式可以放大Yield-bearingAssets的收益率波動性,把原本1%的波動放大為原來的5-10倍從而催生出交易需求。此外從流動性的角度上看,被交易的Yield-bearingAssets及其底層資產需要有很深的流動性才適合開發,stETH等ETH票據就是一個典型的例子。流動性質押協議未來大約會占所有質押ETH的30%,即未來至少有1000萬枚ETH票據可以進入DeFi生態。由于ETH票據在未來可以做到與ETH的即時兌換,對于如此高市值和高流動性的單一Yield-bearingAssets,可以預見未來會有大量基于該資產的收益和交易產品的涌現。

4DeFi龍頭應用與流動性質押的整合

金融天然具有壟斷的屬性,這意味著無論是橫向還是縱向,DeFi協議均有不斷拓展業務范圍,擠占競爭對手市場的本能。因此對于處于資產來源端的質押賽道而言,龍頭DeFi協議會有下場做流動性質押協議的動機,通過提供ETHStaking服務的形式吸引用戶的ETH存款,并將ETH存款票據作為填充協議自身TVL的資產來源。這樣一方面可以提高資產利用率,另一方面擴展業務范圍做到上下游同吃也可以增加協議的收入,增加協議自身的價值。從這個角度看,未來ETHLiquidityStaking賽道將不僅僅只有LiquidityStaking協議,部分老牌DeFi項目也可能會踏入市場分一杯羹。但無論上游Liquidity端怎么變化,SaaS服務商或者節點托管商的利益將不會受損,甚至還會獲利。部分LiquidityStaking協議本身就是SaaS的大客戶,上游Liquidity端的惡性競爭本質上有利于下游的驗證者節點托管商。目前Frax正在開發ETHLiquidityStaking的業務,并打算將fraxETH票據作為Frax鑄幣的抵押資產。以ETH票據作為Frax的鑄幣資產從另一個方面也可以解決Frax過于依賴USDC等中心化穩定幣的問題。

5ETH2.0帶給大家的公共產品:PortalNetwork

ETH2.0的輕客戶端也被稱為無狀態客戶端,其只需要存儲區塊頭數據,而不需要存儲區塊狀態,因此其執行交易的驗證功能時只能在全節點的幫助下進行。運行輕客戶端無需質押32個ETH,其無法參與ETH2.0共識的達成。ETH1.0版本中Infura以及PocketNetwork提供的就是輕客戶端服務,全節點開放IP地址,輕客戶端可以連接全節點從而獲取所有的區塊數據。而PortalNetwork是以太坊官方打算利用非經濟激勵的方式打造的輕客戶端節點網絡,致力于提供公共輕客戶端API接口。正是因為缺少經濟激勵,目前PortalNetwork仍未上線。

PortalNetwork的網絡層是通過?Client\Server實現的整合,整合后可以提供無狀態客戶端。無狀態客戶端可以讓用戶運行一個極小的個人節點,共個人查詢鏈上數據使用,使得ETH2.0階段用戶對于鏈上數據的獲取更加Web3。接入PortalNetwork所需的機器性能極低,甚至移動端手機都可以接入,而缺點是無法處理大規模的JSONandRPCAPI的數據調用。因此個人對于PortalNetwork的使用場景包括:個人RPC端口、低延遲以及更安全的連接Dapp與錢包。

6結語

上文其實只是ETH2.0背景下敘事的冰山一角,未提及的賽道還包括MEV和跨鏈互操作性協議等。MEV在POW階段是被充分討論過的問題。協議層、客戶端層都對MEV給出了一定的解決方法,并逐漸將無序的MEV市場規范化。但在以太坊轉為POS共識后,瓜分鏈上MEV的參與方由原來的單一礦工群體變成了各大Layer2、CEX、Lido、驗證節點托管商等。多方參與也使得ETH2.0的MEV問題變得更加復雜。Danksharding的PBS落地后在完全競爭的假設下可以在底層解決MEV問題。但從現在到Danksharding的數年時間內,MEV仍然需要一個過渡的解決方法,從應用層和客戶端入手是常用的方式。

另外跨鏈橋以及互操作性協議在ETH2.0實現Danksharding后將成為跨分片交易與通信極為重要的方式。在原本Sharding1.0狀態分片的設想中不同分片鏈之間的交易可以通過信標鏈與分片鏈的交聯直接進行交易確認。但在Danksharding的架構里以太坊將實行數據分片,執行完全交由Layer2,隨后Layer2將Rollup數據以Blob的格式存入數據分片內,數據分片再通過交聯與信標鏈連接。若此時仍然依賴信標鏈作為跨分片交流的直接媒介則會面臨兩次Blob數據的重新編碼和解碼,在效率以及便捷性上是不如跨分片互操作性協議的。

ETH2.0整個計劃的推進在某種程度上直接推動著區塊鏈行業的發展。每個細小機制的改變都可能對不同賽道的趨勢和格局有深遠影響,這種影響也在無形中重塑著整個行業。

參考文章:

https://docs.obol.tech/

https://www.stakingrewards.com/

https://www.ethportal.net/

https://docs.frax.finance/

https://ethereum.org/en/upgrades/

https://docs.lido.fi/

https://docs.rocketpool.net/guides/

原文標題:《ETH2.0背景下的新機會與新敘事|ZONFFResearch》

撰文:Kylo,ZonffPartners投資經理

來源:ForesightNews

Tags:ETHINGTETSTEhttps://etherscan.ioKingdomtether幣怎么買GridX Ecosystem

「小金庫杯·秋季運動會」開幕啦~!超多線下運動賦能等你解鎖~!球館免費體驗券、首次上線盲盒玩法.

1900/1/1 0:00:00作者:Ignas,下文由DeFi之道編譯在我來看,靈魂綁定代幣將為DeFi帶來大規模的采用。靈魂綁定這個概念最早是幾個月前由V神和他的同事介紹的,而現在,已經有很多項目使用了靈魂綁定代幣!鐵子們.

1900/1/1 0:00:00文章作者:SébastienDerivaux本文表明,流動性池作為DeFi的基本結構,可以通過改善資產流動性,同時改善被動投資者的表現,從而創造一個更加穩健的金融體系.

1900/1/1 0:00:00TL;DR 1.SBT是一個關系證明而不是權威證明,其價值在于數據的大量積累,復雜、豐富和多樣性會是SBT數據源的核心競爭力.

1900/1/1 0:00:00美聯儲將于9月20日至21日召開新一次貨幣政策會議,市場普遍預計美聯儲將連續第三次加息0.75個百分點,以對抗高通脹.

1900/1/1 0:00:00本文將介紹以太坊合并后可能發生的共識級攻擊。 ETHPoS安全性 本節主要討論以太坊采用PoS共識機制后可能出現的共識級攻擊.

1900/1/1 0:00:00