BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+0.91%

LTC/HKD+0.91% ADA/HKD+1.02%

ADA/HKD+1.02% SOL/HKD+0.54%

SOL/HKD+0.54% XRP/HKD+0.31%

XRP/HKD+0.31%作者:WillComyns

代幣必須開始提供收入份額以及治理。

代幣是一種收益權

現代代幣設計的基礎工具可以追溯到減少實用代幣速度的目標。雖然治理能力為持有公用事業代幣創造了一個更有說服力的理由,但許多這些代幣仍在努力有效地積累價值,并缺乏在非理性的市場行為中保留價值的機制。因此,在Web3社區內有越來越多的共識,即代幣必須開始提供收入份額以及治理。

值得注意的是,向持有人提供收入分享的代幣可能會使它們看起來更像證券。雖然很多人會用這一點來反對DeFi代幣提供收入份額,但也確實如此,除非發生這種變化,否則DeFi作為一個整體將繼續作為大眾投機市場存在。如果DeFi要獲得主流的合法性,那么所有的代幣價格運動經歷近乎完美的正相關是不可接受的,在這種情況下,協議的不同盈利水平沒有反映在代幣價格運動中。雖然有一個明顯的擔憂,即過渡到代幣成為收益權可能會增加其類似于安全的屬性,但在考慮長期采用的路徑時,認為代幣仍然只作為治理權會更好,這是誤導。

正如DeFiMan的文章中所總結的那樣,今天有兩種主要的方法來向代幣持有人發放收入:

從市場上買回原生協議代幣,并(1)將其分配給持有者,(2)將其燒毀,或(3)將其保留在協議的庫房。

將協議收入重新分配給代幣持有人

Yearn.finance在去年12月宣布更新其代幣經濟模型和發行回購的計劃后掀起了波瀾。結果是YFI價格短期內反彈了85%。雖然這只是暫時的暴漲,但人們對更好的增值代幣模式的強烈渴望是顯而易見的。然而,從長遠來看,分配協議收入的份額顯然優于代幣回購。任何DAO的首要目標應該是最大化長期代幣持有人的價值。正如Hasu所寫的:“一個協議擁有的或作為收入收到的每一美元都應該分配給它最有利的用途”。因此,DAO只有在其原生代幣價值被低估的情況下,才是最理想的。

Sturdy Finance宣布已重新開放穩定幣市場:金色財經報道,DeFi協議Sturdy Finance宣布已重新開放穩定幣市場,允許用戶使用他們的資金。Sturdy Finance告訴其用戶,沒有資金處于風險之中,暫停市場的決定只是出于謹慎考慮。在社區更新中,Sturdy Finance指出他們的團隊正在與專門從事鏈上分析的安全團隊合作以追蹤資金。除此之外,該團隊還強調他們正在與全球執法部門合作收集信息。

金色財經6月13日曾報道,Sturdy Finance遭受約442枚ETH的閃電貸漏洞。[2023/6/16 21:42:13]

為其代幣持有者采用收入份額的協議建立了可衡量的現金流,使適用于所有代幣的標準估值框架成為可能。通過支付給代幣持有者的收入對代幣進行估值,也要求重新評估支付給流動性提供者的收入。在分析協議產生的收入時,一個常見的方法是將收入分為兩類:協議和LP。通過分配給代幣持有者的收入來評估代幣的價值,暴露了LP收入的真實面目--一種運營成本。

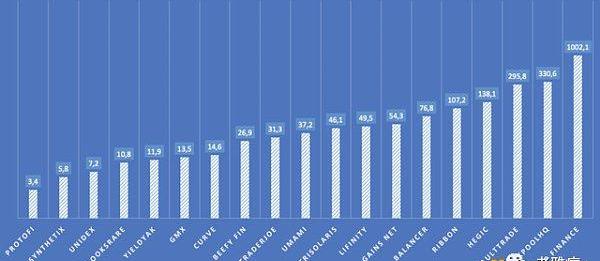

越來越多的協議已經開始與治理代幣商建立收入分成。尤其是GMX,已經建立了一個新的先例。就背景而言,GMX是一個零滑點、去中心化的Avalanche和Arbitrum的永久期貨和現貨交易所。GMX訂戶獲得協議費用的30%,而LPs獲得其他70%。費用是以$ETH和$AVAX而不是$GMX支付的。與成長型股票保留其收益而不是支付股息類似,許多人認為,向代幣持有者支付費用而不是將其再投資到協議的資金庫中,這對協議本身的長期發展是不利的。然而,GMX表明,情況并非如此。盡管與代幣持有者分享收入,GMX仍繼續創新和開發新產品,如X4和PvPAMM。

Alpha Finance Lab宣布重新命名并擴展至Alpha Venture DAO:3月31日消息,跨鏈DeFi開發商Alpha Finance Lab宣布重新命名并擴展至Alpha Venture DAO,這是一個由大膽的個人組成的社區,他們通過重塑去中心化應用程序(dApp)的構建、貢獻和擁有方式來塑造Web3的未來。Alpha Venture DAO將成為Web3建設者啟動項目的一站式站點,也是Web3用戶有意義地貢獻并“真正”擁有高質量Web3項目的門戶。(blog.alphaventuredao)[2022/3/31 14:30:01]

一般來說,只有當一個協議或公司能夠更好地利用累積的資金而不是將其分配給利益相關者時,再投資才有意義。DAO在管理資本方面的效率往往較低,并且在其核心團隊之外有一個分散的貢獻者網絡。由于這兩個原因,大多數DAO應該在向利益相關者分配收入方面比中心化的、Web2的同行更早。

從過去的經驗中學習:燃燒和質押

Terra

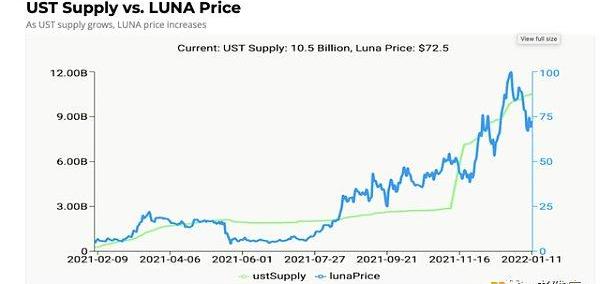

盡管Terra的崩潰是有害的,但它具有很強的教育意義,為塑造可持續代幣模式的未來提供了許多見解。在短期內,Terra證明了燃燒代幣是代幣積累和獲取價值的一種有效方式。當然,然而,這并沒有持續太久。在通過AnchorProtocol操縱$LUNA的燃燒率時,Terra造成了$LUNA供應的無端、不可持續的減少。雖然供應操縱點燃了自我毀滅的導火線,但Terra的崩潰最終是由于即使在經歷了一系列的供應收縮之后,擴大$LUNA的供應是多么容易。

加勒比海地區央行數字貨幣DCash在停機兩個月后重新上線:3月11日消息,東加勒比海中央銀行(ECCCB)委托開發的中央銀行數字貨幣(CBDC)DCash在經歷了兩個月的停機后終于再次全面運行。央行發布公告稱,故障是由于“技術故障”造成的。(Be in Crypto)[2022/3/11 13:51:24]

(3,3)代幣經濟學

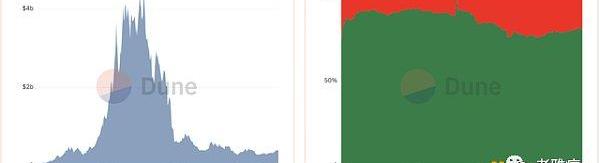

2021年底,(3,3)博弈論的衰落也帶來了許多啟示。OlympusDAO證明了質押一個協議原生代幣的很大一部分可以推動短期代幣價格的顯著增加。然而,我們后來了解到,如果允許質押者在任何時候退出,而且影響很小,他們會以犧牲其他質押者為代價。

實施rebases是為了積極地加強質押。如果一個用戶入股,他/她會獲得“免費”代幣,以維持他/她目前的市值份額。在現實中,任何想要出售的人都不關心在解押時被稀釋。由于rebases的性質,那些先進入和先退出的定投者通過利用新人作為他們的退出流動性而獲利。為了在未來實施可持續的分紅,必須對取消分紅的人進行更嚴厲的懲罰。此外,晚一點解除質押的人應該比早一點解除質押的人受益。

88mph將于11月23日重啟V2版,將重新上線所有功能:11月21日,DeFi固定利率生成協議88mph宣布將于11月23日重啟V2版,屆時固定利率APY存款、浮動利率債券購買以及 MPH抵押功能將全部重新上線。此前,11月16日,88mph啟動流動性挖礦,用戶可通過存入 aUSDC、cUSDC、cUNI、yUSD和ycrvSBTC代幣和購買浮動利息債券獲得MPH代幣,通過參與平臺質押和為MPH/ETH提供流動性可獲得更多收益。不過,此次挖礦活動在啟動后2天,因合約漏洞導致攻擊被緊急關停,項目方反應迅速將資金安全轉移,并完成了漏洞修復。[2020/11/21 21:34:23]

Ve代幣經濟學

所有先前失敗的代幣模式的共同主題是它們缺乏可持續性。一個廣泛采用的試圖可持續地提高代幣價值累積的代幣模式是Curve的ve模式。通過激勵代幣持有者將其代幣鎖定長達4年,以換取通貨膨脹的獎勵和增加的治理權力,該模式試圖實施一個更可持續的質押機制。盡管ve的短期效果很好,但該模式存在兩個主要問題:

通貨膨脹是對所有代幣持有人的間接稅收,對代幣價值的累積產生負面影響

當這些鎖定期最終結束時,可能會出現大規模的拋售。

當把ve和(3,3)進行比較時,這些模型有一個相似之處,即它們都提供通貨膨脹的獎勵,以換取代幣持有人的承諾。鎖定期在短期內可以起到抑制拋售壓力的作用,但是一旦通貨膨脹的獎勵隨著時間的推移變得不那么有價值,鎖定期到期,就會出現大量的拋售。從某種意義上說,ve可以與時間鎖定的流動性挖礦相媲美。

Bitstamp網站已重新上線:金色財經報道,加密交易所Bitstamp剛剛發推表示,網站已重新上線,用戶現在可以取消現有訂單,但接下來十分鐘內無法發送新訂單。今日早些時候,Bitstamp因技術問暫停交易。[2020/4/26]

理想的代幣模式

與過去不穩定的代幣模式不同,未來的理想代幣模式將可持續地調整對用戶、投資者和創始人的激勵。當Yearn.finance的基于ve的代幣經濟學計劃被提出時,他們聲稱已經圍繞幾個關鍵的動機構建了他們的模型,其中一些可以應用于其他項目:

實施代幣回購

建立一個可持續的生態系統

激勵對項目的長期看法

不成比例地獎勵那些最忠誠的人

考慮到這些原則,我提出了一個新的代幣模式,試圖通過征稅的方法提供穩定性和價值累積。

收入和稅收的模式

我在前面已經確定,一個理想的代幣設計將使持有者有權獲得治理,以及在質押時獲得協議收入的份額。在這種模式下,用戶必須支付“稅”來解除鎖定,而不是鎖定期。雖然解鎖的稅收/罰款不是這個模式所獨有的,但稅收的相關機制卻是。用戶必須支付的解鎖稅是由他們所押的代幣數量的一個百分比決定的。被征稅的代幣的一部分將按比例分配給池子里的其他投保人,另一部分將被燒毀。例如,如果一個用戶押了100個代幣,稅率是15%,他們將花費15個代幣來解押。在這個例子中,如果用戶選擇解押,?稅款將按比例分配給池中的其他投保人,而?稅款將被燒掉。

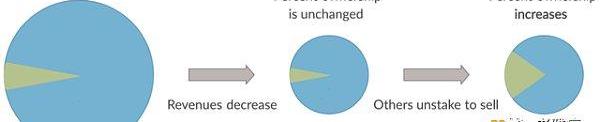

這個系統不成比例地獎勵了最忠誠的用戶。相對于同齡人來說,那些保持較長時間的代幣持有者受益最大。它也減少了市場拋售期間的下行波動。理論上說,如果有人解除質押,那是因為收入已經下降或預測在不久的將來會下降。當把協議收入看作一個餅時,收入的減少可以看作是總的餅在縮小。在前面的例子中,被征稅的代幣分配給那些仍然被質押著的人,增加了他們的那塊餅,減少了他們的損失。

燃燒的?稅款會對代幣供應產生通縮壓力,從而提升整體代幣價格。從長遠來看,燃燒將推動代幣供應遵循一個指數衰減的模式。上圖展示了在市場拋售期間,如果持有者繼續持有,他們的損失可能會被減輕,而下圖展示了燃燒的稅收部分如何減少所有代幣持有者的損失,不管是持有還是未持有。

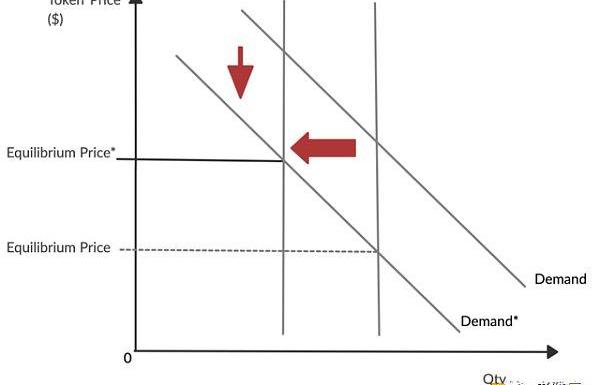

該圖反映了由于協議收入減少,代幣需求向內轉移。因此,一部分投資者解押他們的代幣進行出售。在解除質押的過程中,他們的一部分代幣被燒毀。稅收的燃燒機制減少了總的代幣供應,并使供應曲線左移。其結果是代幣價格的下降幅度較小。

如果協議收入大幅下降,鯨魚決定解除質押并拋出他們的代幣,那么這種模式的最壞情況就會發生。鑒于Convex目前控制了所有veCRV的50%,這可能意味著一半的代幣被解押和拋售。如果大多數代幣在拋售前被質押,即使有稅收,這將不可避免地在短期內崩潰代幣價格。這強調了無論一個協議可能實施什么質押/燒毀機制,如果底層協議不能產生收入,代幣仍然毫無價值。然而,假設在這個例子中,協議收入在不久的將來會反彈。那些在鯨魚拋售后仍被質押的人將獲得總代幣供應量的5%,總代幣供應量將減少2.5%,大大增加他們在未來收入中的份額。

由于鯨魚的盛行是不可避免的,對這個擬議的稅收的進一步完善可以是實施累進稅。雖然累進稅可能被證明難以實施,但協議可能會利用分析工具,如Chainalysis,或建立自己的內部工具來執行。很難說實施累進稅的最佳解決方案會是什么。很明顯,需要更多的研究和開發來回答這個問題。我們期待接下來的任何研究能夠對這個問題進行澄清。

無論是實施統一稅還是累進稅,各協議都應該在積累了大量的TVL之后才采用這種收入分享和稅收模式。在一個協議的生命周期開始時,應該優先考慮引導流動性,分散其代幣,并建立市場牽引力。正因為如此,在協議發展的早期階段,圍繞流動性挖礦建立的代幣模型可能會對其長期發展起到積極的作用。然而,隨著協議的成熟,它的優先事項必須從引導TVL轉移到創造長期的、可持續的代幣價值積累。因此,它必須采用不同的代幣模式,使經濟激勵與新的目標更好地結合起來。Compound是一個協議的例子,它沒有改變其代幣設計以滿足其成熟階段。盡管積累了大量的TVL并產生了大量的收入,但這些價值創造很少被$COMP持有者實現。在一個理想的世界里,一個協議的盈利能力應該反映在其代幣價格中,然而,這只是偶爾的情況。

CompoundTVL+市值

結論性的思考

這個提議的代幣模式最重要的一點是它是可持續的。質押激勵更具有可持續性,因為它們有利于那些“先進先出”的人,而不是典型的先進先出的會計原則。設計中的代幣燃燒元素更具可持續性,因為它是單向的。如果說從最近的市場低迷中有什么啟示的話,那就是可持續性非常重要。雖然Web3的發展道路將由顛覆性的創新和更多的用戶采用來引領,但如果沒有一個更可持續的代幣模型,能夠有效地累積和保留價值,這一切都不可能實現。

Tags:ANCFINNCEDAOMoonFarm FinanceTrava FinanceKush FinancePyramiDAO

原文作者:Stacks創始人MuneebAli,來源:Bankless,本文由DeFi之道編譯當前比特幣的市值約為4000億美元。作為OG鼻祖級加密貨幣,這是相當了不起的.

1900/1/1 0:00:00作者:Fishylosopher本文將從意識形態的角度對web3進行“豎向”介紹,并闡述Web3的三大基礎原則.

1900/1/1 0:00:00今天主要是從一個自上而下結合時間發展的視角整理了以太坊擴容方案。內容涵蓋了一些市場如今已經不再提及的舊方案,有些可能大家聽都沒聽說過.

1900/1/1 0:00:00來源:TheDefiant編譯:比推BitpushNewsMaryLiu合并無疑是迄今為止最重要的Web3網絡升級,其影響不僅僅是共識機制的切換和降低能耗.

1900/1/1 0:00:00原文標題:《Lens?47個生態項目整理》 原文來源:追風Lab Lens協議是PolygonProof-of-Stake區塊鏈上的Web3社交圖.

1900/1/1 0:00:00原文標題:《18條你可能不知道的加密基本知識》原文來源:Bankless論壇內容整理:bfrenzDAOLearningaboutcrypto,有時候就像是從消防水管里喝水一樣.

1900/1/1 0:00:00