BTC/HKD-0.59%

BTC/HKD-0.59% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD-0.53%

LTC/HKD-0.53% ADA/HKD+0.82%

ADA/HKD+0.82% SOL/HKD+2.86%

SOL/HKD+2.86% XRP/HKD+0.13%

XRP/HKD+0.13%原文作者:David,W3.Hitchhiker??

進入九月以來,地緣、金融市場的風險次第展開,全球市場在美聯儲超級鷹派政策的帶領下走向越來越未知的領域。通過分析三個局部市場的最新動向,我們可能離聯儲的轉向越來越近。??

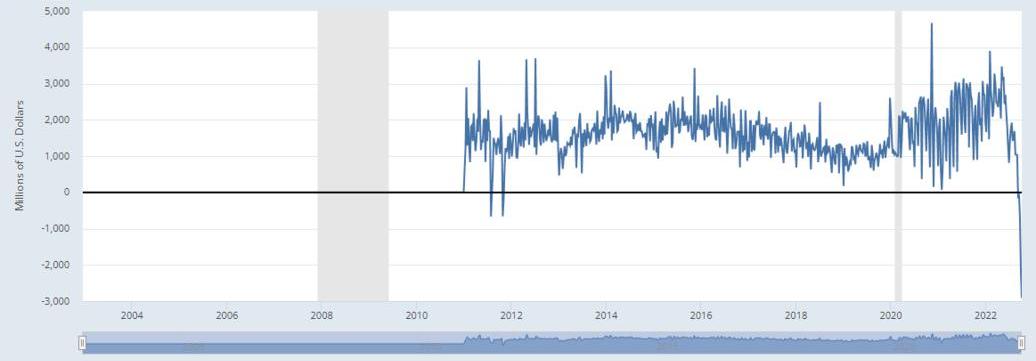

1、美債流動性緊張局面來到2020年3月水平

10月初,美國國債市場的流動性問題來到新的階段:彭博測量美債流動性的指標顯示,市場流動性緊張程度已經來到2020年3月份的水平。

2020年3月,當美國國債市場因恐慌性拋售而崩潰時,美聯儲作為最后的買家介入購債。而目前的流動性水平可能都指向美聯儲隨時準備介入購債的可能性——即使目前聯儲在進行所謂的量化緊縮。

美聯儲布拉德:一些穩定幣的波動看起來并不是系統性的:5月12日消息,美聯儲布拉德:一些穩定幣的波動看起來并不是系統性的。(金十)[2022/5/12 3:09:03]

紐約聯邦儲備銀行的副行長杜菲說:「美國國債市場是世界上最重要的證券市場,是我們國家經濟安全的命脈。你不能只說『我們希望它會變得更好』,你必須采取行動讓它變得更好。」

美國財長10月11號發文指其沒有看到金融市場任何需要擔心的情況。一天后改口,稱「國債市場不足的流動性讓人擔憂。」

2、聯儲收益開始變負??

美聯儲理事沃勒:對美聯儲是否有必要建立央行數字貨幣持高度懷疑態度:美聯儲理事沃勒:對美聯儲是否有必要建立央行數字貨幣持高度懷疑態度,美聯儲的央行數字貨幣可能會降低商業銀行的中介作用。否認“沒有美聯儲的央行數字貨幣,美元地位將受到影響”的看法。[2021/8/5 1:37:17]

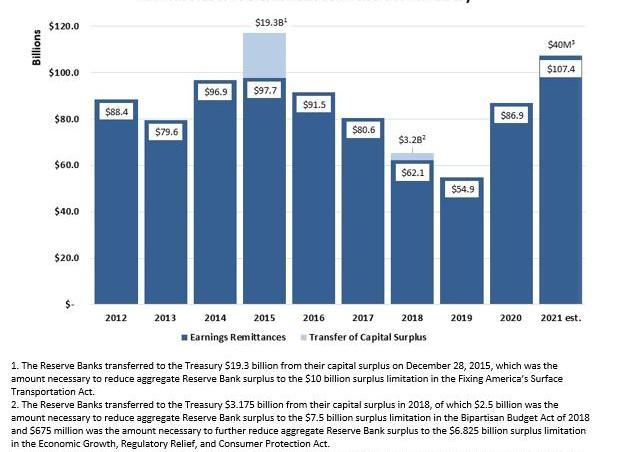

在多次加息之后,聯儲的利息支出已經超過其通過QE持有的債券組合產生的利息收入。??

美聯儲威廉姆斯:預計明年通脹將回落至2%:美聯儲威廉姆斯表示,現在看到的數據和情況還不足以讓美國聯邦公開市場委員會(FOMC)改變其貨幣政策立場。今年美國實際GDP可能增長7%左右。預計在短期失衡已經結束后,明年通脹將回落至2%。(金十)[2021/5/4 21:21:42]

過去十年聯儲的收入基本都在1000億美元左右,都直接轉給了美國財政部。有測算稱今年因為加息導致的虧空可能高達3000億美元。同時,由于QT,債券價格暴跌,導致美聯儲在出售債券時可能不得不接受比購買價格低得多的價格,從而成為減記開支(unrealizedloss,non-cashitem)。

聯儲不會破產,面對巨額的窟窿,要么其完全可以無視;要么其可以重啟印鈔。

美聯儲觀察:美聯儲11月維持利率在0%-0.25%區間的概率為100%:據CME“美聯儲觀察”:美聯儲11月維持利率在0%-0.25%區間的概率為100%,加息25個基點至0.25%-0.50%區間的概率為0%;12月維持利率在0%-0.25%區間的概率為100%,加息25個基點的概率為0%。[2020/9/21]

總之,更高的利率只會增加美聯儲和財政部內部各處的現金消耗。他們會很快意識到完全被困住了。如果不能有效地使自己破產,他們就無法馴服通貨膨脹。當然中央銀行不會破產——相反,他們可能在加息和通貨膨脹的風暴中轉向。

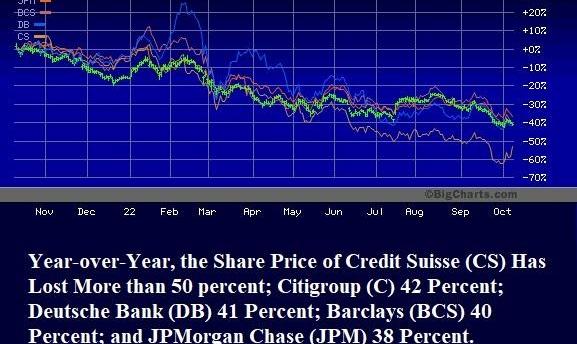

3、「雷曼時刻2.0」越來越近??

最近市場不太平,瑞士信貸、英國養老金相繼發生危險。??

動態 | 外媒:隨著美聯儲擴大資產負債表 比特幣與美聯儲之間的貨幣政策分歧將進一步擴大:CoinDesk今日發表分析文章,分析了美聯儲擴大資產負債表對比特幣意味著什么。文中提到,10月份,美聯儲的資產增加了1620億美元,創下2008年以來的最大月度增幅。加密貨幣分析師Rhythm在本月的推特中表示,這時候比特幣應該是一個避風港。加密市場流行的說法是,比特幣實際上是數字黃金,是對貨幣和財政行為的對沖。摩根溪創始人Anthony Pompliano表示,比特幣正走向一種獨特的局面——更低的利率、更多的量化寬松,以及到2020年的減半,這三個事件幾乎同時發生,應該會在未來2-3年成為比特幣的火箭燃料。摩根大通(JPMorgan Chase)表示,美聯儲可能會在近期繼續擴大其資產負債表,隨著比特幣將于明年5月削減礦工薪酬,比特幣與美聯儲之間的貨幣政策分歧將進一步擴大。[2019/11/29]

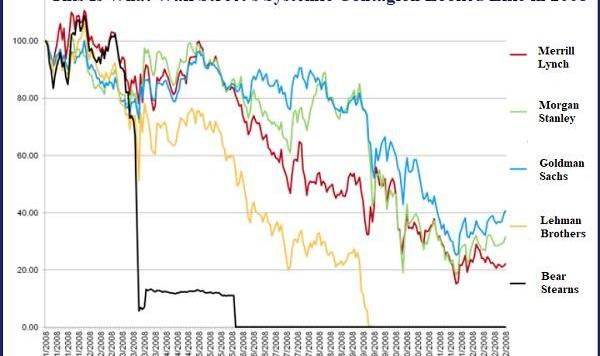

08年金融危機,這種機構間風險的傳導類似于下圖這樣:08年金融危機,這種機構間風險的傳導類似于下圖這樣:??

那么在08年金融危機之后,新的銀行危機有沒有可能重新發生?

國慶前,多家新聞媒體質疑瑞士信貸是否預示著另一個「雷曼時刻」。「雷曼時刻」指的是擁有158年歷史的前華爾街投資銀行雷曼兄弟,在華爾街不斷擴大的金融危機期間于2008年9月15日破產。雷曼兄弟是美聯儲允許破產的唯一一家主要華爾街銀行。

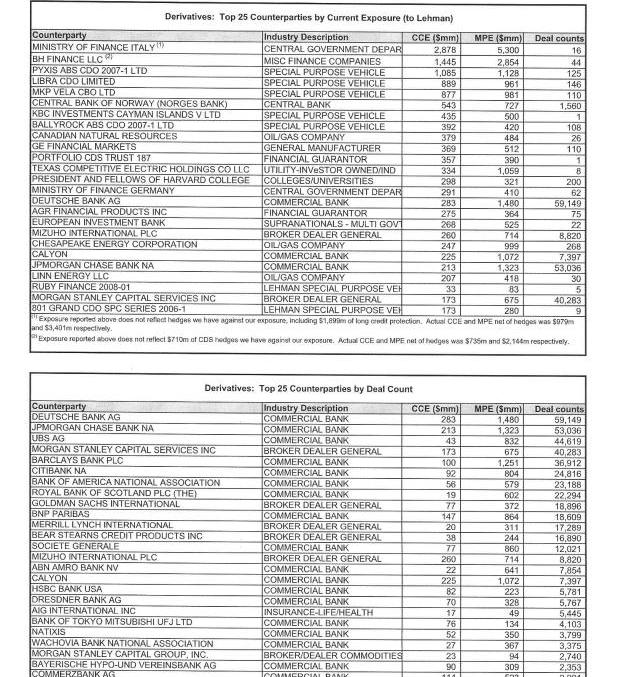

根據金融危機調查委員會的文件,在雷曼兄弟破產時,它有超過900,000份未平倉的衍生品合約,并使用華爾街最大的銀行作為其中許多交易的對手方。數據顯示,雷曼與摩根大通的衍生品合約超過53,000份;摩根士丹利超過40,000;花旗超過24,000;美國銀行超過23,000;高盛的近19,000。

根據該機構出具的對危機分析結論性的報告,08年的金融危機主要是因為如下原因:

「場外交易衍生品在三個重要方面促成了這場危機。首先,一種衍生品——信用違約掉期——推動了抵押貸款證券化的發展。CDS被出售給投資者,以防止由風險貸款支持的抵押相關證券的違約或價值下降。」

「其次,CDS對于合成CDO的創建至關重要。這些合成CDO只是押注于與抵押貸款相關的真實證券的表現。他們通過允許對同一證券進行多次押注,擴大了房地產泡沫破裂造成的損失,并幫助將它們分散到整個金融系統。」

「最后,當房地產泡沫破滅、危機接踵而至時,衍生品就處于風暴的中心。AIG沒有被要求留出資本儲備作為其出售保護的緩沖,但在無法履行其義務時獲得了救助。由于擔心AIG的倒閉將引發整個全球金融體系的連鎖損失,政府最終承諾投入超過1800億美元。此外,具有系統重要性的金融機構之間存在數以百萬計的各種類型的衍生品合約——在這個不受監管的市場中是看不見和不為人知的——增加了不確定性并加劇了恐慌,有助于促使政府向這些機構提供援助。」

危機之后的15年,我們有沒有出現類似的金融系統風險?

在9月29日聯儲下屬機構OFR分析銀行在場外交易(OTC)衍生品市場中選擇誰作為交易對手方的工作論文中,作者發現銀行更有可能選擇已經與其他銀行密切聯系并暴露于其他銀行的風險較高的非銀行交易對手方,這導致連接到更密集的網絡。此外,銀行不會對沖這些風險,而是通過出售而不是購買與這些交易對手的CDS來增加風險。最后,作者發現,盡管2008年金融危機后監管力度加大,但常見的交易對手風險敞口仍與系統性風險措施相關。

簡單來說,就是一旦一家系統性重要的銀行出現問題,金融體系還是會像08年一樣出現系統性的連鎖反應。

那么,美聯儲是否需要像日本央行、英國央行一樣,轉向呢?

我們拭目以待。

元宇宙行業正經歷從野蠻生長到規范發展的陣痛期。從求職者、獵頭到公司,都明顯感受到了市場的變化。“去年整個行業有大量的投資方涌入,不缺資金,招聘也很火熱,主力是研發.

1900/1/1 0:00:00頭條 ▌V神:黃金的采用率低于加密貨幣金色財經報道,Soonish的作者ZachWeinersmith在社交媒體上稱,我聽到的關于加密貨幣的唯一論點是在信徒自己的框架內是有意義的.

1900/1/1 0:00:00原文標題:《CracksAtKraken:Crypto''sNearEmptyC-Suite》原文作者:StevenEhrlich原文編譯:郭倩雯.

1900/1/1 0:00:00原文標題:《投資機構青睞的SocialFi,有哪些項目值得期待?》原文作者:@0xCryptoUni、@SylviaOU1.

1900/1/1 0:00:00我們很早就關注了這個新生公鏈,從今年五月份開始研究,起初是因為在研究COSMOS生態發現有這么一個低調的項目.

1900/1/1 0:00:00加密貨幣還沒死,但它現在的核心信條是維系生命。比特幣是通貨膨脹斗士的幻覺已經消失。自20世紀70年代以來第一次嚴重通貨膨脹與比特幣價格在過去一年下跌了60%這兩件事在同時發生.

1900/1/1 0:00:00