BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD-1.66%

ETH/HKD-1.66% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD+3.74%

ADA/HKD+3.74% SOL/HKD-1.31%

SOL/HKD-1.31% XRP/HKD-0.76%

XRP/HKD-0.76%文/BlockworksResearch;譯/金色財經xiaozou

關鍵問題

MSTR的債務結構是怎樣的?

MSTR是否有比特幣清算價格?如果有,是多少度?

基礎軟件業務是否有足夠的利潤來償還債務?

作為比特幣的投資代表,GBTC與MSTR相比各自表現如何?

在今年整個加密市場的大屠殺中,MichaelSaylor和Microstrategy是少數幸免于難的“牛市英雄”之一。Microstrategy因其巨額比特幣賭注而聞名,這筆堵注不僅動用了資產負債表上的現金,還動用了債務。Microstrategy目前持有13萬個比特幣,價值約20.8億美元,引得越來越多的人猜測Microstrategy的債務結構,以及他們的軟件業務是否有足夠利潤可用于償還債務。

Microstrategy債務概況

截至2022年9月30日三季度末,MicroStrategy共持有23.7億美元的長期債務。其債務情況具體細目見下表:

金色午報 | 7月19日午間重要動態一覽:7:00-12:00關鍵詞:華爾街、美聯儲、西班牙對外銀行、銀保監會

1.華爾街監管機構還沒讓比特幣ETFs離開寒冬期;

2.美聯儲聯合耶魯大學制定穩定幣監管方針:或使穩定幣等同于公共貨幣;

3.西班牙對外銀行BBVA正對瑞士客戶推出比特幣交易服務;

4.美國財政部長計劃于今日討論跨機構穩定幣工作;

5.銀保監會廣西監管局:結合區塊鏈等技術應用趨勢研發知識產權質押融資新模式;

6.印度央行官員:印度必須加快區塊鏈和工業4.0推進步伐;

7.中國銀行業協會發起成立可信區塊鏈推進計劃銀行業組;

8.數據:價值14626枚比特幣的GBTC份額將于本周解鎖。[2021/7/19 1:02:03]

2025年可轉債

Microstrategy于2020年12月11日完成了其6.5億美元的私募發行,發行的0.75%可轉債將于2025年到期。利率固定為0.75%,每半年支付一次,分別為每年的6月15日和12月15日。這些票據可由Jefferies有限責任公司以每股398美元的兌換率轉換為MSTR股票。但除非該公司經歷了合同中定義的“根本性變化”,否則在2025年6月15日之前,這些票據不可轉換為股票。根本性變化所指內容涉及如下:不再在納斯達克或紐約證券交易所上市,MicroStrategy被合并或收購,或公司的多數股權發生變化。因首席執行官MichaelSaylor持有67.7%的投票權,所以后者的可能性不大。然而,如果上述事件發生任何一項,在Jefferies的要求之下,MicroStrategy就有可能必須全額償還貸款。

金色晨訊 | 9月13日隔夜重要動態一覽:21:00-7:00關鍵詞:以太坊2.0、雷諾、CBDC

1.以太坊2.0或將于11月份正式發布

2.法國車輛制造商雷諾對區塊鏈平臺進行部件合規性測試

3.中國銀行原副行長:CBDC或對收付業務市場格局產生深刻影響

4.杭州市濱江區一公司官網被惡意攻擊并索要比特幣

5.一馬來西亞公司正為慈善機構開發基于區塊鏈的應用程序

6.Filecoin太空競賽成功解鎖150萬枚FIL獎勵[2020/9/13]

2027年可轉債

2021年2月19日,Microstrategy完成了另一筆10.5億美元的0%可轉債私募發行,2027年2月到期。這些票據可由Jefferies以每股1432美元的價格轉換為普通股。這些票據在2026年8月15日前不能贖回,除非該公司經歷了合同中所述的“根本性變化”,此內容與上文對2025年到期票據的描述一致。

2028年優先擔保票據

2021年6月14日,Microstrategy完成了5億美元的6.125%的有擔保票據私募發行,于2028年6月到期。票據的利息每半年支付一次,分別在每年的6月15日和12月15日。這些有擔保票據包含一個跳躍到期日,也就是說如果在那幾天沒有滿足一些規定的話,到期日將跳到2025年9月15日或2026年11月16日:Microstrategy的流動性超過以現金全額支付2025年或2027年可轉債余額和應計利息所需金額的130%,或者,2025年或2027年可轉債的未償余額少于1億美元。截至2022年第三季度,該公司持有14,890個比特幣,作為該貸款的部分抵押品。?

金色實力派 | 中國氣象局朱定西:區塊鏈技術可以為氣象數據的交換和共享背書:金色財經報道,在今日舉行的金色實力派直播中,針對“您認為如何更好的參與區塊鏈與新基建的浪潮,打開區塊鏈的正確姿勢是什么?后續有哪些發展計劃?”的問題,中國氣象局氣象服務首席朱定西表示,依靠創新的技術變革,在氣象服務機構和氣象服務對象以及行業用戶之間建立起高效、精準、活躍的產業平臺,能夠使我們息息相關的氣象服務煥發新的活力。氣象從業者可以主動擁抱行業發展的新變化,借助社會化觀測和區塊鏈技術結合的核心能力,提高氣象服務精準度,從而提升廣大人民群眾的滿意度。區塊鏈技術可以為氣象數據的交換和共享背書,氣象局可以以開放的姿態,借此技術提高國際氣象合作的效率,也可以在一定程度上突破現有觀測數據的瓶頸,為氣象事業的發展開辟新的道路。毫無疑問,這樣的新技術正在成為氣象行業的新的發展方向。[2020/5/21]

2025年擔保定期貸款

2022年3月23日,Microstrategy從Silvergate獲得了2.05億美元的擔保定期貸款。該貸款于2025年的同一天到期,浮動利率等于紐約聯儲公布的有擔保隔夜融資利率30天平均利率和3.70%之和,最低利率為3.75%。截至11月21日,SOFR30天平均利率為3.49%,所以貸款年化利率為7.19%。這筆貸款以8.2億美元比特幣作為抵押,即最初發行時的19,466個比特幣;貸款價值比為25%。該貸款必須保持最高為50%的LTV抵押率。在LTV超過50%的情況下,Microstrategy需要存入足夠的BTC或償還貸款,使LTV降至25%或更低。2022年6月,MSTR又將10,585個比特幣存入抵押品賬戶,為其抵押品充值。此外,還有一個500萬美元的現金儲備賬戶,獨立于比特幣抵押品和LTV比率,必須保持到貸款的最后6個月。

分析 | 金色盤面:ADA/USDT注意0.093支撐:金色盤面綜合分析:ADA/USDT自阻力位回落,1小時內跌幅2.5%,下方支撐注意關注0.093,如果破位,短線趨勢將會走弱。[2018/8/15]

長期債務健康情況

Microstrategy及其子公司目前持有約13萬個比特幣,購買價格為39.8億美元,平均價格約為每個比特幣3萬美元。

其中有30,051個比特幣被用作Silvergate2025年擔保定期貸款的抵押品。該公司將需要以13,644美元的比特幣現貨價格為貸款抵押品充值,將LTV比率恢復到25%或更低,以避免追加保證金。

此外,還有14,890個比特幣被用作2028年優先擔保票據的抵押品,使該公司及其子公司還剩下85,059個流動比特幣。Microstrategy將需要尋求外部資金,以13,561美元的比特幣現貨價格為其Silvergate貸款提供資金,否則將面臨清算。

MSTR在其2025年和2027年可轉債上獲得了非常不錯的固定利率,股票轉換價格遠高于其普通股在2022年11月21日的收盤價157.22美元。然而,在利率上升的環境下,Silvergate的2025年浮動利率抵押定期貸款成本高昂。除了不利的利率因素,維持貸款所需的LTV比率鎖定了相當多的抵押品。這就引出了一個問題:如果他們不承擔額外的2.05億美元債務,而是在其資產負債表上持有無擔保的比特幣,結果是否會更好?最后,2028年有擔保票據的固定利率相對較高,為6.125%,同時減少了公司的流動比特幣持有量。也許更重要的是,如果他們沒有130%的超額流動性來償還所欠債務的話,Microstrategy可能被迫在2025年9月15日償還這筆貸款的余額和應計利息。鑒于事實上該公司僅持有6700萬美元現金和現金等價物,Microstrategy可能會出售一些比特幣。

金色財經訊:深圳將出臺扶持金融業33條:設立金融創新獎。其中金融科技(Fintech)專項獎,重點獎勵在區塊鏈、數字貨幣、金融大數據運用等領域的優秀項目,年度獎勵額度控制在600萬元以內。[2017/10/13]

2022年截至9月30日的9個月,MSTR所有顯著未償還長期債務的合同利息支出和攤銷發行成本見下表。在這9個月里,Microstrategy已經為以下四種債務支付了約2200萬美元。

經營收入和利息支出

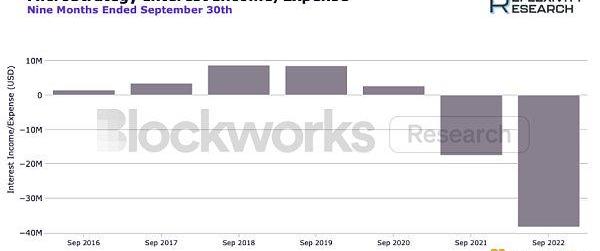

雖然上述Microstrategy及其比特幣儲備的風險還遠沒有發展為迫在眉睫的威脅,但該公司對未償債務利息的償還能力才是更大的擔憂。在承擔超過23.7億美元的債務之前,Microstrategy從其運營中賺取利息。然而,現在為了償還債務,利息支出帶來了現金凈流出。截至2022年9月30日三季度末,Microstrategy產生了超過3800萬美元的利息支出,如下圖所示。

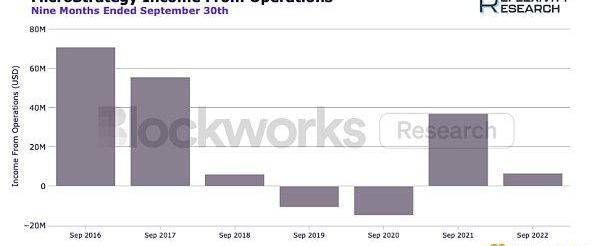

從軟件業務的營業收入來看,可以發現盈利能力明顯下降。我們用毛利潤減去運營費用來計算運營收入,同時剔除運營費用類別中所有數字資產減值損失。這使我們能夠通過消除因不理想的比特幣會計標準而產生的大量減值,從而更好地了解軟件業務表現。近4000萬美元的利息支出和不斷下降的運營收入令人擔憂。

正如其最近的10-Q文件所述,“如果我們的收入不足以抵消我們的運營費用,我們無法及時調整我們的運營費用以應對預期收入的任何不足,或發生與我們的數字資產相關的重大減值損失,我們可能在未來時期出現運營虧損,我們的盈利能力可能下降,甚至可能不再盈利。因此,我們的業務、經營成果和財務狀況可能會受到重大不利影響。”然而,該公司保持了近6700萬美元的現金和現金等價物余額,為MSTR提供了到2023年全年的緩沖,以防其運營收入繼續停滯不前。

GBTCvs.MSTR

GBTC和MSTR是許多股票投資者認為的比特幣敞口代表,但哪一個才是更優交易?首先,這兩個實體都通過Coinbase的托管產品來托管比特幣,因此,兩種投資方式的托管風險是相同的。就資產凈值而言,GBTC持有633,430個比特幣,而MSTR的儲備為130,000個比特幣。

11月22日,灰度的GBTC交易市值為61.9億美元,而以1.6萬美元的比特幣現貨價格計算,其資產凈值為101.3億美元。我們再來看MSTR,其同一天交易市值為15.8億美元,但按賬面價值計算,有23.7億美元的債務。因此,考慮到資產凈值,GBTC的交易價格為39%的折扣,而MSTR的交易價格為90%的溢價。換句話說,以1.6萬美元的現貨價格購買MSTR的比特幣敞口,類似于以3.04萬美元購買比特幣。然而,值得注意的是,鑒于MSTR股票本質上是一個杠桿比特幣投注,有一定期權價值。盡管這是一個昂貴的選擇,但對MSTR來說,以高于資產凈值的價格交易是有意義的。

結論

對MichaelSaylor和Microstrategy的流動性狀況,以及該公司償還債務以維持其杠桿比特幣頭寸能力的短期擔憂似乎有誤。目前,該公司的資產負債表上有大約8.5萬個流動比特幣,如果比特幣價格跌破1.35萬美元、并使其Silvergate貸款的LTV超過50%的話,這些流動比特幣可用于補充抵押品。更應該擔憂的是該公司在未來幾年支付融資款項的能力。如果其資產負債表上目前的6700萬美元現金將用于購買更多比特幣,或者全部用于支付利息,那么該公司的軟件業務需要提高盈利能力才可以。如果2028年優先擔保債券的跳躍到期日被觸發,那么在2025年至2026年期間尤其需要提高盈利能力。但就目前情況而言,Microstrategy對比特幣市場并不存在直接風險。

原文來源:@SalomonCrypto 原文作者:Haym 以太坊的兩個基礎:區塊提議和MEV-Boost什么是區塊提議者?什么是MEV-Boost.

1900/1/1 0:00:00自?8月14日的aUSD錯誤鑄造事件已經過去了三個多月,前不久,Acala在社區直播中闡述了該事件的經過和原因。在這段時間里,Acala團隊采取了各項平臺恢復措施.

1900/1/1 0:00:0021:00-7:00關鍵詞:Nexo、Relm、馬耳他、Crypto.com1.SilvergateBankCEO:持有超過數字資產相關的現金和證券;2.

1900/1/1 0:00:00撰文:Simiao?Li,MaverickCrypto編譯:餅干,ChainCatcher 原文鏈接: https://www.chaincatcher.com/article/2083117F.

1900/1/1 0:00:00來源:NGCVentures編譯:王爾玉,PANews 迄今為止的機構集成 自DeFi盛夏帶來2020年的牛市以來,所有人都預料到機構即將采用DeFi.

1900/1/1 0:00:00我不止一次提到,對所有與游戲相關的領域我都是非常關注的。我相信在下一波牛市,這個大生態會有不俗的表現.

1900/1/1 0:00:00