BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.38%

LTC/HKD+0.38% ADA/HKD+2.18%

ADA/HKD+2.18% SOL/HKD+3.95%

SOL/HKD+3.95% XRP/HKD+0.94%

XRP/HKD+0.94%按照最近一次以太坊核心開發者會議的討論情況,以太坊上海升級預計會在2023年3月底進行,本次升級將開放信標鏈質押以太坊的提款。

個人對本次開放提款的主要影響總結為以下幾點:

1、不會有大量的拋壓,由于目前二級市場抵押衍生代幣流動性很好,主要拋壓已經提前被消化

2、有利于stETH等脫錨的抵押衍生代幣價值回歸錨定

3、升級前可能會有一波Fud行情

4、長期有利于抵押衍生品項目,可促進價格穩定

5、目前存在折價的衍生代幣,部分存在套利空間

以下具體分析下上海升級開放提款的核心內容:

提款如何運作

一般提款請求可以分為提取收益部分,或全部退出。

以太坊信標鏈每個區塊可以最多處理16個提款請求,全部/部分提款的優先級是相同的。

報告:已質押的60%的ETH目前處于虧損狀態:3月2日消息,鏈上數據平臺CryptoQuant發布報告稱,在以太坊上海升級后,ETH的質押提款可能將面臨較低的拋售壓力。該結論來自對質押的ETH的損益分析。該分析基于兩個原因:1.大部分質押的ETH(60%或1030萬枚)目前處于虧損狀態(將當前的ETH價格與每個ETH質押時的價格進行比較);2. 平均最大質押池的存款人目前也處于虧損狀態。通常,當市場參與者坐擁巨額利潤時,就會出現拋售壓力,但目前所質押ETH的情況并非如此。

此外,大部分獲利的ETH質押時間不到一年,而且大部分漲幅僅在20-30%之間,這種回報在過去并不與重大獲利回吐事件(拋售)相一致。[2023/3/2 12:38:12]

當驗證者節點滿足余額大于32ETH,并且狀態為withdrawable時,方可提交提款申請。

MakerDAO發起有關添加Aave、UNI-V2-DAI-ETH為抵押品的一系列執行投票:據官方消息,12月19日,治理促進者和Maker Foundation智能合約團隊已將一系列執行投票納入投票系統,投票內容如下:1.將Aave添加為DAI抵押品類型;2.將UNI-V2-DAI-ETH添加為DAI抵押品類型;3.ETH-A穩定費將從2%增加到2.5%,ETH-B穩定費將從4%增加到5%,WBTC-A穩定費將從4%增加到4.5%,BAT-A穩定費將從4%增加到8%;4.KNC-A穩定費將從4%降低至2%,ZRX-A穩定費將從4%降低至2%,MANA-A穩定費將從12%降低至10%,COMP-A穩定費將從3%降低至2%,BAL-A穩定費將從5%降低至2%,YFI-A穩定費將從10%降低至9%;5.將Gnosis列入ETHUSD OSM Oracle白名單。[2020/12/19 15:44:34]

基于驗證者的提款申請,會創建一個提款列表,以包含所有提出提款請求的驗證者,該列表中列出了提款順序、執行層收款地址和提款金額。

ETH在2分鐘內跌幅超過1.00%:據火幣全球站數據顯示,ETH/USDT在2分鐘內出現劇烈波動,跌超1.00%,達到-1.03%。當前報價為155.84美元,行情波動較大,請注意風險控制。[2020/4/12]

機制原文:https://tim.mirror.xyz/zLdl8bEiDmobHZ5RlvG2LrlZLWV9c2XvkuKQ-vpljSU

基于以上提款的條件和流程,可以預估出全部ETH退出驗證者節點所需要的時間為:12秒1個區塊,每分鐘5個區塊,一天為7200個區塊,每個區塊16個提款請求,包含32個ETH的提款,每天總提款上限為7200*16*32=3,686,400。

當前總抵押的ETH為15,703,994,可計算出15,753,495/3,686,400=4.27天。也可通過驗證者數量來計算:(492282/16)/7200=4.27。也就是全部ETH排隊退出需要4天6小時左右。

動態 | DApp smartolution交易量持續上漲 共計流入2677.27個ETH:據RatingToken監測數據顯示, 一款名叫smartolution的DApp出現持續增長現象,共計277個參與地址數、交易數計5509筆,總流入2677.27個ETH。smartolution采用倒金字塔獎勵玩法,理論上持續投入至合約結束回報率超過71.11%。游戲規定用戶在45天內每天向合約中投入相同數量的ETH,每轉入成功就會向用戶回報設定好的ETH,回報的ETH逐日遞增。若出現同一日參與人過多或后繼者難以維系,這個游戲必將崩盤,廣大玩家注意風險。[2018/12/18]

數據來源:https://beaconcha.in

是否會大量拋售

這里先羅列一些以太坊信標鏈抵押數據,幫助更客觀的分析可能發生的情況。

當前信標鏈總抵押ETH為:15,753,495,用戶實際抵押ETH為:15,703,994,平均余額為33.92ETH。

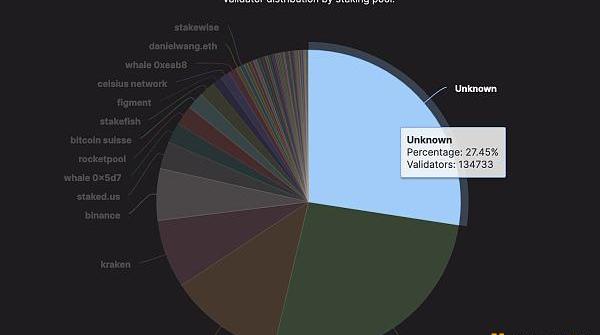

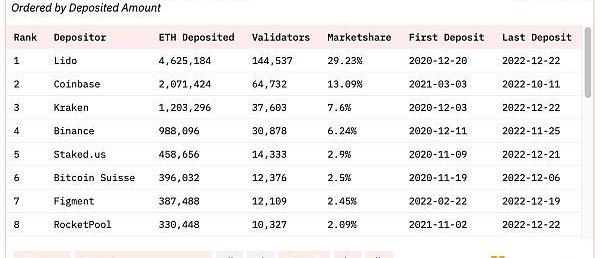

全部驗證者節點中,未識別的占比為27%,其余均為大型質押服務提供商如Lido、RocketPool,或是交易所、礦池等組織。

質押服務提供商和交易所等組織大多發行了抵押衍生代幣,如stETH、rETH、bETH、cbETH等。粗略估算下,已經在二級市場流通的抵押衍生代幣,已經占總抵押量的65%左右。

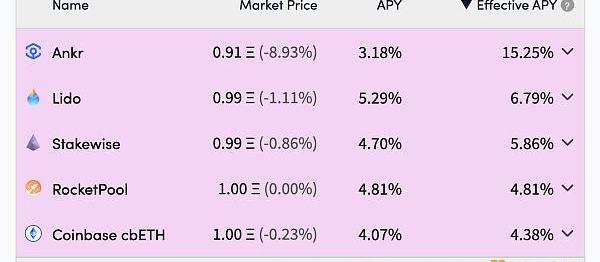

而這些抵押衍生代幣,在過去兩年的時間內,出現過大幅度的折價,即便是近期也依然有一些衍生代幣存在折價現象。

折價較多的一般為出現被黑等情況,或是二級市場流動性特別不好的衍生代幣。這里可以單獨把stETH拿出來再詳細看下數據,因為它目前是流動性最好的抵押衍生代幣,可以比較直觀的反應抵押者的退出情緒。

上圖中我們可以看出,stETH/ETH的價格在2021年3月和2022年6月期間出現了大規模的折價。可以看出,2021年的這部分賣出,時間點剛好也是大盤的高點,這部分賣出用戶大多為2020年底的抵押用戶,在此退出獲利較多。

通過這個數據,可以粗略估計早期在ETH較低價格抵押的用戶,實際該退出的早已退出,不會等到上海升級提款后。

再看2022年6月和11月的大幅度折價,這兩個時間點的3AC和FTX事件,使得部分機構大量出售stETH。同類型的其他衍生代幣如bETH等,在這些時間點也都存在較大折價,這可以反映出實際退出抵押的資金量體量非常大,它們也不會等到上海升級提款后再退出。

通過以上數據分析,個人的分析結論是上海升級后,不會有大量的拋壓,主要原因是目前二級市場抵押衍生代幣流動性很好,拋壓已經提前被消化。

由于市場上一直有一些Fud的新聞存在,不排除升級前會有一波Fud行情。個人認為可能主要以衍生品交易為主,現貨拋售動力不足。

促進抵押服務更完善

由于信標鏈提款的部分取款和全部取款都需要排隊等待,個人分析大部分提款行為都會是獎勵提取請求。用戶如果想變現,不需要走提款申請到領取再到出售的過程,只需二級市場直接出售即可。

stETH的設計是1:1兌換ETH,由于無法將信標鏈抵押和獎勵的ETH取回,只能通過二級市場出售,因此stETH一直存在折價。折價的另一大原因是stETH的流動性較好,很多大戶都通過它來持有ETH抵押的敞口,相對應的二級市場退出就會導致價格波動較大。

而開放提款后,最多只要4天6小時的等待,用戶就可以1:1的取回stETH,這對stETH的價格穩定會非常有幫助。

目前全部的抵押服務都只有抵押一個路徑,退出都是二級市場出售。而開放提款后,各個服務都會完善退出機制,可以在官網選擇鎖定衍生代幣,并等待一定時間后的1:1退出。

這長期有利于抵押衍生品項目,可促進價格穩定。

另外,開放提款后,抵押收益可完全提取,各抵押服務的收益率會上升。

來源:bress

近日聚合器龍頭1inch?Network宣布發布Fusion升級。據1inch?Network官方信息,這是一個以1inchSwapEngine為中心的重大升級,旨在提高1inch交換的盈利能力.

1900/1/1 0:00:001.金色觀察|CoinbaseCEO:我心目中的加密監管藍圖在監管治理和政策領域里人們最常問我的一個問題是,清晰的監管到底該是什么樣子的.

1900/1/1 0:00:00作者:MichaelNadeau來源:TheDeFiReport 編譯:DeFi之道 本文將提供一份關于當前市場狀況的報告.

1900/1/1 0:00:00原文:《TheBeacon與Web3的初啟動》TheBeacon游戲在當下出現給大家較大的驚喜,即便在web2游戲中算不上頂級,但在web3游戲里面算是不錯的.

1900/1/1 0:00:002022年接近尾聲,駐足回看行業這一年的跌宕起伏,無論是技術的突破,應用的創新,還是生態的興衰,皆成為了行業發展的歷史注腳.

1900/1/1 0:00:00作者:Chloe Crypto行業被廣泛關注的零知識證明技術,并非是這幾年剛冒出來的新技術,而是在1980年就被數學家S.Goldwasser、S.Micali及C.Rackoff提出.

1900/1/1 0:00:00