BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.43%

ETH/HKD+0.43% LTC/HKD+0.6%

LTC/HKD+0.6% ADA/HKD+0.86%

ADA/HKD+0.86% SOL/HKD+0.22%

SOL/HKD+0.22% XRP/HKD+0.08%

XRP/HKD+0.08%目前,市面上基于GLP的真實收益而搭建的DeFi項目至少有5-10家,爭奪GLP的競爭格局逐漸豐富。其中,收益協議JonesDAO于2023年一月新推出的jGLP和jUSDC資金池自發布就表現優異。根據@defimochi發布的數據圖表,jGLP在短短一周內占據了超28%的GLP市場份額,讓Mugen和Plutus等對手統統讓出一席。到底什么是jGLP?為什么他能迅速吸收大量的GLP?本文將逐一講解jGLP和jUSDC池的原理,讓讀者理解其高收益來源的奧義。

TL;DR

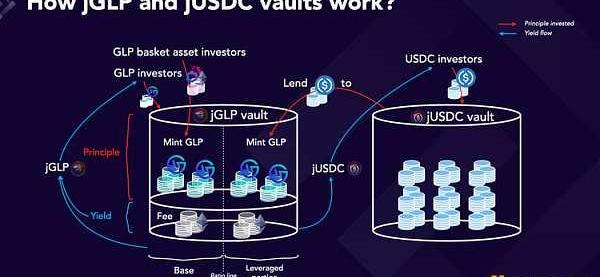

jGLP和jUSDC是基于GMX流動性提供者的權益代幣GLP推出的收益策略資金池,由Arbitrum上收益策略協議JonesDAO創辦。

其原理類似于傳統的配資,jGLP資金池通過從jUSDC穩定幣池中借$USDC并鑄造更多的GLP,從而給質押GLP的用戶更高的收益。

來自于$USDC池的額外收益按照一定比例分給兩個池子。

兩資金池的原理披露較為清晰,但杠桿率的計算并未給出細節。

什么是JonesDAO?

JonesDAO是一個搭建在以太坊主網和Arbitrum上的DeFi收益策略協議。

Starknet新版本Quantum leap將在一周內上線測試網:6月29日消息,Starknet主網Quantum leap“量子躍遷”版本將在一周內上線測試網,新版本將大幅提升TPS。[2023/6/29 22:09:02]

其主要是搭建類型多樣的資金池,針對不同風險偏好的用戶群,每個資金池執行不同的策略。目前其提供了三種類型的資金池:

OpFi資金池:更多面向風險厭惡的投資者,存入的資金將用于Dopex和其他Arbitrum期權協議。

Metavaults:存入的資金將去提供各種流動性,資金池幫存款用戶持有LPtoken。

高級收益策略池:這種更像是針對某新項目的定制化的配資池子,目前JoneDAO提供一個組合的策略池:jGLP+jUSDC資金池,他們均是基于GLP池的收益策略。下文我們會詳細說明此部分。

什么是GMX和GLP?

GMX是一個Arbitrum上的去中心化交易所,其特色的杠桿產品讓用戶有著中心化交易永續合約般的體驗。想成為GMX的做市商需要存款并鑄造GLPtoken。GLP本身是GMX的混合多資產資金池,為其他交易用戶提供流動性,GLPtoken則是該池的權益份額代幣。

數據:過去一周USDC流通量減少9億美元:金色財經報道,官方數據顯示,過去7天Circle共發行5億美元USDC,贖回14億美元USDC,流通量減少約9億美元。截至4月20日,USDC總流通量為310億美元,儲備量為311億美元,其中現金57億美元,短期美國國債255億美元。[2023/4/22 14:19:58]

GLP池里有一籃子資產,一半穩定幣,一半非穩定幣,這些資產成為了全部交易者們的對手方。GLPtoken的持有人可以收取70%的交易手續費。

如果還不太熟悉GMX,我們推薦閱讀這篇Thread。

GLP可以交易嗎?

注意,雖然GLP是ERC20格式的token,但他不能在GMX之外的任何場所交易或轉賬,因為他合約里就沒有常規的transfer合約。盡管如此,StakedGLP是可以像常規的其他ERC20token一樣轉賬交易的。

從GLP池子的分配上看,50%的穩定幣構成給了GMX市場一半的資金額度允許開空這些非穩定幣,也讓LPs的“倉位”更為安全,但可能會讓LP們望而卻步,因為對于LP來說,這些穩定幣都是機會成本,在牛市中他們本可以用這些資產輕松找到更高的收益。

恐慌和貪婪指數從一周前的近18個月高點68下滑至59:金色財經報道,數據顯示,旨在衡量當前市場情緒的加密行業恐慌和貪婪指數從一周前達到的近18個月高點68下滑至59。

數值高于50表明市場情緒已進入“貪婪”階段,表明投資者情緒看漲。而低于50則表明市場情緒進入“恐慌”階段。自2021年11月比特幣(BTC)創下69,000美元以上的歷史新高以來,該指數從未高于68。[2023/3/29 13:32:13]

Quantumzebra曾寫過一篇極好分析文章,論述在牛市中GMX會發生什么,正如他所述,如果沒有人開空,由穩定幣組成的一半池子將毫無用處。交易者只會從GLP池中借出$BTC和$ETH進行多頭押注。

為留住LP們,JonesDAO于是創建了jGLP+jUSDC資金池。他們用了一個有創意的“場外”配資機制,加杠桿后提高GLP持有人的激勵,同時向$USDC持有人提供低風險的收益產品。

jGLP和jUSDC池的收益原理

jGLP池通過從jUSDC池借入$USDC來鑄造更多的GLP,并拿走了絕大部分的新增收益,從而提高GLP的收益。

中幣(ZB)市場研究報告:比特幣將在未來一周迎來修正:據中幣(ZB)市場研究報告指出,目前比特幣價格正處于50點移動均線上方,并以此作為動態支撐,該價格創造了一個高高低高的市場結構;相對強弱指數在經過一周的回調后來到78.77的正區域;而MACD指標顯示,比特幣勢頭仍偏向多頭,或將持續創出新高。而之前的大規模拋售導致比特幣價格在周末形成了一個看跌流星信號,或將引導空頭在未來一周修正反彈。該報告認為,比特幣價格的主要障礙是18037美元。此外,該報告還針對以太坊幣做出一周技術分析,更多詳情請查閱中幣(ZB)官方發布的研究報告。[2020/11/16 20:57:45]

用戶將GLP或GLP籃子中的任何代幣存入jGLP金庫。(所有的一籃子代幣都由jGLPvault的智能合約先在GMX中抵押鑄成GLP)。

用戶可以在任何時候從jGLP池中提款GLP或任何GLP成分代幣,金庫會幫助用戶從GMX贖回,但用戶需要支付相應的費用。

jGLP池將鑄造jGLP票據代幣給質押人

存入的這些GLP產生的GMX費用收益將全部轉給jGLP持有人。到此步驟為止,持有GLP與將其存入jGLP金庫的回報還沒有任何區別。

動態 | FUC排Mytoken熱搜榜第二,一周上漲近80%:據Mytoken排行數據顯示,FUC今日登上熱搜榜第二名。FUC今日漲幅6%,現報價1.91元,FUC近一周交易量急劇放大,累計漲幅達80%,請注意控制風險。據介紹,FUC依托于FUBT生態,是基于以太坊的分布式數字資產,致力于構建行業產業發展及資源管理服務為一體的生態空間。FUC初始發行量1億,去年以來累計共回購銷毀5100萬FUC,現流通量4900萬FUC。 通過支付或鎖倉一定數量FUC,用戶可以成為FUBT節點、合伙人、超級節點分別可享受交易手續費返傭、推薦項目方福利、推薦3.0云交易所系統搭建福利、共同孵化優質項目、優質項目空投等專屬權益。[2020/2/2]

那么額外收益從何而來?因為jGLP資金池的智能合約會從jUSDC金庫借入$USDC,用于鑄造更多的GLP以實現加了的杠桿頭寸。

jGLP會借多少美元去加杠桿?杠桿率有多大?杠桿率是否會變動?

目前,我們無法找到相關數據來展示確切的杠桿率,但JonesDAO表示其資金池采用的是一個動態杠桿率,方向與市場趨勢相反。當市場下跌時,它將會走高,反之亦然。

根據它的官方文件,它只說明里“在特定的風險參數內借入$USDC,并錨住目標杠桿范圍”。

因此,jGLP池里的GLP可以被分為兩部分:基礎部分+杠桿部分。

杠桿部分的收益會被分配給三方:jGLP持有者、jUSDC持有者和治理庫。

jUSDC資金池是jGLP杠桿的流動資金來源。適用于風險偏好較低的用戶。該池子的穩定幣借貸收益要高于普通接待協議入AAVE和Compound。

用戶將$USDC存入jUSDC資金池以獲得利息。收益率相對GLP當然是較低,但至少比其他借貸協議有利可圖。

jUSDC池將鑄造jUSDC票據代幣給質押人,也只有在他們選擇自動復利的時候。

注意,從jUSDC池中提幣需要提前發起申請,并在24小時后可以開放提幣。

存入的$USDC會被設定好“特定杠桿率”的jGLP合約直接借出,以去在GMX中鑄造更多的GLP實現杠桿加成。

這些新鑄造的GLP將產生更多的GMX費用收益。這些收益按照我們之前提到的杠桿部分規則分配。jUSDC持有人可以獲得30%到50%的杠桿部分收益,具體數值還會取決于jUSC池的利用率。

三種收益來源組成jGLP的高收益

jGLP持有人主要從三個方面獲得收益:

基礎部分。用戶們直接存入的GLP,會源源不斷收到GMX的手續費,全部分配給jGLP持有者。

杠桿部分。從jUSDC池借來的$USDC也被mint成了GLP,每周收到GMX發的$ETH,一大部分分給jGLP持有人。(更多的收益率?)

不撤出激勵Reflexiveincentives。一種防止退出流動性的激勵,來自于從jGLP池撤出提款的用戶,分給仍舊留在池里的LP們。

更多的激勵來源:自動復利的獎勵和提款懲罰

從jGLP提現需要支付總倉位的3%費用。其中1/3將作為“不撤出獎勵”分配給其他存款人。2/3將分配給選擇了自動復利的用戶。

jUSDC的用戶將主要從杠桿部分的收益率中獲得收益。從jUSDC提幣撤出,也需要向其他jUSDC用戶支付其倉位大小的0.97%,作為留存的“不撤出獎勵”。

但是,留下來的jUSDCstakers實際收到的獎勵是和0.97%有差距的。真實是上述金額與GMX贖回$USDC的真實發生成本之間的差額。當成本高于0.97%的費用時,將不會有留存獎勵了。

請注意,當從jUSDC資金池提幣$USDC時,首先的流動性來源是池子里中未使用的閑置$USDC。超出部分的提款都需要在GMX中銷毀GLP實現。

結論

請大家注意,jGLP+jUSDC并沒有消除GLP的任何機會成本或對手方風險,相反,它只是加杠桿的手段增加了直接持有GLP的收益率,讓它變得更有吸引力,而且是通過從其他規避風險的用戶手中借錢實現的。

這種模式服務于兩類用戶:

GLP持有者可能因為各種原因想增加風險溢價。通過這種方式,JonesDAO可以通過提供有吸引力的收益率獲得更多的GLP。

而也要有厭惡風險用戶不滿足于借貸協議的利息,想要更高收益。JonesDAO也為規避風險的用戶提供相對高的收益率產品。

但對于后者,其實他們間接承擔了GLP的流動性風險,因為他們自己的錢也被拿去用于mintGLP,卻沒有得到該風險應得的100%的回報而只是一部分。如果GMX真的出現$USDC贖回的擠兌,jUSDC池用戶將受到較大影響。至于額外收取的風險溢價是否能cover這些新增的風險,我們仍缺乏數據支持。其官方文件和白皮書中缺乏杠桿率數據和詳細的收費結構。因此,DYOR并在做任何決策時都要謹慎,我們會持續跟進。

參考

UnderstandingjUSDCandjGLP

jGLP&jUSDCWhitepaper

DefinitiveGLPvaultstracker

TwitterThreadsfrom@quantumzebra123

GLPRebalancing

原文:《JonesDAO的jGLP,高收益的$GLP從哪里來?》

作者:0xivecott

來源:panewslab

原文:Daesu 翻譯:雙木 編輯:Biteye核心貢獻者Crush2023年開始火熱,Defi敘事正在變革,讓我們看看發生了什么。 流動性衍生品 盡可能多地抵押ETH是2023年的主要目標.

1900/1/1 0:00:00金色財經報道,摩根大通首席執行官杰米·戴蒙(JamieDimon)在接受CNBC財經節目SquawkBox時表示,比特幣供應不會真正限制在2100萬枚.

1900/1/1 0:00:00原文來自:ModulusLabs 編譯:DeFi之道 很高興終于可以與你們分享我們的第一篇論文,該論文是通過以太坊基金會的資助完成的.

1900/1/1 0:00:00作為Gambit和GMX最早的用戶之一,PANews作者經歷了GMX從默默無聞到被大家熟知的過程,但迄今為止,市場上仍然存在對GMX的大量誤解.

1900/1/1 0:00:00一個月市值翻倍,GainsNetwork憑什么單日營收打敗GMX?Gains.Network發布的gTrade是一個基于Polygon的去中心化永續合約交易所.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:461.47億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量28.

1900/1/1 0:00:00