BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD+0.84%

ETH/HKD+0.84% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD-0.06%

ADA/HKD-0.06% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD-0.16%

XRP/HKD-0.16%作者:JoshuaXie

Twitter:@JoshXie1

背景

最近,眾多項目官推齊發“Monday”的活動引發了大家對于Arbitrum空投的猜想,雖然是營銷活動引發短期情緒,但Aribitrum仍有18億美元TVL位列L2第一的堅實基本面。Arbitrum上有許多優質DeFi項目是吸引資金進入的關鍵:

GMX良好的鏈上合約交易體驗吸引了大量真實用戶進入交易,而交易的增多需要更佳的流動性:創新的被動收益產品就是吸引流動性提供者的另一個飛輪:包括圍繞GLP的收益策略,通過期權的權利金來提供真實收益等。

本文將介紹Arbitrum的鏈上期權生態。期權是指在未來特定時間以特定價格買入或賣出一定數量的標的物的權利。為獲得這一權利,期權買方需向賣方支付權利金,而賣方需要在選擇權被行使時承擔履約義務。

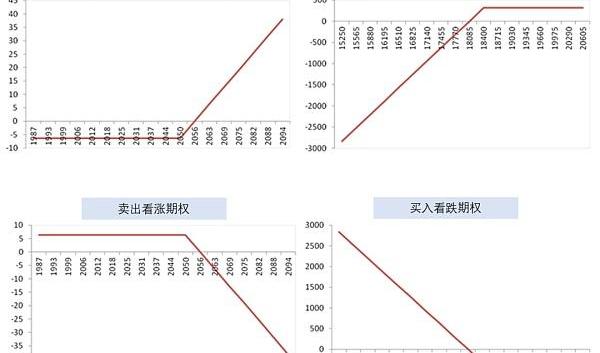

圖1展示了期權的收益隨標的物變化的情況:

圖表1:期權隨標的物價格變化的盈虧示意

期權是如此重要:如果交易是一把錘子,那么期權就是一個工具箱:期權不僅可以用有限本金博取更大的收益,還將打破僅能多空方向性押注的現狀,像樂高積木一樣組合來更加靈活的實現對沖和增加收益,因此有良好流動性的期權市場對于DeFi的發展至關重要。

BlockTower Capital于8小時前將650萬枚YGG解鎖代幣轉至幣安:金色財經報道,據推特用戶余燼監測,8 小時前,BlockTower Capital( MetaDockTeam區塊瀏覽器插件上標簽顯示)從 YGG 解鎖合約領取了 981 萬 $YGG ,然后將 650 萬枚 YGG(約 150 萬美元)轉入了 Binance。

據悉,BlockTower 是 YGG 的種子輪投資機構,自 2021 年 7 月 28 以來,BlockTower 已累計解鎖領取了 1529 萬枚 YGG 。BlockTower 解鎖領取的 1529 萬枚 $YGG 中 100 萬枚 YGG 通過 Uniswap 出售,1098 萬枚 YGG 則轉入了 Binance。按轉入交易所時價格計算,1529 萬 YGG 共計可以售得資金 3244 萬美元,均價為 2.12 美元。其中 390 萬枚 YGG 是在 2021年11月18至22日期間轉入的 Binance ,那幾天正是 YGG 歷史最高點(價格約在8-11美元)。[2023/3/16 13:07:30]

21年期權交易額達到了4600億美元,較20年增長了6倍,其中Deribit占據了絕大部分的交易額。而鏈上期權市場的TVL也在22Q1擴大了3倍,增長遠超整個DeFi。期權相比交易、借貸更復雜,因此需要更長的時間被用戶接受,但完成期權交易的用戶交易也因此意義重大:

價值超1.46億美元APE Token即將于9月17日解鎖:9月9日消息,據token.unlocks數據顯示,將有32,343,750枚APE Token(約合1.4613億美元)于9月17日8時解鎖。其中25,000,000.00枚APE流向啟動貢獻者(2.50%);7,343,750.00枚APE流向國庫(0.73%)。[2022/9/9 13:19:35]

面向散戶的互聯網券商Robinhood通過降低期權的操作門檻,在21年實現18億美元收入,絕大部分由用戶的期權交易貢獻。

圖表2:自從21年Q4,期權金庫的增速遠超過DeFi

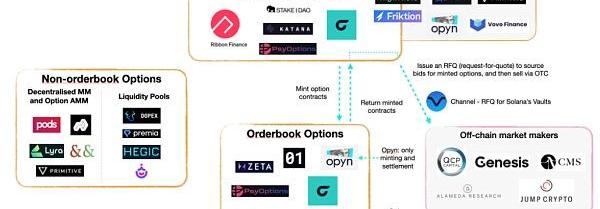

目前鏈上期權的參與者有期權市場,結構化產品,做市商等。

圖表3:期權生態的組成方

早在2019年,Opyn就開始在ETH推出基于訂單簿的期權市場,但由于gas費高且買賣價差非常大,主動交易的用戶不多,已轉向開發結構化產品。其余采用訂單簿的期權市場有Solana上的ZetaMarkets,和Optimism上的AMM型期權市場Lyra。

數據:價值2048枚比特幣的GBTC份額將于本周解鎖:據歐科云鏈鏈上大師數據顯示,過去一周灰度增持1.38萬枚LTC、5626枚BCH、4萬枚MANA、3273枚LINK、563枚FIL以及13.31萬枚BAT。

同時本周將有價值2048枚比特幣的GBTC份額解鎖,解鎖量較前周下降86%。解鎖后,GBTC股票將可進入OTCQX市場進行交易。[2021/7/26 1:15:31]

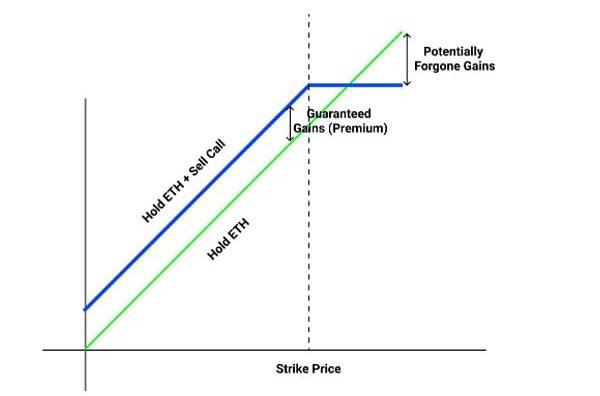

結構化產品通過用簡單的存款賺取收益來代替復雜的期權定價,和期權市場結合推動了鏈上期權的采用。代表為RibbonFinance:用戶在期權金庫存入資金,每個金庫都執行既定的基于期權的收益策略,以最普遍的備兌看漲期權策略為例:

1.用戶存入ETH到金庫

2.RibbonFinance在Opyn上賣出ETH的深度價位看漲期權

3.Opyn鑄造代表看漲期權的token并在做市商間拍賣

4.贏得拍賣的買家獲得購買該看漲期權的白名單并支付權利金

5.若在到期日,行權價高于市場價,則DOV投資者可收取權利金。若ETH價格上升至高于行權價,則投資者的損失為超過行權價部分的漲幅

動態 | 波場基金會330億TRX代幣明年1月1日解鎖 占總流通量50%、價值4.1億美元:早在2017年12月,波場創始人孫宇晨就在Twitter表示波場基金會將鎖倉340億TRX代幣。2018 年7月2日波場主網上線之后,波場基金會曾宣布為了安全起見將33,251,807,424枚TRX代幣(其中10 億代幣已經銷毀,目前剩余鎖倉約330億枚,合4.1億美元)分別存儲在了1000個地址中。根據公告,這批價值 4.1 億美元的代幣將在2020年1月1日解鎖。根據波場基金會在2019年6月25日發布的公告,這批代幣將會如期解鎖,但是在公告發布時波場基金會并沒有對于解鎖代幣用途的計劃說明。基金會表示將繼續在二級市場增持TRX,向投資者標明信對于發展波場生態的信心。[2019/12/19]

圖表4:備兌看漲期權的收益對比僅持有ETH現貨

期權金庫一方面有效解決了期權市場流動性缺乏的問題,一方面基于期權的結構化產品向用戶提供了真實收益。但仍有許多要改進的地方:如期權定價,集中拍賣和到期壓低收益,用戶使用門檻高等。

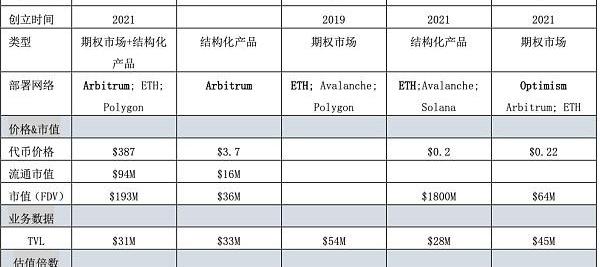

Opyn作為期權協議先行者仍有最高的TVL,但資金主要在ETH上。相比之下,Dopex的優勢在于L2上Gas更低,產品創新,可以與Arbitrum豐富的DeFi項目合作;JonesDAO則用期權增強各類LP資產的收益的結構化產品,進一步降低投資期權的門檻。

聲音 | 趙長鵬:CMC不適用于帶有銷毀、解鎖團隊份等機制的項目:趙長鵬發推稱,CMC(CoinMarketCap)上剛剛少了8千萬枚BNB。CMC計算循環供應量的方法只適用于可挖礦的加密貨幣,但不適用于帶有銷毀、解鎖團隊份等機制的項目。也好,這樣一來BNB也有更多的增長空間。 據CMC數據顯示,BNB全球均價現為28.17美元,24小時漲幅0.59%。BNB流通量為109,175,490枚,總市值為30.69億美元,位列第八。[2019/7/16]

圖表5:鏈上期權協議對比

Dopex

Dopex既是一個去中心化的歐式期權市場,也向用戶提供結構化產品如:單幣質押期權庫,大西洋期權等策略。

產品設計

單幣質押期權池

SSOV是一種低風險的備兌看漲期權策略:投資者存入單幣并賣出對應的歐式看漲期權,并選擇行權價。若到期時標的價格<行權價,則可收取權利金,若標的價>行權價,則獲得權利金,但損失超過行權價部分的漲幅。由于是歐式期權,到期前本金和獎勵無法提取。想到期前轉讓可以在Dopex平臺出售,或者使用JonesDAO的方案。

大西洋期權

大西洋期權的創新之處是允許將期權賣方的抵押物借給期權買家。例如:如果你買入ETH看漲期權,可以借出期權買家抵押的ETH。買入ETH看跌期權,你可以借入抵押的穩定幣。對于期權賣方而言好處有二:1.資金利用效率更高2.僅在價格下行有虧損風險。

大西洋期權目前有兩個可用應用:跨式套利、永續合約保險。

跨式套利是一種上漲和下跌期權買家都可以獲利的策略,一般由執行價格、到期日、標的資產均相同的一份價內看漲期權和一份看跌期權組成。在大西洋期權中,買方只買入一份期權,然后借入50%的抵押品買入標的資產,就實現了跨式期權虧損有限,在上漲和下跌中均可獲利的特點。如下圖計算的情景:購買1個ETH單位的看跌期權,并借入50%的抵押品購買0.5ETH組成的跨式套利,買方在價格波動11%以上可獲利。

GMX的永續合約保險

大西洋期權已和GMX合作作為永續合約的保險:假設我的多頭合約在ETH跌至1500會被清算,我可以存入足夠的ETH補充保證金,也可以在Dopex購買行權價1550的看跌期權作為保險:當價格跌到1550時,機器人會將期權賣方的抵押品存入GMX的合約中來保證其不會被清算,資金占用更小。

Dopex將收取為GMX提供保險的合約交易額約1.5%作為手續費,而GMX每月的交易額約40億美元,假設10%的合約交易額使用了Dopex的大西洋期權保險,則將帶來每月600萬美元收入。

代幣經濟

Dopex采用雙代幣模型,DPX為治理代幣并參與收入分配;rDPX為補償損失的代幣

DPX限定總量50萬枚,已有48%進入流通。鎖定為veDPX可參與收益分配和參與治理投票,目前協議手續費100%分配給veDPX。

rDPX原本為補償期權賣方損失而鑄造的補償性代幣。現在已經停止排放,在1月發布的信息中,rDPX將在v2被用于鑄造合成資產。

圖表6:DPX的代幣分配方案

JonesDAO

JonesDAO是一個自動化收益產品,讓用戶無需理解期權知識也可使用期權投資。有OptionVaults、MetaVaults、GLP&USDCvaults三款收益策略。JonesDAO和Dopex合作密切,因為Dopex的創始人@witherblock也是JonesDAO的投資人,OptionVaults、MetaVaults的主要投資策略就是在Dopex上購買期權。

產品設計

期權金庫

投資者可將單幣質押到期權金庫生息獲得JAssets,在提款時,JAssets代幣銷毀并拿回資產。JonesDAO的期權金庫仍然是投資到DopexSSOV,但其收益率展示較Dopex更加直觀。且Jones解決了歐式期權中途無法退出的問題,JAssets用類似基金凈值的概念讓份額在到期前可以轉讓,提升了流動性。

Metavaults

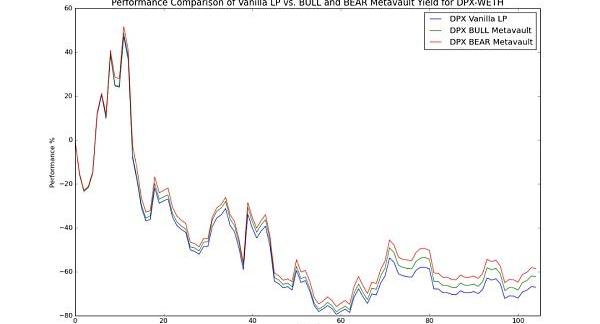

投資者可存入生息的LP資產到Metavaults。用戶可以選擇“牛或熊”,對應將LP收益用于購買到期時間為1周的看漲或看跌期權。根據官方公布的回測數據,無論是購入看漲還是看跌期權,metavaults的收益均好于僅持有LP資產。

JonesGLP&USDCvaults

以GLP作為底層資產,允許用戶投入USDC到jUSDC獲得較低風險的收益,或者GLP到jGLP獲得回報高但風險也高的收益。原理是jUSDC金庫借錢給jGLP金庫放大杠桿購買GLP來增加收益,jGLP金庫分享一部分收益給jUSDC。1月上線該策略,協議TVL就增加了9倍。

總結

Dopex的崛起除了產品層面不斷創新,還和找到了為GMX合約提供保險這一不斷增加的應用場景有關,這是較早起步的ETH主網上期權協議的獨特優勢。可以說除了降低門檻讓零售用戶主動參與交易,期權作為工具組合入其他DeFi協議也是未來鏈上期權的發展方向。

美國最大的加密貨幣交易所Coinbase(COIN)周四宣布推出Base---一個使用Optimism的OPStack構建的第2層網絡.

1900/1/1 0:00:00原文作者:MattLevine,Bloomberg原文標題:SilvergateHadaCryptoBankRun原文編譯:Leo,BlockBeats近日.

1900/1/1 0:00:00原文作者:LouisCooper原文編譯:0x?11?,ForesightNews上海升級將釋放價值超過270億美元的ETH,這意味著LSD市場的爭奪戰已經開始,它們將圍繞提供最高APR展開.

1900/1/1 0:00:00本文來自Blecreport2023?年?2?月?23?日,Coinbase?宣布將在以太坊上開發一個名為?Base?的L2網絡.

1900/1/1 0:00:00頭條 ▌比特幣網絡NFT協議Ordinals鑄造量突破17萬枚金色財經報道,據Dune數據顯示,基于比特幣的NFT協議Ordinals累計總鑄造NFT量達170,001枚,創歷史新高.

1900/1/1 0:00:002月23日消息,據韓國《朝鮮日報》報道,韓國金融當局的一位高級官員表示:如果幣安在韓國開展交易平臺業務,將難以對其進行適當的監管,正在考慮規范幣安在韓國國內的業務.

1900/1/1 0:00:00