BTC/HKD+1.93%

BTC/HKD+1.93% ETH/HKD+1.1%

ETH/HKD+1.1% LTC/HKD+4.5%

LTC/HKD+4.5% ADA/HKD+7.16%

ADA/HKD+7.16% SOL/HKD+3.69%

SOL/HKD+3.69% XRP/HKD+4.44%

XRP/HKD+4.44%當UST崩盤時,DeFi穩定幣受到重創,但DAI、FRAX和LUSD依然堅挺。現在,GHO和crvUSD正準備加入這個領域,帶來新的創新。以及,隨著監管機構對BUSD的打擊,DeFi穩定幣也許會迎來新的牛市。

提問:你會持有哪種DeFi代幣來逃避加密貨幣的波動,而不期望從中獲得任何利息?

在我看來,這應該是DAI。

這是因為$DAI具有貨幣溢價——超出其價格的額外價值,這要歸功于:

?現貨流動性

?久經考驗的美元掛鉤

?支持許多DeFi協議

?在現實世界中的使用率不斷增加

當前灰度比特幣信托產品負溢價達29.39%:金色財經報道,據Coinglass數據顯示,灰度比特幣信托負溢價達29.39%,以太坊信托的負溢價為33.87%,ETC信托的負溢價為54.21%,LTC信托的負溢價為36.69%,BCH信托的負溢價為21.34%。[2022/6/6 4:04:13]

相同的貨幣溢價適用于中心化穩定幣。溢價取決于其采用情況、監管合規性、流動性和信任度。

現在,SEC對BUSD的指控正在打破BUSD的貨幣溢價,有利于USDC、USDT,但主要是針對DeFi穩定幣。

你可以把這種溢價看作是美元對其他貨幣的溢價。它來自于儲備貨幣地位、穩定、軍事和經濟實力以及金融市場。涉及各種因素,并且需要時間來賺取這種貨幣溢價。

$UST的貨幣溢價很低——它沒有被用作躲避加密貨幣波動的"蓄水池",而是作為一種風險資產,可以在Anchor上獲得20%的APY。

SEC希望Ripple提供與當前法律糾紛相關的討論錄音:10月3日消息,位于康涅狄格州的Filan LLC的創始人律師James Filan已在Twitter上宣布,美國安全與交易委員會已要求召開會議并下令讓Ripple共享其早期會議的所有音頻和視頻記錄。

美國證券交易委員會希望獲得被告 Brandley Garlinghouse(首席執行官)和 Christopher Larsen(聯合創始人兼前首席執行官)以及其他知名員工討論與當前法律相關的商業話題的會議錄音副本。(U.today)[2021/10/3 17:21:59]

話雖如此,像FRAX和LUSD這樣的DeFi穩定幣正在建立它們的貨幣溢價并趕上DAI。

看起來它們相互替代,但各自都有自己的目的。在監管機構允許的情況下,DAI已經將重點轉移到從RWAs中獲取收入。

AXS上線BW交易所 當前漲幅36.12%:據BW交易所行情顯示,AXS于11月16日17:00正式上線,并開放AXS/USDT交易對。AXS最高漲至0.65USDT,后高位震蕩,現報0.544USDT,當前漲幅36.12%。

Axie Infinity是在以太坊區塊鏈上構建的,受神奇寶貝啟發的數字寵物世界,任何人都可以通過熟練的游戲玩法和對生態系統的貢獻來獲得代幣獎勵。為了創建更好的用戶體驗并提高可伸縮性,Axie Infinity團隊正在構建名為Ronin的第2層側鏈。

BW現開啟第四期VLX 存幣獎勵以及第二期VLX邀請制存幣大獎。[2020/11/17 21:03:12]

然而,他的目標是一種由去中心化的、具有物理彈性的抵押品支持的無偏見的世界貨幣。

Liquity(LUSD)的使命是相同的:成為“能夠抵抗各種審查制度的最去中心化的穩定幣”。但是,它以最小的治理來實現這一目標,不受RWA的影響,只使用ETH作為抵押品,并且不放棄美元掛鉤。

動態 | 權威數據顯示:當前能夠監測到的歸零幣或空氣幣達到755種 傳銷幣102種:11月18日晚,央視焦點訪談欄目聚焦區塊鏈。節目中,記者在調查中發現,隨著區塊鏈熱潮,危害最嚴重的亂象出現在數字貨幣上,這些項目將區塊鏈概念和金融知識、貨幣知識混淆在一起,混水摸魚,普通百姓根本難以分辨,欺騙性極強。國家互聯網應急中心相關部門提供的數據顯示,眼下能夠監測到的歸零幣或空氣幣達到755種,傳銷幣102種。[2019/11/18]

由于其設計和不可變的智能合約,LUSD不會在市值上超過DAI。然而,對于那些擔心中心化和審查風險的人來說,它可以作為一個利基穩定幣,同時仍然保持與美元掛鉤。

Frax的策略不同。

在接受Blockworks采訪時,S.Kazemian表示,與美元掛鉤的穩定幣不會在規模上通過"假的或真正的去中心化"來逃避監管。他們甚至已經申請了美聯儲主賬戶,以盡可能地接近美聯儲。

行情 | USDT溢價率再度上漲 當前為1.88%:據新浪數據,目前美元兌人民幣匯率為6.91元。火幣OTC交易購買USDT最低價為7.04元,當前USDT溢價率為1.88%。[2019/5/23]

美聯儲主賬戶將允許持有美元并直接與美聯儲進行交易,使FRAX成為最接近無風險美元的東西。

這將使FRAX能夠放棄USDC抵押品并擴大到數千億美元的市值。

但FRAX還沒有到那一步,它沒有DAI的貨幣溢價。目前,FRAX被用來在其設計巧妙的飛輪生態系統中榨取收益。

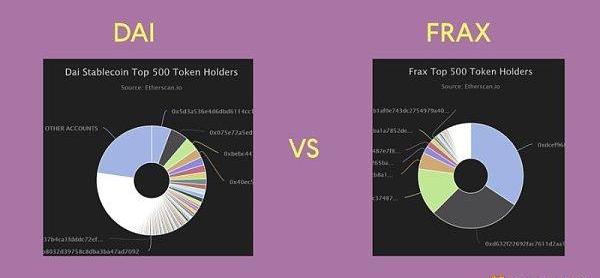

相比之下,DAI的大部分供應都放在錢包中,以避免市場波動并保值。

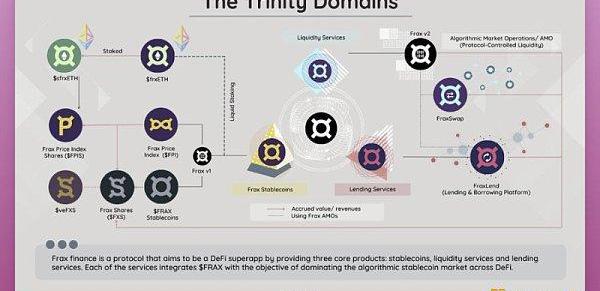

Frax的收益和效率最大化是其與眾不同的因素。

Frax以FRAX為中心建立了整個"DeFi三位一體"的生態系統:

Fraxswap

Fraxlend

Fraxferry

frxETH

每一個功能都是為了加強FRAX的效用。

Synthetix的sUSD使用也很務實,與它自己的DeFi生態系統聯系在一起。

Kwenta-交易所

Lyra-期權

Polynomial-結構性保險庫

Thales-二元期權

sUSD的采用取決于其DeFi產品的增長,但其貨幣溢價很低。

有趣的是,Maker希望像Frax一樣建立自己的DeFi生態系統。Maker正在構建一個借貸協議和一個合成LSD——EtherDAI——來為DAI創造更多的效用和需求。

我最初的想法是,SparkProtocol是Maker的明顯競爭對手,也是$GHO的反擊。但這并不意味著Maker和Aave在未來不應該合作。事實上,我認為合作是對兩者最好結果。讓我解釋一下。

Frax所建立的一切都專注于增強FRAX穩定幣的能力。同樣地,Maker的新協議將有助于提高DAI的效用。對于Maker而言,DAI作為無偏見的世界貨幣是最終的動力,新的協議正在構建以實現這一目標。

然而,Aave的使命是不同的:它尋求成為第一大貨幣市場協議,而$GHO是實現該目標的一個工具。

簡而言之:DAI是使命,Spark協議是工具。對Aave來說,貨幣市場是使命,$GHO是工具。

Venus的穩定幣$VAI就是一個很好的例子。它是BNB鏈上一個成功的借貸協議,擁有8.55億美元的TVL。

在其2.5億美元的市值峰值時,$VAI比FRAX還要大--現在它的交易價格低于掛鉤價格,24小時交易量僅為60K。

VAI不是Venus的優先考慮:借貸協議本身就是使命。不過,$VAI還是幫助Venus發展到了今天的地位。

無論如何,如果創始人真的是這么想的,那么所有的穩定幣都可以共存,甚至支持彼此的發展。在Aave上提供DAI意味著該協議可以鑄造更多的$GHO,并且$GHO也可以在Spark協議上得到支持。

同樣的邏輯也適用于Curve的crvUSD。Curve是DeFi中現貨流動性的支柱,而crvUSD將有助于使協議的資本效率更高。因此,crvUSD并不是對FRAX或DAI的威脅——它實際上可以增加所有DeFi穩定幣的現貨流動性。

因此,我看好他們,因為他們提供了獨特的差異化。他們認識到監管很重要,但有不同的處理方法:

DAI和LUSD尋求使自己具有抗審查能力,而Frax正在盡可能地接近美聯儲。

雖然GHO和crvUSD可能看起來競爭加劇,但它們的重點是改進底層協議。他們都可以以自己獨特的方式合作,相互加強聯系。

此外,隨著監管機構對我們的關注,現在比以往任何時候都更需要合作。

撰寫:Ignas

編譯:深潮TechFlow

來源:bress

作者:hildobby 談到加密數據,事情并不總是像看起來那樣。在閃亮的大指標背后-通常還有更多的故事。?在本文中,我們將研究NFT市場中的虛假交易現象,以及它如何扭曲關鍵指標.

1900/1/1 0:00:00原文作者:ArkStreamCapital 原文來源:medium 原文標題:ArkStreamCapital2023outlook:inwhichscenariostheon-chainone.

1900/1/1 0:00:00撰寫:Route2FI 現在每個人都在談論?Optimism。Coinbase剛剛宣布他們將推出一個新的L2區塊鏈,名為"Base",建立在$OPStack上.

1900/1/1 0:00:00主持人:David,Bankless嘉賓:Blur?創始人?Paceman編譯:Kxp,BlockBeats自去年年底,Blur三季空投一直是加密市場追逐的焦點.

1900/1/1 0:00:0021:00-7:00關鍵詞:加息、貝萊德、CoinEx、BCBGroup1.美聯儲會議紀要:幾乎所有美聯儲官員都支持加息25個基點;2.

1900/1/1 0:00:00撰文:TengYan 編譯:Kate,Marsbit注:本文來自@0xPrismatic推特,MarsBit整理如下:看到很多關于@blur_io如何吞噬OpenSea/Blur擁有最好的產品/.

1900/1/1 0:00:00