BTC/HKD-0.84%

BTC/HKD-0.84% ETH/HKD-0.28%

ETH/HKD-0.28% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD-0.32%

ADA/HKD-0.32% SOL/HKD-2.33%

SOL/HKD-2.33% XRP/HKD+0.24%

XRP/HKD+0.24%原文作者:Ignas,DeFi研究員

原文編譯:0x11

DeFi穩定幣在UST崩潰之中受到重擊,但DAI、FRAX和LUSD依然保持堅挺。現在,GHO和crvUSD正準備加入這個領域,帶來新的創新。

而隨著監管機構打擊BUSD,DeFi穩定幣將迎來新的發展契機,以下是一些看漲案例:?

DAI應該是贏家,這是因為DAI具有貨幣溢價,這要歸功于:

現貨流動性

久經考驗的美元掛鉤

支持大量DeFi協議

在現實世界中的采用普及

報告:如果SEC針對Coinbase的加密代幣交易和質押服務,該公司至少37%的凈收入將面臨風險:金色財經報道,瑞穗分析師指出,SEC主席Gary Gensler最近表示,比特幣以外的所有加密貨幣”都應被視為證券。考慮到這一發展,代幣可能很快就需要于美國監管機構登記,代幣申請過程繁瑣且申請可能被拒絕的風險,可能會抑制Coinbase產生交易收入的能力,該公司超過30%的業務可能面臨風險。

貝倫貝格分析師馬克帕爾默在周一的一份報告中寫道,我們認為,如果Coinbase由于SEC的執法行動而被迫削減或停止其在美國的大部分業務活動,那么投資者應該關注Coinbase是否有能力成功地調整其商業模式和開展業務的地域重點。我們估計,如果SEC針對Coinbase的加密代幣交易和質押服務,該公司至少37%的凈收入將面臨風險。(金十)[2023/6/6 21:19:51]

相同的道理,貨幣溢價適用于所有中心化穩定幣。溢價程度取決于它們的采用、合規性、流動性和信任度。現在,SEC對BUSD的指控正在打破BUSD對USDC、USDT的貨幣溢價,但主要還是對DeFi穩定幣的溢價。

美SEC專員:由私募融資促成的加密獨角獸缺乏透明度:10月13日消息,美國證券交易委員會專員 Allision Herren Lee 周二發表講話稱,自 2009 年以來,私募融資已超過公開募資,這種情況導致了越來越多的“獨角獸”(指估值超過 10 億美元的私營公司),總體而言,全球獨角獸的數量約為 900 家,高于 2013 年估計的 39 家。Lee 稱獨角獸為“一種新的,但不再稀有或神話般的行業”,她說:“盡管它們的影響巨大,但關于它們業務活動的公開信息很少,盡管其中一些大公司受到特定行業的監管,但此類監管可能非常稀少(隨著與加密相關的獨角獸數量不斷增加),對解決金融透明度問題無濟于事”。[2021/10/13 20:25:01]

你可以將此溢價視為美元相對于其他貨幣的溢價:它來自儲備貨幣地位、穩定、軍事和經濟實力以及金融市場,涉及多種因素,并且需要時間來累積。

瑞波公司獲準在SEC證券案中查閱幣安的記錄:8月5日,Ripple和美國證券交易委員會(SEC)之間進行的案件在本周出現了一個轉折,該公司被允許查閱幣安的文件。美國地方法官Sarah Netburn批準了瑞波公司首席執行官Brad Garlinghouse關于 \"獲得國際發現 \"幣安記錄的動議。根據備查文件,該批準是在8月3日作出的。

此前消息,瑞波首席執行官Garling house的法律團隊于8月2日要求Binance Holdings Limited提供 \"與本案有關且無法通過其他途徑獲得的 \"文件。(cointelegraph)[2021/8/5 1:36:09]

像FRAX和LUSD這樣的DeFi穩定幣正在建立它們的貨幣溢價來追趕DAI。它們看似替代品,但都有各自的目的。

銀河數碼向美國SEC提交比特幣ETF申請:Mike Novogratz的銀河數碼最新文件顯示,已向SEC遞交發起比特幣ETF的申請。如果獲得批準,其股票將在紐約證券交易所Arca交易所交易。(U.today)[2021/4/12 20:11:39]

在監管允許的情況下,DAI已將重心轉移到從RWA中獲取收入。它的目標是成為一種由去中心化的、具有彈性的抵押品支持的無偏見的世界貨幣。

Liquity(LUSD)的使命相同:成為「能夠抵抗各種審查制度的最去中心化的穩定幣」。但是,它通過最小治理實現了這一點,沒有RWA敞口,僅使用ETH作為抵押品,并且沒有放棄與美元掛鉤。

由于設計和不可變的智能合約,LUSD可能無法在市值上超過DAI。但是,對于那些擔心中心化和審查風險的人來說,它是一種與美元掛鉤的利基穩定幣。

動態 | Ledge Secure惡意擴展程序曝光 已有價值1.6萬美金的加密貨幣遭竊:據降維安全實驗室(johnwick.io)了解,一款基于Chrome的惡意擴展程序(Ledge Secure)成功進入Chrome商店,用戶一旦安裝此插件,當用戶訪問該在線錢包時,就會竊取用戶私鑰并將其發送給該擴展程序的開發人員。初步統計,黑客已通過此方式竊取價值16000美金的加密貨幣,目前,谷歌已經將該惡意程序從Chrome商店中刪除,降維安全實驗室在此建議廣大用戶及時排查,如有安裝此插件請及時卸載,以免資產遭受損失。[2020/1/7]

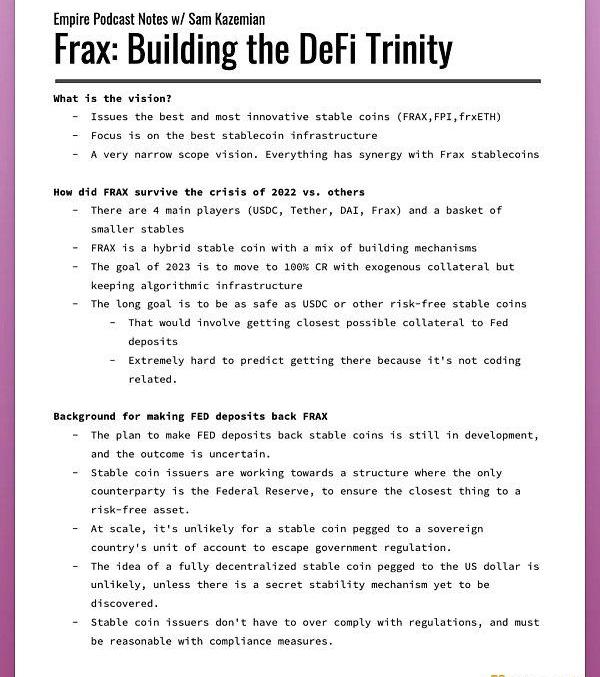

Frax的策略有所不同。在接受Blockworks采訪時,S.Kazemian表示,「與美元掛鉤的穩定幣不會『通過虛假或真正的去中心化』大規模逃避監管。」它們甚至申請了一個美聯儲主賬戶,以便盡可能接近美聯儲。

美聯儲主賬戶將允許持有美元并直接與美聯儲進行交易,使FRAX成為最接近無風險美元的穩定幣。這使得FRAX能夠擺脫USDC作為抵押品的局限,將市值擴大到數千億美元。

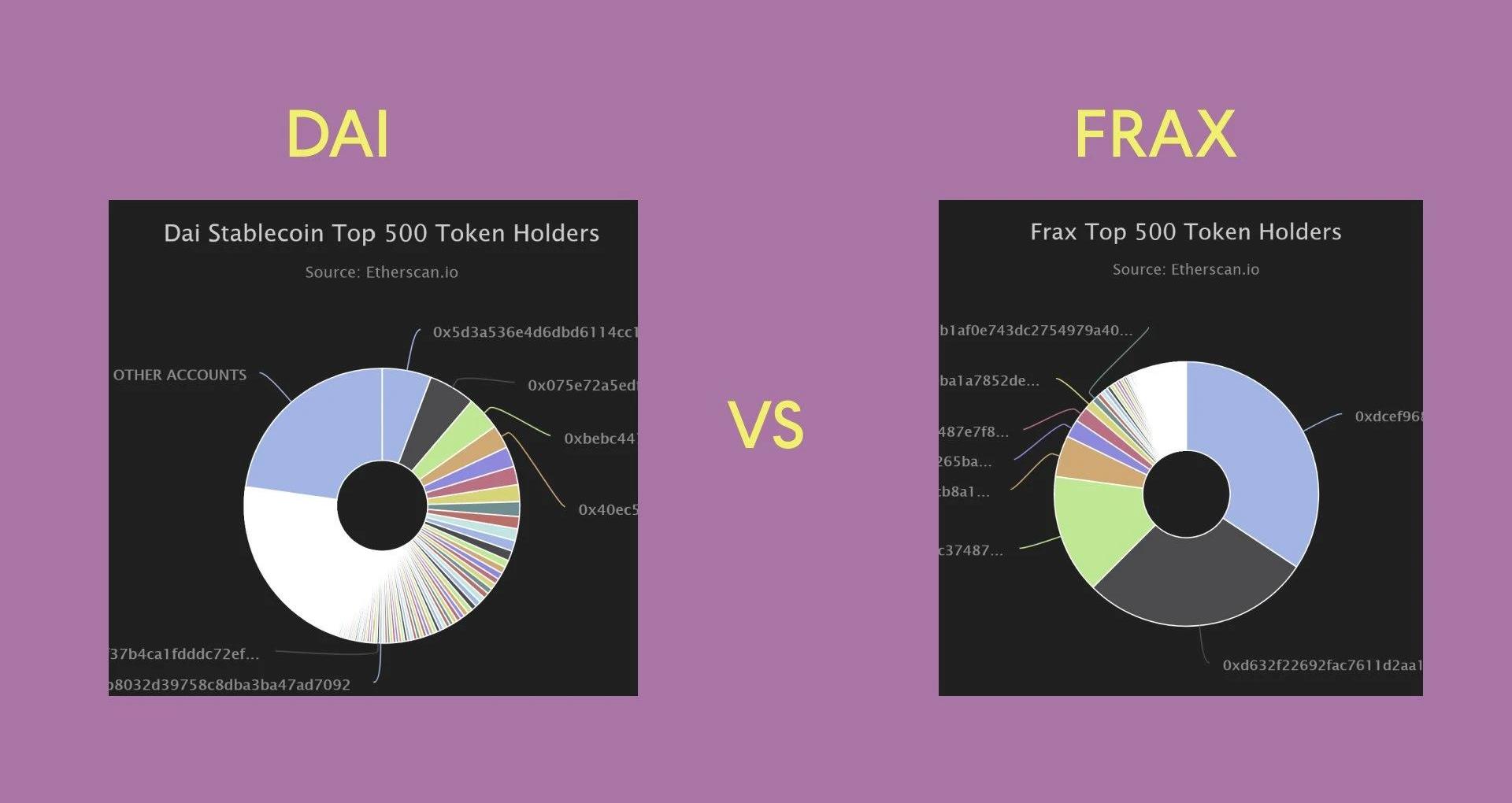

FRAX還不是真正意義上的穩定幣,它沒有DAI的貨幣溢價。目前,FRAX正被用于榨取其設計巧妙的飛輪生態系統中的每一份收益。相比之下,DAI的大部分供應都放在錢包中,作為對抗市場波動的儲值資產。

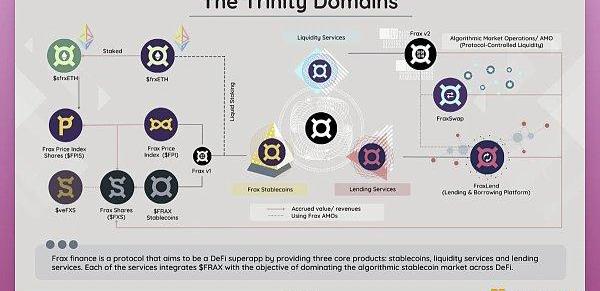

Frax的收益和效率最大化是它的差異化因素。Frax以FRAX為中心構建了一個完整的多位一體的DeFi生態系統:

Fraxswap?

Fraxlend?

Fraxferry(bridge)

frxETH

?每一個功能都有助于增強FRAX的實用性。

Synthetix的sUSD也很務實,與其DeFi生態系統緊密關聯:

Kwenta-交易所

Lyra-期權

Polynomial-結構化保險庫

Thales-二元期權

sUSD的采用取決于其DeFi產品的增長,但其貨幣溢價很低。

Maker在向一個有趣的方向變化,它希望像Frax一樣建立自己的DeFi生態系統。Maker正在構建一個借貸協議和一個合成的LSD-EtherDAI來為DAI創造更多的用例和需求。

我最初的想法是Spark協議是Aave明顯的競爭對手,是對$GHO的反擊,但這并不意味著Maker和Aave以后不會合作。

事實上,我認為合作能實現雙方共贏。讓我解釋一下:

Frax的一切都專注于為FRAX穩定幣賦能。同樣,Maker的新協議將有助于增加DAI的實用性。對于Maker而言,DAI作為無偏見的世界貨幣是最終目標,新的協議也是為了實現這個目標。

但Aave的使命不同:它力求成為排名第一的貨幣市場協議,GHO是實現這一目標的工具。

簡而言之:DAI是使命,Spark協議是一種工具;對于Aave來說,貨幣市場是使命,GHO是工具。

Venus穩定幣VAI就是一個很好的例子。它是BNBChain上一個成功的借貸協議,TVL為8.55億美元。在其市值到達2.5億美元峰值時,VAI供應量大于FRAX。但現在它的交易價格低于掛鉤價格,?24小時交易量僅為6萬美元。

VAI不是Venus的核心,它的使命是為借貸協議服務盡管如此,$VAI還是幫助Venus成長到了今天的位置。

無論如何,如果創始人真的這么想,那么所有的穩定幣都可以共存,甚至可以互相支持。讓DAI在Aave上可用意味著協議可以鑄造更多的GHO,并且GHO也可以在Spark協議上得到支持。

同樣的邏輯適用于Curve的crvUSD。Curve是DeFi中現貨流動性的支柱,crvUSD將有助于提高協議的資本效率。因此,crvUSD不會對FRAX或DAI構成威脅,它實際上可以增加所有DeFi穩定幣的現貨流動性。

因此,我看好DeFi穩定幣,因為它們提供了獨特的差異化。它們認識到監管的重要性,但有不同的應對之法:

DAI和LUSD抵抗審查,而Frax則盡可能接近美聯儲。

雖然GHO和crvUSD可能看起來競爭加劇,但它們的重點是改進底層協議。它們可以共同努力,以自己獨特的方式成就彼此。此外,隨著監管機構緊隨其后,現在比以往任何時候都更需要合作。

作者:Gitcoin籌資及合作負責人兼BanklessDAO研究員,AzeemKhan 編譯:DeFi之道 從商業模式的角度了解DAO還處于早期階段,仍需要不斷試驗.

1900/1/1 0:00:00埃森哲在消費電子展上發布的調查結果顯示,消費者和企業對元宇宙作為創造者經濟和增強日常任務的工具的興趣日益增長,預計到2025年底將推動1萬億美元的商業機會.

1900/1/1 0:00:00從VC錢包中發現獲利的機會,排名前20的加密貨幣基金總共有1200多個錢包。整個一月/二月我一直在密切關注它們。在這里我將介紹8家最大的風險投資公司,他們最大的持股和近期投資.

1900/1/1 0:00:00來源:pseudotheos.mirror.xyz作者:Pseudotheos以太坊虛擬機(EVM)是在以太坊區塊鏈上管理狀態和執行智能合約的虛擬機.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:513.48億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00