BTC/HKD+0.29%

BTC/HKD+0.29% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.18%

ADA/HKD+0.18% SOL/HKD+1.44%

SOL/HKD+1.44% XRP/HKD-0.35%

XRP/HKD-0.35%作者:何不笑

HowdidSVBGetHere?

1、這家銀行的盈利模式

SVB與很多傳統的儲蓄銀行類似,也是吸收存款,并以較高的利率放出貸款賺取利差。但它并不面向C端客戶,只做B端客戶業務。

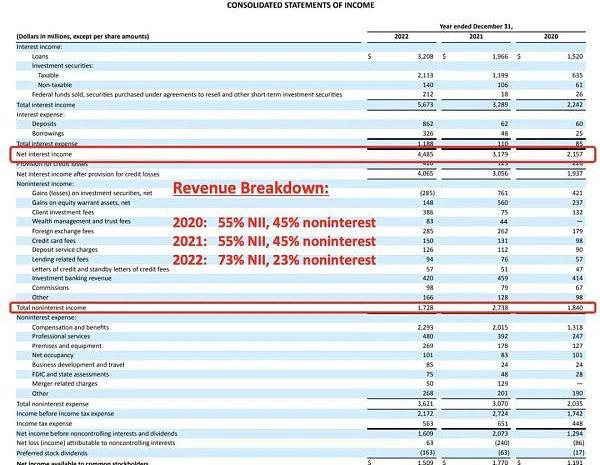

存貸息差收入通常叫做NII。NII是SVB最大利潤來源。如下圖所示,最近3年占比從55%上升至約73%:

2、怎么就虧損了呢?

SVB的NII主要來自2個業務領域:1)對硅谷大量的初創企業貸款;2)固投收益,主要是國債、MBS。因此,發生以下兩種情況,SVB就將面臨虧損:

市場消息:MSCI全球標準指數剔除了SVB金融集團:金色財經報道,市場消息:MSCI全球標準指數剔除了SVB金融集團。[2023/3/13 13:01:17]

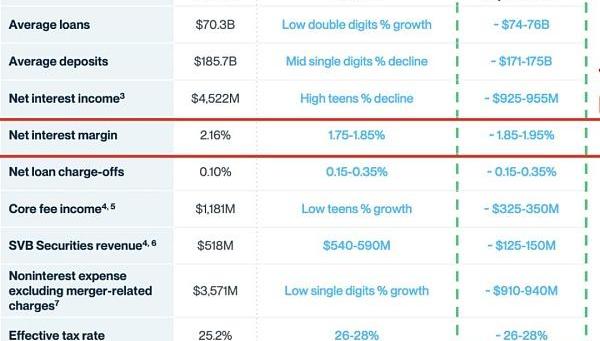

1)硅谷的初創企業們債務違約,還不上貸款或拖欠債務,和/或2)美聯儲基準利率中途上升。此時,SVB必須賣出自己持有的可出售資產來彌補初創企業違約造成的虧空。此外,利率上升同時也導致SVB在客戶儲蓄端資金成本增加,而其貸款的利息收入卻是保持固定的,因為SVB大量投資于固定利率的美國國債等持有到期債券。所以,被迫出售AFS導致其盈利能力下降,即NIM降低,如下圖所示。下下圖是SVB的資產構成情況,在資產端,其AFS+HTM投資總額占92%,其中僅房地產抵押債券的投資占比55%,企業債和投資組合僅占8%。這一FI結構導致美聯儲持續提高利率的情況下,其投資收益能力大幅下降,因為占比確實太高。

監管機構接管SVB加拿大子公司,尋求清盤:金色財經報道,加拿大銀行業監管機構在周日接管了SVB金融集團在加拿大的分支機構,并表示將尋求法律命令以結束其運營。加拿大金融機構監管局局長Peter Routledge的辦公室在一份聲明中表示,在美國監管機構關閉了位于加州的母行后,加拿大采取這一行動是為了保護該分行持有的資產價值。加拿大財政部長Chrystia Freeland周日晚間與銀行高管和加拿大央行官員進行了交談,并表示政府將繼續關注局勢,加拿大監管良好的銀行體系是健全和有彈性的。[2023/3/13 13:00:41]

SVB證券旗下部門預計將繼續正常運營:金色財經報道,硅谷銀行(SVB)證券旗下部門SVB Moffettnathanson預計將繼續正常運營。[2023/3/12 12:58:49]

3.擠兌是怎么發生的?

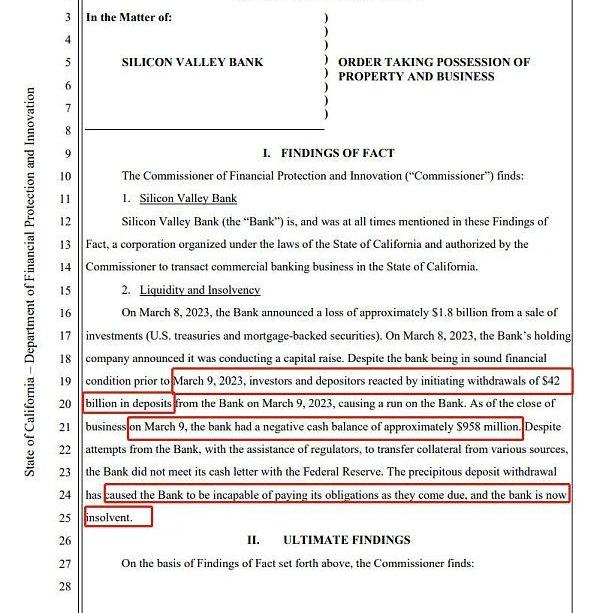

那SVB出售了多少固投資產呢?根據公開信息,到3月8日,SVB宣布將幾乎全部約160億美元的AFS固投組合賣出,這導致其資產減記18億美元。18億美元什么概念呢,它相當于SVB一年的凈收入數——2022年掙的錢全賠進去了,而且還不夠。為了填補這一虧空,它需要在最短時間內籌集到17.5億美元或等值可交易資產。但SVB的聲明引發了客戶恐慌。根據加州金融監管當局的報告,截至3月9日營業結束,SVB客戶總共取走420億刀現金,SVB現金余額迅速轉為-9.58億刀,但他們卻未能從其他來源籌集到所需的17.5億缺口。3月10日,隨著股價暴跌,SVB最終也放棄了拋售股票套現這條路,這意味著資產出售的努力也宣告失敗。

硅谷風投聯合聲明:若SVB被收購并適當資本化,我們將大力支持投資組合公司與其恢復業務合作:3月11日消息,General Catalyst 首席執行官赫曼特·塔內哈 (Hemant Taneja) 在社交媒體上發文表示,幾位 VC 領導人今天已開會討論了 SVB 垮臺的后果,現發表聯合聲明如下:四十年來,硅谷銀行(SVB)一直是風險投資行業以及創始人們值得信賴的長期合作伙伴,它一直是一個重要平臺,在服務創業社區和支持美國創新經濟方面發揮了關鍵作用。過去 48 小時發生的事件令人深感失望和擔憂。如果 SVB 被收購并適當資本化,我們將大力支持并鼓勵我們的投資組合公司恢復與 SVB 的銀行業務關系。

據悉,參與該聯合聲明的硅谷風投包括 Accel、Altimeter Capital、B Capital Group、General Catalyst、Gil Capital、Greylock Partners、Khosla Ventures、Kleiner Perkins、Lightspeed Venture Partners、Mayfield Fund、Redpoint Ventures、Ribbit Capital 和 Upfront Ventures。[2023/3/11 12:57:04]

可見,在SVB宣布出售了約160億美元的AFS導致賬面損失18億美元后,由于:

a)市場的回聲室效應;b)預期的自我實現效應;c)流動性問題。

這些因素共同讓市場認為,-18億不會是終點。于是大家都跑去取錢。

4.市場為啥認為-18億不是終點呢?

問題還在SVB的AFS和HTM二者的結構問題。

實際上,截至2022年第四季度,SVB持有的AFS和HTM總額僅950億美元,但在近兩年硅谷加密貨幣以及近期chatGPT科技風潮的推動下,這家銀行自2019年第四季度至今,其存款擴張了3倍多,大多數硅谷初創企業都在SVB開設賬戶,巨量資金涌入了這家銀行的負債端。所以,它的投資規模也必須跟著水漲船高。這本身沒什么問題,問題出在結構配置:與隨時可出售的AFS不同,HTM債券收益是以到期后的收益進行估值的,在債券沒到期之前,這些預期損益并不計入SVB的當期年報,有助于平穩它的名義波動,穩住投資者信心。但問題是,現在Fed連續加息且力度已接近5%的水平,而SVB的主要投資卻只能以遠低于5%的收益率記賬,客戶更愿意把錢取出來去投資貨幣基金或其他機構債,而SVB卻把這些錢大都投向了HTM,出現了期限錯配。另外,除了出售的AFS,它還同時在負債端要以4%~5%的儲蓄利率攬儲融資。

5.?SVB凍結后,其余的客戶資產還安全不?

美聯儲對銀行有流動性監管要求,要求銀行保持足夠的“流動性儲備”,也就是要有足夠多的高流動資產足以支付30天的支付預期,而SVB目前的LCR約為250%,2個多月的量。因此,理論上,只要不是所有客戶都跑來擠兌,SVB仍可保持其資產架構的大致穩定。

如前所述,SVB有90%的資產是各類FI和對企業貸款形成的債權,且已收回了:FI的80%和80%的貸款,總計約1500億,這一數額對應于?1730億美元的總存款,所以看起來問題不大。另外,按監管要求,每個賬戶都有總值25萬刀的存款保險,這些保險雖然并不完全都適用于SVB的受影響部分,但它仍是可供后續協調使用的現有資產。

6.個人推測

在我看來,這次擠兌的成形,前段時間FTX的暴雷起到了重要的推動作用,那些因為FTX四眼宅不負責任的行為所引發的債務都幻化成一枚枚加密貨幣,構成了最初的大洞,這是道德風險憑空制造出的一個深坑,而不是流動性問題。當然,你也可以繼續往前追溯,說FTX暴雷是因為Fed加息導致的資金離開了加密貨幣投資,而Fed加息則可以繼續追溯到covid期間被迫進行的過量的貨幣寬松。不過,整體來看,它與2008年有性質上的不同,因為并非大規模房貸違約導致,兌付剛性較弱。

引言:近年來,區塊鏈、NFT、Web3.0、元宇宙等概念一次又一次的沖刷著普羅大眾的認知,給人一種一只腳已經踏進未來的科技感,同時也給人一種被時代甩在后面的挫敗感.

1900/1/1 0:00:00今天,受美國硅谷銀行瀕臨倒閉影響,加密市場全線下跌,比特幣跌破2萬美元創近兩月新低。有關最新行情分析,推薦閱讀《比特幣跌破?20000?美元,硅谷銀行連累了加密市場?》.

1900/1/1 0:00:00瑞銀今天宣布以30億瑞郎收購瑞信。瑞士信貸這個十年前大名鼎鼎的名字,從市值500億美金跌到今天只有幾十億美金,連財務報表都無法按時合規地交付.

1900/1/1 0:00:003月3日消息,Lookonchain發推稱,一機構今年積累了7669枚ETH、83815枚AAVE、919998枚UNI和86976枚COMP.

1900/1/1 0:00:00作者:戴老板/何律衡 2017年6月,Google發表了一篇名為AttentionIsAllYouNeed的論文.

1900/1/1 0:00:00原文作者:WilliamPeaster,由DeFi之道編譯。在熊市中,您應該學會提高尋找alpha的策略。這就是這篇文章的目的.

1900/1/1 0:00:00