BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-1.68%

ETH/HKD-1.68% LTC/HKD-1.23%

LTC/HKD-1.23% ADA/HKD+1.31%

ADA/HKD+1.31% SOL/HKD-1.16%

SOL/HKD-1.16% XRP/HKD-1.82%

XRP/HKD-1.82%撰文:DevinGoodkin,GammaSwapCo-Founder

編譯:PengSUN,ForesightNews

首先,我將介紹作為跟蹤流動性池表現指標的隱含波動率,這與個人投資者在決定提供流動性時參考的典型APY指標相對應。簡單起見,我將專注于恒定函數做市商,如UniswapV2。大多數個人投資者通過APY來衡量流動性池的表現。新項目喜歡宣傳其高達兩到三位數的收益率來吸引流動性,然而,這是判斷流動性池表現的錯誤指標,因為這沒有考慮到波動率。

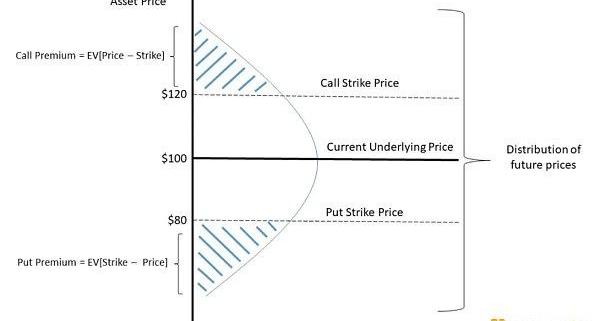

為了理解流動性頭寸與期權類似的原因,讓我們來看看傳統金融的期權操作方式。期權是一種合約,買方有權在到期日之前或當天以預定價格購買或出售資產,但這并非是強制性的。當標的資產價格變為貨幣時,期權獲得巨大價值的可能性被稱為期權性風險,這就是為什么在判斷期權作為投資的潛力時,期權的價格是一個無關緊要的指標。

觀點:鏈上解決方案無法與集中式匹配引擎競爭 DEX當前不適合專業交易員:去中心化交易所Loopring業務開發主管Matthew Finestone表示,自動做市商(AMM)DeFi協議具有產品市場契合度,適用于正在尋找吸引力的初創企業。但是,當前的去中心化交易所(DEX)迭代存在許多問題,可能會嚴重限制該市場的規模。雖然一些問題可以通過更好的鏈上擴展來解決,但Bitfinex首席技術官Paolo Ardoino稱,鏈上解決方案永遠無法與集中式匹配引擎競爭。在解釋原因時,Ardoino補充說,鏈上解決的問題“僅僅是光速”。當全球各地的節點必須在一個區塊上達成共識時,網絡上的任何改進都無法抵御例如在交易所數據中心中共置交易基礎設施所帶來的性能提升。這些性能限制可能會嚴重阻礙專業交易員,尤其是高頻交易商。Circle前交易主管Dan Matuszewski表示,DEX當前不適合專業交易員。他說:“這是針對小型交易者的。”(Cointelegraph)[2020/8/15]

觀點:若數字支付系統設計不能確保隱私 則其從根本上是危險的:8月10日消息,針對加密社區一直談論政府主導央行數字貨幣CBDC所涉及的隱私有關概念,美國程序員,自由軟件活動家Richard Stallman表示,加密貨幣是一種特殊技術方法的使用。如果政府實施這種方法,并不認為這是矛盾的。但如果政府把它用作監控設備,則是邪惡的。如果數字支付系統被設計并不能確保隱私,那么它們從根本上是危險的。(Cointelegraph)[2020/8/10]

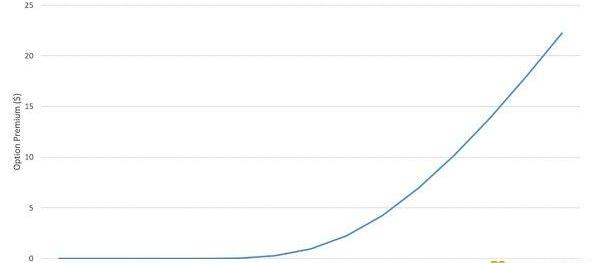

相反,最重要的指標是期權到期時實值期權的概率。在某種假設下,這一概率可以用資產的波動率來衡量。在傳統金融中,BlackScholesModel是最常用于期權定價的模型。對BSM的解釋超過了本文的范圍。從本質上講,BSM模型確定了驅動期權價格的標的資產和期權合約的特征。它最重要的推斷是標的資產的波動率是決定期權價值的最重要因素。因為波動率越大,期權到期時賺錢的可能性就越大。

觀點:在以太坊上開發KYC應用將成為其最大推動力:ConsenSys上周宣布正在推出一項合規服務,以幫助交易所和去中心化金融(DeFi)項目分析在以太坊上發行的代幣的交易活動。管理顧問和以太坊投資者“DCinvestor.eth” (或 “aftab.eth” )認為“在以太坊上開發KYC應用……將成為以太坊的最大推動力。”

其表示,比特幣在采用方面面臨的最大困難之一是公眾的情緒,即許多人認為它是“用于購買的非法貨幣”。這種刻板印象在早期就被極大地催化了——只有在以下三種情況下,比特幣才在新聞中被有效提及:暗網市場被關閉,黑客事件發生,或者使用比特幣的罪犯被抓獲。另一方面,以太坊并沒有這樣的內涵。因此,DCinvestor.eth認為該區塊鏈可以通過KYC工具在機構中獲得合法性。(CryptoSlate)[2020/6/19]

觀點:美國政府將Libra等視為對美元的真正威脅:Pantera Capital創始合伙人Steven Waterhouse近日表示,美國政府將擁有數億用戶的公司發行的加密貨幣視為對美元的真正威脅,“無論是Facebook還是Telegram或其他人,都可能挑戰中央銀行數字貨幣或現有中央銀行貨幣,這一定會引起監管機構的注意。這就是為什么我們對Facebook的Libra和Telegram的Gram都有如此強烈反應的原因。”(Cointelegraph)[2020/5/15]

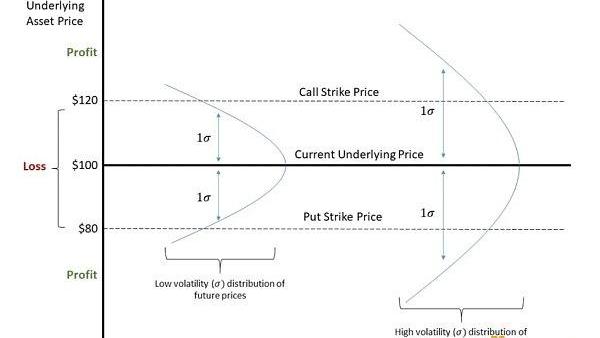

就隱含波動率而言,價值是指權利金所隱含的波動率。在無套利原則下,權利金應該被正確定價,一個追求利潤的交易者會假設期權的權利金要大幅高于或低于均值價。

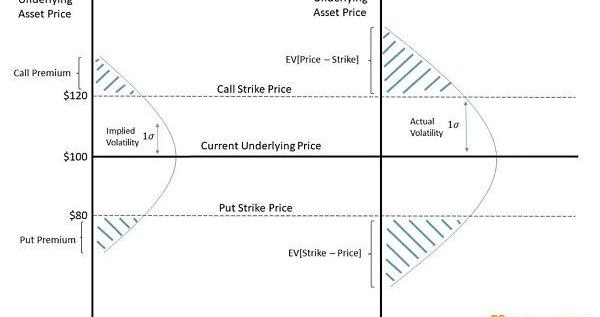

也就是說,相對于標的資產在整個期權有效期內將實現的實際波動率而言,期權的隱含波動率過高或過低。實際波動率被稱為期權實際波動率或RV。對這種實際波動率的一個估計通常是資產的歷史波動率。還有很多其他方法來估計波動率,譬如,相對于市場預期,能夠預測宏觀經濟或某些事件。

重點是,在期權交易時,相對于實際波動率的隱含波動率才是最重要的指標。鑒于確定期權價值的最佳方式是資產的預期波動率,聰明的交易員可能會尋求只交易由期權權利金所隱含的波動率。

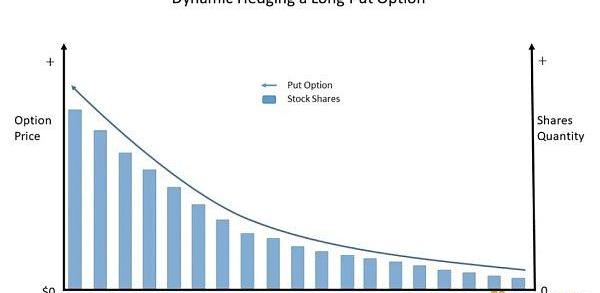

只要歷史波動率低于他賣出期權時的隱含波動率,或者歷史波動率高于他買入期權時的隱含波動率,那他就會盈利。做到這一點就是通過Delta對沖策略來對沖標的資產價格變動的影響。期權的Delta是指期權價格相對于標的資產價格變化的變化。重點是買入或賣空標的資產,其數量與期權的Delta值相反,以對沖價格的變化。

這樣一來,期權交易商仍然會存在受期權波動率影響的主要風險。然而,當標的資產價格變化時,期權的Delta值也會發生變化。這種風險被稱為gamma風險,這是期權價格相對于資產價格的二階導數。

因此,為了解釋gamma風險,期權交易者會進行動態對沖,尤其是對沖基金和做市商。也就是說,每當標的資產價格發生重大變化時,它們就會持續重新對沖其Delta風險。一段時間后,它們調整與標的資產的對沖以匹配新的Delta。這就導致了這樣一種情況:當標的資產價格上漲或下跌時,期權交易者必須買入更多的標的資產以保持Delta中性。

動態對沖的目標是在相反方向上重復期權的Delta回報,以對沖標的資產價格漲或跌的風險。因此,期權交易者只存在波動率風險,譬如BSM模型中定義的Vega風險。

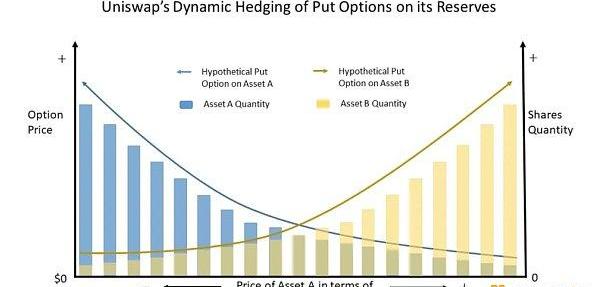

如果你是一個敏銳的觀察者,你會意識到每當基礎資產價格發生變化時,Uniswap都會動態地對沖流動性池。當價格上漲或下跌時,Uniswap會對流動性池的交易對資產分別進行增減。

因此,Uniswap算法通過動態對沖,重復其持有的儲備資產的多頭看跌期權的負Delta,其運作方式是通過激勵外部交易者通過與其他交易所的價差來調整儲備數量。

在下圖中,當資產A的價格下跌時,Uniswap增加對資產A的多頭敞口,以對沖資產A的假定多頭看跌價值中不斷增加的Delta值。當資產A的價格下跌時,資產B的價格上升,反之亦然。

由于Uniswap是動態對沖其資產儲備的假定看跌期權多頭的風險,那么它基本上總會進行相反的交易。因此,在任何時間,Uniswap都持有其資產儲備的看跌期權頭寸。當流動性提供者向一個池子中增加流動性時,他們就會存在內嵌于流動性池的空頭期權風險。與傳統的期權相比,這些期權非常獨特。

作者:Kylo@ForesightVentures Tips: 上海升級將會帶來LSD賽道基本面的變化ETHstaking收益率將成為鏈上基準收益.

1900/1/1 0:00:001.金色觀察|Bankless:5個鯨魚錢包觀察工具幫助你發現alpha“Alpha”來自于“知情者”。如果你不夠“知情”,那么跟隨“知情者”的腳步,當然也是一種在加密領域大有所獲的方法.

1900/1/1 0:00:00美國中小銀行接連暴雷! 3月8日,以加密貨幣友好著名的銀行SilvergateBank宣布清盤,將所有存款退還客戶.

1900/1/1 0:00:00根據一篇最新的論壇帖子,DeFi項目SushiSwap及主要負責人JaredGrey已被美國證券交易委員會傳喚.

1900/1/1 0:00:00原文:《當RaaS服務興起:OPStack能否威脅到Cosmos護城河?》當OPStack這個方案被提出時,市場對于這項技術反響平平.

1900/1/1 0:00:00原文作者:JenWieczner編譯:Odaily星球日報,Katie辜就在周日奧斯卡頒獎典禮前夕,紐約監管機構宣布,他們已經關閉并“接管”了?SignatureBank,這是一家曼哈頓的機構.

1900/1/1 0:00:00