BTC/HKD+1.12%

BTC/HKD+1.12% ETH/HKD+1.22%

ETH/HKD+1.22% LTC/HKD+0.57%

LTC/HKD+0.57% ADA/HKD+2.44%

ADA/HKD+2.44% SOL/HKD+4.57%

SOL/HKD+4.57% XRP/HKD+1.46%

XRP/HKD+1.46%撰文:yyy

這條推文來聊一聊Cosmos生態的LSD賽道,與近期火熱的以太坊LSD相比,無論從市場關注度還是LSD資產總量,前者都鞭長莫及。從單一指標流動性質押率看,$ETH高達41.9%,而$ATOM僅為0.4%.這超過100倍的「缺口」背后,存在著怎樣的緣由及蘊含著怎樣的潛力呢?

TLDR

如前所述,以太坊LSD賽道如日中天,而CosmosLSD賽道看似風平浪靜,實則暗潮洶涌,蘊含著巨大的潛在機會。本文將從多個維度概覽Cosmos生態LSD賽道的相關協議,抽絲剝繭地論述其遠遠未被充分挖掘的原因,以期找到一些早期機會。

背景

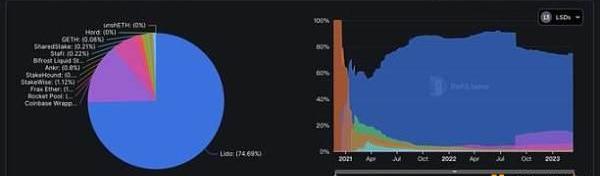

據DefiLlama相關數據顯示,流動質押$ETH的TVL已突破百億大關,達到132.8億美元(7.75METH).$ETH的流動質押比例(流動質押資產總量/已質押資產總量)為42.9%。ETHLSD賽道衍生出了10+LSD協議,其中僅@LidoFinance就蠶食了近75%的市場份額,具有明顯的馬太效應。

Web3游戲DegenReborn完成戰略融資:4月6日消息,Web3 游戲DegenReborn完成戰略融資,P12、CyberConnect、Galxe 和 Era7 參投,具體投資金額未披露。

DegenReborn 游戲在黑客松比賽 Mask x Starkware、CyberConnect x BNB Chain 和 ETH Denver 中獲得獎項,在其72小時的限時公測Flash Beta期間,擁有17,599個付費錢包地址和395枚BNB的總交易量。[2023/4/6 13:47:16]

反觀CosmosLSD賽道,已質押$ATOM市值為25.7億美元,而流動質押$ATOM市值僅為1100萬美元左右,流動質押率僅為0.43%。這是一個數十億級別的潛在市場(如果ATOM的流動質押率可以與ETH相當)。在分析兩者間存在巨大差異的原因前,我們先來看看目前Cosmos生態都有哪些LSD協議/應用鏈。

Trezor CEO:比特幣價格并不比財務獨立更重要:1月13日消息,加密硬件公司Trezor新任命的首席執行官Matěj ?ák認為,比特幣支持的財務獨立性是加密貨幣的最大好處,而且比其市場更重要。Matěj ?ák表示,2023年將以市場整合為標志,現在Trezor有很好的機會改進其產品,為即將到來的牛市做準備。

Trezor首席執行官指出,比特幣的易用性是Trezor今年將繼續關注的主要方向之一,因為BTC和加密仍然經常被視為復雜的技術概念。我們的使命是讓普通用戶更容易獲得自我監管。與普遍看法相反,比特幣并不是一種復雜的工具,而是一種具有巨大潛力的簡單技術。Trezor首席執行官說,這是因為比特幣解鎖了獨特的功能,可以與僵化的傳統金融系統競爭。(Cointelegraph)[2023/1/13 11:10:55]

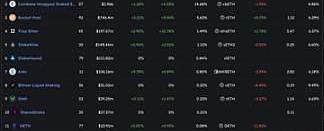

Cosmos生態LSD項目概覽目前已上線主網的LSD項目,按流動質押$ATOM的資產總量由大到小排序分別為:@pStakeFinancestkATOM,@stride_zonestATOM,@StaFiHub_rATOM,@quicksilverzoneqATOM.Cosmos生態僅此4個LSD協議上了主網,多鏈DEX@wynddao也即將推出LSD功能。

微軟首席戰略官:隨著世界走向更加數字化的格局,元宇宙是必備的:金色財經報道,在內華達州拉斯維加斯舉行的 CES 2023 現場直播中,微軟首席戰略官 Henry Bzeih表示,隨著世界走向更加數字化的格局,混合模式很可能成為消費者和公司關系的未來。當我們談論整個客戶體驗時,你必須考慮到元宇宙。

Bzeih表示,消費者在購買汽車時,無需長途跋涉前往當地經銷商處,而是通過元宇宙,能夠將汽車的顏色、特征和功能。微軟與元宇宙公司Touchcast合作領導Fiat模型的數據開發是自然的過程。[2023/1/6 10:24:33]

接下來從幾個維度對上述4大LSD協議進行橫向對比:流動質押機制、安全性和鏈的定位。

1)流動質押機制;$ATOM流動質押的不便之處在于:為保持CosmosHub的「極簡」功能,Hub上沒有Defi的應用場景。要獲取LSD收益,原則上要把$ATOM橋接到其它可以提供LP/借貸等應用場景的App-Chain上。

日本JVCEA官員:取消篩選規則針對部分而非全部加密代幣:金色財經報道,針對此前彭博社報道日本虛擬貨幣交易協會 (JVCEA) 正試圖在 2024 年之前取消所有加密貨幣篩選一事。JVCEA機構副主席Genki Oda稱,這并不完全準確。該規則并不意味著將完全取消預篩選過程,JVCEA 將繼續執行某些檢查,所有加密代幣在獲準在本地交易平臺上市之前都經過 JVCEA 的審查。目前,除非一個代幣已經在至少三個交易所上市,否則它必須經過漫長的預篩選過程才能被允許在其他交易所上市。

Oda稱,目前需要審查的資產不到10項,并補充說該協會有 5到8名專門負責審查資產的工作人員。此外,JVCEA 和 FSA 已經解決了管理問題并擁有直接溝通途徑。JVCEA 下一步將轉向澄清加密資產的會計標準。JVCEA 正準備與金融監管機構和會計師事務所討論如何進行審計。[2022/10/22 16:35:18]

得益于ICA(鏈間賬戶)的推出,上述問題得到很大程度的改善。例如,用戶通過LSD協議進行$ATOM的流動質押操作,其實就是將$ATOM「交給」由LSD控制的CosmosHub上的ICA模塊。以上4個LSD協議的實現均通過ICA.

Web3身份驗證公司Dynamic完成a16z領投的750萬美元種子輪融資:6月29日消息,Web3身份驗證初創公司Dynamic完成750萬美元種子輪融資,a16z領投,Castle Island Ventures、Solana Ventures、Circle Ventures、Breyer Capital、Hypersphere、Chapter One等參投。新融資將用于擴充團隊以及啟動其平臺。

據介紹,Dynamic于去年12月成立,并于今年4月完成種子輪融資,目前的員工人數為8人。Dynamic致力于為不同類型的公司提供身份驗證服務,其客戶包括Llama、Popartcats、Handstamp和Lunchclub。此外,Dynamic平臺封閉測試版已開放,預計將于今年晚些時候全面推出。(The Block)[2022/6/29 1:37:46]

2)安全性;@stride_zone是共享CosmosHub安全性(ICS),可以決定共享安全的比例:如80%的安全性由CosmosHub負責,剩下的20%安全性由自己的validatorset負責。Quicksilver本來也是打算走ICS的,現在沒下文了。所以,除了Stride外,其他LSD協議的安全性都由它們自己的validatorset去負責。

3)鏈的定位。同樣有別于以太坊上的LSD協議,CosmosLSD協議本質上是一條App-chain或基于App-chain構建。但App-chain設計理念之間有差異。Stride的設計是「極簡」鏈,鏈上不再部署其它任何dapp,讓代碼最少化,降低被黑客攻擊的可能性。

Stride的「極簡」理念可以類比于CosmosHub。與之相反的是,Quicksilver/pStake/StaFiHub的定位并非「極簡」,pStake/StaFiHub有部署其它智能合約,而Quicksilver也明確表示計劃會有其它智能合約部署。更多詳細的對比可參考@stride_zoneBlog的最新文章:https://stride.zone/blog/overview-and-comparison-of-cosmos-liquid-staking-providers…

接下來聊一聊CosmosLSD賽道存在的一些問題,以及我認為蘊含巨大潛力的原因。

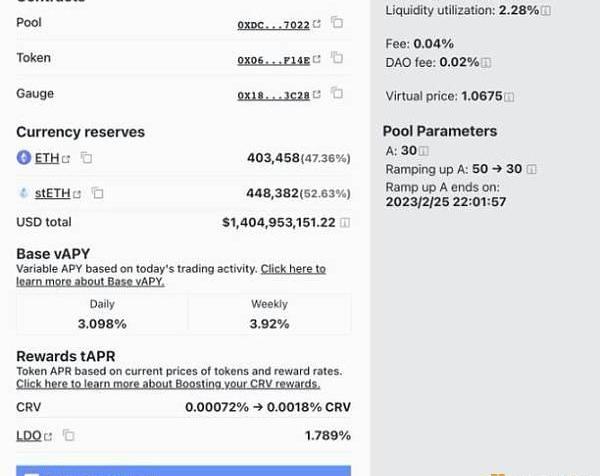

1)可組合性;以太坊上的LSD協議有非常絲滑的可組合性,提高了用戶的體驗。舉個例子,用戶通過@LidoFinance存入ETH獲得stETH,此時可以直接切換至Curve協議,為ETH/stETHLP池提供流動性獲得超額收益。

這種可組合性是建立在LSD,DEX,借貸等Dapp都部署在以太坊的基礎上的,不存在原生資產/流動質押資產跨鏈的問題。

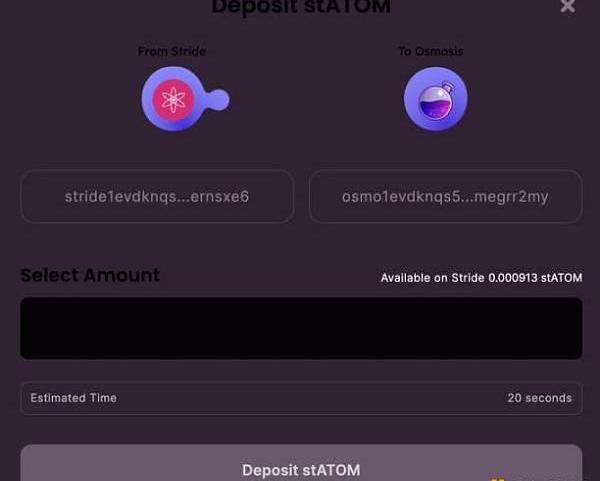

而對于CosmosLSD協議而言,不具備這樣的可組合性優勢。ICA的集成只是解決了原生資產($ATOM)的跨鏈問題,并沒有解決流動質押資產的跨鏈問題。例如,用戶通過Stride質押$ATOM獲得質押憑證stATOM,stATOM需要跨鏈到Osmosis鏈,然后再為ATOM-stATOMLP池提供流動性獲取收益。

但可組合性并非最致命的問題,雖然涉及跨鏈,但可以在一定程度上優化(如Osmosis推出的「無感」跨鏈)。而質押憑證的應用場景局限性成為橫跨在CosmosLSD協議面前的一座大山。

就以太坊的LSD協議而言,ETH除了POS質押收益外,還包括協議資產激勵、息差套利、「再打一份工」三種超額收益來源。(參照妙娃老師@NintendoDoomed的文章)關于具體的收益劃分,文章已闡述得非常清晰,此處不再贅述。https://capitalismlab.substack.com/p/lsd-728

2)質押憑證應用場景;再來看CosmosLSD協議流動質押資產的應用場景,目前能獲得超額收益主要來自協議資產激勵這一環。如Stride/@pStakeFinance在@osmosiszone和@CrescentHub上均部署了LP,但由于Cosmos生態并未出現一些頭部的借貸協議,息差套利部分的收益未充分體現。

既然CosmosLSD賽道存在上述問題,看好又是基于怎樣的邏輯呢?我個人看好的原因:1)Cosmos生態的繁榮會直接擴展LSD代幣的應用場景;如Dephi孵化的借貸協議@mars_protocol的上線,隨著Cosmos生態借貸體系的完善,$ATOM質押憑證作為生態內的藍籌資產是非常優質的抵押物。

2)底層基礎設施的完善將極大提高LSD用戶的交互體驗;如前所述,ICA的集成、Osmosis的無感跨鏈、ICS集成賦能質押的$ATOM等。

3)應用鏈相對于Dapp與生俱來的代幣賦能優勢。LSD收益最核心的部分是協議代幣激勵,維持激勵代幣的價格就顯得尤為重要了,激勵將直接影響LP的深度。對于LSDApp-chian而言,協議代幣既能作為gas又能作為節點質押,代幣具有更多的應用場景。相對于Dapp協議代幣而言,更容易維持幣價的穩定。

以上就是我對CosmosLSD賽道的一些思考,一起期待一場CosmosLSDWar的到來。

撰文:Insightful,DelphiDigital研究員 編譯:倩雯 本篇文章是對DelphiDigital與NaavikGamefi2023年報告的梳理.

1900/1/1 0:00:001.Ordinals會讓比特幣再次變得有趣嗎?NFT生態的一種新的原語Ordinals對于比特幣的發展而言,無疑打開了一扇奧弗頓之窗.

1900/1/1 0:00:00原文作者:Tendeeno原文編譯:Moni,Odaily?3月19日,鏈上分析平臺DefiLlama?創始人?0x?ngmi?宣布其團隊因為是否發行Token而發生分裂.

1900/1/1 0:00:00金色財經報道,Coinbase正著手將去中心化金融(DeFi)應用程序UniSwap和Aave引入Base。一位知情人士表示,Coinbase正在為Base招募很多協議.

1900/1/1 0:00:00來源:財聯社APP 一周前,隨著瑞士信貸集團的最大股東、沙特國家銀行主席AmmarAlKhudairy在媒體專訪中講出“絕對不會繼續增資瑞信”的那一刻,百年財富管理巨頭生命的倒計時開始滴答作響.

1900/1/1 0:00:00文章來源:CipholioVentures撰文:ScarlettHe本研究將介紹三個目前在衍生品領域中的王者:dYdX、GMX和SNX。我們將會探討每個項目的基本概況、重要數據以及代幣經濟學.

1900/1/1 0:00:00