BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-0.96%

ADA/HKD-0.96% SOL/HKD+0.28%

SOL/HKD+0.28% XRP/HKD-0.17%

XRP/HKD-0.17%文章來源:CipholioVentures

撰文:ScarlettHe

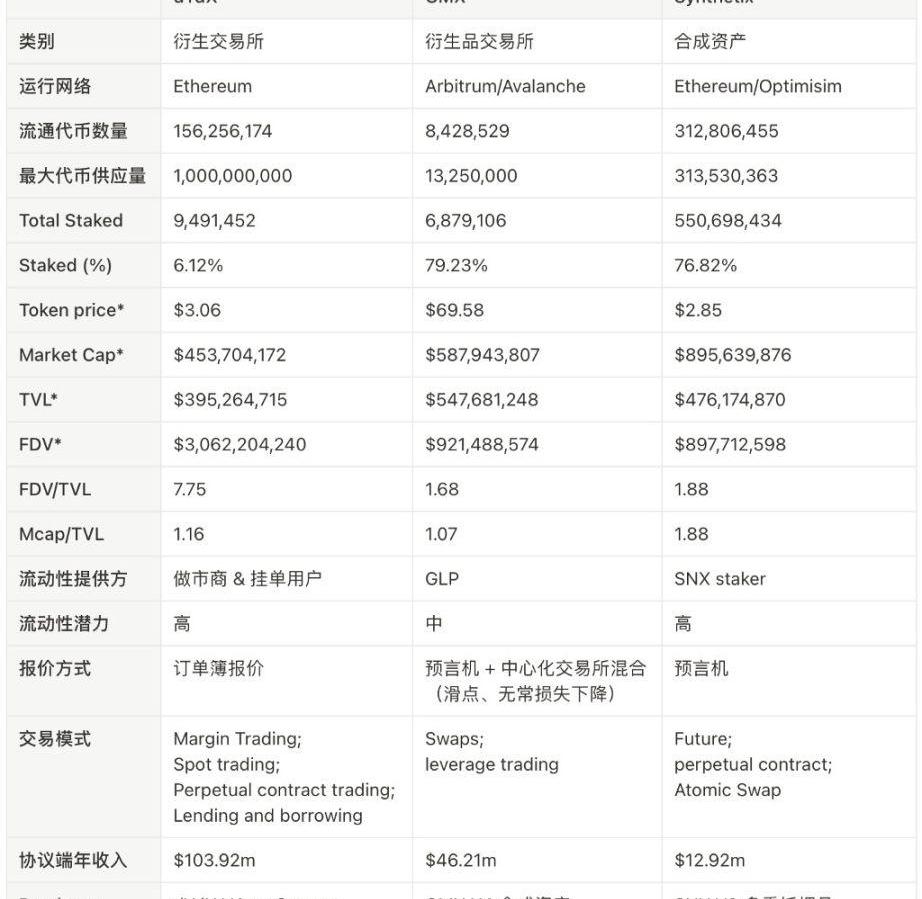

本研究將介紹三個目前在衍生品領域中的王者:dYdX、GMX和SNX。我們將會探討每個項目的基本概況、重要數據以及代幣經濟學。

dYdX

一.基本概況

dYdX是一個基于Ethereum的去中心化訂單簿式衍生品合約交易所,項目成立于2017年8?月。

dYdX自2017年以來已經進行了四輪融資,共籌集8700萬美元,投資名單里包括A16Z、Paradigm、PolychainCapital、Kronos等,資方陣容較強,項目發展資金充足。

二.項目團隊

AntonioJuliano?—?CEO。于2015年畢業于普林斯頓大學,計算機專業。曾就職于Uber,2017年創建了名為Weipoint的去中心化網絡的搜索引擎。

GeorgeXianZeng?—?COO。畢業于美國普林斯頓大學,曾就職于麥肯錫、Fecebook、Moonship,2022年加入?dYdX。

DavidGogel?—?VP。畢業于賓夕法尼亞大學,曾任職于AIG、RelayNode、GogelX,2020年加入?dYdX。

ArthurCheong?—?Chairman。畢業于南洋理工大學,曾就職于JSTCapital、Zilliqa,2021年加入?dYdX。

三.項目詳解

1.發展歷程

2.發展現狀

建立在StarkWare提供的StarkEXL2解決方案的鏈上交易所

相比建立在L1上的早期版本,建立在L2提供了更低的交易費用、更好的交易性能、更高的杠桿率、支持更多的交易對。

交易過程中每一筆訂單的成交都會上鏈,但是下單、掛單并不上鏈,在dYdX服務器上進行,去中心化程度有限。

只在存入資金和贖回資金時需要交gas,此后的交易過程不需要。

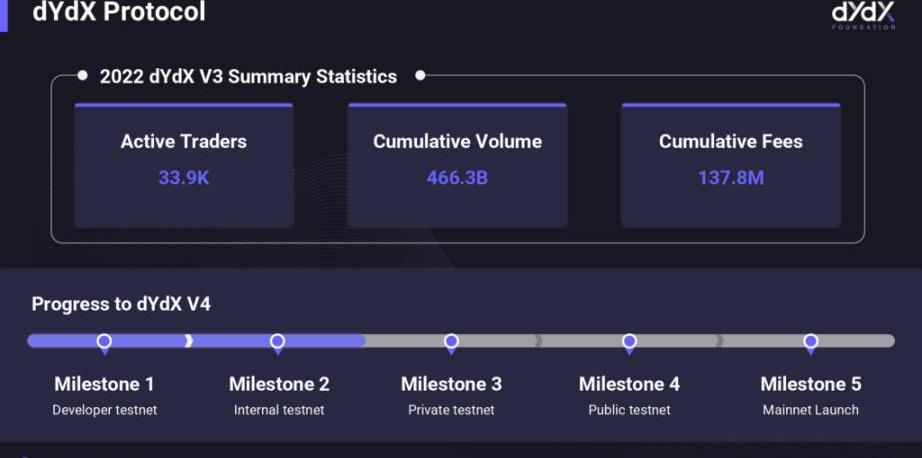

目前正在準備Cosmos上的V4版本,旨在大幅提升去中心化程度;并將協議產生的交易傭金分配給dYdX?的持有者。

dYdX目前只在在Layer2上提供永續合約交易

dYdX支持8種不同的訂單類型?—?—市價訂單、限價訂單、止損市價訂單、止損限價訂單、追蹤止損訂單、止盈市價訂單、止盈限價訂單和一籃子訂單。

提供最高20倍的多空雙方交易功能,最小杠桿變動倍率為0.01。

交易模式。采用訂單簿形式,由專業做市商Wintermute、Altonomy等提供流動性。

資金費率。資金費率由交易量以及dYdX代幣持有數量決定。交易量或dYdX代幣持有量越大,資金費率越低。

NEAR選擇Wormhole作為官方跨鏈橋,將共同開發ZK輕客戶端:5月17日消息,跨鏈橋Wormhole宣布NEAR Protocol選擇其作為新的官方跨鏈橋,Wormhole將使所有的NEAR資產能夠無縫橋接到20多個連接的鏈,并將數百個Wormhole支持的應用程序和社區帶入NEAR生態系統。此外,Wormhole的核心貢獻者將加入Zpoken和NEAR一起開發ZK輕客戶端,該客戶端可證明和驗證以太坊和NEAR狀態,而無需當今所需的相同信任假設。[2023/5/17 15:08:22]

提供iOS端?APP

目前尚未對美國用戶提供服務

3.代幣經濟學

將dYdX平臺上交易的角色分為以下三類:

a.交易者:在dYdX上進行永續合約交易。

交易挖礦:每個epoch最后,dYdX協議會空投3835616枚dYdX,根據交易者交易產生的手續費與未平倉量來確定每個交易者在每個epoch?能分到多少獎勵。

dYdX交易產生的費用對交易者無分成。

b.專業做市商:專業做市商Wintermute、Altonomy等

流動性提供者挖礦:每個epoch最后,dYdX協議會空投115萬枚?dYdX。

c.dYdX:收取交易傭金。

d.質押者:通過質押USDC進入流動性池/安全性池進行流動性質押挖礦。目前兩個池子已經關閉,剩余獎勵將不會分配,而是累積在獎勵金庫中,而獎勵金庫又可以由社區指揮。

四.重要數據

1.運營數據

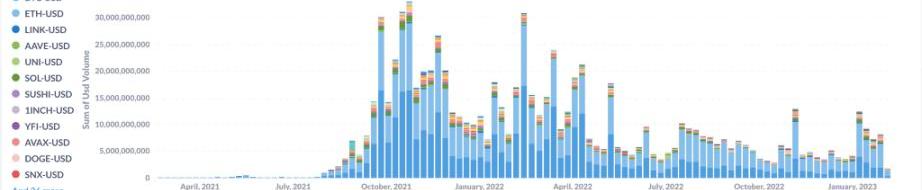

交易量:dYdX的交易量不斷增長。隨著當前epoch臨近結束,dYdX的交易量會出現激增,可見dYdX上的交易者主要是為了交易挖礦而進行交易。年度交易量為$484.21b,2023年2月6日交易量為854.4M,超過Uniswap和SNX,且目前交易主要以USD-BTC和USD-ETH?為主。

年度費用收入:$123.59m

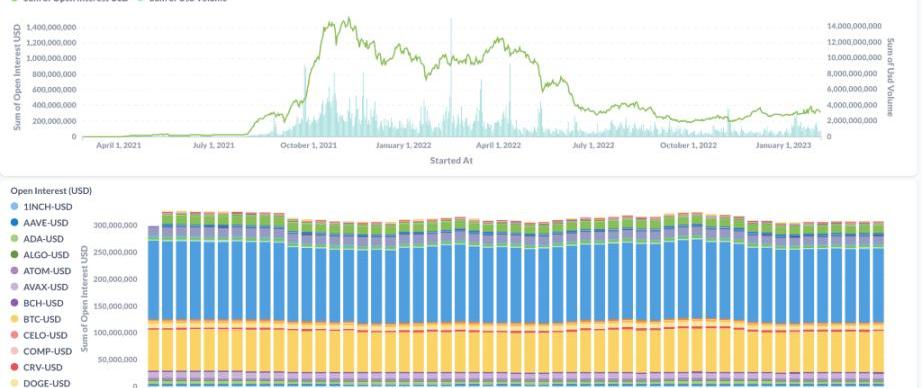

未平倉合約:2023年2月6日未平倉合約總量為315.5M,同樣的,未平倉合約主要是USD-BTC和USD-ETH兩個交易對上的未平倉合約。

TVL:2023年2月6日dYdX的TVL為$401.39m,在同類型的衍生品協議中排名第二,低于GMX的?TVL

*數據采集至2022年2月8?日

2.代幣發行情況

a.發行

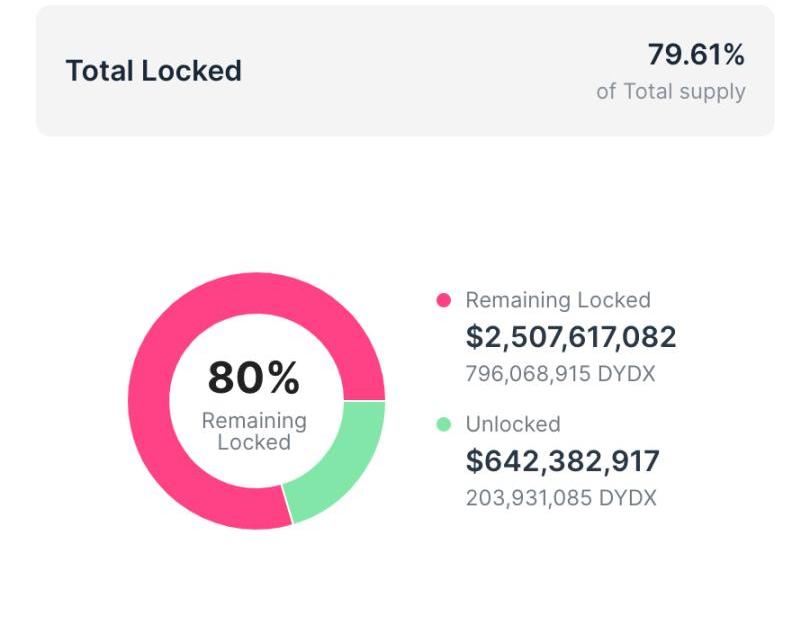

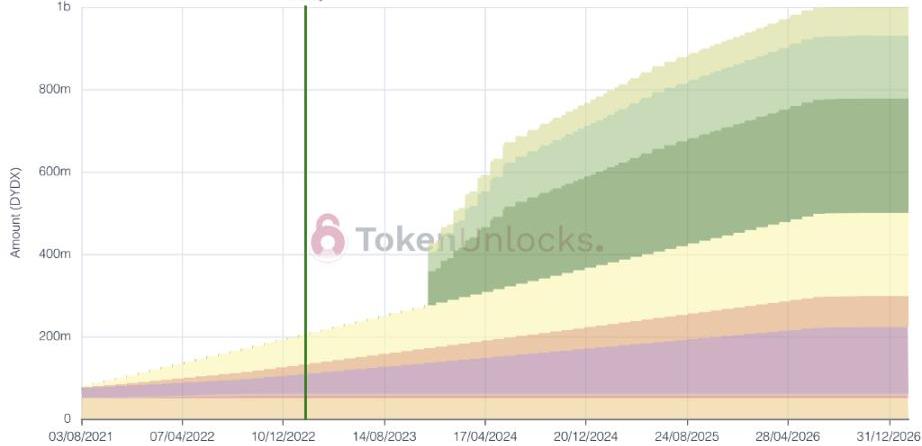

DYDX總量為10億枚,將在五年內分配完畢,5年后將通過治理機制開啟每年最高2%?的通脹。

FTX破產至今已支出8600萬美元,其中6700萬美元用于支付法律費用:金色財經報道,根據法庭文件,FTX在周五發布了一系列中期財務更新中的第四份報告,顯示FTX截至3月底總共花費了8600萬美元。報告顯示,FTX的絕大部分支出(6700萬美元)都花在了律師費上。

該公司表示,它擁有20億美元現金,并通過出售資產獲得了4800萬美元的收入。但由于該報告僅截止到3月底,它不包括從出售LedgerX中獲得的5000萬美元。[2023/4/30 14:35:53]

代幣的分配規則可以由dYdX持幣人通過社區投票修改規則,由于團隊持有大量的dYdX代幣,可以直接確定投票結果。

從2021年8月3日15:00:00UTC開始,每個epoch為28天。一共有60個epoch,持續時間為5年。最初五年$DYDX的總供應量分配如下。

b.解鎖

dYdX團隊初始計劃于dYdX代幣發行18個月后對50%分配給投資者、公司及基金會的代幣進行大規模解鎖。但于2023年1月25日,dYdX基金會宣布該部分初始釋放日期推遲至2023年12月1?日。

新的解鎖方案為:

在2023年12月1日,解鎖30%;

從2024年1月1日到2024年6月1日,在每個月的第一天,以等額的月度分期支付40%;

從2024年7月1日至2025年6月1日,在每個月的第一天,以等額方式分期支付20%;

從2025年7月1日至2026年6月1日,在每個月的第一天,以等額方式分期支付10%。

此次推遲前,dYdX的價格從2022年11月25日的$2.5一直下跌至2022年12.30日的$1.0,此后又上升至2023年1月25日的$1.5,從下圖中可以看出,在宣布解鎖推遲后,dYdX的價格不斷攀升至2023年2月7日的?$3.1

五.缺陷與風險

去中心化程度不足:只有真實交易上鏈,基礎設施提供方Starkware并不開源,產品的中心化屬性依舊很強。官方顯然也注意到了這點,正在搭建V4,聲稱其能做到完全的去中心化。

V4的開發進度不能確定,官方此前稱會在2022年底發布dYdXV4,至2023年1月已完成里程碑2?—?內部測試。

幣安首席戰略官:中心化交易所可能在10年內不復存在,第三方審計需要時間:12月2日消息,幣安首席戰略官Patrick Hillman表示,該公司的中心化交易所可能在10年內不復存在,因為加密貨幣市場正在向去中心化金融(DeFi)方向發展。在談到幣安的儲備證明問題時,Patrick Hillman解釋道,“這將是一個多步驟的過程,包括引入第三方審計師,需要時間才能對幣安所需的審計范圍和規模進行處理” 。

盡管沒有透露公司賬戶中具體持有多少資金,但Patrick Hillman表示幣安對儲備金“充滿信心”。(Coindesk)[2022/12/2 21:17:48]

V4版本從以太和到dYdX橋接的安全性需要保證

從主網轉移到Cosmos可能會導致一部分用戶流失

性能不足:上鏈交易的速度與下單與吃單速度不匹配

代幣效用:交易手續費不會對dYdX持有人分成,目前交易者的交易動機主要為交易挖礦。

代幣價格:代幣效用不足,導致dYdX代幣價格持續下降。

六.思考與結論

質押池已經不再活躍,dYdX的整體交易方式更加偏向于CEX。如今交易量的增長主要是由于交易帶來的dYdX獎勵以及dYdX的較低的交易傭金,但是由于獲得dYdX獎勵后,持有dYdX無用,交易者會賣出,導致dYdX價格持續低下。因此官方也將對投資人、公司員工持有的大量代幣的解鎖日期從2023年3月延期到了2023年12月,意在避免拋壓,維持dYdX?代幣的價格。

選擇Cosmos是一次確定性和產品未來的持續發展間的權衡。但一旦成功,會帶來dYdX跨里程碑式的發展,同時也會激勵更多產品使用Cosmos。

想要獲得持續增長,dYdX的代幣經濟學需要更好的完善。目前的V4版本在離開Starkware后,交易者可能會得到一部分交易傭金,有助于協議的持續發展。

GMX

一.基本概況

GMX是Arbitrum和Avalanche鏈上的去中心化的永續合約和現貨交易所,項目成立于2021年9月,創始團隊在2020年創立了以太上的XVIX項目,后來創立了BSC鏈上的Gambit協議,GMX是Gambit協議的第一次迭代的成果。

二.項目團隊

匿名團隊。

三.項目詳解

1.發展歷程

2.發展現狀

對交易可支持50?倍杠桿

由GLP提供流動性,具有顯著優于dYdX?的代幣經濟學

無滑點交易,GMX根據AMM和預言機混合定價,沒有滑點。對于大額交易很友好,并減少了做市商的無常損失

目前已有其他協議可以自由基于GMX構建產品,給GMX帶來更多的流量和需求量

Web3客戶管理系統平臺Laylo完成戰略輪融資,Eldridge領投:10月15日消息,Web3客戶管理系統平臺Laylo宣布完成新一輪戰略輪融資,Eldridge領投,Third Prime Ventures、LVRN Management、Moment Ventures、以及 Shane Mac(XMTP)、Gil Weisblum(Ranger Global)、Sam Evitt(Method Music)等天使投資人參投。該公司暫未披露本輪融資具體金額,但截至目前其融資總金額已經超過800萬美元(去年7月曾獲得Y Combinator投資)。(businesswire)[2022/10/15 14:28:41]

代碼開源

GMX有了初步生態應用,如VestaFinance、Moremoney、DeCommas、UmamiFinance等

3.代幣經濟學

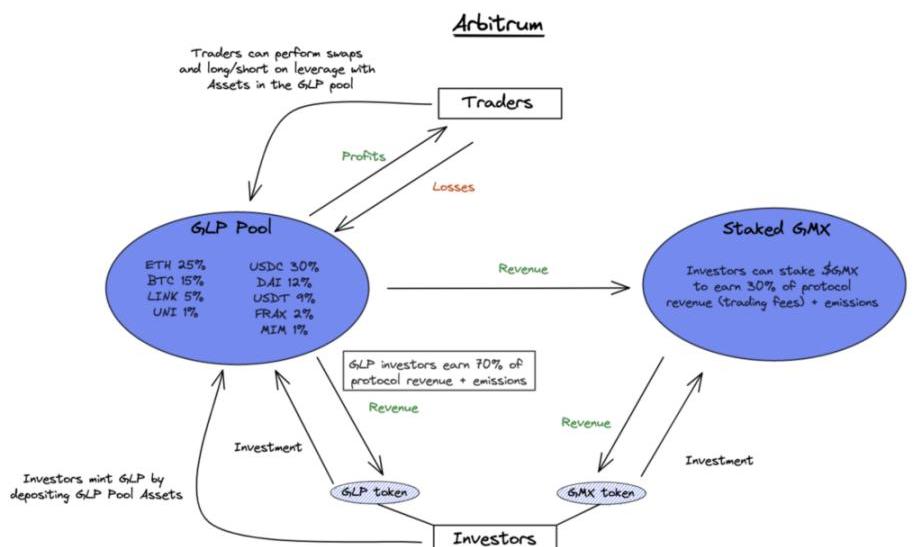

圖片來源:https://rileygmi.substack.com/p/gmx

a.LP

投資者通過鑄造GLP為資產池提供流動性,資產池是單一多資產池。

獲得70%交易費用(ETHonArbitrum,AVAXonAvalanche)。

GLP是一個多資產資產池,代幣GLP的價格隨著資產池內資產的價格變化為變化。

b.GMX?持有者

質押GMX,獲得30%交易費用分成,獲得esGMX\30%交易費用以及Multiplierpoints。

esGMX可以vest,申請vest后,賬戶內的GMX和esGMX都會被鎖定,處于無法出售的狀態,但仍然會產生獎勵。esGMX會在一年的時間內進行線性解鎖。鎖定的GMX可以隨時提取,但這一行動將停止esGMX?的vest。

esGMX享有投票權。

c.交易者?Trader

可以用GLP資產池內的資產進行交易,可添加高至50x?的杠桿。

無論做空/做多,都需要支付「BorrowFee」。

交易費用與當前GLP池內資產的價值是否被高估/低估有關。

GLP池與交易者是對手方,交易者盈利,GLPpool會移去盈利部分資產;反之則會增加。GLP和交易者是零和博弈關系。

四.重要數據

1.運營數據

2022年度交易總量:$89.52b

年度費用收入:$175.39m

OI:$211m

TVL:$540.88m

GLP資產池當前的組成為:40.2%USDC,29.76%ETH,21.1%BTC,3.24%DAI,2.1%FRAX,1.3%USDT,1.23%LINK,1.03%UNI。主要資產為USDC,其次為ETH、BTC,整個池子的波動性會相對減少

交易者凈收益/損失:在GMX中,交易者多數處于虧損狀態,也就是說,GLP池在不斷盈利

Patrick Hansen:歐盟兩項加密貨幣法規所有的大問題都已達成一致:金色財經報道,Presight Capital的加密風險投資顧問Patrick Hansen在社交媒體上表示,歐盟最重要的兩項加密貨幣法規MiCA(PoW禁令)和TFR(非托管錢包)最后一次會議將于下周四6月30日舉行。目前幾乎所有的大問題都已達成一致,但仍有一些開放性議題。如:

1.NFT它們應該在還是不在MiCA的范圍內?委員會希望出于保護消費者的原因將其納入,理事會/議會最初表示反對,但現在似乎已經接受了委員會的妥協建議。可能的結果是一個折中方案,即NFT發行人大部分被豁免,但在第三方NFT之上提供服務的公司(市場等)不被豁免。

2.對算法型穩定幣沒有豁免。其中,對EMT和ART的發行者都有很高的監管要求,此外,穩定幣不允許有CASP利息。

3.DeFi在經過長時間的談判后將被排除在MiCA的范圍之外。該委員會將在2023年發布一份單獨的報告,并啟動一個專門的試點項目,用于新形式的嵌入式DeFi監管。

4.加密對環境的影響與一些媒體聲稱的相反,幸運的是比特幣禁令不再擺在桌面上。但是對于CASP為其提供服務的每種加密資產(例如BTC),將有全面的披露要求(由ESMA規定)。[2022/6/26 1:31:52]

GMX具有79%的質押率

*數據采集至2022年2月?8日

2.代幣發行狀況

GMX代幣總計13.25?M,配置如下:

6MGMX給XVIV、Gambit遷移者。

2MGMX在Uniswap提供ETH/GMX?的流動性

2MGMX留做esGMX?獎勵

2MGMX?歸屬于底價基金

1MGMX留給社區合作和推廣

0.25MGMX給團隊,2?年線性解鎖

esGMX代幣總計?2M,配置如下

每月100,000esGMX代幣給GMX?交易者。

每月向Arbitrum的GLP持有人提供100,000esGMX?代幣。

從2022年1月至2022年3月,每月向Avalanche的GLP持有者提供50,000esGMX?代幣。

從2022年4月至2022年12月,每月向Avalanche的GLP持有人提供25,000個esGMX?代幣。

五.風險與缺陷

esGMX鎖倉機制強,需要一年時間才能解鎖。這些由于質押產生的esGMX只會有極少數轉化為GMX。

盡管質押GMX可以獲得30%的交易費用,但是這部分獎勵會被分為ETH/AVAX和esGMX兩部分,處于esGMX的流動性考慮,esGMX部分的回報率應當給予折價。

相比GLP,成為GMX持有者有更多好處:GMX不承擔風險,但可以分得30%的交易費用,而GLP需要承擔貨幣價格變動帶來的資產變動以及交易帶來的損失。

空頭交易者需要支付資金費用,牛市中會出現多頭>空頭的現象,GLP池不可持續

由于GMX機制中,空頭方與多頭方都需要向GLP?支付借款費用。

在市場上漲階段,協議空方少,此時市場下跌,才會導致GLP?盈利

在牛市時,GLP出借資產必會導致損失,但同時他們也獲得流動性補償。可一旦補償低于GLP的損失,LP可能會拿走流動性。

預言機帶來的價格操縱風險。由于GMX采用預言機與AMM混合定價機制,一方面帶來了0滑點,對于流動性強的資產來說有很大的優勢;但是對于流動性不強的資產來說,就會帶來價格操縱風險。

匿名團隊存在一定的跑路風險。

六.思考與結論

團隊分配的GMX很小,只有25萬GMX,在2年內線性解鎖。又考慮到esGMX的鎖倉機制,歸屬于底價基金的2MGMX,市面上流通的GMX不會是GMX發行總量的全部,供應量會相對不那么大。

GMX有很好的代幣經濟學,但就代幣效用來看,GMX的代幣效用是三個項目中最高的。由于GMX代幣效用高,在一段時間內會有較高的需求量。此外,GMX在其他協議上的引入也拉動了需求量的上漲。所以,在短期內,GMX在市場上可能會有較好的表現。

GLP的逆勢上漲與他的產品邏輯有很強的關聯性。在正常交易中,多空雙方總有一方會向另一方支付資金費用,但在GMX中,無論做多還是做空都是向GLP池支付資金費用。GMX上的交易者在牛市中只會做多,導致GLP池的虧損,如果GLP收到的70%手續費無法彌補由于幣價上漲對GLP帶來的損失,人們會從GLP池中移除資產,導致GMX的流動性崩盤。GMX的長期穩定發展需要團隊對GMX?邏輯的優化。

盡管有不少項目對GMX或GLP給予了關注,但我認為由于這些協議對GMX的粘性不強,目前的情況可能是由于GMX的亮眼表現所帶來的。

Synthetix

一.基本概況

Synthetix是Optimism和Ethereum鏈上的合成資產協議,項目成立于2018年,其前身是?Havven。

二.項目團隊

KainWarwick?—?創始人,創建了加密網關Blueshyft。

JustinMoses?—?CTO。畢業于悉尼新南威爾士大學,曾在MongoDB?擔任工程總監。

ClintonEnnis?—?曾在摩根大通擔任ArchitectLead,目前在OnChainTechnologies擔任智能合約工程師。

三.項目詳解

1.發展歷程

2.發展現狀

Synthetix是一個大產品矩陣,目前包含主協議Synthetix,衍生品與現貨合成資產交易平臺Kwenta,算法期權平臺Lyra,二元期權與預測平臺Thales,期權收益策略平臺Polynominal,去中心化資管策略平臺dHEDGE?等。

synths彼此之間可以進行無滑點的交易,但需要收取手續費。

不論在市場上行或是下行期間,SNX的價格變動和債務池的變動都可以相互對沖。

Lyra上的交易需要sUSD,Polynominal、dHedge等產品的交易都直接或間接為Synthetix的流動性提供了支持。通過構建起生態飛輪效應帶來更多的流動性和需求,有助于其成為多鏈之間的LiquidityLayer。

原子交換。原子交換時Synthetix在2021年發布的功能,允許用戶通過Chianlink和UniswapV3的組合對合成資產進行定價。

原子交換的核心原理是Synthetix在Curve上建立的sBTC、sETH、sUSD的流動性池,當綜合交易成本低時,1inch會選擇Synthetix鏈路,實現的第成本交換。

通過onchain的方式復制CEX的衍生品功能。比如做空BTC,不需要去CEX買做空合約,而可以直接在SNX買入iBTC?風險。

3.代幣經濟學

a.流動性使用者。可以去交易各種衍生品,并且不需要交易對手方,所以沒有一般DEX會碰到的滑點和流動性問題。交易的費用一般是3‰?。

可以在沒有滑點和流動性問題的情況下onchain交易各種合成資產,需要支付的是交易費用。

b.流動性的提供者。他們也是SNX的持有者,通過質押SNX,以SNX?:sUSD=4:1的比例鑄造sUSD,在鑄造sUSD的同時也會按照比例承擔系統的債務。

流動性提供者會獲取100%交易費用,并且會獲得SNX通脹產生的SNX?獎勵。

可以收取交易費用,并且獲取額外獎勵的SNX,但是會面臨由于價格波動造成的資產損失的風險。

四.重要數據

1.運營數據

a.2022年度交易總量:$4.94b

b.年度費用收入:$14.81m

c.TVL:$432.50m

Synthetix的交易量和利潤與另外兩個項目不是一個量級,但是TVL卻是一個量級,表明SNX協議中具有大量的資產。

*數據采集至2022年2月8?日

2.代幣發行情況

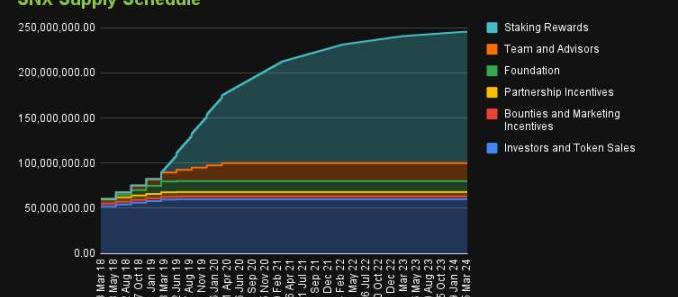

2018年2月28日,SNX進行首次代幣發行。SNX代幣的總供應量上限為282,337,310以及自第一個Epoch以來的通貨膨脹。其中,

60.00%被分配給投資者和代幣銷售

3.00%分配給獎勵和營銷激勵措施

5.00%分配給合作伙伴

12.00%分配給基金會

20.00%分配給團隊和顧問

SNX的供應預計將在2024年3?月全部解鎖。

五.缺陷與風險

SNX的價格目前是通過Chainlink來提供,會面臨第三方的預言機風險。

V3版本的更新進度緩慢,完成時間尚不能確定

生態較為復雜,若非成熟完善的管理,否則會使系統的潛在不穩定型增加。

目前流動性會與SNX價格以及抵押率掛鉤,目前的抵押率是400%,也就是說$4的SNX獲得$1的sUSD,高抵押率會對sSYN的資產流動性產生較大的影響。

Synthetix的交易費率是三者中最高的,這會對交易者的交易體驗造成影響

六.思考與結論

產品獨特,邏輯性感,帶來了極大的想象空間,近期收入增長使投資者看到了邏輯兌現的潛力。

項目比較復雜,整體的架構宏大,因此需要更長的時間進行發展,投資回報周期較長。

由于流動性會和SNX的價格與抵押率掛鉤,資產池深度是有上限的,團隊目前正在考慮增加抵押品種類能提高Synthetix合成資產synths的深度。V3版本中,多重抵押品的邏輯為協議的可持續性和發展空間擴大了上限。

由于synths與現實資產掛鉤,可能會面臨較大的監管壓力。

SNX質押者可以獲得100%的交易費用,但是會面臨價格波動造成的損失,且交易費用較高,效用會打個折扣。

個人還是比較喜歡這個項目的,Synthetix的去中心化程度是三個項目中最高的。他的整體交易邏輯與另外兩個有明顯的區別,但是考慮到其實際應用以及代幣經濟學,該項目的可玩性還是很高的。機制比較復雜確實是一個問題,很多交易者可能會因此望而卻步,V3已經在考慮對交易機制進行簡化。

對比分析

*數據采集至2022年2月8?日

總結

dYdX目前最需要克服的是代幣的效用問題,這個問題是否能解決需要等待其V4Cosmos版本的到來,長期來看還是有上漲潛力的。目前,dYdX擁有三個項目中最高的FDV/TVL,為7.75,且由于核心問題能不能解決還未成定數,近期的增長不一定能一直持續。

GMX目前的隱患是牛市死亡螺旋問題。但是其代幣效用是三個之中最高的。而且該項目帶動了整個Arbitrum?生態。

SNX的核心價值是synth之間的交易的低費用,這一價值已經在原子交換期間的高交易量中體現了。從2018年起至今,SNX的整體交易數據與另兩個不在一個量級,且Synthetix的產品過于復雜,要盡善盡美做全要更長的時間。主協議而且會有流動性、交易費率上的硬傷,會削減代幣效用。因此,投資周期會是三個項目里最長。

參考鏈接

https://craft.co/dydx/executives

https://antonio-dydx.medium.com/the-history-of-dydx-so-far-68bf46789f86

https://docs.dydx.community/dydx-governance/start-here/dydx-allocations

https://rileygmi.substack.com/p/gmx

https://www.panewslab.com/zh/articledetails/43mbrzzo.html

撰文:yyy 這條推文來聊一聊Cosmos生態的LSD賽道,與近期火熱的以太坊LSD相比,無論從市場關注度還是LSD資產總量,前者都鞭長莫及.

1900/1/1 0:00:00金色財經報道,Coinbase正著手將去中心化金融(DeFi)應用程序UniSwap和Aave引入Base。一位知情人士表示,Coinbase正在為Base招募很多協議.

1900/1/1 0:00:00來源:財聯社APP 一周前,隨著瑞士信貸集團的最大股東、沙特國家銀行主席AmmarAlKhudairy在媒體專訪中講出“絕對不會繼續增資瑞信”的那一刻,百年財富管理巨頭生命的倒計時開始滴答作響.

1900/1/1 0:00:00作者:AVX 什么是Token和Token經濟學過去幾年,Token經濟學,逐漸稱為一個流行的術語。Token經濟學由Token和經濟學兩個詞構成,顧名思義則是關于?Token?的經濟學規則.

1900/1/1 0:00:00撰文:darkforest在3.12三周年紀念日,加密貨幣圈并沒有給我們一個平靜的日子來舔舐三年前的那次傷痛。正所謂幸福的家庭都很相似,不幸的家庭各有各的不幸.

1900/1/1 0:00:00頭條 ▌V神:BITE和大多數Meme幣都是“垃圾幣”金色財經報道,以太坊聯合創始人VitalikButerin在Reddit論壇上發言表示,BITE和大多數Meme幣都是“垃圾幣”.

1900/1/1 0:00:00