BTC/HKD-3.97%

BTC/HKD-3.97% ETH/HKD-4.56%

ETH/HKD-4.56% LTC/HKD-2.57%

LTC/HKD-2.57% ADA/HKD-6.44%

ADA/HKD-6.44% SOL/HKD-9.36%

SOL/HKD-9.36% XRP/HKD-6.17%

XRP/HKD-6.17%原文:Bankless

期待已久的上海和Capella升級今天正式上線。這是以太坊網絡的重要時刻——一個懷疑者認為永遠不會到來的時刻!

昨天,我們解析了到底發生了什么,今天我們展示Capella實施對ETH未來和整個互聯網貨幣格局意味著什么。

終于到了這一刻:提現功能終于啟用了!

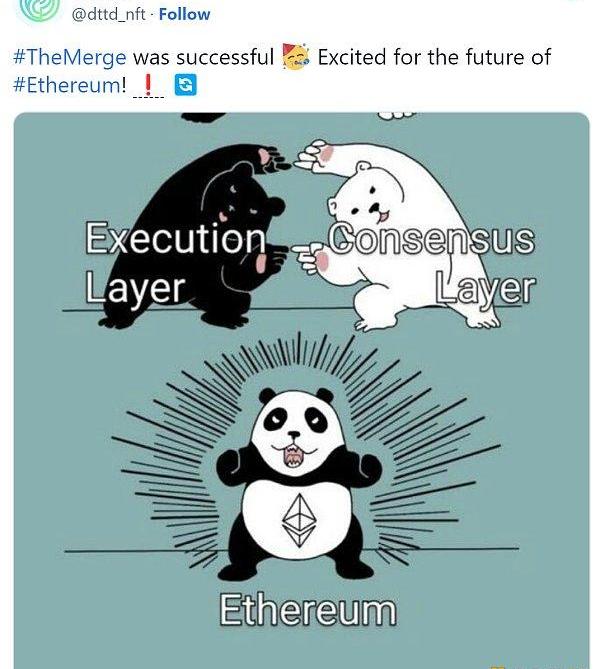

去年9月,以太坊開發者實施了合并,將原始的工作量證明共識層熱替換為與規范鏈平行運行的權益證明信標鏈,自2020年12月啟動以來,將ETH發行量減少了88%,能源消耗減少了99.95%。

合并后,以太坊由持幣者保護,而不是礦工。

持幣者每個人在信標鏈上提交32個ETH作為押金,用于存儲網絡數據、處理交易和添加區塊,以換取為保護網絡獲得的ETH獎勵。然而,持幣者一直無法從信標鏈提取累積的共識層獎勵或他們最初的32個ETH押金。今天,這種模式發生了改變。

Expobank在Atomyze平臺上定向發行100萬盧布的DFA:金色財經報道,Expobank在Atomyze平臺上定向發行100萬盧布的DFA(數字債券)。每個CFA通過類比“數字債券”證明其所有者對發行人的貨幣債權,周轉時間為7天。?Expobank表示,在成功測試DFA試點發行后,他們打算對其他類型的資產進行代幣化。

目前,除了Atomyze之外,?Lighthouse、Sberbank、Alfa-bank和Masterchain都擁有在俄羅斯聯邦發行CFA的許可證。?[2023/6/6 21:19:26]

想了解有關以太坊這次歷史性網絡升級的所有信息,請查看昨天的Bankless時事通訊。

隨著Capella解鎖如此大量的$ETH,加密推特充斥著即時市場價格預測。然而,資金流動及其對價格的影響只是部分原因。

今天,我們來看看為什么你應該關心Capella升級:

大規模去風險

MakerDAO正投票決定將HVBank的RWA-009作為新抵押品類型:7月5日消息,據官方推特,MakerDAO正投票決定在Maker協議中添加RWA-009,這是一項由Huntingdon Valley Bank(HVBank)提出的1億DAI債務上限參與工具,作為新抵押品類型。若投票通過,這將是美國銀行首次將抵押品整合在DeFi生態系統中。

據介紹,Huntingdon Valley Bank是一家成立于1871年的賓夕法尼亞特許銀行,它正在尋求1億DAI債務上限參與機制,以支持現有業務的增長和新業務的發展。

經查看,該提案目前有57.55%的支持率,42.45%的投票表示反對。投票將于北京時間7月8日0:00結束。(makerdao.com)[2022/7/5 1:51:17]

抵押正在降低風險,互聯網債券時代即將來臨,加密貨幣將永遠不會一樣。

獨立抵押和抵押即服務產品允許加密貨幣參與者在以太幣上產生收益,然而,用戶的抵押仍然被鎖定,無法出售或轉讓。

Custodia Bank CEO:行業不良行為和監管機構不作為導致加密貨幣崩潰:7月2日消息,Custodia Bank首席執行官Caitlin Long表示,加密貨幣的崩潰是可以預見的。自2018年以來,比特幣和加密貨幣中的高杠桿跡象就一直存在,她希望這一教訓得到重視,但監管機構仍應受到指責,因為他們沒有更快地打擊不良行為,沒有批準該行業的優秀公司和產品。

Long表示,灰度比特幣信托(GBTC)是美國證券交易委員會(SEC)批準的為數不多的基金之一,投資者可以通過他們的經紀賬戶來獲得比特幣敞口,而不需要購買、存儲或保護他們的比特幣,最終“帶來了大量對沖基金的資金,然而卻對行業造成了嚴重破壞,真正摧毀了價值。”

Long進一步解釋道,在這種情況下,由于供需失衡,GBTC的交易價格遠高于比特幣的市場價格,就像一個引入了大量杠桿的對沖基金。散戶投資者紛紛買入,但也只是維持到SEC批準競品之前。一旦競爭逐漸進入,像GBTC這樣的封閉基金就會發生轉變,開始以低于其資產凈值的價格進行交易。(CoinDesk)[2022/7/2 1:46:17]

流動性抵押衍生品,包括Lido的stETH和Coinbase的cbETH,試圖解決這個流動性問題。LSDs在總鎖定價值方面已達到145億美元,并使ETH持有者在抵押的ETH上獲得收益,同時保持流動性。

DeBank集成Harvest Finance鎖倉量數據:當前為2.566億美元:DeBank現已集成挖礦項目Harvest Finance鎖倉量(TVL)數據,當前其總鎖倉量為2.566億美元。[2020/9/27]

次優替代品

對于許多以太坊用戶來說,LSD已經成為抵押的事實標準,占所有抵押ETH的42%。

盡管LSD提供了改進的流動性,但這些工具通常被誤解為與ETH的1:1“掛鉤”,就像穩定幣應該掛鉤美元價值一樣。然而,LSD本質上可能比底層ETH抵押品的流動性更低。

在信貸緊縮時期,這一缺陷被完全暴露出來。從2022年5月開始,3AC和Celsius的stETH頭寸清算期間,stETH在接下來的一個半月內去掛鉤6%,導致LSD持有者信心危機,沒有啟用提現功能,他們除了承諾未來最終可兌現的贖回之外,別無選擇。

LBank Filecoin嘉年華 FIL6九折售賣專場已結束:據悉,LBank“Filecoin折扣嘉年華”FIL6九折售賣專場已于7月13日20:00 (UTC+8)結束,共有77人認購成功,總成交金額為6854.2 USDT,實際售賣額度為663.555 FIL6,成交比例為13.271%。成交部分的USDT將實際用于回購銷毀LBK。

本次售賣剩余額度為4336.445 FIL6,LBank將于7月14日19:00開啟本輪“Filecoin折扣嘉年華”的第二場FIL6八折售賣專場。若仍未售完,剩余額度將于7月15日第三場FIL6七折售賣專場中繼續售出。更多詳情請關注LBank官網公告。[2020/7/13]

來源:DuneAnalytics

稅收問題

抵押衍生品對許多復雜的機構投資者也帶來了眾多稅收和監管障礙。以Lido的stETH為例。這個抵押衍生品占據了ETHLSD市場的74%,是一個可調整基數的代幣,在每次調整基數時都會為持有者產生應稅事件。對于對稅收敏感的投資者來說,這是一個無法實現的選擇。

盡管投資者可能將ETH視為一種商品,但許多形式的抵押結論并不容易得出。

許多加密貨幣交易所、去中心化協議和SaaS提供商將抵押回報匯集在一起,為投資者提供穩定的收益。這給他們的項目賦予了類似證券的屬性,這是SEC在最近的Kraken和解中熱衷于打壓的一個特點。

進一步混淆監管水域,像Lido和RocketPool這樣的協議之前選擇并繼續激勵他們的LSD的流動性。可以認為這些激勵進一步促使衍生品具有類似證券的屬性,因為掛鉤維持部分依賴于代幣發行。

一個神奇的解決方案

自信標鏈成立以來,SaaS和獨立抵押解決方案首次成為尋求保留抵押流動性的ETH持有者的可行選擇。這一切都只需要兩個以太坊改進提案加上一個以太坊硬分叉!啟用提款功能對于被擱置的機構和堅定的"notmykeys,notmycrypto"用戶來說是個游戲規則改變者。

正如倫敦一家抵押公司的首席技術官所說,機構終于能夠在保持控制的同時獲得其抵押品的流動性,而不再需要與稅務局爭論“他們已經出售了他們的ETH并將其換成了神奇的豆子。”

就像魔法一樣,避免復雜的稅收問題和潛在的SEC執法行動——同時在協議層面獲得無風險收益,并保留抵押ETH的流動性——現在比以往任何時候都更容易。今天的升級不僅為LSD解決方案之外的抵押流動性提供了支持,而且還允許市場開始重新分配抵押,并逐步削減Lido在驗證器集中占據的巨大31%份額。

Shapella賦予抵押者權力,是進一步加強網絡安全去中心化的關鍵一步。

互聯網債券

聰明人早就將以太坊抵押和傳統金融固定收益工具之間的關系畫上了等號。

作為驗證者抵押品提供32ETH,抵押者可以獲得獎勵。這種關系不取決于任何一方償還貸款的能力,而是以以太坊的未來經濟活動為基礎。從本質上講,在以太坊上抵押就像是一個無違約風險的無限期限。

進入市場

?對于像我這樣的財經迷來說,Shapella是一個重大的發展。傳統金融市場上的貸款利率通常是在無風險利率之上計算的。

無風險利率和借款成本之間的利差旨在捕捉向美國政府以外的借款人借款的額外風險。國債每天交易,收益率受供求力量影響,在市場利率上交匯。遺憾的是,盡管與美國國債具有幾乎零違約風險,但ETH抵押收益率在加密貨幣的無風險利率方面并未獲得關注,因為它沒有達到市場利率。

網絡支付的ETH收益是兩個變量的函數:驗證者數量和產生的費用。隨著驗證者數量的增加,費用被分配給越來越大的驗證者集合,降低了給定節點的預期收入,這在某種程度上得到了更高的ETH發行率的補貼。

目前,市場只能對ETH抵押機會的相對吸引力增加作出反應。當ETH持有者看到抵押收益相對于其他收益來源的吸引力增加時,更多的市場參與者愿意進行抵押。理論上,市場通過增加驗證者數量,對吸引人的抵押獎勵作出反應,消除了暫時的機會。

直到現在,我們還無法對抵押的相對吸引力減少作出反應,這導致了在區塊需求有限或出現誘人的投資替代品時的人為低收益。在Shapella之后,這種動態發生了變化。抵押者現在可以從信標鏈中撤回他們的32個ETH,以追求收益或在無風險利率不再具有足夠吸引力時逃離。

由于PoS共識的限制,必要的撤回和退出隊列限制了抵押者迅速撤離抵押。傳統金融中存在類似的機制,例如在預定義的范圍內,熔斷器會暫停資產交易。盡管不是完美的“市場利率”,但在Shapella的推動下,以太坊已經邁出了最后一步,將自己建立為互聯網債券。

問題“錢要花多少?”是金融的基礎,而無風險收益率是這一體系的支柱。Shapella將以太坊的抵押獎勵率轉變為更接近市場無風險利率的東西。

如果$ETH要成為貨幣,那么擁有一個類似于美國國債的原生無風險利率作為貸款定價和金融估值的基石將大大促進其采用,特別是在金融專業人士和機構投資者中,這些人在加密領域的吸引力有限。

歷史性時刻

忘掉流動性,從長遠來看,啟用提款將成為各種加密市場參與者的一個重大去風險時刻,對于那些LSD無法滿足需求的人來說更是如此。

無論短期內發生什么情況,今天都將成為加密貨幣歷史上的一個關鍵時刻:以太坊的Shapella升級代表了自信標鏈啟動以來,建立加密原生貨幣體系的最大一步。

?讓我們為核心開發者鼓掌,他們當然值得這份榮譽?

演講嘉賓:蔡鐘輝,香港證券及期貨事務檢查委員會中介機構部臨時主管(金融科技咨詢小組主席)原文編譯:Ehan吳說區塊鏈早上好。很榮幸受邀在這個精彩的節日上發言.

1900/1/1 0:00:00原文來源:GalaxyDigital 原文編譯:白澤研究院 注:本報告使用Pitchbook的數據,VC交易數據的報告可能會滯后.

1900/1/1 0:00:00歐盟的Crypto市場(MiCA)監管可能成為全球標準。現在歐洲議會批準了MiCA,它將影響在歐盟開展業務的集中式Crypto交易所。它還可能影響其他地方的Crypto監管.

1900/1/1 0:00:00原文作者:MilesDeutscher原文編譯:Leo,BlockBeats加密貨幣交易要學會利用市場數據和工具,比如ARB和APT,從數據上看它們的波動都緊跟著韓國crypto交易市場的趨勢.

1900/1/1 0:00:00作者:鄭金城新躍社科大學研究員&Biteye、MandalaVentures建設者&OceanViews專欄作家.

1900/1/1 0:00:00一文詳解PoseiSwap,NautilusChain上的首個DEX??前不久,首個Layer3概念的新鏈NautilusChain推出了測試網“Triton”引發矚目,據了解過.

1900/1/1 0:00:00