BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD-1.08%

ADA/HKD-1.08% SOL/HKD-1.36%

SOL/HKD-1.36% XRP/HKD-0.63%

XRP/HKD-0.63%加密貨幣社區曾對Bakkt寄予厚望。

畢竟,它背靠紐交所母公司洲際交易所,投資者也是巨頭云集,包括波士頓咨詢集團、星巴克、微軟風險投資部門、Horizons Ventures(李嘉誠旗下投資基金)、Naspers FinTech(騰訊大股東)、Galaxy Digital等。

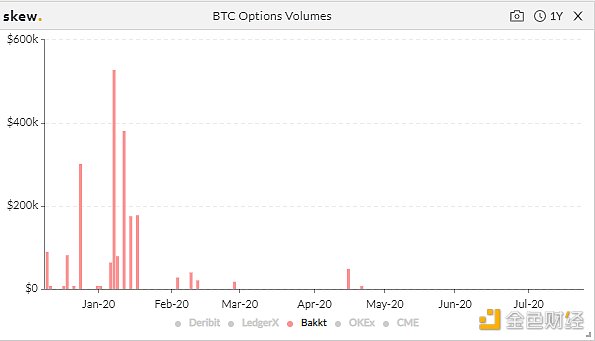

Bakkt先是于2019年9月推出首個受監管的實物交割的比特幣期貨,接著于2019年12月9日推出首個受監管的比特幣期權合約。

但相比主營比特幣期貨BitMex和主營比特幣期權Deribit,號稱面向機構投資者的Bakk發展的非常平淡,進入2020年后更是盡顯頹勢。

金色財經挖礦數據播報:BTC今日全網算力下降11.56%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力152.141EH/s,挖礦難度23.58T,目前區塊高度679748,理論收益0.00000680/T/天。

ETH全網算力529.073TH/s,挖礦難度6765.43T,目前區塊高度12267858,理論收益0.00509225/100MH/天。

BSV全網算力0.850EH/s,挖礦難度0.10T,目前區塊高度683542,理論收益0.00105895/T/天。

BCH全網算力2.385EH/s,挖礦難度0.32,目前區塊高度684041,理論收益0.00037736/T/天。[2021/4/19 20:35:01]

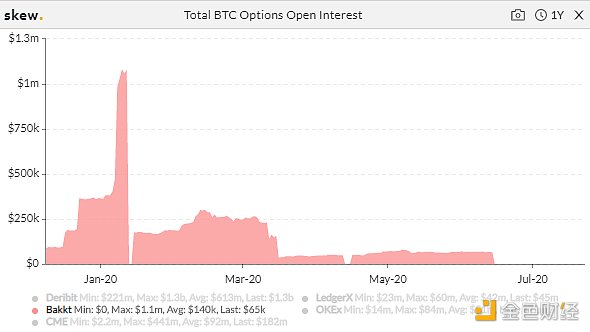

自4月23日起,Bakkt的比特幣期權交易量已經近3個月為0了。

金色財經挖礦數據播報:ETH今日全網算力下降0.79%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力156.651EH/s,挖礦難度21.45T,目前區塊高度674221,理論收益0.00000666/T/天。

ETH全網算力430.134TH/s,挖礦難度5522.27T,目前區塊高度12021023,理論收益0.00562727/100MH/天。

BSV全網算力0.511EH/s,挖礦難度0.07T,目前區塊高度678049,理論收益0.00176207/T/天。

BCH全網算力1.296EH/s,挖礦難度0.18,目前區塊高度678340,理論收益0.00069418/T/天。[2021/3/12 18:38:24]

金色晨訊 | 8月17日隔夜重要動態一覽:21:00-7:00關鍵詞:深圳、監管沙盒、鞍鋼

1.深圳將加快推進央行貿易金融區塊鏈平臺建設

2.南京市玄武區引入區塊鏈技術理念確保政法業務數據安全

3.美國前佛羅里達稅務員被曝使用公共資金建立區塊鏈公司

4.鞍鋼國貿公司將探索區塊鏈等新技術應用提高供應鏈交易效率

5.雄安監管沙盒項目出爐:征遷安置資金管理區塊鏈信息系統在列

6.當前DeFi協議借貸總量為14.65億美元

7.渣打銀行在孟加拉國進行首次區塊鏈貿易[2020/8/17]

而比特幣期權未開倉量自6月16日起為0,而且再未有起色。

有分析認為,Bakkt期權交易枯萎背后最大的原因是沒有做市商,沒有做市商就意味著這個交易所的期權交易不具備流動性。歸根到底,是機構投資者對比特幣期權的興趣堪憂,比特幣期權市場還是一個散戶主導的市場。

BTC減半倒計時|金色財經挖礦收益播報:金色財經報道,據OKEx礦池數據顯示,下一次BTC減半日期預計為2020年5月14日,今天距此還有34天。BTC當前塊高625059,下一次減半塊高630000。

今日全網算力約105.32EH/s,全網難度約14.72T,預測下次難度15.38T(4.53%),距離調整還剩還有13天,今日BTC收益:0.00001709BTC/T/天。[2020/4/9]

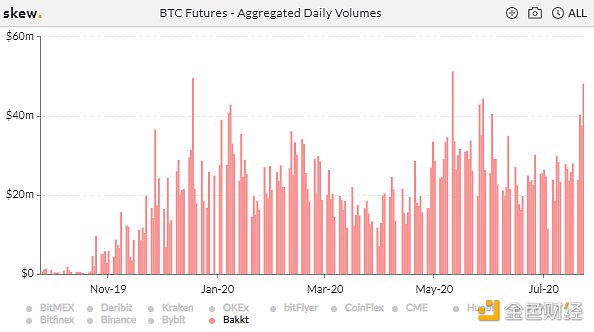

而Bakkt上實物交割的比特幣期貨交易量也不盡人意。

2020年以來,Bakkt上實物交割的比特幣期貨絕大多數時間成交量在2000萬-4000萬美元之間。2020年7月23日的比特幣期貨成交量為4800萬美元,而同一天BitMex的比特幣期貨交易量高達13億美元。

分析 | 金色盤面:ETH全網交易量大幅降低:金色盤面綜合分析:據coinmarketcap.com統計數據顯示,ETH全網24小時交易量降低至12.7億美元,表明ETH交易人氣明顯下滑,其中ETH/USD交易對占比下降至86.94%。[2018/8/24]

加密貨幣社區曾將Bakkt視為比特幣走進主流金融機構的殺手級應用。但目前來看,自2019年9月推出以來,Bakkt并沒有什么達到人們的期盼。

要理解期權需要先了解幾個概念。

期權(Option),顧名思義,是一種選擇權,指是一種能在未來某特定時間以特定價格買入或賣出一定數量的某種商品的權利。它給予買方或期權持有者購買或出售標的資產(underlying asset)的權利。期權的持有者可以在該項期權規定的時間內選擇買或不買、賣或不賣的權利,他可以實施該權利,也可以放棄該權利,而期權的出賣者則只負有期權合約規定的義務。

按期權的權利劃分,有認購期權(Call Options,也叫看漲期權)和認沽期權(Put Options,也叫看跌期權)兩種類型。為便于理解,人們一般都稱之為看漲期權和看跌期權。

看漲期權(Call Options)是指期權的買方向期權的賣方支付一定數額的權利金后,即擁有在期權合約的有效期內,按事先約定的價格向期權賣方買入一定數量的期權合約規定的特定商品的權利,但不負有必須買進的義務。而期權賣方有義務在期權規定的有效期內,應期權買方的要求,以期權合約事先規定的價格賣出期權合約規定的特定商品。

看跌期權(Put Options)是指期權的買方向期權的賣方支付一定數額的權利金后,即擁有在期權合約的有效期內,按事先約定的價格向期權賣方賣出一定數量的期權合約規定的特定商品的權利,但不負有必須賣出的義務。而期權賣方有義務在期權規定的有效期內,應期權買方的要求,以期權合約事先規定的價格買入期權合約規定的特定商品。

按期權的交割時間劃分,有美式期權、歐式期權和百慕大期權三種類型。美式期權是指在期權合約規定的有效期內任何時候都可以行使權利。歐式期權是指在期權合約規定的到期日方可行使權利,期權的買方在合約到期日之前不能行使權利,過了期限,合約則自動作廢。百慕大期權是一種可以在到期日前所規定的一系列時間行權的期權,百慕大期權可以被視為美式期權與歐式期權的混合體。

按照定義,期權合約則包含五大基本要素:(1)行權價格(strike price)。期權的買方行使權利時事先規定的標的物買賣價格。(2)權利金(premium)。期權買方支付的期權價格,即買方為獲得期權而付給期權賣方的費用。(3)履約保證金。期權賣方必須存入交易所用于履約的財力擔保。(4)看漲期權和看跌期權。(5)到期日。期權合約必須履行的最后日期。

按期權行權方向劃分,又可以分為四種,1、買進看漲期權(call bid) ;2、賣出看漲期權(call ask ) ;3、買進看跌期權(Put bid );4賣出看跌期權(Put ask )。

四個例子看懂比特幣期權

上面的小科普還不夠直接,可以拿交易量最大的Deribit交易所的比特幣期權為例來說明。

例子1:你以0.05 BTC的價格購買了某個日期行權價10000美元的看漲期權。如果到期日比特幣價格為12500美元。現在,此期權價值為2500美元,即0.2 BTC(2500/12500 = 0.2)。因此在該期權行權時,你的帳戶將被記入0.2 BTC,初始購買價格為0.05 BTC,利潤為0.15 BTC。如果你是該期權的“賣方”,則你的賬戶將在到期時被借記0.2 BTC。如果你購買的是行權價高于12500美元的看漲期權,則它將一文不值,到期時自動執行期權,損失0.05個BTC。

例子2:你以0.05 BTC的價格購買了某個日期行權價10000美元的看跌期權。如果到期日比特幣價格為5000美元。現在此期權的價值為5000美元,即1個BTC(5000/5000 =1)。因此在該期權行權時,你的帳戶將被記入1 BTC,初始購買價格為0.05 BTC,利潤為0.95 BTC。

例子3:您以0.05 BTC的價格賣出了行權價為10000美元的看跌期權。到期日交貨價格高于10000美元如10001美元,則你盈利0.05 BTC,買方損失0.05 BTC。

例子4:您以0.05 BTC的價格賣出了行權價為10000美元的看漲期權。到期日交貨價格低于10000美元如9999美元,則你盈利0.05 BTC,買方損失0.05 BTC。

分片將如何引導以太坊經濟的城市、郊區和農田?今天的以太坊出奇得擁擠--現在比ICO泡沫的高峰期那時更加擁擠.

1900/1/1 0:00:008月2日,由金色財經主辦,阿里云、中科云創、99Ex、Asproex、熱幣、ChainUP、金色算力云首席合作的共為·創新者大會在鄭州希爾頓酒店隆重開幕.

1900/1/1 0:00:00在所謂的比特幣牛市中,本周比特幣網絡上的有效地址數量已達到逾100萬的高位。來自分析公司Glassnode的數據顯示,這是自2018年1月以來記錄的最大活躍地址數量.

1900/1/1 0:00:00在未來的數字資產交易所當中,會有新型的交易品種。這些交易品種可能是所有權,如不動產和藝術品的所有權,也可能是債權,如基于個人消費貸款和房屋貸款的債權。同樣也可能是使用權.

1900/1/1 0:00:00YFI 在DeFi領域獲得了巨大關注,不過這只是開局,它已經在籌劃V2。YFI之前主要是借貸收益的優化器.

1900/1/1 0:00:00最大的數字貨幣資產管理商灰度投資宣布旗下以太坊信托(ETHE)向美國證券交易委員會(SEC)公開提交了Form 10(證券注冊通用表格)注冊申請,擬申請注冊為獲得申報公司地位的數字貨幣投資工具.

1900/1/1 0:00:00