BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+3.42%

ADA/HKD+3.42% SOL/HKD+2.63%

SOL/HKD+2.63% XRP/HKD+2.67%

XRP/HKD+2.67%來源|BankofCanadaStaffWorkingPaper

作者|?JonathanChiu,EmreOzdenoren,KathyYuan?andShengxingZhang

編譯|汪成智

近日,加拿大銀行(BOC)發布了工作論文《去中心化金融貸款的脆弱性》(OntheFragilityofDeFiLending)。文章開發了一個去中心化金融(DeFi)貸款的動態模型,該模型包含了兩個關鍵特征:1)借貸是去中心化的、匿名的、超額抵押的,并由加密資產的市場價值支持,其中合同條款是預先指定的和剛性的;2)借款人和貸款人之間存在信息摩擦。文章確定了一個價格—流動性反饋:任何給定時期的市場結果取決于代理人對未來時期貸款活動的預期,更高的價格預期導致該時期更多的貸款和更高的價格。考慮到智能合約固有的剛性,這種反饋會導致多重自我實現的均衡,其中DeFi貸款和資產價格會隨著市場情緒而變化。中國人民大學金融科技研究所對文章的核心部分進行了編譯。

Part1?介紹

分散化金融(DeFi)是一個總括術語,指的是在區塊鏈技術上運行的各種金融服務協議和應用。它們是通過智能合約在區塊鏈上實現的匿名少許可金融安排,旨在取代傳統的金融中介(TradFi)。

在DeFi提供的許多承諾中,有兩個特別突出。首先,DeFi協議有可能使金融服務的提供民主化,并擴大獲得金融服務的機會,特別是對那些沒有得到TradFi服務的個人來說,從而改善社會福利。其次,通過自動化合同執行,DeFi可以解決與人類自由裁量權相關的激勵問題,從而補充TradFi。

在本文中,我們研究了DeFi貸款協議及其不穩定性的來源和影響。例如,DeFi貸款比傳統貸款的波動性大得多。此外,去中心化金融放貸會產生“順周期性”,即加密貨幣價格和放貸活動之間的協同運動。本文開發了一個動態模型來捕捉DeFi貸款的關鍵特征,并探索其固有的脆弱性及其與加密資產價格的關系的變化關系。

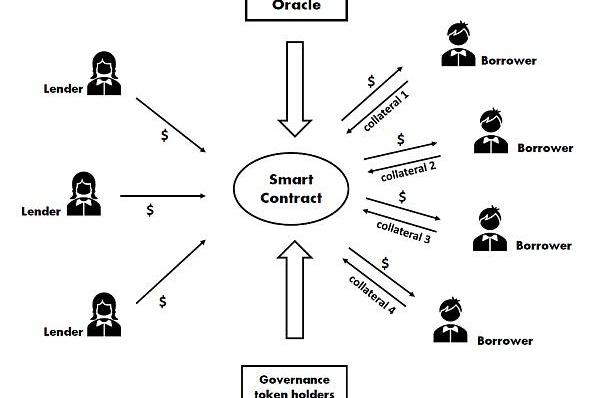

圖1是借貸協議結構的風格化展示。匿名貸款人通過借貸智能合約將他們的加密資產存入與相應加密資產相關聯的借貸池。匿名借款人可以通過借貸智能合約以協議接受的任何加密抵押品為抵押,從其貸款池中借入加密資產。貸款池的抵押品組成是不容易觀察到的,這意味著借款人比貸款人更了解抵押品的質量。由于加密貨幣資產波動較大,過度抵押是去中心化金融借款的一個關鍵特征。DeFi貸款通常是短期的,因為所有的貸款和借款都可以隨時終止。

加拿大加密交易平臺WonderFi、Coinsquare與CoinSmart宣布合并:金色財經報道,加拿大加密貨幣交易平臺 WonderFi(WNDR)、Coinsquare 和 CoinSmart 宣布合并為一家公司。三家交易平臺共擁有 165 萬名用戶。WNDR 股價在宣布后飆升,目前早盤上漲 43.75%。[2023/4/4 13:42:50]

圖表1DeFi借貸協議的程式化結構

DeFi貸款在四個獨特的方面與TradFi貸款不同。

第一個關鍵區別涉及匿名性:TradFi借款人通常是被識別的,而DeFi代理在加密空間是匿名的,在加密空間中,信用檢查和其他針對借款人的評估是不可行的。

第二個區別與抵押品資產有關。在TradFi中,標準資產可以作為抵押品。然而,在DeFi中,只有標記化的資產才能作為抵押品,而這類資產往往會表現出非常高的價格波動性。此外,這些風險資產往往被捆綁在一個不透明的資產池中,因此,雖然去中心化金融的借款人可以選擇質押任何可接受的抵押品資產,但貸款人既無法控制,也無法輕松監控標的抵押品池的構成。因此,去中心化金融貸款存在借款人與貸款人之間的信息不對稱問題。

第三個差異與貸款合同有關。TradFi貸款合同可以相當靈活,信貸員會根據最新的硬信息和軟信息修改條款。這些功能有助于在TradFi中提高貸款質量和執行貸款還款,但不適用于基于公開區塊鏈的DeFi貸款。在DeFi中,使用智能合約來取代人的判斷,所有條款都需要預先編程,只能以一小部分可量化的實時數據為條件。因此,DeFi貸款通常涉及線性的,無追索權的債務合同,以過度抵押作為唯一的風險控制。此外,DeFi的去中心化性質意味著,即使是對合同的輕微修改,也可能涉及治理令牌持有人之間漫長的決策過程。因此,智能合約條款只是偶爾被修改。

第四個差異與監管有關。到目前為止,對去中心化金融貸款沒有有意義的監管或監督控制,而TradFi受到嚴格監管。

在這些觀察的推動下,本文開發了一個具有以下特征的去中心化金融貸款動態模型。借款是去中心化的、過度抵押的,以各種加密資產的市值為支持,并受線性借款合同的約束,而借款合同的條款是預先指定的、剛性的。此外,借款人比貸款人更了解加密抵押品資產的基本價值。

Purpose將推出首只以太坊ETF,已獲加拿大證券監管機構批準:據U.Today消息,總部位于多倫多的資產管理公司Purpose Investments已獲得加拿大證券監管機構的批準,將推出首只以太坊交易所交易基金(ETF)。Purpose首席執行官Som Seif表示,以太坊是當今“最令人興奮的”技術之一。 此前消息,Purpose已推出比特幣ETF,其資產規模已超過10億美元。[2021/4/17 20:29:19]

在本文的模型中,借款人希望通過一個貸款平臺,使用他們持有的加密資產作為抵押品,從貸款人那里借入資金。在借款人和貸款人之間,關于資產質量的信息是不對稱的。那些私下被告知他們的加密資產質量較低的借款人,比那些私下被告知他們的加密資產質量較高的借款人,有更強的借款動機。貸款人無法直接控制抵押品組合,因此這種信息摩擦導致了經典的檸檬問題,并可能通過驅逐優質借款人而嚴重減少貿易收益,DeFi平臺對加密資產進行了“剪發”(haircut),這降低了貸款的信息敏感性,并緩解了逆向選擇問題。

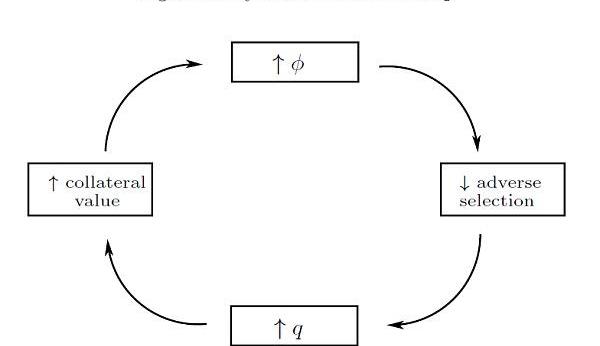

有趣的是,檸檬問題引發了價格和流動性之間的反饋效應:擔保資產的價格影響借款數量,借款數量反過來影響擔保的均衡價格。特別地,這種反饋是動態的:任何給定時期的加密貨幣市場結果取決于代理人對未來時期加密貨幣市場狀況的預期。對未來加密資產價格的更高預期改善了去中心化貨幣貸款,并支持當前更高的加密貨幣價格,導致多重自我實現的均衡,使去中心化貨幣貸款變得脆弱。此外,加密資產價格和DeFi貸款對基本面沖擊更敏感,波動性更大。

然后,我們展示了智能合約的剛性在驅動上述結果方面發揮著重要作用。在一個靈活的智能合約下,“剪發”可以根據市場價格和信息環境的變化進行非線性更新,它有可能支持一個具有高而穩定的貸款量和資產價格的獨特均衡。然而,這類合同在去中心化環境下實施成本高且難度大,這恰恰體現了去中心化金融貸款協議固有的脆弱性,要提高穩定性,就必須放棄DeFi一定程度的去中心化。雖然參與和治理的分散化是DeFi實現金融民主化令人興奮的前景的基礎,但我們的發現突顯了這樣一個事實,即分散化也對DeFi的效率、復雜性和靈活性施加了限制。

Part2?貸款協議的特點與摩擦

本文現描述基于最大的DeFi貸款協議Aave的一些關鍵特征和摩擦。

比特幣礦企Hut 8申請在加拿大籌集近4億美元:比特幣礦企Hut 8申請在加拿大籌集5億加元(約合3.958億美元)。日期為4月7日的招股說明書顯示,此次發行將在多倫多證券交易所進行,該公司的股票已經該交易所交易。擬議發行將在招股說明書被視為有效的25個月內進行。(The Block)[2021/4/8 19:56:25]

核心參與者

Aave生態系統由幾種類型的參與者組成。存款人可以將加密資產存入Aave協議的相應池中,并隨著時間的推移收取利息。借款人可以通過抵押任何可接受的加密資產來從池中借入資金,以支持借款頭寸。借款人以同一借入資產償還貸款。沒有固定的還貸期限。部分或全部還款可隨時進行。只要頭寸是安全的,貸款可以在一個不確定的期限內繼續。然而,隨著時間的推移,未償還貸款的應計利息將增加,這可能會使清算人更有可能清算存款資產。這個生態系統還包括AAVE代幣持有人。與股東一樣,代幣持有人作為剩余索賠者,并在必要時投票修改協議。日常操作由存儲在區塊鏈上的智能合約管理,該合約在滿足預定條件時運行。

貸款利率和清算門檻

根據智能合約中規定的公式,根據池中當前的供求情況設定貸款和存款利率。特別是,隨著池中存款的利用率上升,兩種利率都會以確定性的方式上升。貸款價值比(loan-to-value,LTV)定義了特定抵押物可以借到的最大金額。例如,在LTV=0.75時,每1以太幣(ETH)的抵押品,借款人可以借到0.75ETH的資金。該協議還定義了一個清算門檻,稱為健康因子,當健康因子低于1時,貸款被認為是未抵押貸款,可以由抵押品清算人進行清算。

風險擔保機制

Aave目前接受20多種不同的加密資產作為抵押品,包括WETH、WBTC、USDC和UNI。大多數非穩定幣抵押品資產的市值都是高度波動的。USDC和DAI等穩定幣的價格波動不是特別大,通常是由貸款人借出的。其他被用作擔保借款的加密資產,與TradFi中常用的擔保資產相比,波動極大。出于風險管理的目的,Aave對這些加密資產實施了非常高的“剪發”。例如,YFI和SNX的減記率分別為60%和85%。

抵押品池

貸款由一系列抵押資產作為擔保。雖然借款人可以將任何一種可接受的資產作為抵押品,但貸款人無法控制或輕松監控相關抵押品池的質量。因此,DeFi貸款存在信息不對稱的問題:借款人可以在不通知貸款人的情況下自由修改標的抵押品組合,自然,借款人和貸款人會有非對稱的動機去花費精力獲取關于質押抵押品的信息。

加拿大央行副行長:使用另一家央行的數字貨幣可能會削弱加元:加拿大央行副行長連恩表示:如果在加拿大使用另一家央行的數字貨幣,可能會削弱加元。(金十)[2021/2/11 19:28:47]

預先指定的貸款條款

Aave貸款池按照預先規定的規則設定貸款利率和減值。由于智能合約與外界是隔離的,它不可能依賴于所有可用的實時信息。雖然資產價格會定期查詢,但貸款條款并不依賴于其他軟信息,因為這些信息無法輕易量化并輸入到合同中。

分散治理

與許多其他DeFi協議一樣,Aave通過設立去中心化自治組織(decentralizedautonomousorganization,DAO),將治理推遲給了用戶社區。AAVE代幣的持有人可以就調整利率函數、增加或刪除資產、修改保證金要求等風險參數等事項進行投票。要實現這樣的協議變更,令牌持有人需要提出建議,與社區討論,并在投票中獲得足夠的支持。這個過程有助于保護系統免受審查和合謀的影響。然而,由一大群代幣持有者進行去中心化的治理,在時間和資源上都是昂貴的。因此,不可能非常頻繁地更新協議或智能合約條款。因此,與集中式組織相比,DeFi協議在及時應對某些意外的外部變化時,可能會更慢地做出必要的調整。

Aave的這些特點在DeFi貸款協議中很常見,突出了影響DeFi貸款的三個關鍵摩擦。首先,DeFi借款人缺乏承諾,因此,這些借款必須抵押。其次,DeFi借款人和貸款人之間的信息不對稱可能發生,因為貸款人無法控制抵押品池中的抵押品組合。第三,DeFi合同是剛性的,并基于存儲在區塊鏈上的可量化信息。

Part3模型建立

經濟設定在離散時間,并永遠持續下去。有許多具有相同偏好的無限壽命的借款人,有一組固定的加密資產。每個借款人最多可以持有一個單位。也有潛在的貸款人,他們只活一段時間,每一段時間就會被替換。貸款協議通過智能合約為DeFi貸款提供中介。所有代理都可以在每個期間結束時以恒定的單位的效用/成本消費/生產一種數字商品。

貿易和貸款平臺的收益

借款人需要由貸款人提供的資金。貿易中存在收益,因為借款人的每單位融資價值z>1,而貸款人提供融資的每單位成本歸一化為1。在DeFi環境下,借款人是匿名的,不能承諾償還債務。為了克服承諾問題,貸款必須有抵押品支持。DeFi貸款依賴智能合同來實施抵押貸款。DeFi中介確定智能合同的條款。當且僅當收到還款時,抵押品被鎖定在智能合同中,并釋放給借款人。

動態 | 加拿大信用合作社聯盟加入R3:據cryptovest消息,集合了加拿大16個信用合作社首席信息官(CIO)的大型信用合作社聯盟(LCUC)即將加入R3區塊鏈聯。據報道,LCUC的公司資產總額達1250億美元。R3則涵蓋200家實體,如金融公司、貿易協會、監管機構、科技公司和專業服務公司。[2018/7/18]

在Aave等DeFi貸款協議中,借款人主要借入USDT和USDC等穩定幣,使用風險較高的加密資產作為抵押品。由于穩定幣在DeFi中被視為交換媒介和記賬單位,它們被用來為各種交易提供資金,或在加密貨幣投資中增加杠桿。本文將z解釋為借款人在使用從貸款人處借入的穩定幣用于投機或生產目的時積累的價值。

加密資產屬性和信息環境

資產價格

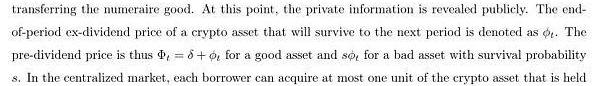

智能合約

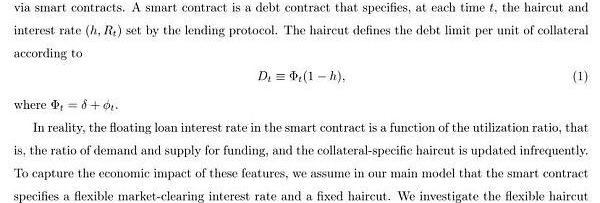

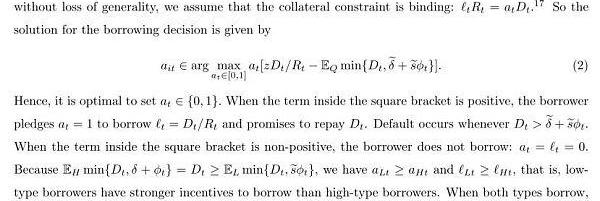

DeFi借貸的借款方

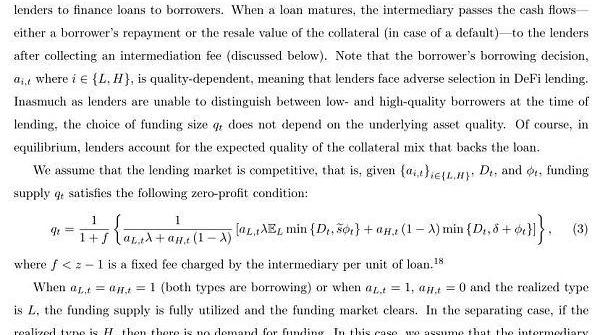

DeFi借貸的貸出方

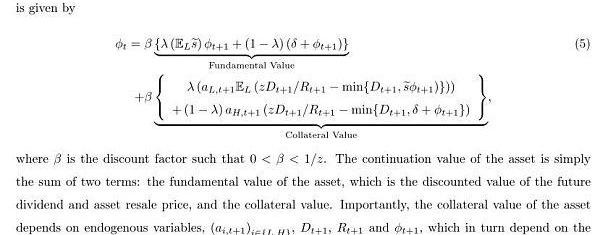

加密資產定價

時間與期限

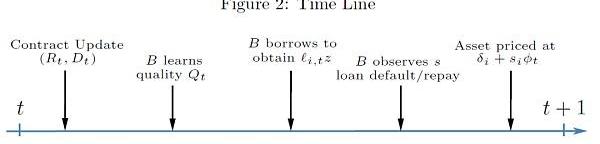

時間線總結如下圖。在每個周期的開始,智能合約指定了債務限額Dt和貸款利率。接下來,借款人會收到有關資產質量的私人信息,并通過向智能合同抵押抵押品來決定是否從貸款平臺借款。貸款人根據零利潤條件提供資金。在這一階段之后,借款人的類型被揭示,借款人要么償還貸款,要么違約并失去抵押品。如果資產存續,那么它的價格就確定了,消費發生了,借款人努力為下一時期獲得資產。

需要注意的是,在這條時間線上,借貸平臺面臨信息摩擦,資產市場無摩擦,我們假設它們不是同時開盤,這反映了信息披露過程的自然時機。在現實中,知情的借款人可以選擇通過以其為抵押借入穩定幣貸款或在交易所進行直接出售,將基礎資產剝離到貸款平臺。然而,從理論上講,當存在與資產質量有關的逆向選擇時,借款人通過直接出售來籌集資金可能不是最優的。逆向選擇問題在資產交易中更為嚴重,因為借款人出售的是股權合同,而在貸款平臺中則不那么嚴重,因為借款人出售的是債務合同根據經驗,當在區塊鏈上分散和集中的交易所出售加密資產時,會發生其他技術摩擦。將加密資產轉移到鏈外集中交易所往往會在資產交易之前存在很長的滯后,而鏈上分散交易所的交易往往會受到市場流動性不足和價格下滑的影響。因此,為了表述的清晰性和不失一般性,我們假設存在摩擦的資產市場不會與貸款平臺同時開放。

圖表2時間線總結

均衡條件

借款人的貸款決策是最優的;

貸款人賺取零利潤;

資金供給等于資金需求,即qt=Dt/Rt;

滿足資產定價方程。

Part4?借貸市場均衡

本文通過描述給定資產價格下DeFi貸款市場的均衡來開始分析。為了研究借款人的決策,我們首先將信息不敏感程度定義為債務合同預期價值與債務合同預期價值的比率。隨著該比率的提高,低類型和高類型借款人下的債務預期值變得更接近,逆向選擇問題變得不那么嚴重。

根據高類型借款人是否活躍,有兩種情況:

池化情況

分離情況

結論:在給定資產價格的情況下,DeFi貸款存在獨特的均衡。當債務合同信息不敏感時,這種均衡是池化的。

Part5?動態DeFi借貸市場的多重均衡

前一節中提出的分析采用了給定的資產價格。在本節中,本文描述了資產價格內生決定的平穩均衡:DeFi貸款是脆弱的,因為它表現出價格的動態多樣性。具體而言,DeFi貸款市場可能存在多種均衡,原因是加密資產價格的變化。多重資產價格反過來又被DeFi貸款的多重均衡所證明。

????????????5.1穩態平衡的表征

????????????????????5.1.1池化均衡

????????????????????5.1.2分離均衡

????????????5.2存在性與唯一性

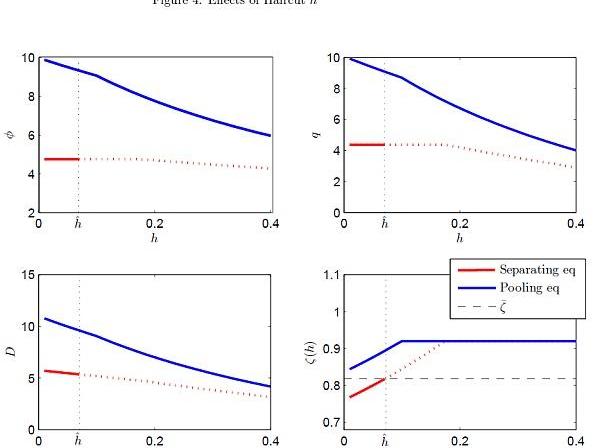

????????????5.3“剪發”與多樣性

????????????5.4情緒均衡

????????????5.5債務限額靈活設計下的唯一性

圖表3動態反饋循環圖

圖表4“剪發”h的效應

Part6?結論

本文研究了DeFi貸款脆弱性的來源,這是由其幾個基本特征造成的。這些特征是信息摩擦,如關于抵押品質量的信息不對稱和僵化的合同條款。證明了DeFi貸款的固有不穩定性,這是由于信息摩擦加劇了價格—流動性反饋,導致自我實現的情緒驅動。穩定需要靈活和狀態應變的智能合同。為了實現這一目標,智能合約可能采取復雜的形式。這樣的合同還需要一個可靠的從鏈外世界提供實時的硬和軟信息。或者,DeFi貸款可以放棄完全去中心化,重新引入人為干預,以提供實時風險管理,這種安排將迫使協議依賴可信的第三方。本文的發現突顯了DeFi協議面臨的三難困境:在保持高度分散化的同時,實現智能合同的簡單性和資產價格的穩定涉及的困難。

自從ChatGPT和GPT-4推出后,有很多關于人工智能如何革新一切,包括Web3的內容。多個行業的開發者報告稱,通過利用ChatGPT作為共同駕駛員來自動化任務,如生成樣板代碼、進行單元測試、.

1900/1/1 0:00:00作者:Mikey0x,1kx研究員;翻譯:金色財經xiaozou那些世界上最知名的消費知識產權品牌具有難以置信的價值.

1900/1/1 0:00:00原文來源:AlanaLevin,?VariantFund原文編譯:Cecilia,?bfrenzDAO MEV,即最大可提取價值,指的是通過重新排序、插入和審查區塊內的交易.

1900/1/1 0:00:001.Paradigm深度解讀Blur新推出的點對點NFT借貸協議Blend2023年五一勞動節當日,Blur聯合Paradigm推出點對點NFT借貸協議Blend.

1900/1/1 0:00:00原文來源于Dappradar,白澤研究院編譯。因篇幅原因略有內容刪改,建議感興趣的讀者閱讀原文:https://dappradar.com/blog/yuga-labs-from-nothing.

1900/1/1 0:00:00何為meme? “meme”這個詞大概很多人都不知道如何正確發音,并且一看到它就會和狗狗幣Dogecoin等聯系在一起.

1900/1/1 0:00:00