BTC/HKD+0.32%

BTC/HKD+0.32% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD-0.1%

LTC/HKD-0.1% ADA/HKD+0.17%

ADA/HKD+0.17% SOL/HKD-0.38%

SOL/HKD-0.38% XRP/HKD+0.73%

XRP/HKD+0.73%人民幣匯率期權因何重要?從微觀方面看,多維度的波動率分析已經是分解市場預期的重要工具;從宏觀方面看,貨幣當局著意推動期權產品創新來“穩匯率”,賦予期權及期權波動率更多新的意義。

在人民幣匯率異常波動期間,無論是出于非金融企業部門對沖匯率波動風險,還是出于其他機構通過期權押注人民幣漲跌,市場的交易行為均會體現在期權衍生品的價格、波動率的變化上,然而恰恰是如此重要的一種交易和信息工具,卻沒有適時反應5月份以來的本輪人民幣匯率貶值。

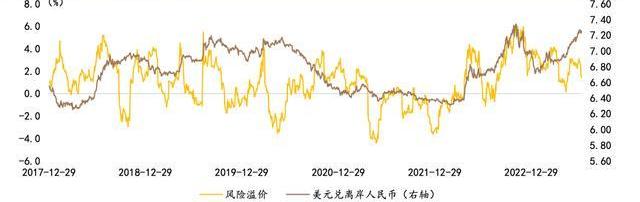

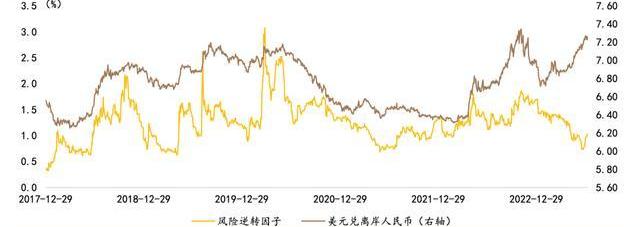

風險逆轉因子和即期匯率波動相反:售匯力量強于結匯力量。人民幣貶值過程中,看跌期權波動率比看漲期權波動率上漲的要更多,也就意味著售匯方向的風險逆轉期權組合交易的更好,因此風險逆轉因子在人民幣匯率貶值過程中“不升反降”,或說明的是外匯市場兌換美元的需求更加強烈,結售匯力量傾向于售匯,導致風險逆轉因子和即期匯率的波動反向。

即期匯率和隱含波動率變動“脫敏”。如果從“風險溢價”的市場意義來看,表明本輪人民幣匯率貶值并沒有引起市場“恐慌”情緒,或者市場也沒有對人民幣匯率形成一致性貶值預期,導致機構投資者賣出/買入期權對沖匯率風險的意愿有所下降,銀行客戶對期權波動更加“淡定”。

人民幣匯率“雙向波動”時代真正來臨、適應央行管理匯率新風格。6月下旬以來央行“指導”中間價+結匯力量邊際企穩是人民幣匯率穩定的主要原因。央行“指導”中間價體現在“逆周期因子”的變化上,“逆周期因子”重現在岸匯率定價,依舊發揮著穩定預期的“定海神針”作用;從“風險中性”理念出發管理匯率預期,今年前5個月,銀行間市場外匯期權交易量卻達到4339億美元,相比2022年前5個月3536億美元,銀行間外匯市場交易出現將近800億美元規模的提升,其中增量的部分主要來自3個月及以下期限的期權交易。

期權工具既是避險神器,也是加杠桿利器,在2022年5月份外管局推動期權應用的同時,匯率市場調控方式也從貨幣總供需層面轉變為分化瓦解“跟風交易”的資金,避免“羊群效應”出現,從期權隱含波動率結構與即期匯率波動來看,“風險中性管理”理念深入人心、人民幣匯率真正進入雙向波動時代。接下來市場也應克服“貶值恐慌”,適應“雙向波動”的新時代。

NFT基礎設施協議Cardinal宣布將逐步關停,因“宏觀經濟環境極其困難”:6月29日消息,NFT基礎設施協議Cardinal在推特上表示,我們決定開始逐步結束我們的協議。這是經過深思熟慮決定的,自18個月前開始建設以來,我們已盡最大努力應對這個極其困難的宏觀經濟環境,適合市場的產品仍然很難找到,而現實情況是,我們團隊的成員渴望探索其他追求。雖然我們已經看到了我們的質押、租賃和身份產品的一些實際用途,但我們仍然覺得它們被困在加密貨幣最大化社區的背景下。我們曾希望,全球其他行業將開始更大規模地采用區塊鏈技術,但到目前為止這仍然感覺很遙遠。[2023/6/29 22:08:20]

風險提示:海外主要經濟體央行“加息”路徑尚存不確定性,貨幣政策路徑和流動性變化對新興市場仍有外溢;警惕宏觀經濟政策“后置發力”的風險;匯率市場瞬息萬變,今年以來歐元兌人民幣、英鎊兌人民幣升值更加顯著,警惕交叉匯率期權交易對USDCNY期權交易的溢出影響。

正文

盡管人民幣匯率報價存在離岸市場和在岸市場的分割,但是人民幣匯率市場豐富的衍生品還是能夠為投資者跟蹤并分析匯率預期提供有價值的信息。人民幣匯率期權以及“波動率”從宏觀和微觀兩個層面發揮著越來越重要的作用:從微觀方面看,多維度的波動率分析已經是分解市場預期的重要工具;從宏觀方面看,在2022年人民幣匯率貶值期間,貨幣當局“穩匯率”的舉措更是賦予期權及期權波動率更多新的意義。

2022年5月20日,國家外匯管理局正式發文允許金融機構為客戶提供外匯普通美式期權、亞市期權及其組合產品,通過為匯率波動風險敞口提供對沖工具,降低非金融企業“跟風交易”的投機性操作,分化瓦解做空人民幣資金勢力。因此在人民幣匯率異常波動期間,無論是出于非金融企業部門對沖匯率波動風險,還是出于其他機構通過期權押注人民幣漲跌,市場的交易行為均會體現在期權衍生品的價格、波動率的變化上,然而恰恰是如此重要的一種交易和信息工具,卻沒有適時反應5月份以來的本輪人民幣匯率貶值。

CoinShares首席戰略官:宏觀經濟環境給比特幣起飛創造了完美條件:CoinShares首席戰略官Meltem Demirors表示:“比特幣邁過2萬美元大關是一個重要心理里程碑。現在最主要的宏觀經濟環境,它給比特幣起飛創造了完美條件,從現在開始上行速度會非常快,就算3到6個月內達到3.5萬美元我也不會奇怪。”(金十)[2020/12/17 15:27:50]

1.技術分析:從期權隱波看匯率預期

在我們之前發表過的多篇報告里,曾經聚焦于“波動率”,通過人民幣匯率期權市場隱含波動率、實際波動率以及波動率的期限結構,提取市場對未來匯率價格變動的信息,包括隱含波動率的風險溢價、期限溢價和風險逆轉因子。

3.1.風險溢價與期限溢價

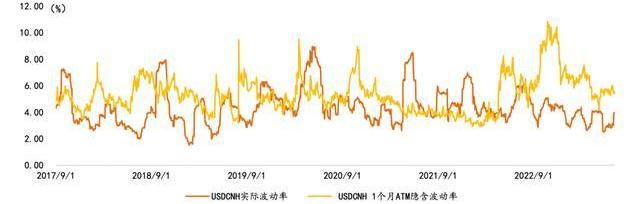

平價期權由于風險中性、流動性好,其隱含波動率對預期的定價更為充分,平價期權隱含波動率包含兩方面信息:一是實際風險偏好情形下,市場預期未來匯率的實際波動率會向隱含波動率收斂;二是市場基于對未來波動率不確定性的預期,在期權市場上要求有更高的風險補償。因此平價期權隱含波動率下降指向市場要求的風險補償回落、風險偏好上升。而隱含波動率上升則指向風險補償上升、市場風險偏好回落。

當風險補償提高時,隱含波動率和實際波動率之間的差值就會擴張,也就意味著“風險溢價”正在上行,這種對匯率波動率的不確定性預期以及風險補償,就包含了期權市場多空雙方對未來影響匯率市場的“增量信息”的定價。也就意味著或者隱含波動率兌現預期,人民幣匯率實際波動率上升,“增量信息”完成定價;或者當擾動期權市場的波動率不確定性消散,隱含波動率回落。這種“風險補償”也就是“風險溢價”,我們采用CNH一個月期實際波動率和CNH一個月期隱含波動率之差作為風險溢價的代表。

2022年人民幣匯率“破7”以及隨后重新回歸7以下區間時,隱含波動率賦予的“風險溢價”均與人民幣匯率同向波動,指向人民幣貶值預期引起機構投資者在期權市場“對沖”匯率貶值風險,因而引起隱含波動率的變化。然而2023年人民幣匯率“破7”并沒有伴隨隱含波動率及其風險溢價的抬升,即期匯率波動和期權隱含波動率“脫敏”了,而實際波動率也在此期間震蕩下滑。

deVere Group CEO:比特幣減半和全球宏觀經濟因素將催生新加密牛市:deVere Group首席執行官兼創始人Nigel Green表示,即將到來的比特幣減半和全球宏觀經濟因素將催生新的加密牛市。(The Daily Hodl)[2020/4/8]

如果從“風險溢價”的市場意義來看,表明本輪人民幣匯率貶值并沒有引起市場“恐慌”情緒,或者市場也沒有對人民幣匯率形成一致性貶值預期,導致機構投資者賣出/買入期權對沖匯率風險的意愿有所下降。從外匯管理局發布的中國外匯市場交易概況來看,以美元計價的銀行對客戶期權交易量,2023年前5個月總計1654億美元,相比2022年前5個月總計1965億美元相比,今年銀行對客期權交易量略有下滑,其中客戶買入期權累計849億美元、賣出期權累計805億美元,而2022年同期買入期權880億美元、賣出期權1085億美元,銀行客戶對期權波動更加“淡定”。

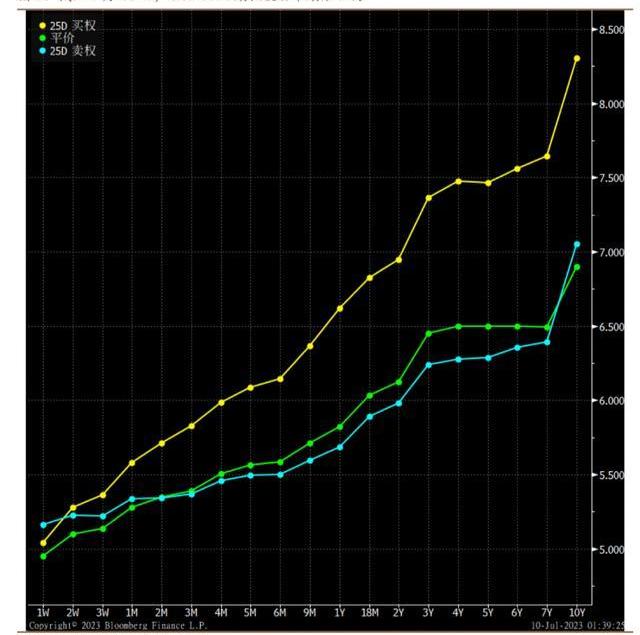

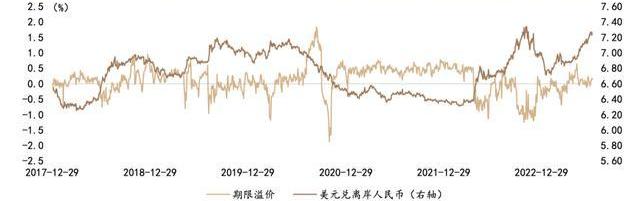

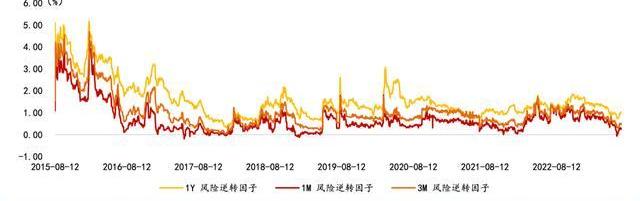

隱含波動率的期限結構從另一方面揭示匯率波動的不確定性風險及其補償。以CNH一年期隱含波動率和CNH一個月期隱含波動率之差代表期限溢價。一般來說,做空行為趨于一致會導致買入長期ATM、賣出短期ATM,從而賦予長期限更高溢價,導致期限溢價抬升,期限溢價越高,表明未來發生極端事件的概率也越高。并且根據波動率的均值回歸特征,期限溢價上行意味著當前波動率被做空壓制在低位、遠期波動率將趨于上行回歸均值,歷史上,2015年的匯率改革前后,人民幣匯率貶值壓力釋放導致遠期期權波動率更快上行,推動“期限溢價”上升,而在匯率處于平穩雙向波動狀態時,期限溢價則運行平穩。

聲音 | 倫敦經濟學院研究員:比特幣被用作對沖各種宏觀經濟風險的工具:據《南華早報》報道,Blockchain.com研究主管、倫敦經濟學院(London School of Economics)研究員加里克?希勒曼(Garrick Hileman)表示,他和其他分析師一直在關注人民幣和比特幣的走勢。“我們觀察到人民幣價值與比特幣之間存在很強的負相關關系,這意味著最近人民幣因貿易緊張而下跌,與此同時比特幣的價值卻在上漲,”他說。希勒曼表示:“我們不能100%肯定比特幣最近的價格上漲是由對貿易緊張局勢和人民幣匯率下跌的擔憂推動的,因為相關性不一定等于因果關系。但這并不是我們第一次看到比特幣的價值在人民幣升值的同時大幅上漲。我們還看到,比特幣作為‘數字黃金’的認識度不斷提高,它被用作對沖各種宏觀經濟風險的工具。”[2019/5/19]

從人民幣匯率隱含波動率期限溢價來看,2022年4月份人民幣匯率貶值是一個“契機”,相比于2020年至2021年底期限溢價橫向震蕩,2022年4月份之后期限溢價“跳躍”下滑一個臺階,并恢復2020年至2021年人民幣匯率平穩升值之前的“波動”狀態。2015年“8.11”匯改之后,市場開始樹立人民幣匯率“雙向波動”理念,但是2020年至2021年底由于突發疫情導致中國供應鏈比較優勢被放大,人民幣匯率平穩升值較難提高匯率隱波的遠期風險補償,而2022年二季度人民幣匯率貶值打破了穩固的中樞震蕩,期限溢價相比2022年之前,波動明顯增強,但是從現有市場預期來看,未來爆發超預期的“黑天鵝”事件的概率較低。

聲音 | 中國社會科學院副院長:數字資產急需“對表”宏觀經濟和政策環境:在第三屆中經金融科技高峰論壇上,中國社會科學院副院長高培勇在談到如何看待當前經濟形勢的變化和股市波動乃至數字資產的沉浮時,認為當下最急需做的一件事情就是“對表”,即要對準宏觀經濟與政策環境的表。[2018/7/4]

3.1.風險逆轉因子:詭異的背離

經典的BSM期權定價模型假設資產價格波動率分布是正態分布,但實際上金融市場上資產價格的波動率分布常常呈現“尖峰厚尾”特征,也即從正態分布角度看,發生極端風險事件的概率并不低,人民幣匯率的波動率分布也是如此,并由此誕生了“風險逆轉因子”。

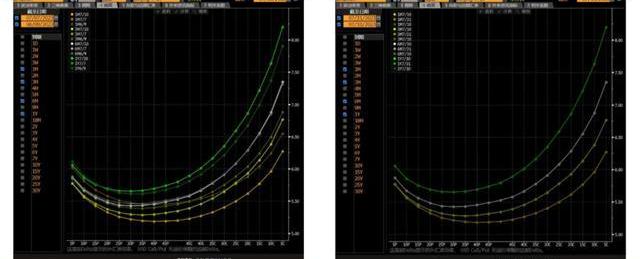

人民幣匯率期權隱含波動率的分布形成“微笑曲線”,過去1個月以及未來1個月,人民幣匯率期權波動率分布均有“偏斜”,即價外看漲期權隱含波動率高于價外看跌期權隱含波動率。從截至7月10日的人民幣匯率期權“波動率微笑”區間來看,LongUSDCNH的Call隱含波動率高于ShortUSDCNH的Put隱含波動率,做多人民幣匯率和做空人民幣匯率之間的勢力并非勢均力敵,截至7月10日的波動率偏斜繼續指向人民幣匯率相對美元貶值。

從匯率期權隱含波動率的分布結構,即可提取風險逆轉因子:

風險逆轉因子即是執行價格、到期日和Delta等期權因素相同的看跌期權和看漲期權隱含波動率之差,當價外看跌期權隱含波動率高于價外看漲期權隱含波動率時,風險逆轉因子即為負值,截至7月7日人民幣期權市場收盤,1個月期限風險逆轉因子為0.46、3個月期限風險逆轉因子為0.2425、1年期風險逆轉因子為1.02,也就意味著,截至7月7日,USDCNY貨幣對看漲期權均比看跌期權“貴”,表明當前外匯市場繼續押注CNY相對USD貶值,這與人民幣匯率“波動率微笑曲線”的偏斜一致。然而“奇異之處”在于5月份以來,隨著美元兌人民幣匯率“破7”和“破7.20”,人民幣匯率風險逆轉因子竟然不斷走低!也就是說,在人民幣匯率貶值過程中,看跌期權波動率比看漲期權波動率上漲的要更多。

風險逆轉因子也可以拆分為不同方向的零成本風險中性期權組合,就人民幣市場而言,結匯方向的風險逆轉期權為“買入USDCNY看漲期權、賣出USDCNY看跌期權”;售匯方向的風險逆轉期權為“買入USDCNY看跌期權、賣出USDCNY看漲期權”,結售匯方向的不同決定期權頭寸反向。當人民幣貶值過程中,看跌期權波動率比看漲期權波動率上漲的要更多,也就意味著售匯方向的風險逆轉期權組合交易的更好,因此風險逆轉因子在人民幣匯率貶值過程中“不升反降”,或說明的是外匯市場兌換美元的需求更加強烈,結售匯力量傾向于售匯,導致風險逆轉因子和即期匯率的波動反向。

從過去1個月回溯來看,風險逆轉因子持續下滑,到6月15日-16日時風險逆轉因子轉負,也就意味著看跌期權的隱波絕對值高于看漲期權的隱波,“風險逆轉”達到極值之后真的“逆轉”,對應的即期匯率波動則是6月15日美元兌人民幣匯率當日下跌0.77%,在此之后“風險逆轉因子”開始回升,結匯力量開始相較于售匯力量邊際走強。這也成為7月第一周人民幣匯率陷入區間震蕩的原因。

2.當前期權市場如何預期人民幣匯率?

人民幣匯率“雙向波動”時代真正來臨、適應央行管理匯率新風格。市場對匯率的認知存在兩種傾向:其一是“貶值恐慌”,傾向于認為匯率貶值是“壞的”;其二是央行會像2015年至2016年一樣不會對“貶值”無動于衷,傾向于希冀央行干預匯率波動,以阻止人民幣匯率貶值。然而時移世易,當前的人民幣匯率市場已經不再是2015年“8.11”匯改之初的稚嫩模樣,央行在管理人民幣匯率上也在出現風格變化:從此前管理美元和人民幣相對供需轉變為管理升貶值預期。

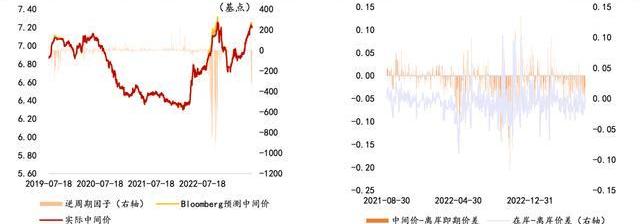

6月下旬以來央行“指導”中間價+結匯力量邊際企穩是人民幣匯率穩定的主要原因。央行“指導”中間價體現在“逆周期因子”的變化上,我們以Bloomberg預測中間價和實際中間價之差作為“逆周期因子”的代表,6月底兩者偏離程度加大,在經過2022年三季度“逆周期因子”穩定在岸匯價、平抑貶值預期之后,時隔將近3個季度,“逆周期因子”重現在岸匯率定價,依舊發揮著穩定預期的“定海神針”作用,截至7月7日匯率市場收盤,中間價與離岸市場即期匯價之差位于歷史前20%分位數水平,而在岸匯價和離岸匯價之差則僅在64%歷史分位數;從“風險中性”理念出發管理匯率預期,從我們引用過的市場交易數據來看,盡管銀行對客戶賣出/買入期權規模同比下滑,但是今年前5個月,銀行間市場外匯期權交易量卻達到4339億美元,相比2022年前5個月3536億美元,銀行間外匯市場交易出現將近800億美元規模的提升,其中增量的部分主要來自3個月及以下期限的期權交易。銀行間外匯市場期權交易規模的提高,或并非完全來自銀行機構主動的交易意愿。期權工具既是避險神器,也是加杠桿利器,在2022年5月份外管局推動期權應用的同時,匯率市場調控方式也從貨幣總供需層面轉變為分化瓦解“跟風交易”的資金,避免“羊群效應”出現,從期權隱含波動率結構與即期匯率波動來看,“風險中性管理”理念深入人心、人民幣匯率真正進入雙向波動時代。接下來市場也應克服“貶值恐慌”,適應“雙向波動”的新時代。

從期權到期量分布來看,到期量最高的行權價格集中在7.15-7.20,其次則是7.05-7.10,再其次則是7.25-7.30,從到期是否觸發行權來看,基于當前美元兌人民幣匯率報價7.2254,7.15-7.20行權價的USDCNY看漲期權面臨被動平倉、7.25-7.30行權價的USDCNY看跌期權面臨被動平倉,平倉或帶動隱含波動率的階段性上漲。從風險中性角度來看,未來一周人民幣匯率或在7.20-7.25區間波動,隱含波動率或繼續保持平穩。

3.風險提示

海外主要經濟體央行“加息”路徑尚存不確定性,貨幣政策路徑和流動性變化對新興市場仍有外溢;

警惕宏觀經濟政策“后置發力”的風險,由于2023年消費增長潛力較大,財政和貨幣政策或傾向于“后置發力”,在群體免疫沖擊經濟活動的情況下,后置發力的政策或導致短期經濟增長再次觸底;

匯率市場瞬息萬變,今年以來歐元兌人民幣、英鎊兌人民幣升值更加顯著,警惕交叉匯率期權交易對USDCNY期權交易的溢出影響。

最近,成功搗毀了一伙專門騙取外國人財產的“殺洋盤”詐騙團伙。據統計,這個團伙在短短三個月內騙取了高達170萬美元的巨額資金.

1900/1/1 0:00:007月11日,港通醫療(301515.SZ)開啟申購,發行價31.16元/股,發行市盈率44.25倍,高于行業平均市盈率的36.79倍;本次發行數量2500萬股,預計募集資金總額約7.79億.

1900/1/1 0:00:00編者按:鞭牛士將以晚報形式盤點一天內發生的重要事件,內容涵蓋國際、國內科技互聯網,為科技行業從業者、用戶傳遞行業信息.

1900/1/1 0:00:00大家好,我是pi看點。今天,我想跟大家談一談關于國際貨幣的一些話題。我們都知道,比特幣曾被譽為“未來的貨幣”,但在我看來,它因為其發展的局限性,并不會成為超主權國際貨幣.

1900/1/1 0:00:00來源:環球市場播報 暢銷理財書《富爸爸。窮爸爸》的作者羅伯特·清崎近年來一再警告稱,一場大規模的崩盤即將來臨.

1900/1/1 0:00:00本文轉自; 本報北京7月11日電中國人民銀行發布的最新數據顯示,今年上半年,我國人民幣貸款增加15.73萬億元,同比多增2.02萬億元.

1900/1/1 0:00:00