BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+1.31%

ETH/HKD+1.31% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+2.5%

ADA/HKD+2.5% SOL/HKD+4.82%

SOL/HKD+4.82% XRP/HKD+1.59%

XRP/HKD+1.59%

比特幣ETF落地之后,美國金融監管機構再度將重點放在了穩定幣上。

2021年以來,比特幣及其他Crypto市場的影響力正在擴大,并對傳統股票市場、相關金融領域產生著多重影響。這樣的一個市場中,穩定幣已經成為了重要的基礎設施,在全球金融市場中扮演著越來越重要的角色。

本月早些時候,國際貨幣基金組織發布的一份報告中認為:Crypto資產市值的增長、價格波動對市場情緒的影響逐漸加大,金融機構對Crypto投資猛增。這也快速引起了各大國際金融機構的重視。

近期,SEC等監管機構圍繞著穩定幣,發聲頻繁。

海外監管層密集關注穩定幣及DeFi

2021年上半年,區塊鏈技術及Crypto市場高速發展,也讓分布式金融DeFi市場規模快速擴大。

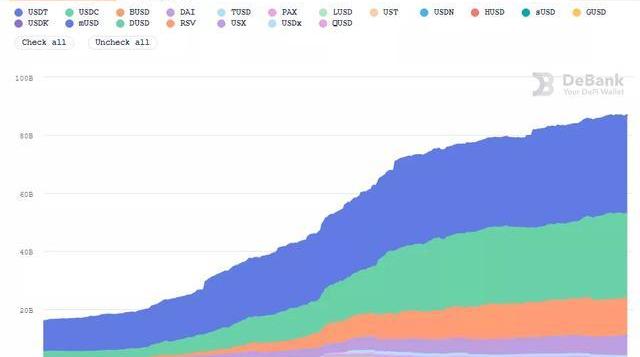

穩定幣增長數據能夠說明這一切,Debank數據顯示,今年錨定美元的穩定幣總市值突破了1200億美元,目前鏈上穩定幣總發行量達869.30億美元。其中,USDT總發行量為338.64億美元,占比39.01%;USDC總發行量為294.67億美元,占比33.62%;BUSD總發行量為127.51億美元,占比14.85%。

Yearn.Finance 創始人呼吁嚴格的加密監管:10月27日消息,Yearn.Finance 創始人Andre Cronje發文表示,加密貨幣行業應該像傳統金融一樣受到嚴格監管。這將確保強有力的消費者保護,同時也將提供急需的補救措施。Cronje列舉了傳統金融中可用的各種保障措施,包括中央銀行保險和審慎監管。

Andre Cronje指出,加密貨幣目前作為銀行運營。然而,它們實際上并沒有提供任何保障,這會助長行業中不負責任的行為體。Andre Cronje認為,對行業實施審慎標準將有利于加密貨幣,因為這將導致長期市場穩定。它還將為消費者提供一個“清晰的途徑”來行使他們的權利。(U.Today)[2022/10/27 11:48:35]

按照目前的增長速度,預計到2023年底,這個數字將超過2000億美元,這些快速增長的數據不容小覷。

這種體量的快速增幅于今年上半年就開始出現,很多機構都意識到了這一點。早在今年2月份,二十國集團監管機構金融穩定委員會便提出了相關建議,提議設定全球通用的規則,以避免穩定幣影響金融穩定;4月份,FSB發布文件闡述了全球穩定幣可能引發的監管和監督挑戰,并給出建議。

動態 | 香港金管局:首家虛擬銀行在金融科技監管沙盒試營業:據中國證券網消息,香港金融管理局副總裁阮國恒表示,經過各方努力,首家虛擬銀行今天起在香港金管局的金融科技監管沙盒進行試營業。[2019/12/18]

這份早期的FSB文件中提到了包括USDT、USDC、TUSD、PAX、DAI等主流穩定幣。雖然該文件僅為提議與咨詢性質,但依舊給當時高熱不下的穩定幣市場帶來壓力。FSB給出的主要觀點在于:去中心化和集中化的穩定幣都將受到審查,應當僅允許被許可的穩定幣進行操作。

此外,報告仍然提及了「相關當局應利用必要的權力來監管、控制甚至禁止任何和所有與運營、發行、管理、提供托管以及與全球穩定幣相關的交易或交換相關的活動」的情況,這點對于Tether等穩定幣業務來壓力倍增,且合規成本陡然增大,直接影響著市場對于DeFI領域潛在風險的討論。

2021年以來,SEC及相關監管部門對于DeFi及穩定幣市場的討論頻頻,相關信息愈發密集。

長久以來,美國監管層對于Crypto資產定性的重點在于將這類視為「證券」還是「商品」,在這種觀點下,數字資產要么被視為證券,由美國證券交易委員會監管;要么被視為商品,屬于CFTC的管轄范圍。但無論是行業內還是監管層本身,都認為這種方式對于數字資產來講「過于簡化」,但面對創新領域,搭建更完善的監管細則仍需要時間。

動態 | 廣州商品清算中心展示運用區塊鏈等金融監管科技的地方金融風險監測防控系統:據界面報道,6月21日,第八屆中國(廣州)國際金融交易·博覽會在廣州開幕,廣州商品清算中心作為全國首個地方政府成立的金融基礎設施,現場展示地方金融風險監測防控系統——“金鷹系統”。據介紹,這是依托廣清中心成立的廣東省地方金融風險監測防控中心,是全國首家智能化地方金融風險監測防控平臺。通過對人工智能、大數據、云計算、區塊鏈等金融監管科技的運用,金鷹系統目前已對接全省1335萬個各類市場主體信息,并對25萬多家類金融及疑似非法金融企業進行實時監測和風險評級,實現了全方位的監測預警。[2019/6/22]

基于此,近幾個月中,SEC與CFTC輪流發聲,各持觀點。

在4月份,美國眾議院通過了一項法案,該法案要求金融監管機構成立轉向數字資產工作組,由SEC與CFTC各派代表參與其中。其目標在于:在數字資產被視為證券的情況下,SEC何時對其擁有管轄權,以及在數字資產被列為商品的情況下,CFTC何時擁有最終決定權,以此來進一步增加法規的清晰度。然而,該組的進展至今仍舊緩慢。

動態 | 日本金融廳第五次加密貨幣交易所研討會:加密貨幣投資監管不完善:據Coinpost報道,日本金融廳第五次加密貨幣交易所研討會上對相關現行法律提出意見。現行法律是從加密貨幣的結算功能進行考慮來完善和發展的,但加密貨幣投資監管尚不完善。目前,加密貨幣列入“金融商品銷售法”的對象外,還需要被列入適用的對象,且有必要向自律團體設置信訪窗口的內容分析和應對方案。在規定制定和執法中,國際合作是必不可少的。[2018/9/12]

6月初,美國CFTC在公開講話中提到了監管層在去中心化金融前面臨的挑戰,認為DeFi需要被監管。7月份,美國財長耶倫召集美國監管機構討論穩定幣規則。該會議討論了穩定幣的快速增長,主要在于討論穩定幣的潛在利益和風險、美國當前的監管框架,以及解決監管缺口的建議。

8月份,美SEC開出了第一個DeFi罰單,處罰對象是名為DeFiMoenyMarket的去中心化金融項目,要求支付12.5萬美金的罰款,并返還1280萬美元所籌資金。不過,這一案件隨后通過罰款達成和解,輕輕放下。

在這之后,Coinbase當時擬推出一項USDC借貸業務,但很快收到了SEC的Wells通知,該業務原本計劃為儲蓄賬戶提供4%年化收益率,該業務由于美國SEC認為這種借貸產品是一種證券最終被取消,但這足以見得美監管層對于穩定幣衍生產品的謹慎態度。

動態 | 區塊鏈+詐騙主要有三大“套路” 專家建議理順多部門聯合監管體制:騰訊安全反詐騙實驗室負責人李旭陽稱,利用區塊鏈概念搞的傳銷平臺已超過3000家。盤點近期發生的案件發現,“區塊鏈+詐騙”主要有三大“套路”:“空手套白狼” 炒高幣值再“割韭菜”;“掛羊頭賣狗肉” 以科技之名行傳銷之實;“洋為中用”“出口轉內銷”。專家認為,“區塊鏈+詐騙”層出不窮,與區塊鏈炒作“虛火過旺”密切相關。 “區塊鏈詐騙”作為傳統詐騙的“高科技新變種”,確實給監管者帶來了很多困擾。[2018/7/9]

9月份,據外媒報道稱,美國財政部和其他相關聯邦監管機構正在決定是否啟動金融穩定監督委員會,以正式審查Tether和其他穩定幣是否威脅金融穩定,該委員會將有權認定何種活動對金融體系構成威脅。

到了10月初,穩定幣USDC發行方Circle接受SEC調查的消息再度傳來,能夠看到,關于穩定幣及DeFi的政策或將加緊腳步。

拜登政府的「穩定幣」表態

就在剛剛過去的上周,美國財政部高級加密貨幣監管員NellieLiang再度對穩定幣交易發出警示,財政部密切關注的重點在于:穩定幣是否用于商業交易,這點可能是Crypto威脅到美元地位的一種信號。

同時他也客觀地表示,穩定幣已成為Crypto交易中的重要部分,穩定幣是Crypto及其未來相關服務的基礎。但同時也會引發一系列問題。

SEC主席也曾用「賭場籌碼」來形容穩定幣。

在近期的一次采訪中,SEC主席直言,Crypto市場已經到達萬億美元級別、投資工具已經大幾千,所以監管部門必須介入,征稅、反洗錢、保證投資者權益、保障金融穩定。

這意味著,Crypto市場的體量已經足夠大,大到監管層已經不能再繼續忽視下去。

另一方面,穩定幣在跨境支付的優勢已經顯示出來,金融穩定委員會10月發布的最新報告顯示,其正在探索利用全球穩定幣改善跨境支付。在給出的2022年12月這個期限中,支付和市場基礎設施委員會需要考慮是否可通過經過設計的全球穩定幣來改善跨境支付。FSB還制定了具體目標,比如「到2027年底將全球平均零售支付成本降至1%以下」,「全部通道支付成本降至3%以下」。

近期拜登政府聚焦「穩定幣」監管的一系列言論,被視為對Crypto加強監管的一種鋪墊。最近,美監管層已經提出了一些可行的監管思路。

相關官員曾于近期公開表示過,或將使用2008年金融危機后頒布的《多德-弗蘭克法案》來啟動審查。該案被認為是「大蕭條「以來最全面、最嚴厲的金融改革法案,核心內容在于金融系統當中保護消費者。該法案之下,很可能讓穩定幣受到嚴格監管。

對此,行業內很多聲音提出反對,例如,穩定幣發行方就Paxos表示,雖然支持對穩定幣進行監管,但并不認同使用上述法案。

在多方討論中,「為穩定幣發行方打造新型的銀行牌照」是另一個討論重點。

倘若采取這種方式,SEC還將有權要求某些儲備資產由證券(如商業票據、債券或貨幣市場基金)支撐的穩定幣發行方將其穩定幣注冊為證券,也將要求這類企業向投資者提供更多的信息披露。

對于SEC主席GaryGensler來講,這種方式是有案例可循的。在2016年,SEC對于對共同基金行業就采取了這樣的措施,即要求注冊投資公司的報告、信息披露更加完善,并加強包括共同基金和交易所交易基金(ETF)在內的開放式基金的流動性風險管理。因此,SEC完全有可能對Crypto市場采取類似行動。

本月,外媒消息人士稱。拜登政府尋求將穩定幣發行者作為銀行進行監管。預計拜登政府還將敦促國會考慮相關立法,為穩定幣定制定專門的章程。

有分析認為,倘若拜登政府真的將穩定幣發行方作為銀行納入正式監管,那將意味著穩定幣監管的重要一步。無論是從公開信息、資金流向,穩定幣或將向著更加「穩定」的方向發展。

另一方面,華盛頓主要的Crypto行業游說組織數字商會本周一也開始發聲:由資產支持的穩定幣不會對美國金融體系構成系統性風險,不應受到新規則的約束。

該組織成員包括高盛、花旗、USDC發行公司Circle等Crypto領域機構。其主要觀點在于:穩定幣規模不大,不需要為此單獨制定一套強制性的監管機制,像對待其他數字支付工具一樣對待穩定幣,而不是將其當作一種投資產品。該組織還呼吁受監管的美國穩定幣發行方去使用美聯儲的支付基礎設施。

市場預計,接下來幾個月,預計美國監管部門在穩定幣及DeFi領域仍然有大的動作。隨著Crypto領域內的機構及投資人的呼吁下,美國司法及立法兩個方向都或將有所進展。Crypto是一個資金介入量日漸高漲的創新領域,市場多方都在期待該行業成為一個創新與監管相互平衡的監管案例。

作為美國第一檔比特幣期貨ETF,ProShares比特幣策略期貨ETF交易非常火熱,才剛上市幾日管理的資產規模就突破了10億美元,且即將達到期貨合約的持有上限.

1900/1/1 0:00:00提到人工智能時,大多數人想到的是科幻小說中有知覺的智能機器人,現代科學雖然尚未破解這種機器人的奧妙,但是卻發現了AI技術可以應用于新藥研發領域.

1900/1/1 0:00:00與加密貨幣創新者合作的醫療保健研究人員可能會證明,更長、更健康的壽命是可以實現的現實。 觀點 幾個世紀以來,長壽和健康生活的承諾一直主導著文化和醫學話語.

1900/1/1 0:00:00十來年前,沒有評級的年代是什么樣的?一句話:神仙打架,技高者勝!和現在號稱數百萬玩家不同,以前的玩家數量很少,雖說每個人家里或多或少都有些祖傳錢幣,但絕大多數都是人云亦云.

1900/1/1 0:00:00近年來,在臨床研究這一重要環節中,競爭愈發激烈,成本逐年增加,同時由于很多臨床研究跨中心、跨平臺、跨國、跨不同的臨床階段,呈現了很高的復雜性,更長周期、更高的風險.

1900/1/1 0:00:00全球最大鉆石供應商戴比爾斯,用“鉆石恒久遠,一顆永留傳”點出了鉆石的裝飾性、財富性,讓一顆碳元素構成的小石頭,成為普世認同的愛情與財富象征。所謂普世認同,就是一種共識.

1900/1/1 0:00:00