BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD-1.38%

ADA/HKD-1.38% SOL/HKD+0.44%

SOL/HKD+0.44% XRP/HKD-0.76%

XRP/HKD-0.76%作者|LukePosey

在高度的價格波動和極端的Gas價格中,DeFi體現了其在協議層面的彈性。清算和套利機制按計劃運作,保持穩定,同時穩定幣保持其穩定性,看到整個生態系統的大量轉賬量和使用。DEXs達到了歷史上最高的交易量,衍生品平臺的使用量增加,隨著協議收入的增加和代幣價格的下降,代幣的估值達到了歷史最低水平。

在這份報告中,我們涵蓋了。

DeFi對代幣價格下跌的反應暴跌后的代幣估值Gas價格和使用的情況

DeFi在代幣價格下跌中的活動

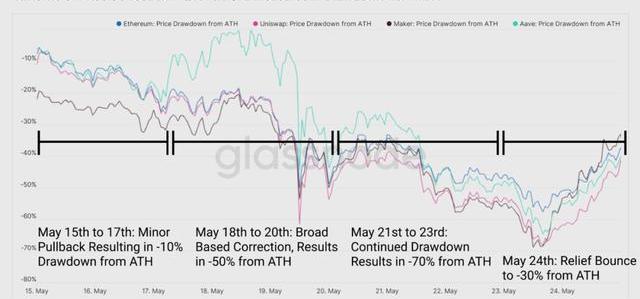

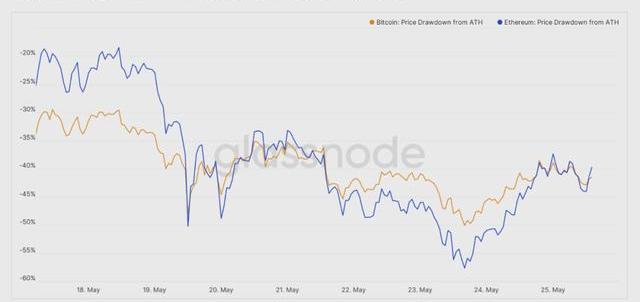

DeFi對ATH廣泛下跌的反應是好壞參半。藍籌DeFi的代幣價格在很大程度上跟隨ETH的下跌,顯示出對ETH相對較高的β值,但在UNI、MKR、AAVE、COMP、SUSHI和SNX中,從ETH的下跌中沒有超過15%的下跌。

鎖定在智能合約中的總價值從高峰到低谷下降了42%,總體上與以太坊的價格走勢一致,后者從高峰到低谷下降了51%。

DEX活動

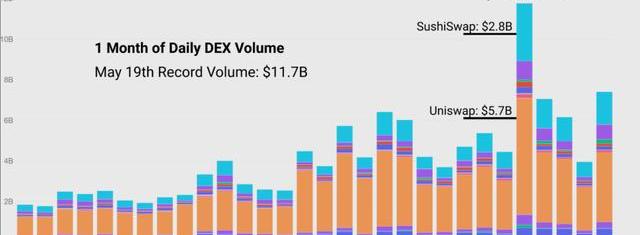

隨著波動的加劇,DEX的交易量飆升至歷史最高水平。5月19日,在大跌中創造了117億美元的交易量記錄。Uniswap以57億美元的交易量和58億美元的流動性占主導地位,而Sushiswap以28億美元的總流動性占主導地位,位居第二。

Ethermine礦池宣布將在倫敦升級后變更支付政策,100%而不是80%的MEV獎勵將轉發給礦工:官方消息,Ethermine礦池宣布,在區塊高度12,965,000進行倫敦升級后,將變更支付政策:100%而不是80%的MEV獎勵將轉發給礦工;現在也可以通過IP驗證啟動手動支付和更改閾值;最低支付門檻將降至0.01 ETH且無每月自動支付;礦工為所有以太坊主網支付交易支付的支付交易費,礦工可以設置他們愿意支付的最高gas價格。[2021/7/19 1:02:57]

每日交易者的數量也出現了大規模增長。DEXs中30天的每日交易者數量達到了歷史新高,5天的交易者數量也是如此。SushiSwap的交易量/交易者比其他交易所都要高,SushiSwap的交易量很高,但與Uniswap相比,交易者的數量很少。30天的每日的交易者總數首次超過了100萬交易者。雖然在這個動蕩時期看到交易員數量的增加是件好事,但如果/當DeFi進入長期熊市時,對產品市場適應性的真正考驗將到來。

借貸活動

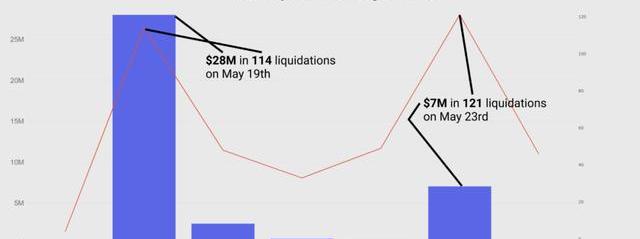

借貸協議已經體現出來了,價值鎖定保持強勁,清算保持在最低水平。在市場崩潰期間,穩定幣抵押品的損失是借款人的一個關鍵風險。隨著價格越來越不穩定,抵押品的要求也更難滿足。此外,不穩定的抵押品、清算和不同的利用水平會造成利率的波動。波動的利率會導致借款人進一步提款。幸運的是,穩定幣保持健康,利用率保持健康,借貸市場總體上在高波動期間表現得如意。在崩盤過程中,415名借款人在Aave上面臨清算事件,清算金額僅為3840萬美元

推特CEO轉發Project Mano關于推動埃塞俄比亞政府接受比特幣的推文:6月16日消息,推特首席執行官Jack Dorsey今日在推特轉發了游說團體Project Mano的推文并加上埃塞俄比亞國旗和比特幣標簽。據悉,該組織試圖推動埃塞俄比亞政府接受比特幣。Project Mano在該推文特中指出,在過去 6 個月左右的時間里該組織一直在努力推動埃塞俄比亞政府通過采用比特幣來“應對不斷加劇的不平等和全球通貨膨脹”。(Cointelegraph)[2021/6/16 23:42:11]

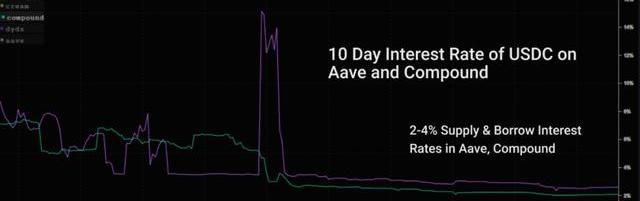

利率始終保持健康。由于貸款和借款大致保持相關,利用率也同樣保持健康。大多數借貸市場的時間表如下。

16日開始的修正造成了利率的暫時波動,因為借款有短暫的超過最佳利用率的時期。在19日的一個短時期內,由于價格波動使穩定度降低,利率上升到>14%,Aave的利用率超過80%。清算、抵押品張貼和收益驅動者將利用率拉回到正常水平,使供應商的利率回到3%左右的水平。

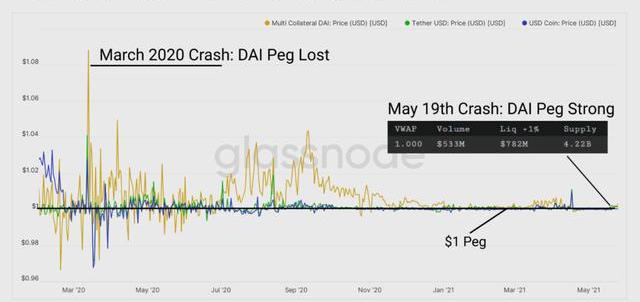

穩定幣的穩定性

主要的穩定幣在整個暴跌過程中都健康地維持著它們的價格穩定。在以太坊上使用的前3個穩定幣中,沒有一個在很長一段時間內急劇偏離其錨定價格,讓賣家在他們認為合適的時候自信地退出穩定幣。主要交易所的USDT/USD價差最劇烈的是1.02美元左右的峰值和0.99美元左右的谷底。這些波動在大多數情況下只持續了幾秒鐘到幾分鐘。否則,穩定幣在崩盤的大部分時間里都保持著它們的價格穩定,成交量加權平均價格大部分時間都保持在1美元。與2020年3月的暴跌相反。

LTC創始人轉發比特幣今年將達到10萬美金的推文:LTC創始人李啟威今日轉發WhalePanda的推文:1、到2021年底,我們將看到10萬美金的比特幣;2、BCH和XRP市值將跌出前10名;3、前10名中至少還有1個幣會受到SEC訴訟(不是USDT);4、LTC將突破歷史新高;5、穩定幣將占加密貨幣總市值的10%。[2021/1/3 16:20:30]

由于DAI在崩盤期間的表現,這對DeFi來說是特別積極的。DAI很好地保持了它的穩定,流通的供應量根據抵押品的要求和協議的穩定性進行了相應的調整。隨著抵押品持有人的贖回,抵押品被收回,DAI從供應中移除。這種行為使抵押品保持正常,清算保持在一個正常的水平,DAI保持其價格穩定。

不幸的是,一個采用率相對較高的穩定幣未能維持其穩定。TerraUSD在18日失去了它的錨定價格,因為它從LUNA的抵押品的價值低于它所抵押的穩定幣的價值。LUNA/UST生態系統目前遭受了額外的風險,部分原因是其市場規模。DAI/MakerDAO生態系統為50億美元的DAI供應量提供了超過80億美元的ETH抵押品,而UST的20億美元供應量則接近并有時低于其大約20億美元的LUNA抵押品。幸運的是,在暴跌的過程中,失去價格錨定造成損失并不太嚴重。

UST的損失同時引起了其借貸市場錨的不穩定現象,在UST看到大量需求的本地貸款平臺上,頭寸更容易被清算。隨著LUNA的價值被推回到UST之上,它的掛鉤在很大程度上自暴跌以來已經反彈了。

V神轉發揭露波場收購BitTorrent內部運作相關文章:剛剛,V神于推特轉發揭露波場與BitTorrent內部運作相關文章,并評論稱,“令人驚嘆的長篇閱讀”。該篇文章名為“本世紀風云(炒作)人物”,文章主要闡述了波場收購BitTorrent的一系列運作及爭議事件,包括抄襲風波等。[2020/9/30]

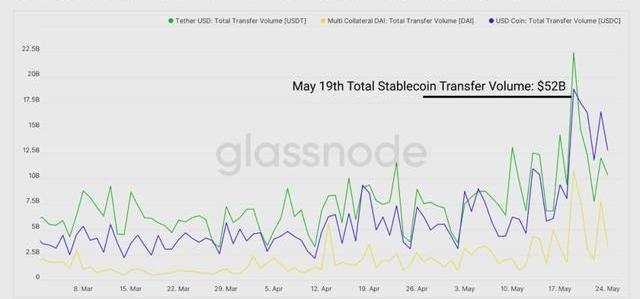

總而言之,穩定幣的表現符合預期,穩定幣的鏈上轉賬量達到了520億美元,創下了穩定幣轉賬量的記錄。

ETH的表現和估值

在智能合約中的以太坊供應比例一直非常健康,在整個大跌的過程中,23%以上的供應仍在合約中。交易所的供應量從11.13%躍升至11.75%。

雖然我們看到今年對DeFi兌美元的估值發生了轉變,但ETH仍然是儲備貨幣和選擇的基準。DeFi/ETH在2021年基本上表現不佳,在暴跌期間也不例外,因為有些人認為ETH是在向安全地帶逃亡。這表現為ETH在崩盤期間對DeFi的強勢。然而,這種下降在最高市值的藍籌幣中表現得不那么明顯,如UNI、AAVE和MKR,這些藍籌幣在幣災后對ETH只出現了約6.5%的超額市值加權跌幅。

我們有可能看到,在那些藍籌幣中,有可能與ETH/DeFi脫鉤,這些藍籌幣顯示出增加的使用量、收入和強大的激勵。然而,藍籌幣中這些較弱的跌幅與中盤幣DeFi的跌幅并不一致,后者的相對跌幅要大15%以上。而在看跌情緒中,相關度幾乎總是爬升。

動態 | V神轉發論文 論述“工作證明”替代方案“股權證明”:據bitcoinmagazine消息,V神重新轉發論文《什么是股權證明,為什么它很重要》。論文中V神論述了一種替代“工作證明”的“股權證明”PPCoin,它由Sunny King創建的。PPCoin的股權證明算法工作如下。在創建一個股權證明塊時,礦商需要構建一個“幣幣”交易,將自己擁有的錢以及預先設定的獎勵(比如利率,類似于比特幣的25比特幣塊獎勵)發送給自己。SHA256散列僅根據事務輸入、一些額外的固定數據和當前時間(以整數表示自1970年1月1日以來的秒數)計算。然后根據工作需求的證明來檢查這個散列,就像比特幣一樣,只不過難度與交易輸入的“硬幣年齡”成反比。硬幣時代定義為交易輸入的大小,以PPcoins為單位,乘以輸入存在的時間。由于散列僅基于時間和靜態數據,因此無法通過執行更多的工作來快速生成散列;每秒鐘,每個PPCoin事務輸出都有一定的機會生成一個與它的時間和包含PPCoin數量成比例的有效作品,就是這樣。從本質上說,每個PPCoin都可以充當“模擬采礦平臺”,有趣的是,它的采礦能力隨著時間線性增長,但每次找到一個有效的區塊,它的采礦能力就會重置為零。[2019/1/24]

放大來看,ETH/BTC在下跌過程中表現出彈性。在以前的危機中,風險通常從ETH逃到BTC,ETH經歷的跌幅明顯更大。這一次,情況發生了變化,ETH仍然比BTC的β值高,但差距不大。由于ETH與BTC相比顯示出對市場下跌的彈性,DeFi參與者有可能逃向ETH作為力量而不是BTC和穩定幣。

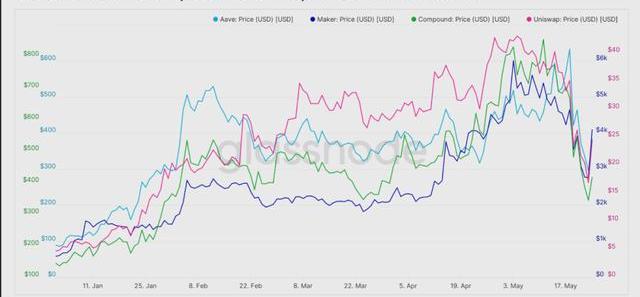

代幣表現和估值

DeFi的治理代幣不出所料地被拋售,最大跌幅達75%以上。這些是新興的代幣,具有較高的β值,流動性有限,而且持有者人數不多。廣泛的市場波動使這些代幣下行,這應該不足為奇。在最近的歷史中,人們對這些資產的定價以美元而不是ETH為標準的興趣已經形成。

越來越多的DeFi的投資者正在用傳統的估值指標來了解這些資產。Treasury的資產、返還給持有人的現金流以及其他流行的估值指標在最近的歷史中變得很有吸引力,特別是在與其他增長型資產進行比較時。

在這里,我們介紹價格/銷售比率,衡量代幣市值除以協議產生的收入。到目前為止,在DeFi采用曲線的早期,收入是否是代幣價格的驅動力還不清楚。在許多情況下,押注未來收入和敘述的意愿與現有的采用一樣強烈。然而,擁有最高使用率的項目正在迅速攀升到頂端,并從低點強勁反彈。

我們已經看到TVL繼續作為價格的強大驅動力,兩個最高的TVL協議經歷了從ATH開始的最軟的下降。它們也看到了從低點反彈的力度,同時還有Uniswap和它占主導地位的用戶群。不出所料,這些TVL大多與市值相關。較大市值的DeFi項目在下跌中領先,較強的流動性減輕了打擊。

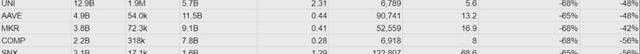

當按協議類型對這些代幣進行分組時,當我們比較相關指標時,我們看到有趣的趨勢出現。在下面的圖表中,我們按協議深入挖掘了DeFi中的小市值資產與我們的藍籌幣的對比。我們看到盡管Uniswap對治理代幣的激勵和使用持續有限,但它仍然占據主導地位。隨著Uniswapv3翻轉V2,這一趨勢只會越來越強。Bancor在高收入和更健康的價格中也顯示了實力。雖然Curve的市值看起來很小,但它的FDV超過了55億美元。

在借貸方面,我們在查看基線估值指標時得到一個有趣的發現。Compound的估值似乎很低,尤其是相對于Aave。我們看到TVL在Aave上繼續膨脹,高于其競爭對手,主要是由于新的激勵措施和作為替代形式的抵押品的流行中心。特別是在崩盤期間,抵押品的多樣化對于防止清算是健康的。例如,Aave鎖定了約2億美元的xSushi,5億美元的LINK,以及十多個其他非標準資產,都擁有超過500萬美元的鎖定抵押品。也就是說,Compound擁有一個健康的借貸市場,有穩定的利率和強大的獎勵機制。

Gas定價過高

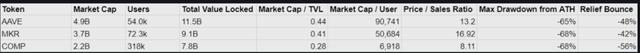

散戶投資者在市場最急劇拋售的時間段內基本被擠出。由于大批量交易商、穩定幣轉移和套利機器人主導了gas消費,gas價格在波動高峰期飆升至每小時1000+的平均Gwei。

許多人被迫坐以待斃,無論好壞。如果一個交易員想降低3000美元的風險敞口,但gas價格>700美元/每次交易,他們選擇不做交易也就不奇怪了。對于較大的交易商來說,如果頭寸規模是費用的100倍或更大,700美元/交換是相對容易承受的。隨著崩盤的發生,交易量大增,因為較大的持有人轉移了風險。總交易量下降,因為較小的交易被定價,無法在鏈上采取任何行動。

因此,雖然Uniswap的交易量很高,但在崩盤過程中,Uniswap的累計交易量沒有超過30天的平均交易量。相反,來自USDT轉賬、USDC轉賬、套利機器人的活動,以及在巨大的價格波動中的其他緊急活動占據了區塊空間。

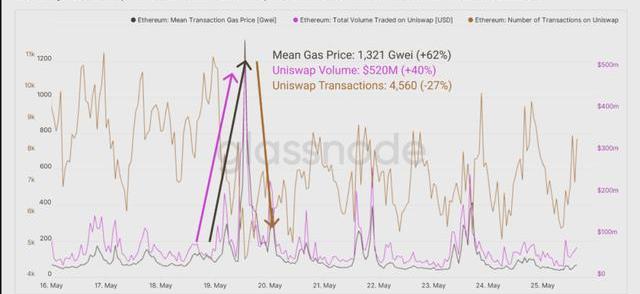

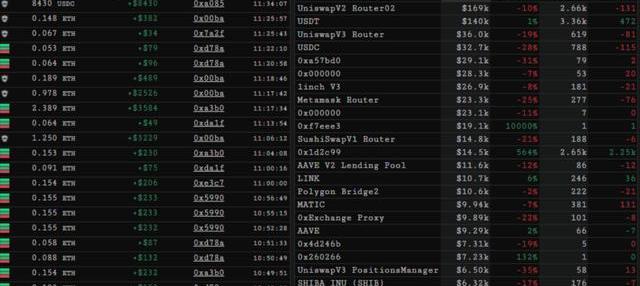

在下面的左圖中,我們看到了MEV機器人通過各種手段從網絡中提取價值的一個小時的活動。在下面的右圖中,我們看到在暴跌期間的一小時內,對Gas消耗貢獻最大的智能合約。

UniswapV2仍然是Gas消耗的明顯領導者。穩定幣的轉移在Gas消耗方面接近超過Uniswap。USDT和USDC被緊急發送至交易所的錢包,以分配資金。擁有大量資金的匿名賬戶正忙于進行套利活動,如清算。

暴跌后的幾天,Gas價格自此大幅下降。穩定轉讓的Gas消耗量下降了>60%,Uniswap的Gas消耗量從高峰期下降了約50%,而套利的機會自暴跌后大多恢復到正常水平。在整個崩盤期間,1200的平均Gwei的峰值使交易成本超過500美元/一次交換。在平均Gwei<75的情況下,小的交易者現在可以按照他們認為合適的方式進行再平衡。

結語

自TVL和用戶分別增長到1000多億美元和200多萬以來,DeFi遭遇了其第一次重大的價格和流動性測試。DeFi持續增長的積極指標包括:

來自交易費和DEXs峰值交易量的強勁收入健康的借貸市場,高抵押品,相對低波動的利率,以及穩定幣中的高利用率穩定幣維持其掛鉤,使用量繼續增長藍籌幣對ETH的抗跌性和ETH對BTC的抗跌性未來最大的警告信號是使用量的減少和協議費收入的相應下滑。到目前為止,我們還沒有看到這樣的事件,因為流動性的提高增加了使用率和費用。使用量的下降可能會導致流動性枯竭,因為TVL/收入增加,收益純粹由代幣膨脹驅動。流動性的喪失會使用戶體驗惡化,造成用戶更少、收入更少、流動性更多退出的反射性影響。就目前而言,增長仍然強勁,DeFi的使用量推進到新的高度。

本頻道僅取公開渠道信息大家參考:絕不可作為決策和投資建議!留言區其他人推薦你高收益投資絕不可信!

頻道學習目的,無商業用途,不商業合作,不推薦任何項目!

部分內容借鑒的網絡素材與轉載分享,如果不慎侵權,請私信告知,將迅速刪除。

Tags:ETH穩定幣UniswapETH錢包地址ETH挖礦app下載Etherael指什么寓意為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣Uniswap幣是什么幣

昨天又是幣圈低迷的一天,主流數字貨幣集體大跌,BTC、ETH、FIL跌幅均超過5%。而據統計,近一周時間BTC、ETH、FIL跌幅均超過15%.

1900/1/1 0:00:00曾經有位驢友去過孟加拉國,我問過他類似的問題,他的回答卻讓我大跌眼鏡。孟加拉國雖然很窮,月薪在600-1000元,但是如果你真的帶著10000元去孟加拉生活,你可以過上你想要的生活,但是絕對不會.

1900/1/1 0:00:00幣盈量化機器人與區塊鏈技術完美結合,加以人的思維和邏輯,集成一套精準無誤的量化策略代碼,架設在服務器之上,采用調取火幣、幣安等主流交易所API的方式,全天候二十四小時不停歇的為用戶進行炒幣工作.

1900/1/1 0:00:00雖然搓面包和搓水是法師的專屬職業技能,但是這個技能和所有的職業都息息相關,絕大部分職業進本見到法師的第一面都會選擇要一些水和面包,反而法師們的慷慨并未換來太多的回報,反而屢屢成為“冤大頭”.

1900/1/1 0:00:00據統計,我國是全世界范圍內,發行紙幣種類最多的國家,僅在民國時期,由官方所發行的紙幣種類就高達三千種以上.

1900/1/1 0:00:00▲高考語文和高考作文迅速成為微博熱搜話題。作為語文試卷中的一道題,高考作文本意在于考察學生的語言積累和邏輯表達能力.

1900/1/1 0:00:00