BTC/HKD+3.12%

BTC/HKD+3.12% ETH/HKD+3.43%

ETH/HKD+3.43% LTC/HKD+5.78%

LTC/HKD+5.78% ADA/HKD+4.55%

ADA/HKD+4.55% SOL/HKD+2.43%

SOL/HKD+2.43% XRP/HKD+3.35%

XRP/HKD+3.35%

近期,摩根大通發布全球市場戰略報告,該報告指出:自2019年10月以來,資金從黃金市場流入比特幣,并預測這一趨勢將在中長期內持續下去。

最終的結論是,投資者認為比特幣將會代替黃金成為更有價值的儲備資產,并且正從一個貨幣轉向另一個貨幣。

實際情況并不是這樣的,但是,分析師的觀點值得肯定,比特幣的流入將繼續增加。但這并不說明了投資者正在改變投資策略,他們也在關注其它投資領域。

黃金的流出和比特流入并不相關

主要的黃金交易所交易基金(ETF)出現下滑,投資人因此面臨虧損。根據FactSet的數據,僅在過去一個月,SPDR黃金股份(GLD)和伊薩雷斯黃金信托(IAU)就流出了超過44億美元。然而,根據最新資料顯示,灰度比特幣信托,由灰度(由DCG所有,也是CoinDesk的母公司)管理,同期流入資金超過10億美元。

但這兩種流出流入的趨勢并不一定相關。

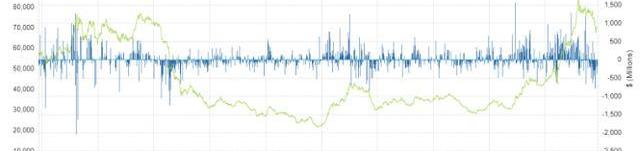

如下圖所示,黃金基金外流是一個非常普遍的現象。

SPDR黃金股(GLD)每周凈流入和AUM(左軸:AUM百萬美元,右軸:流入百萬美元)

資料來源:FactSet

從2020年初以來,GLD和IAU的資金流入超過250億美元,這是過去十年來資本流入最強勁的一年。即使最近出現資金外流的情況,2020對黃金基金來說也是表現非常好的一年。

隨著流入的增加,黃金的價格也表現強勁,從1月1日到8月份的峰值之間,表現為35%。這表明了,投資者正在鎖定自己利潤,并在其它領域進行投資。

HIVE Blockchain從比特大陸訂購1800臺加密礦機:HIVE Blockchain Technologies宣布,已從Bitmain Technologies訂購了1,800臺Antminer S19j Pro礦機,以提高其加密挖礦能力。新訂購的加密礦機的總算力為每秒180 Petahash (PH/s)。(Finance Magnates)[2021/8/13 1:53:35]

除此之外,避險情緒也有所改變,因為鑒于疫苗利好消息和明年經濟增長的潛力,投資者認為對“避風港”投資的需求正在減少,更不用說對美聯儲(FederalReserve)將讓市場保持樂觀的信心,這也導致了大家對黃金趨向賣出,這并不意味著正在用比特幣取代它們的地位。

機構對于比特幣的信心正在增加

現在,機構越來越對比特幣興趣,它們在加密市場也變得更加活躍。然而,這些機構并不是比特幣流入的唯一驅動力。

灰度的GBTC信托只有合格的投資者才可能購買,并經過6個月的鎖定期后在場外交易市場出售。上市價格相對于基礎價格有溢價,基礎價格代表了散戶對比特幣敞口的需求強度。在市場上被稱為“溢價交易”的交易中,在鎖定后出售給市場的合格投資者可以捕捉比特幣的升值和溢價,并經常將全部或部分收益再投資到新的信托股票中。如果沒有強勁的買入需求,GBTC溢價將會下降。

散戶投資者可能是黃金交易所交易基金資金外流的幕后黑手,一些人可能正轉向BTC。但是有一個更大的故事正在展開。

這是一代人的轉變。

千禧一代正成為比特幣的主力軍

本周,金融咨詢公司deVere公布結果一項對700多名千禧一代客戶的調查顯示,三分之二的客戶更喜歡比特幣,而不是黃金。這意味著未來進入市場的資金被投入比特幣的可能性比投入黃金的可能性高出近70%。

DMG宣布從比特大陸購入2450臺ASIC礦機:區塊鏈及加密貨幣技術公司DMG Blockchain Solutions宣布從比特大陸(Bitmain)購入2450臺比特幣ASIC礦機,預計將在2021年8月底前安裝完成。屆時,將為DMG的比特幣挖礦能力增加約245 PH/s。但考慮到宏觀因素,包括但不限于運輸物流和海關處理,這些礦機交付給DMG的設施可能發生變化。一旦完全安裝和運行,DMG估計這些礦機將有9個月的投資回收期。DMG目前持有大約260個比特幣。這些新購買的礦機,一旦完全運行,預計每月將為其增加約50個比特幣。(雅虎財經)[2021/7/15 0:54:53]

從直觀的一面來看:千禧一代比他們的上一代更喜歡新技術,很可能更容易抓住潛力。另外一份報告顯示年輕的美國人比老一代人更不信任機構。

所有這些使得年輕人更有可能投資于抗通脹資產,但卻不太可能投資黃金。

一方面,散戶很難一直持有黃金。當然,他們可以購買黃金ETF的股票,但這意味著必須適應政府監管并信任機構。在當前信任危機的大環境下,比特幣自我持有很顯然比黃金的自我持有更具有優勢。

比特幣需求正在增加,現在不足以撼動黃金地位

隨著千禧一代投資者進行比特幣投資,這意味著比特幣出現了新的需求,而與此同時,專業投資者也開始關注加密貨幣。專業投資者的出現,也讓比特幣的需求越來越大。

與黃金不同,比特幣需求的增長并不影響其供應,它的總量是恒定的。

再加上礦工新挖出的比特幣仍在減少,供需不足能夠吸引傳統投資者產生興趣。本周我們看到了馬薩諸塞州人壽保險公司,這家保險公司投資1億美元比特幣。

這并不意味著黃金投資結束。黃金作為一種價值儲存手段的角色在投資知識中根深蒂固,甚至部分行業大佬也在推薦比特幣作為黃金的補充,而不是取代它。

但是千禧一代投資者下在改變這一現狀。就目前而言,比特幣對黃金流動的影響可以忽略不計。當市場動蕩、大宗商品價格開始再次上漲時,我們將看到資金涌入行業ETF。但隨著比特幣影響不斷擴大,未來FOMO情緒和使用人數的增加,黃金的地位也可能會受到威脅。

美國軟件公司Integrated Ventures從比特大陸購買4800臺礦機,價值約3400萬美元:美國賓夕法尼亞州軟件公司Integrated Ventures宣布從中國制造商Bitmain購買了4,800臺比特幣(BTC)采礦設備。這筆交易價值超過3400萬美元。明年每月將有400臺Bitmain的Antminer model S19J交付給Integrated Ventures。(Cointelegraph)[2021/4/13 20:14:39]

比特幣是對沖風險的另一個選擇

商業公司MicroStrategy對比特幣的熱情現在打破了整個行業的認識。該公司是第一家公開承認將所有多余資金投入加密資產的公司,其首席執行官邁克爾·塞勒以他的信念和洞察力成為了一個加密名人,還是今年CoinDesk最具影響力的榜單之一。

現在他已經不滿足于投資了4.75億美元給比特幣,已發行6.5億美元的可轉換債券的收益將用于購買更多的比特幣。

他瘋了嗎?還是說這是未來的企業資金管理模式?

在筆者看來,可能兩者都有。比特幣是一種風險極大的另類資產,企業資產并不是用來冒險的。花旗銀行也認為購買比特幣風險很大,因而降低了MicroStrategy的信用評級,因此導致了其股價在一周內下跌了近15%。

但是,比特幣實際上是一種潛在的優秀企業資產。富達數字資產的RiaBhutoria和TessMcCurdy,以及Arca基金的JeffDorman,也撰文表達了這一觀點。

Ria和Tess在文中,列舉了幾種方法,比特幣可以減輕公司資金風險。例如,資產負債表經常面臨流動性風險,即公司沒有足夠的流動資產來償還債務,因此不得不以不利的價格出售流動性較低的資產。持有比特幣而不是這些流動性較低的資產可以釋放現金來償還債務,因為比特幣可以在許多貸款平臺上用作抵押品。

分析 | 海盜灣并未從比特幣捐贈中獲得太多資金:海盜灣(The Pirate Bay)已接受比特幣捐贈六年多,最近還增加其他加密貨幣。海盜灣在2013年首次接受比特幣。查看其比特幣地址,2017年末海盜灣開始對該地址進行推廣,共收到0.49枚比特幣,相當于4838美元,或每天7.63美元。其比特幣Segwit地址看起來更有希望,共收到1.48枚BTC,但經仔細檢查后發現,其中大部分來自其舊比特幣錢包發送的一筆交易;扣除這部分,轉換為美元是3255美元,或每天5.13美元。值得注意的是,其中一半以上來自一次捐贈,此人曾向ProtonMail發送了大致相同的金額。

海盜灣還列出萊特幣和門羅幣地址。無法追蹤門羅幣,但萊特幣地址收到3.40 LTC(252美元,即每天0.40美元)。把所有這些數字加起來可得出每天總計13.16美元,這顯然不能讓海盜灣維持運轉。也就是說,比特幣捐贈收入相對穩定。幾年前做同樣的計算時,得出每天平均捐贈9.34美元。當時比特幣價格約425美元,如果該網站不出售任何比特幣,其價值將會大幅上升。

據悉,海盜灣是一個提供BT種子文件和鏈接,以方便使用BT協議的對等文件共享網站。(TorrentFreak)[2019/9/23]

外匯風險使公司容易受到匯率和費用波動的影響——比特幣可以作為資產負債表上的“橋梁資產”,以較低的成本進出貨幣對。

Jeff指出對于大公司來說,在大型公司的資產負債表上持有現金非常麻煩,通常需要多個帳戶,有限的銀行營業時間,電匯費用以及賺取現金持有收益的需求。他還暗示,激進投資者可能很快就會開始向公司施加壓力,要求它們利用比特幣使公司儲備資產多樣化。

我對將比特幣用作營運資金管理的抵押品感興趣。Ria和Tess談到了這一點,但我認為它可能會走得更遠,最終引發一種新型的回購市場。

比特幣下調并不影響大家的積極性

隨著對英國退出歐盟問題日益逼近,美國的刺激談判陷入僵局,市場本周顯示疲軟,也正在成為新常態。

分析 | 市場焦點從比特幣的牛市轉向了安全邊際更低的Altcoins:幣安研究院分析,盡管今天全體市場出現了較大幅度的回落,但就在昨日以BTC計價的所有其它數字貨幣(俗稱Altcoins)一度創下13個月來最強的反彈,幅度高達19%,這顯示市場焦點終于從比特幣的牛市轉向了安全邊際更低的Altcoins。 ???[2019/5/17]

然而,BTC本月迄今為止的疲軟表現似乎并沒有挫傷該行業的積極性。今年迄今為止的表現仍然高于更傳統的替代方案,機構繼續表現出興趣,基礎設施建設繼續快速發展。盡管本周有所下降,但似乎仍有一種積蓄力量的表現。

行業內比特幣的聲音

下面單獨的中列出了討論比特幣專業投資者和機構的看法:

1、《金融時報》的社論經過摩根士丹利投資管理公司的首席全球策略師將比特幣定位為美元作為全球貨幣的潛在替代品。"有理由認為這種比特幣熱潮有更深的根源."

2、BridgewaterAssociates聯合創始人雷伊·達里奧在過去公開反對比特幣的,現在已經改變了這一看法。本周Reddit上的AMA上說他認為比特幣和其他加密貨幣在過去10年里已經“站穩腳跟”,是“類似黃金的資產替代品”

3、投資者RaoulPal重申了BTC和ETH潛在價值比較和增長驅動因素“我的直覺是,BTC是一個完美的抵押品,但在10年內,但是ETH的市值可能更大”。

4、MohamedEl-Erian,是2.3萬億基金經理安聯首席經濟顧問,上周發的推特稱持有兩年后,他賣掉了比特幣,他的決定“不是基于任何深入的分析”

5、德國媒體巨頭Bertelsmann投資了由風投公司GreenfieldOne管理的加密貨幣基金

其他新聞:

一家成立于1851年的保險公司。在比特幣上投資了1億美元并向加密貨幣基金經理NYDIG投入了500萬美元的股權。

要點:你沒看錯,這是一家保險公司投資比特幣。據資料顯示,這是第一家投資比特幣的大型保險公司,投資規模僅為一般投資賬戶的0.04%,只是“第一步”。據該公司稱:如果其他保險公司也開始效仿的話,這可能會給帶來更大的資金規模。

富達數字資產存在進入加密借貸業務雖然是間接的,但它允許其機構客戶與加密貸款公司BlockFi合作,將比特幣作為現金貸款的抵押品。

要點:貸款業務的增長值得關注,因為它代表著市場的成熟,也是流動性將繼續改善的跡象。更重要的是,人們越來越意識到比特幣作為抵押資產的優勢,這可能會導致比特幣和其它加密貨幣有新的方式運作。

據消息人士稱,總部設在瑞士西班牙銀行BBVA很快就會啟動加密貨幣服務。這些服務將包括交易和托管。

要點:如果屬實,這將是一家大銀行(西班牙第二大銀行,歐洲第17名驗證加密貨幣作為可交易資產。一段時間以來,這家銀行一直被認為是西班牙最“數字化”和最具前瞻性的銀行之一。幾年前,當時的董事長弗朗西斯科·岡薩雷斯說:“我們不是銀行。我們是科技公司。”,此后一直在嘗試區塊鏈應用程序至少在2015年可以說這給了它一個良好的開端。如果BBVA為其客戶推出加密交易和托管,其他銀行肯定會效仿。

據加密基金管理公司的經理GrayscaleInvestments說:灰度讓越來越多的合格投資者正在投資加密貨幣。

要點:這不僅僅暗示投資者對以太坊和比特幣不同價值認識在增強。這也表明,投資者越來越認識到,原生資產本身就是技術。

德國第二大證券交易所透露它的Bison加密交易所交易10億歐元的加密資產。

要點:這是零售興趣的一個重要標志,在一個超過兩年的加密貨幣交易中,活躍用戶數量的增長暗示著強勁的勢頭。

BitwiseAssetManagement本周宣布它的10個加密指數基金以BITW的形式,可供美國投資者開放。

要點:它只交易了幾天,所以現在判斷它的流動性還為時過早。它的主要競爭對手是灰度的信托基金。BITW在發行時對合格投資者開放,并可在12個月鎖定期后出售給公眾。與灰度的信托基金一樣,BITW的交易價格也高于資產凈值——自推出以來,這一溢價已飆升至最高130%。

傳統銀行正在布局加密資產交易

1、荷蘭銀行ING本周公開講話這是迄今為止首次與Pyctor合作開發加密資產的托管和交易后基礎設施。Pyctor是荷蘭國際集團、ABN·AMRO、法國巴黎銀行證券服務部、花旗銀行、景順銀行、法國興業銀行、道富銀行、瑞銀集團和其他公司的合作項目。

2、和渣打銀行供應鏈風險投資公司金融技術投資部和北方信托,已經宣布在英國加密貨幣托管機構預計將于明年開始運營。

3、渣打銀行也召集了加密市場的專業人員,消息人士稱,這是一個為機構市場量身定制的新型數字資產交易平臺。

要點:傳統金融機構進入加密資產服務業務已不再是一個疑問,明年很可能會看到少數機構向其客戶提供這些服務。如果銀行提供這些服務,它必須是合法的。隨著銀行在加密行業進行戰略性開始,這可能會導致一些捆綁銷售。對一些銀行來說,這將是一個迅速鞏固地位和建立輔助服務的問題,對其他銀行來說,這將是一個努力追趕的問題。

BitGo加入了資金引進服務,提供加密貨幣的經紀服務。

要點:這是加密市場中出現的另一個支柱。市場的資本引入將不僅僅是專業的基金經事持有加密基金,這也讓更多機構投資者了解加密資產。

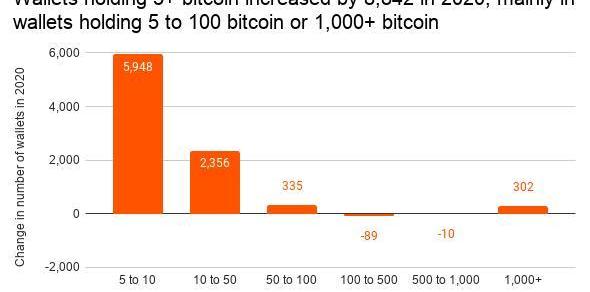

根據Chainalysis的數據顯示,到2020年,持有超過1000個BTC的比特幣“鯨魚“數量增加了17%。

要點:鯨魚的數量對于加密市場是一個重要指標,因為它代表著更多的機構利益。更多的持有者也表明比特幣的集中化,如果這些鯨魚中任何一個出售,可能會讓比特幣價格下跌。資料表明,擁有5到10個BTC的錢包數量增加了相當多。

基于美國的加密交易所BittrexGlobal已經啟動代幣化股票交易,比如蘋果、特斯拉、Facebook和亞馬遜。

要點:當投資者可以使用他們的傳統經紀手段時,Bittrex用戶提供了更廣泛的投資選擇。這些用戶可能沒有傳統的經紀賬戶,也可能不想轉移資金。更重要的是,它提供了股票的細分,這可能會擴大它們對散戶投資者的吸引力,這些股票的數量不太可能很高,但這是朝著更多資產代幣化邁出了第一步,可能很快會開放非美國股票以及其它類型的資產。

為了進一步證明代幣化證券市場正在悄然發展,基金經理的創新部門Arca已與多家加密公司合作,合作內容包括ArCoin的保管,代表持有美國國債的美國證券交易委員會注冊基金的代幣化股票。

要點:選擇托管不僅僅是為客戶提供了一個更靈活的解決方案,可能提高已經是選定公司客戶的投資者的興趣。也可以在區塊鏈平臺上進行點對點的固定投資。這可能會開始改變傳統投資者對區塊鏈資產風險和波動性的看法,并讓他們認識到代幣化提供的多功能性。無論如何,這是一個良好的開始。

托管初創公司Curv與基于以太坊的加密錢包MetaMask合作,使機構能夠投資具有機構級托管選項的去中心化金融協議。

要點:DeFi行業增長迅速,但與統資產規模來比,數量仍然很小。但是,這些資產的超高收益率和未來發展潛力已經開始吸引機構的關注,讓專業投資者更容易參與其中。毫無疑問,在接下來的幾個月中,我們將看到更多類似的機構加入這個市場。

由加拿大投資基金經理管理的基于以太網的基金3iQ已完成首次公開募股,多倫多證券交易所(TSX)完成了大約7650萬美元的募股,交易代碼為QETH.U。

要點:這對于美國投資者來說是無法參與的,這也限制其流動性,但是基于ETH基金的募股也標志著ETH市場基礎設施的整體成熟度不斷加深。

Tags:比特幣加密貨幣BTC比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣BTCs是不是黃了btc錢包官網btc

來源:新浪財經 比特幣史上首次邁過20000美元大關,這種備受爭議的數字資產今年創下了又一驚人里程碑.

1900/1/1 0:00:00隨著數字人民幣逐步進入實測階段,專家表示,數字人民幣可能為零售商品提供一種更便宜、更便捷的支付方式,并將與支付公司和商業銀行在該領域提供的支付服務展開競爭.

1900/1/1 0:00:00比特幣再次突破,點燃新行情走勢昨天,比特幣終于沖破重重阻力,突破1.6萬美元大關,最高漲到16477美元,并且連續三日站穩1.6萬美元大關,再次刷新價格新高.

1900/1/1 0:00:00挖貝網11月6日消息,安人股份(證券代碼:835963)發公告稱,公司根據發展戰略和經營管理的需要,擬以貨幣資金2000萬元在杭州市蕭山區設立全資子公司。公司名稱以市場監督管理部門核定為準.

1900/1/1 0:00:00你有沒有這樣的經歷:朋友給你分享了一個網盤的文件鏈接,因為沒有及時查看,等你想起來去登陸的時候,卻發現“啊哦,你所訪問的頁面不存在了”?分享的文件不存在,有可能是分享鏈接失效了.

1900/1/1 0:00:00證券時報e公司訊,據報道,近日人民銀行數字貨幣研究所與銀聯商務公司簽署戰略合作協議,共同研究數字人民幣試點測試中線上線下支付場景等領域的創新應用.

1900/1/1 0:00:00