BTC/HKD-1.68%

BTC/HKD-1.68% ETH/HKD-2.02%

ETH/HKD-2.02% LTC/HKD-0.36%

LTC/HKD-0.36% ADA/HKD-2.16%

ADA/HKD-2.16% SOL/HKD-2.17%

SOL/HKD-2.17% XRP/HKD-2.47%

XRP/HKD-2.47%  (杰內普的水車,梵高)

(杰內普的水車,梵高)

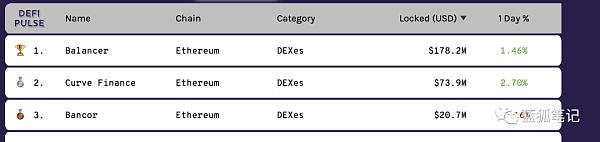

當我們提到DEX賽道,Curve是繞不過去的項目。它鎖定的資產量達到7300多萬美元,當前(截止到藍狐筆記寫稿時)在DEX類別中排名第二,僅次于Balancer,超過Bancor。如下圖:

(Curve鎖定資產量,Source:DEFIPULSE)

(Curve鎖定資產量,Source:DEFIPULSE)

除了鎖定資產量排在前列,其交易量也長期位居前列,如下圖,在最近七天交易量上超過6800多萬美元,僅次于Uniswap,高于Balancer、0x

、Kyber等。

(Curve最近7天交易量,Source:DUNEANALYTICS)

(Curve最近7天交易量,Source:DUNEANALYTICS)

那么,作為DEX賽道的重要選手之一,如何簡單理解Curve?

Curve:穩定幣版本的Uniswap

第一次看到Curve的普通用戶,都會為其顏值感到驚訝,其獨具一幟的UI,一言難盡的兌換體驗,看上去并不是那么平易近人,不過讓人過目不忘,印象深刻。其實使用過了,也不復雜。

Solana社區成員提議創建可將Ed25519密鑰對轉換為Curve25519密鑰對的加密標準:4月10日消息,Solana社區成員Valentin發起一項提案,建議創建一個將Ed25519密鑰對轉換為為Diffie Hellman密鑰交換協議設計的Curve25519密鑰對的標準,這將支持非對稱加密,而不必生成單獨的密鑰來執行這種操作。

Valentin解釋稱,隨著Solana生態系統的發展,對于保護敏感數據(如帳戶狀態或IPFS和Arveawe等分布式文件系統上的文件),對Solana密鑰對加密標準的需求變得越來越重要。雖然Ed25519密鑰對對簽名消息有效,但它們不能用于非對稱加密,而非對稱加密對于用戶隱私和數據保護至關重要。再次,提出這個建議是為了就如何派生Solana密鑰對以兼容Diffie Hellman密鑰交換或其他類型的加密機制兼容達成一致。一旦就此主題達成一致,錢包就可以開始實施加密功能,作為錢包標準的一部分。

Valentin還提到,作為從常規Solana密鑰對派生Curve25519密鑰對來執行加密的替代方案,Jordan Sexton建議可以從任何錢包(包括硬件錢包)的簽名消息中派生密鑰對來派生加密密鑰。這種方法的一個問題可能是,一旦兩個dApp請求使用相同種子的簽名,密碼就可能被破解。需要某種在每次加密時都必須不同的一次性隨機數,這很難實現。[2023/4/10 13:54:02]

為了理解Curve,可以將其類比為人們熟悉的Uniswap,Uniswap是去中心化的交易協議,可以簡單理解為去中心化的交易所。而在Curve上主要交易DAI、USDC、USDT、sUSD,以及renBTC、wBTC、sBTC等代幣,可以將其簡單理解為專注交易穩定幣的Uniswap。

Curve社區發起提案計劃創建歐元資金池:11月26日,穩定幣兌換平臺Curve官方宣布,社區已發起一項提案,計劃在Curve中創建歐元資金池。該資金池(sEUR/EURs)主要目的是發展連鎖流動性,激發對以太坊鏈上其他貨幣的需求。[2020/11/26 22:10:44]

目前AMM模式的DEX都以Uniswap為標尺進行項目的描述,如果說Balancer是通用化版本的Uniswap,那么,Curve是穩定幣版本的Uniswap。

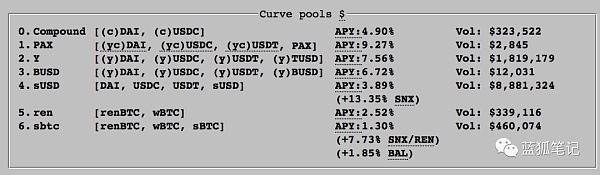

AMM模式采用的是流動性池模式,它通過流動性池進行代幣的兌換,這跟訂單簿模式完全不同。目前Curve上一共有7個代幣池。其中5個穩定幣池,2個代幣化的BTC池(在以太坊上流通的BTC)。

(Curve上的7個代幣池,Source:CURVE)

(Curve上的7個代幣池,Source:CURVE)

Curve主要是專注穩定幣的DEX,為什么發展這么快?

*2020上半年是穩定幣的爆發期

USDT等各種穩定幣發展迅速,穩定幣的需求大幅上漲。

*穩定幣日趨多樣化,除了USDT還有USDC、TUSD、sUSD、BUSD、DAI......

在不同的穩定幣之間也存在交易的需求,在CEX中,不同穩定幣之間的交易相對割裂,滑點還可能更高。對穩定幣為主的DEX有實在需求。

CRV(Curve)今日持續上漲 24H漲幅最高達42.96%:據Gate.io行情顯示,交易對CRV/USDT幣價今日持續上漲,截至今日14:25分,24H最高漲幅達42.96%,當前漲幅26.30%,最高價4.176美元,當前價3.851美元,據悉,CRV/USDT交易于8月14日在Gate.io正式上線。[2020/8/27]

*流動性挖礦效應

從6月中旬開始,Compound和Balancer開啟了流動性挖礦,產生了大量的穩定幣交易需求。

隨著流動性挖礦概念深入人心,Cuvre自己也推出CRV代幣挖礦,且有些代幣池還獎勵其他代幣,例如sbtc池,還會獎勵SNX、BAL等代幣。

此外,它同時也可以賺取來自Compound、Aave、dYdX等借貸協議的收益,這讓為Curve提供流動性產生吸引力。這些資金的注入進一步提高了流動性,進一步降低了滑點,帶來更大的用戶吸引力,從而產生正向循環。

此外,需要注意的是,今天的Curve已經不完全是穩定幣之間的交易。它還引入了代幣化BTC之間的交易,如sBTC、renBTC、wBTC。

Curve上流動性提供者的收益

在Curve上提供流動性,可以獲得高于現實世界的年化收益,如上圖,在寫稿時的APY從1.30%到9.27%都有。

TokenSoft與以色列前軍事網絡公司Hub Security合作:金色財經報道,TokenSoft已與以色列前軍事網絡公司Hub Security簽署了新的合作伙伴關系,從而利用以色列在網絡安全方面的經驗。通過合作,TokenSoft傳輸代理DTAC的客戶將利用Hub Security的miniHSM解決方案,該解決方案為代幣發行者提供數字資產整個生命周期的加密環境。此外,miniHSM通過實施端到端的加密USB和無線藍牙連接,使其端點訪問變得容易,從而幫助公司應對有組織犯罪和黑客的威脅。[2020/3/25]

在Curve的收益結構中,流動性提供者可以捕獲的收益包括交易費用、額外的利息、代幣獎勵(CRV以及可能的外部代幣激勵)。

所謂的交易費,就是所有發生在Curve上的交易,不管它是通過Curve官網、還是通過1inch、Paraswap等DEX聚合商,這些交易都會收取一筆交易費用,這筆費用會給到流動提供者。交易費用當前主要收取0.04%的費用,交易量越大,流動性提供者的年化收益就越高。

除了交易費用,還有額外的利息。利息主要來自于借貸協議或借貸聚合商,如Compound和iEarn。例如在Curve的Compound池(cDai、cUSDC)中,流動性提供者可以獲得來自Compound的額外利息。在Curve的Y池中,是YToken,可以獲得來自iEarn的收益。iEarn是收益的聚合器,它可以幫助資產(yToken)進行最佳的收益配置,以調整到不同的協議中,其中包括Compound、Aave、dYdX等。

印度交易所Coinsecure營銷主管:不擔心政府不承認加密貨幣是法定貨幣:針對昨天印度財務部長阿倫?賈特利(Arun Jaitley)發表的政府不承認比特幣是法定貨幣的觀點,新德里比特幣交易所Coinsecure的營銷主管Aman Kalra表示:“如果我們仔細聽取Jaitley先生的意見,我們會注意到他從來沒有把比特幣和其他加密貨幣稱為“非法”,而總是提到他們正在等待為此而成立的小組提交報告。”Kalra的觀點在行業中出現過很多次了,即把加密貨幣排除在“法定貨幣”之外并不意味著它們的交易和使用是非法的。盡管印度元首管理主要加密貨幣的行為可能會引起印度大量投資者的注意,但 Kalra表示,不把加密貨幣稱為法定貨幣,一點也不令Coinsecure擔心。如果政府不得不禁止加密貨幣的話,他們早就應該這樣做了。Kalra認為,業界理解政府需要一些時間來理解像比特幣這樣的技術。[2018/2/2]

對于Curve代幣池y來說,yDAI、yUSDC、yUSDT以及yTUSD都可以賺取外部的不同協議的利息收益。有些用戶可能會奇怪,自己明明存入的是USDC,怎么會變成yUSDC呢。這因為Curve幫助進行代幣的包裝,將其從USDC轉換為yUSDC,這樣可以從借貸協議中獲取收益。不過,這里也要考慮其中的風險,參與的協議越多,在獲得更高收益的同時,也帶來更大的系統性風險。在用戶選擇為流動性池提供流動性池時,這個是需要考慮的。

當然也有池沒有來自外部的收益。費用和外部協議的利息收益構成了Curve池當前年化收益的主要部分。

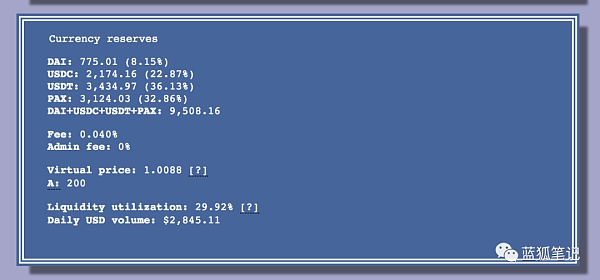

還有一個用戶可能不太容易理解的地方,當用戶存入100DAI到下圖的代幣池后,用戶的100DAI會按照當前比例分成8.15DAI、22.87USDC、36.13USDT、32.86PAX,同時,它也隨著人們的兌換和套利不斷變化。這也是Curve進行的按比例調整。

(Source:CURVE)

(Source:CURVE)

Curve還有一個獎勵調節機制,鼓勵人們存入代幣池中比例較少的代幣。比如上圖中DAI比例較少,為了鼓勵人們在該代幣池中存入更多的DAI,在用戶存入DAI后會獲得一些獎勵。

獎勵源于其市場價格更高且在代幣池中低于預期比例。同時,在人們提取代幣時,雖然提取那種代幣取決于用戶,但它也有激勵政策,激勵人們提取占比較高的代幣,可以獲得獎勵。

所以,往Curve中存入穩定幣或包裝過的btc時,最佳策略是存入占比較少的代幣,這樣可以獲得獎勵。

此外,當用戶的100DAI被分成8.15DAI、22.87USDC、36.13USDT、32.86PAX后,它不會影響用戶收益。

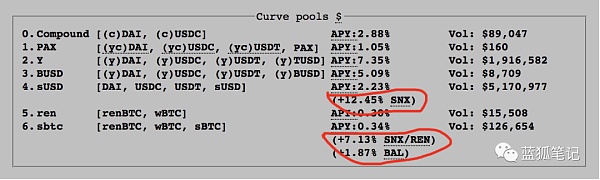

Curve作為流動性池模式的DEX,一些代幣可以在上面引導出流動性,其中就包括sBTC、wBTC和renBTC。作為流動性挖礦最早的實施者之一,Synthetix在Uniswap上嘗到了甜頭,如今在Curve“故伎重演”:如果用戶為sUSD池提供流動性,(該池包括了DAI、USDC、USDT、sUSDT)不僅可以獲得交易手續費,還可以獲得SNX代幣獎勵。除了sUSD池,sBTC池的流動性提供者同樣也可以獲得額外的SNX/REN/BAL代幣獎勵。這些都是在Curve上提供流動性的額外獎勵。

(Source:CURVE)

(Source:CURVE)

由于可以獲得多重獎勵,不斷激勵更多人為Curve提供流動性,而更多人提供流動性進一步增加了流動性和深度,降低了交易滑點,這導致Curve在一些代幣的交易體驗上已經超過了CEX。

從當前Curve上的收益看,它已經遠低于當初的年化收益,市場逐漸走向均衡。

CRV代幣

剛才一直在說Curve上的手續費、額外獎勵,而最新的獎勵是其原生的CRV代幣。隨著Curve治理代幣開始浮出水面,所有為Curve提供過流動性的流動性提供者都有機會獲得其治理代幣CRV的獎勵。

那么,什么是CRV代幣?

CRV是Curve的治理代幣,治理代幣是其走向去中心化DAO治理的重要一步。CRV計劃于7月份推出,按照Curve計劃,CRV應該很快就會推出,不過具體的CRV細節還沒有完全披露出來。

當前用戶想要獲得CRV的唯一辦法就是為Curve提供流動性,因為它沒有公開銷售或任何空投計劃等,凡是為Curve提供過流動性的用戶都會獲得CRV的代幣,這是從第一天開始累計計算。也就是說,其CRV的首批分配會根據總流動性按比例分配。

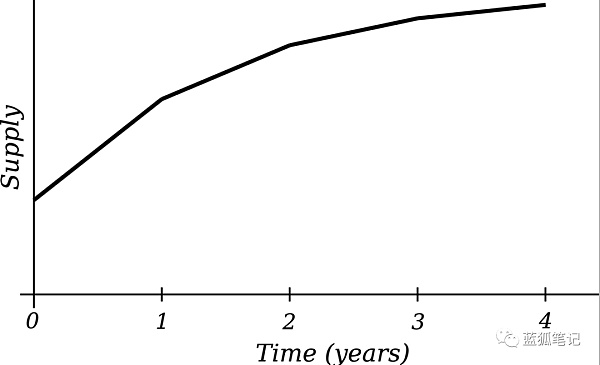

當CRV推出之后,用戶也可以在DEX上購買,也許會在Uniswap和Balancer上,具體還不清楚細節。CRV的初始發行量為10億個,后續會增發,封頂為30.3億個。根據具體條件不同,團隊和投資者手中的CRV會有2-4年的授予期。

(Source:CURVE)

(Source:CURVE)

CRV代幣是治理代幣,它具有時間權重的投票功能和價值捕獲機制。

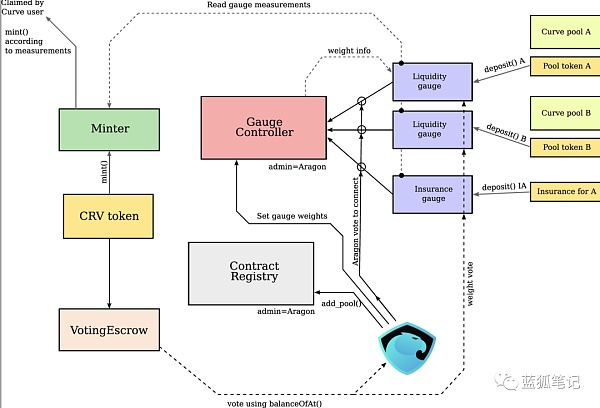

說到治理,就涉及到Curve DAO。關于Curve DAO,可以見下圖:

(Source:CURVE)

(Source:CURVE)

CurveDAO包括多個智能合約,通過Aragon連接。不過它采用的不是1代幣1票的模式,而是加入了鎖定時間的權重,也就是說,每個代幣之間其投票權重是不同的,鎖定時間越長,同樣的代幣數量,其投票的權重越高。CRV的投票具有數量和鎖定時間的雙重權重。這種投票機制,不僅在某種程度上可以增大對治理操控的難度(鎖定CRV本身也具有成本),同時也起到鎖定CRV減少流通量的作用。

價值捕獲機制方面,主要是通過代幣銷毀的機制。在Curve上有代幣池,每個代幣池都可以捕獲管理費用。這些管理費用會用來購買和銷毀CRV代幣。這意味著,如果Curve上的交易量越大,其后續可以捕獲的價值越大。目前管理費用還沒有收取,只收取了交易費用,交易費用分配給流動性提供者。

風險

任何高收益都伴隨著高風險,在任何DeFi項目上都有類似的情況。Curve上也不例外,其中包括Curve智能合約的相關風險、外部借貸協議的相關風險(Compound、iEarn等)、代幣池中穩定幣及代幣化BTC的相關系統風險等。參與DeFi項目,在享受盛宴同時,也需要控制好的風險。

Filecoin的未來,是一個通過存儲服務建立的全球網絡。正值測試網測試時期,官方公布的挖礦大礦工的要求需要至少5PB.

1900/1/1 0:00:00自去年10月以來,Telegram和美國證券交易委員會(SEC)就其區塊鏈項目17億美元的ICO問題一直爭執不休,但最終雙方就如何解決這起歷時8個月的官司達成了一致.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00共同社11日報道,多名G20相關人士透露,二十國集團(G20)已朝著事實上允許代替現金的結算工具“數字貨幣”的方向,啟動了協調,預計10月將全面開始探討防止洗錢等監管措施.

1900/1/1 0:00:00價格沿下降趨勢線持續震蕩整理,成交量持續萎縮,日線指標線持續粘合,明顯即將變盤的前兆,今日反彈高點9230美金,就已經突破下降壓制線了,只是量能還未放大,目前價格還未站穩,價格再次回落.

1900/1/1 0:00:00美國著名風險投資家和加密貨幣投資者Tim Draper認為,首次公開募股(IPO)并不是行業公司的最佳融資來源.

1900/1/1 0:00:00