BTC/HKD-0.84%

BTC/HKD-0.84% ETH/HKD-1.59%

ETH/HKD-1.59% LTC/HKD-1.62%

LTC/HKD-1.62% ADA/HKD-2.11%

ADA/HKD-2.11% SOL/HKD-2.11%

SOL/HKD-2.11% XRP/HKD-3.06%

XRP/HKD-3.06%

CryptoArt:TerminusV

本投研報告由幣萌研究院發布,報告內容僅供參考,切勿作為投資建議或投資依據。

文中所涉數據均截至2021/1/31,可能與發文時的實際情況有所偏差,請自行驗證。

01項目簡述

PieDAO是一個基于AragonDAO創建的去中心化資產管理平臺。主要包含基于Balancer做市商協議的加密指數產品Pie、元治理和聚合器PieVaults。

官網|https://www.piedao.org

推特|https://twitter.com/PieDAO_DeFi

電報|https://t.me/piedao

文檔|https://docs.piedao.org

博客|https://medium.com/piedao

代碼|https://github.com/pie-dao

02項目解讀

PieDAO系統目前包含三個產品:加密指數產品Pie、元治理和聚合器PieVaults、打包交易工具Oven。

2.1加密指數產品Pie

Pie基于Balancer協議建立,此處首先要介紹一下Balancer的運行機制。

Balancer是一個采用AMM機制的DEX,和Uniswap類似,但相比Uniswap更加靈活。此處對照Uniswap闡述Balancer的技術原理。

2.1.1Uniswap與Balancer

在Uniswap中,每一個交易對背后都有一個資金池,例如ETH/DAI交易對的資金池內就存有DAI和ETH,流動性提供者可以向資金池內按照50%:50%的價值比例存入這兩種代幣,并獲得LPToken,后續該交易對產生的手續費,會按照存入資金的份額比例分配給流動性提供者。

假如用戶A想要在該交易對中使用DAI兌換ETH,就相當于在資金池中存入DAI并取出ETH,期間的定價按照下方公式。

計息穩定幣協議Lybra Finance推出Lybra V2:9月1日消息,計息穩定幣協議Lybra Finance宣布Lybra V2已上線,用戶須在10月1日8:00前將V1 LBR遷移到V2 LBR,V1 eUSD遷移沒有設定截止日期,V2挖礦計劃將于9月7日開始。

金色財經此前消息,Lybra于7月20日推出 Lybra V2 測試網,新功能包括全鏈功能、作為抵押品的LST選項范圍擴大、基金安全性提高、在支持LBR價值的同時維護eUSD掛鉤的新機制。在Lybra V2上,用戶將有兩種不同的方式來鑄造eUSD和peUSD,peUSD是eUSD的全鏈版本。[2023/9/1 13:11:16]

公式中x、y是指兩個資金池里各自的代幣數量,K是乘積,在每筆交易中相對恒定。

以ETH/DAI交易對為例,假如現在1ETH的價格為1000DAI,資金池內有2ETH和2000DAI,則K=2*2000=4000;

如果用戶A使用100DAI購買ETH,發送100DAI到資金池中,其中0.3%會扣除作為手續費,所以實際到資金池中的數量為100*(100%-0.3%)=99.7DAI;

此時資金池中的DAI總量為2000+99.7=2099.7DAI;

依照公式反推,這筆交易之后,資金池中ETH的數量應該為4000/2099.7≈1.91ETH;

則用戶A在這筆交易中可以獲得的ETH為2-1.91=0.09ETH。

當這筆交易完成后,交易中扣除的0.3DAI的手續費會返回到資金池中,作為流動性提供者們的獎勵,并形成新的K值2099.7*1.91≈4010。由于手續費的設定,K值會隨著交易筆數的增加而慢慢提高,如果不計算手續費,K值則是恒定的常數。

相比之下,Balancer則更加靈活,用戶可以自行搭建資金池,每個資金池最多可以儲存8個幣種,且在搭建時可以任意設置每個幣種的價值比例,例如設置一個比例為50%ETH+30%BAL+20%renBTC的資金池。流動性提供者為該池注入資金時,按照該比例即可。提供流動性可以獲得BPT。

假如一個資金池中有80%價值的x幣和20%價值的y幣,那么這里相對恒定的常數K就不再是乘積,而是按照以下這個公式:

華為云牽頭啟動 Metaverse/Web3.0 聯盟:金色財經報道,據Morpheus labs發推特,在巴厘島舉辦的華為云 APAC 合作伙伴領袖峰會上,華為牽頭與 Blockchain Solutions、DeepBrain Chain、EDNS Domains、Morpheus labs、Numen、Polygon 等合作啟動 Metaverse/Web3.0 聯盟。[2023/2/27 12:31:06]

以ETH/DAI交易對為例,假如現在1ETH的價格為1000DAI,按照80%:20%的價值比例,資金池內有4ETH和1000DAI,則K值為4^0.8*1000^0.2≈12。

當發生交易使資金池內其中一個代幣的數量發生變化時,則根據該公式自動調整另一個代幣的數量,期間K值作為常數固定不變。

用戶在Balancer資金池進行代幣兌換時,通過下方公式計算價格:

SP是任意兩個代幣對的兌換價格,y是賣出到資金池中的代幣,x是從資金池中提取的代幣。By是y代幣在資金池的余額,Wy是y代幣的占比,Bx是x代幣的在資金池的余額,Bx是x代幣的占比。

套用上面的例子,假如在該池中用DAI兌換ETH,則SP(DAI)=(4/0.8)/(1000/0.2)=0.0002,也就是1個DAI可以兌換到0.001個ETH,反之1個ETH可以兌換到1000DAI。

簡單來說,Uniswap是一個簡化版的Balancer,Balancer則是Uniswap的通用版。

Uniswap和Balancer都采用的AMM機制,決定了其不能承擔價格發現的功能,一旦外部市場的價格出現波動,套利者就會入場平衡兌換比例,這會讓流動性提供者承擔無常損失,這是AMM機制下無法避免的。

2.1.2Pie技術原理

由于Balancer每個資金池中的各個代幣的價值比例都是固定的,在每次交易兌換后都會強制平衡價值比例。例如一個80%:20%價值比例的ETH/DAI交易對資金池,無論兩者價值漲跌,資金池內的價值比例永恒不變。

Pie是一個基于Balancer協議強制平衡的加密指數產品,或者叫資金組合配置產品。PieDAO在Balancer中建立資金池,每一個池都是一個Pie產品,例如容納幾種DeFi代幣的DEFI++Pie產品,用戶往該池存入資金,就相當于按照固定比例配置了該資金池內的各種DeFi代幣資產。

Binance Custody推出非交易所結算解決方案Binance Mirror:1月16日,據官方公告,機構數字資產托管機構Binance Custody宣布正式推出Binance Mirror,其非交易所(off-exchange)結算解決方案使機構能夠訪問幣安交易所生態系統內的交易和投資產品,而無需直接在交易所提交抵押品。

通過利用Binance Mirror,機構將指定金額的資產余額鎖定在其Qualified Wallet(Binance Custody冷存儲解決方案)中,并以1:1的余額將其鏡像到其幣安交易所賬戶。只要其Mirror頭寸在幣安交易所未平倉,他們的資產就可以安全地存放在隔離的冷錢包中,并且可以隨時結算。[2023/1/17 11:15:04]

按照Balancer的規則,注入流動性可以獲得BPT。PieDAO通過pie-proxy代理合約與Balancer直接綁定,注入流動性不再生成BPT,而是直接生成指數代幣,例如DeFi++產品資金池就是生成DeFi++指數代幣。

由于在Balancer中注入流動性存在無常損失,所以Pie指數產品也無法避免。

從這里可以看出,Pie類似于傳統指數市場中的等權重指數基金。

注:在證券市場中,等權重指數是指樣本中證券績效影響的程度相同,與之相對的是加權重指數,這里與最常見的市值加權重指數做簡單的對比解釋。

市值加權重指數:例如中證50、滬深300等指數,是根據每個成分股的市值規模進行排名加權,誰的市值高權重就高;等權重指數:給予每個成分股完全相同的權重,例如一個等權重指數基金中有100支成分股,設置每個成分股各占1%,整個基金規模為1億,那么里面每個成分股的價值為100萬。由于每個成分股漲跌的幅度和速度不同,所以需要基金公司定期去強制平衡比例。Pie利用Balancer,可以自動強制平衡,且每個成分代幣的價值比例可以提前設置,可以等權重,也可以根據需要加固定權重。2.1.3已上線的Pie產品

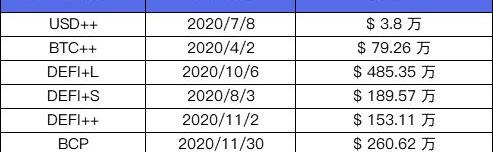

目前PieDAO已上線6種Pie產品,分別為USD++、BTC++、DEFI+L、DEFI+S、DEFI++、BCP。

2.1.3.1USD++

USD++成立于2020/7/8,包含4種穩定幣:USDC、TUSD、DAI和sUSD,USDC權重設定為47.22%,TUSD權重為28.58%,DAI權重為20.42%,sUSD權重為3.78%。

比特幣市值超越特斯拉:金色財經報道,據8marketcap數據顯示,隨著比特幣價格上漲到2萬美元上方,其市值已升至3924.2億美元,超越沃爾瑪(當前市值約3918.1億美元)和特斯拉(當前市值約3865億美元)。[2023/1/14 11:11:34]

2.1.3.2BTC++

BTC++成立于2020/4/2,包含4種在以太坊上構建的BTC合成資產:imBTC、WBTC、pBTC、sBTC,權重各占25%。

BTC++的市場表現及權重如下圖所示:

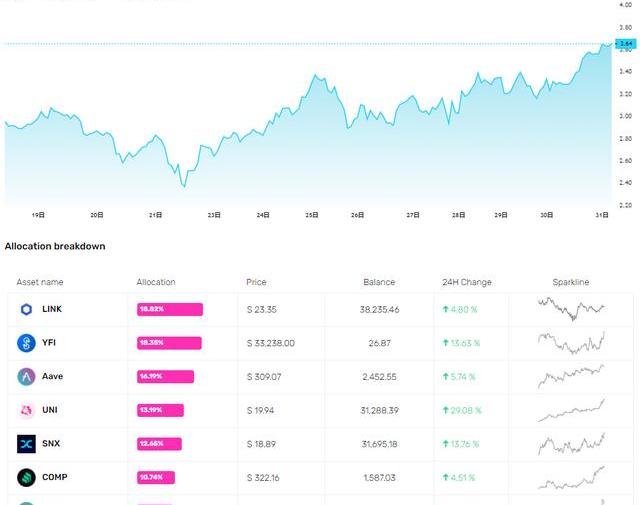

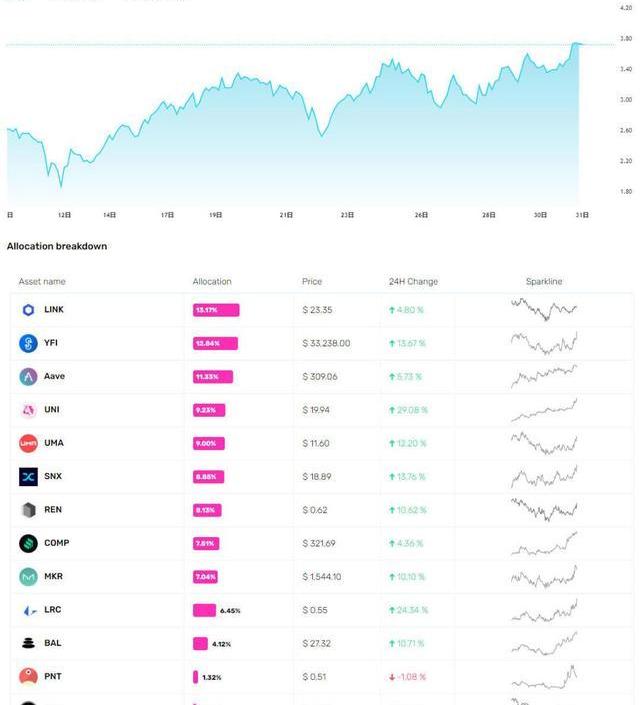

2.1.3.3DEFI+L

DEFI+L成立于2020/10/6,包含7種市值超過2億美元的DeFi代幣:LINK、YFI、AAVE、UNI、SNX、COMP、MKR。用戶購買時可以存入對應比例的7種代幣鑄造DEFI+L指數代幣,也可以存入ETH直接鑄造DEFI+L指數代幣。

DEFI+L的市場表現及權重如下圖所示:

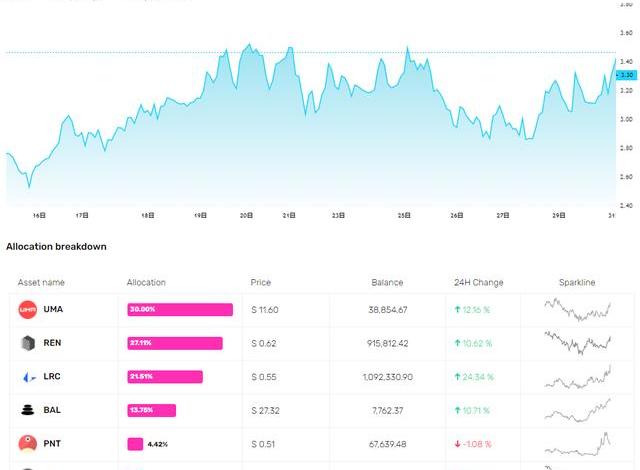

2.1.3.4DEFI+S

DEFI+S成立于2020/8/3,包含6種市值低于2億美元的DeFi代幣:UMA、REN、LRC、BAL、PNT、MLN。用戶購買時可以存入對應比例的6種代幣鑄造DEFI+S指數代幣,也可以存入ETH直接鑄造DEFI+S指數代幣。

DEFI+S的市場表現及權重如下圖所示:

2.1.3.5DEFI++

DEFI++成立于2020/11/2,包含兩個Pie:70%的DEFI+L和30%的DEFI+S,一共有13種代幣。用戶購買時可以存入對應比例的DEFI+L和DEFI+S鑄造DEFI++指數代幣,也可以存入ETH直接鑄造DEFI++指數代幣。

以太坊基金會:以太坊合并后約4%的驗證者已經從網絡中退出,低于預期:9月15日消息,據The Block引援以太坊基金會的電話會議,在以太坊合并升級激活后,大約4%的驗證者已經從網絡中退出。這不足以特別影響網絡,并且低于合并之前的一些估計。這些驗證者可能需要修復一些配置問題,然后應該能夠返回網絡。[2022/9/15 6:58:24]

DEFI++的市場表現及權重如下圖所示:

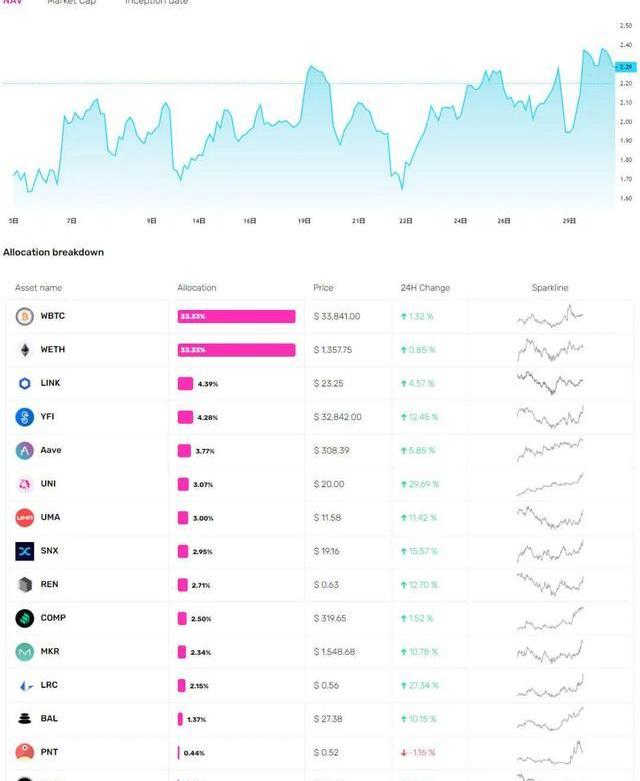

2.1.3.6BCP

BCP成立于2020/11/30,包含33.33%的WBTC、33.33%的WETH、33.33%的DEFI++、一共有15種代幣。

BCP的市場表現及權重如下圖所示:

2.2元治理和聚合器PieVaults

PieVaults是一個可以集成其他DeFi協議的聚合器,PieVaults的主要功能包含元治理和聚合收益。

元治理:即對治理的治理。目前市場上的DeFi協議很多,它們的治理相互分立,例如Uniswap使用UNI代幣治理、Sushiswap使用SUSHI代幣治理等,用戶在對多個DeFi協議進行治理時需要多次轉移代幣,有較高的摩擦成本。在PieVaults中,用戶只要持有DOUGH,就可以對PieVaults中所有協議進行元治理,最終目標是一個代幣元治理整個DeFi市場。

聚合收益:PieVaults可以幫助用戶聚合收益,讓用戶的資金在多個協議中進行借貸、質押、Farm等操作,以獲得更多收益。

YPIE是第一款PieVaults,上線于2020/12/19,代表Yearn生態系統的指數,包含的代幣有:YFI、SUSHI、KP3R、CREAM、AKRO、PICKLE、COVER。用戶購買YPIE指數代幣的方式與上文DEFI++相同。

YPIE的市場表現及權重如下圖所示:

PieVaults采用的不是Pie的Balancer自動強制平衡機制,而是由社區定期平衡,這樣可以避免AMM機制下的無常損失。根據官方規劃,后續Pie有可能會移植到PieVaults中,不再使用Balancer協議。

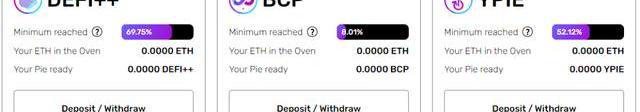

2.3打包交易工具Oven

Oven是一個打包交易工具。用戶在進行購買/贖回Pie或YPIE時,需要調用約73項智能合約,要支付相對高昂的Gas。Oven建立了一個閾值為10ETH的池,用戶可以往池中放入ETH,等到達到10ETH時,統一打包購買或贖回Pie,由此達到均攤、節省Gas的效果。

目前Oven支持DEFI++、BCP、YPIE的購買和贖回。

03經濟模型

3.1基本信息

代幣名稱:DOUGH

代幣用途:PieDAO的去中心化治理;PieVaults元治理;獲取各個Pie的手續費收益

合約地址:

0xad32a8e6220741182940c5abf610bde99e737b2d

持幣錢包數量:2,091

鏈上交易筆數:28,512

3.2代幣發行

代幣總量:1億DOUGH

代幣分配:

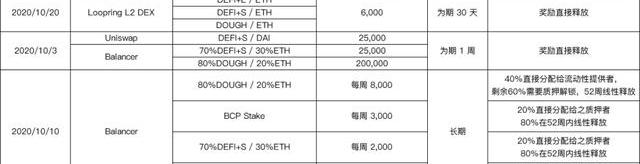

早期貢獻者:10%:1000萬DOUGHEOPCH1階段:6%:5999,670DOUGH1.5年內線性解鎖價格:0.000375ETHEOPCH2階段:4%:4000,300DOUGH1年內線性解鎖價格:0.001050ETH儲備金:10%:1000萬DOUGHBalancerIBO:1.5%:150萬DOUGH價格:0.0015ETH項目方:20%:2000萬DOUGH3年內線性解鎖DAO:60%:6000萬DOUGHDOUGH的流動性挖礦,是指為指定DEX的指定交易對注入流動性,并將LPToken質押到PieDAO中,以收取DOUGH獎勵。下方是目前已啟動的流動性挖礦細則。

3.3價格信息

注:下方信息來源于CoinGecko

當前價格:$1.35

當前流通市值:$912萬

當前市值排名:#575

歷史最高價:$6.27

歷史最低價:$0.656273

上線CEX:MXC、Hoo、Hotbit

上線DEX:Balancer、Uniswap

04發展現狀

4.1社區熱度

目前PieDAO的Telegram群組不到1000人,Twitter粉絲不到1萬人,持幣錢包數量2,091,鏈上交易筆數28,512,社區熱度偏低。

4.2資產規模

目前各個Pie/PieVaults的資產規模如下表所示。

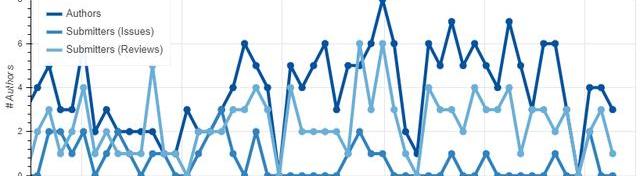

4.3代碼更新

PieDAOGithub代碼庫統計如下圖所示,更新頻率較高。

05團隊信息

PieDAO是DexLab團隊推出的DeFi產品,團隊成員均在區塊鏈領域有相關經驗。

首席執行官:AlessioDelmonti

DexLab、Dexwallet.io聯合創始人。

首席運營官:Gabriele

DexLab聯合創始人兼首席運營官,曾擔任Bottega全球零售項目負責人。

首席技術官:MickdeGraaf

負責Dexwallet的智能合約設計,BlockLabRotterdam智能合約開發工程師。

設計主管:NicolaDiMarco

全棧設計師,Dexwallet聯合創始人。

生態參與者:

目前已有諸多DeFi名人加入PieDAO的治理中。包括KainWarwick,HartLambur,LuisCuende,CalvinLiu,TarunChitra,FernandoMartinelli,PatricioWorthalter,LAO,AlexEvans,MarianoConti,LeoCheng,KonstantinLomashuk等。

06項目評價

PieDAO存在以下優勢和利好:

在傳統的金融市場里,指數基金有很大的市場份額。近年來全球指數化投資持續穩步發展,截至2020年10月末全球指數型產品規模約10萬億美元,同期中國指數型產品規模接近1.7萬億人民幣。相比之下,DeFi領域相關產品很少,還有很大的發展空間,PieDAO屬于該領域內的先驅,整體體驗良好,預計后續能夠吸引更大的資金量;目前DOUGH幣價、流通量和流通市值都很低,代幣釋放量極為克制,且尚未上線一線CEX,后續還有上所升值預期;團隊具有區塊鏈和DeFi項目經驗,且受到了多位行業名人的參與,雖然目前熱度偏低,但后續勢頭可期。PieDAO存在以下缺點和風險點:

由于Pie基于Balancer協議自動強制平衡,所以無常損失不可避免。后續會將Pie遷移至PieVaults,遷移后由社區治理平衡,將消除無常損失,并有可能帶來更多聚合收益。但智能合約的復雜帶來的危險性、治理的困難性和時效性都是未來發展的不可控因素。

END

歡迎加入幣萌微信群

見證DeFi成長捕獲價值資訊

Tags:ETHEFIDEFIETH錢包地址ETH挖礦app下載Etherael指什么寓意EFI幣EFI價格DEFI幣DEFI價格

首先是DAI,現在是BUSD。Terra的UST正處于一個轉折點。如今,來自Terra生態系統的快速增長的TerraUSD(UST)穩定幣又達到了一個關鍵里程碑.

1900/1/1 0:00:00上周五,加密貨幣非官方銀行MakerDAO的幕后策劃者RuneChristensen撰寫了一份規模宏大的提案.

1900/1/1 0:00:00現在每個項目都在進行空投,但許多人將一無所獲。為什么?因為項目正在不斷改進他們的方法,以排除Sybilfarmers。如何增加未來所有空投的機會?本文總結了5個簡單步驟.

1900/1/1 0:00:00加密空間仍在讓Solana錢包被黑的消息傳開。私鑰被泄露,因此資金從用戶地址中流失。最初的恐慌和混亂浪潮確實對Solana生態系統造成了影響.

1900/1/1 0:00:00宏觀經濟和金融市場 10日美國紐約股市,道指收于101美元,較前一交易日上漲,納斯達克指數收盤下跌0.03%.

1900/1/1 0:00:00L2賽道是一個持續性敘事的賽道,背靠第一大公鏈ETH,只要生態發展越來越多,這個板塊就可以成為一個常青板塊,對于即將到來的ETH上海升級,受益最大的板塊除了LSD,就是L2了.

1900/1/1 0:00:00