BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.11%

ETH/HKD+0.11% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD-0.82%

ADA/HKD-0.82% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-0.35%

XRP/HKD-0.35%要點總結

1.$12萬億成交量2020年,TokenInsight共獲取數字資產衍生品行業43家交易所相關數據,數字資產期貨市場成交量報$12.31萬億,較2019環比增長402%。

2.超越數字資產期貨交易量不斷上升,大型綜合交易所市場份額發生較大變化。BinanceFuturesQ4期貨季度成交量超越HuobiFutures,市場份額提升11%。

3.監管2020年10月,美國司法部指控BitMEX及其高管違反《銀行保密法》。

4.485%持倉增幅2020年12月31日,全市場合約持倉量為$170.3億,較2020年1月1日提升485%。

5.2.7大型綜合交易所期貨/現貨成交量比值達2.7。數字貨幣行情走高,期貨合約相對于現貨的杠桿優勢得以體現。

6.增長FTX、Bybit等新玩家增漲迅速,Bybit的Q4期貨合約成交量超過BitMEX。同時BitZ全年成交量排名第六。

7.合規2020年,合規交易所CME持倉量達到$16億。位居期貨市場第一。

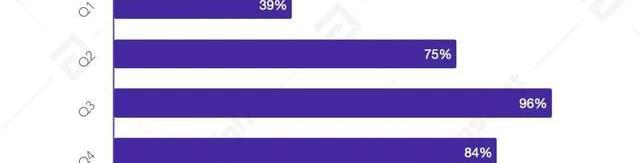

8.永續合約2020年永續合約成交占比從Q1的39%,提升到Q4的84%。由于基數效應,大型綜合交易所:HuobiFutures、OKEx仍以交割合約為主要業務。

9.分類TokenInsight對期貨交易所進行分類,目前市面上的期貨交易所主要可分為:大型綜合交易所、大型期貨交易所、合規交易所和新興交易所。其中新興交易所為增長迅速和具備創新特色的新生力量,包括Bitcoinwin和Bingbon等。

前言

2020年數字資產期貨市場規模增長迅速,全年市場成交量報$12,314B美元。與此同時,全市場期貨合約持倉量由年初的$3.51B上升至年末$17.03B,增漲幅度達到384.9%。由于BTC、ETH價格在Q4不斷刷新歷史新高,20Q4數字資產衍生品季度成交量達到$5,350B美元,較Q3環比增長98.1%,期貨季度成交量首次超越現貨。

復盤全年期貨合約市場,我們看到了兩個現象:一是頭部交易所對期貨合約愈發重視,Binance、Huobi、OKEx在今年都實現了對主流資產期貨合約的覆蓋;第二個現象是,永續合約的市場占比顯著提升。永續合約市場占比從Q1的39%,提升至Q4的84%。

期貨交易所方面,BitMEX由于合規的問題,平臺用戶出現了嚴重的流失現象,全年成交規模增長并不顯著。相反,Bybit、FTX在2020年實現快速增長,市場份額提升明顯。2020年Q4,Bybit季度成交量超過BitMEX。

隨著監管細化和產品創新,數字資產市場的競爭格局也經歷了一定調整。隨著機構投資者開始對數字資產進行配置,合規交易所顯然更加符合機構投資者的需求。2020年12月31日,芝加哥商品交易所成為全市場BTC期貨合約持倉量最大的交易平臺。

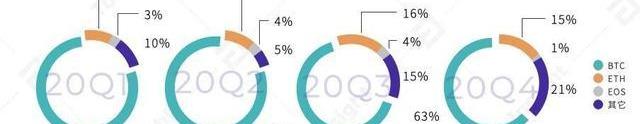

在主力合約占比上,20Q3受DeFi崛起的影響,BTC合約市場占比大幅下降。在市場行情走高的Q4,BTC合約交易量占市場總交易量的約63%。

不同平臺產品的完善注定了2021年的競爭將會更加激烈,甚至直白。對利益的爭奪,使得平臺通常忽略了用戶教育,過分強調收益,利用部分賺錢用戶的數據吸引其他用戶,卻忽略了交易所本質只是平臺,個別用戶賺錢還是損失對平臺本質沒有區別,不僅降低用戶壽命,還導致平臺用戶結構不健康,經營模式不可持續。

隨著大型平臺產品的完善程度提高,依賴于特色產品突出重圍的機會將會逐漸減少,交易所的頭部效應將會進一步加劇。而未來交易所之間的競爭將會圍繞著以下三個類型的交易所之間進行:現有大型數字資產交易所,傳統機構在獲得牌照之后成立的交易所,以及去中心化交易所。

DEUS:正在確認DEI攻擊者歸還的Arbitrum上2023枚ETH:5月8日消息,北京時間5月8日05:52:02,穩定幣DEI攻擊者地址(0x189cf53開頭)在Arbitrum上將2023枚ETH(價值超過380萬美元)歸還到多簽地址(0xb80cf3a開頭),DeFi協議DEUS發推表示正在確認。[2023/5/8 14:49:00]

現在您可以登陸https://www.tokeninsight.com/隨時隨地查看實時關于二級市場,不同交易所、不同資產的交易數據。更多關于2020年數字資產期貨市場的數據情況,PleaseEnjoytheReport.

Wayne,TokenInsightCOO

wayne@tokeninsight.com

2021.01.18

1.行業追蹤

Q1

①OKEx正式上線比特幣歐式期權產品;

②FTX交易所推出2020年美國總統大選預測期貨合約;

③Bakkt被確定為洲際交易所業績增長的重要因素,洲際交易所每股收益同比增長至0.95美元;

④Bybit推出USDT永續合約;

Q2

①Binance宣布以$4億收購CoinMarketCap;

②HuobiDM升級為HuobiFutures,并繼續保持衍生品市場成交量第一名;

③期權交易所Deribit停止向日本用戶提供服務;

④BitMEX前COOAngelinaKwan加入Deribit的投資者董事會;

⑤Hopex推出牛熊證;

⑥歐洲劍橋區塊鏈技術發展趨勢慈善基金會評比“全世界十大合規管理數據交易中心”,Bitcoinwin交易所入選。

Q3

①Matrixport推出自己的衍生品交易所Bit.com;

②Huobi上線期權合約,為業界首個USDT本位正向期權合約;

③HuobiUSDT/USD永續合約正式上線,支持1x-1000x倍數;

④Bit.com的比特幣期權總交易額超3.6億美元,僅次于Deribit與CME;

⑤Bingbon與慢霧科技達成安全戰略合作;

Q4

①芝加哥商品交易所BTC期貨未平倉量超越Binance;

②BitZ三周年品牌升級“幣在”中文名正式啟用;

③2020年10月Bitcoinwin交易所上線交易社區功能;

④Deribit交易所推出執行價為10萬美元的BTC看漲期權;

⑤2020年Q4,數字資產衍生品季度成交量首次超越現貨;

⑥bit.com12月比特幣期權成交量達到14億美元,超越CME;

⑦FTX上線Coinbase的PreIPO期貨合約;

⑧芝加哥期權交易所宣布將創建數字資產衍生指數;

⑨TradingView正式上線Bingbon交易圖表。

2.數字資產交易所行業生態圖景

3.交易動態

3.1市場成交量

“2020年數字資產期貨市場總成交量$12.3萬億美元,Q4成交量歷史首次超越現貨

TokenInsight對43家數字資產交易所的衍生品全年交易數據進行搜集整理,結合市場情況對衍生品交易所進行分類對比。本文重點在于對2020年期貨市場成交情況進行詳細研究。

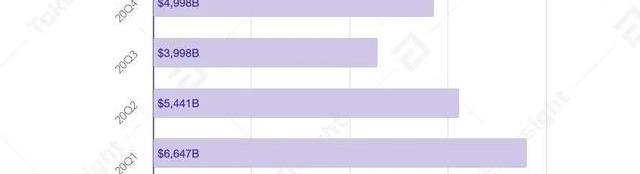

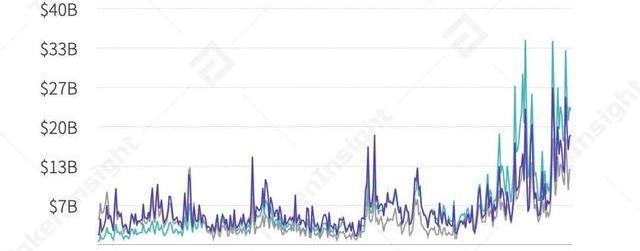

2020年,數字資產期貨市場成交量為$12,314B美元。其中2020年Q4數字資產期貨成交量達$5,350B美元,較上季度環比增長98.1%,期貨季度成交量首次超越現貨。

Block或將于2024年初推出自研比特幣礦機:金色財經報道,Twitter 創始人 Jack Dorsey 旗下金融科技支付公司 Block 最近從英特爾購買大量比特幣挖礦芯片,加速其進入挖礦硬件市場的計劃。此次收購將幫助其將礦機推向市場,因為它專注于開發其尖端的 3nm 芯片。由于英特爾在 2022 年 2 月宣布停止生產比特幣挖礦專用集成電路(ASIC)的芯片,它已將生產的最后日期定在 2024 年 4 月。Block 計劃在本季度完成其用于比特幣挖礦的 5nm 芯片的設計,并以此為基礎制造機器。此次收購意味著該團隊可以專注于 3nm 設計。Block 硬件負責人 Thomas Templeton 表示,Block 第一方產品將于明年初推出。當被問及他們購買的芯片數量時,他說這足以彌補他們設計和生產自己的 3nm 芯片的時間。[2023/4/28 14:33:31]

2019Q4-2020Q4全市場期貨成交量,來源:TokenInsight

同期數字資產現貨全市場成交量如下圖所示,2020年數字資產現貨全市場成交量達$21,083B。不同于數字資產期貨季度成交量的不斷增長,現貨市場成交規模在2020年并沒有表現出明顯的增長趨勢。

2020年各季度全市場現貨成交量,來源:TokenInsight

2020年數字資產期貨成交總量約為數字資產市場總成交量的36.87%,較2019年衍生品18.12%的全市場成交量占比提升18.75%。2020年Q4期貨成交實現全年最大增幅,突破5萬億美元。

2020年期貨與現貨成交量對比,來源:TokenInsight

“四季度比特幣價格突破歷史,投資者交易熱情高漲,數字資產衍生品市場成交量全面爆發

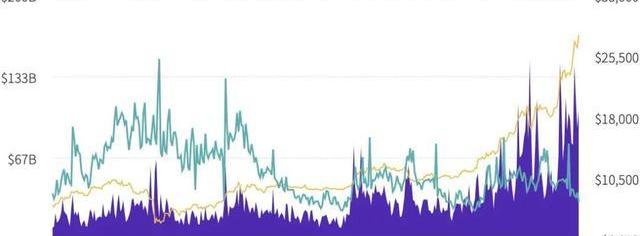

2020年數字資產期貨市場日均成交量為$33.23B,最高單日交易出現于12月27日,報$142.9B美元;而最低單日交易則出現在7月19日,報$9.26B美元。伴隨著下半年市場行情走高,數字資產期貨成交量屢次突破歷史新高,Q4期貨成交規模相較于Q1增長達154%。

2020年全市場期貨和現貨逐日成交量,來源:TokenInsight

2020年上半年,數字資產期貨成交量的增長并不明顯。受新冠疫情影響,全球金融資產流動性均受到沖擊。BTC期貨在3月12日同樣經歷了大規模拋售,數字資產期貨持倉量一度出現大幅萎縮。當日全市場數字資產期貨持倉量下降達28%,且3月期貨持倉量為2020年全年最低。

2020年下半年,DeFi成為Q3的最大熱點,吸引了大量資金涌入,重新建立了行業信心。同時,數字資產價格從流動性危機中恢復,期貨日度成交量恢復到$80B附近。在Q4,隨著Microstrategy、Square、Grayscale等大型機構投資BTC,現貨市場被喚醒,期貨成交量大幅抬升,共同推動著11月27日數字資產單日成交量首次超越$140B。12月下旬,BTC、ETH等主流數字資產的價格再次突破新高,全市場期貨成交量迅速恢復,穩步上行。

3.2市場持倉量

“2020年數字資產期貨持倉量穩步抬升,數字資產的長期配置價值逐漸顯現

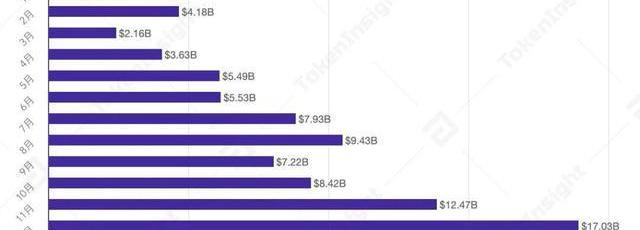

2020年,全市場持倉量由年初的$3.51B上升至年末的$17.03B,增幅達384.9%。根據TokenInsight整理的2020年期貨日持倉量數據,2020年市場持倉量和BTC價格呈現不明顯正相關(相關系數為0.07)。

Diginex首席執行官:預計2021年DeFi市場將增至目前的10倍:Diginex首席執行官Richard Byworth表示,DeFi預計在2021年將增長至目前的10倍。“我們看到今年的借貸余額增至10倍,從10億美元的資產增加到大約100億美元的資產。我認為隨著比特幣進入(2021年)的增長,我們可能會看到這些余額再次增加至目前的10倍。這才是發展中的資產類別真正需要的——你需要能夠借入這些資產,這樣你就可以做空它們,或者可以提供它們作為頭寸、融資等。這就是我們如何看待這個行業的發展壯大。”(Forkast)[2020/12/28 15:53:11]

2020年各月末全市場期貨持倉量,來源:TokenInsight

2020年上半年,數字資產價格處于震蕩區間。全市場期貨持倉量的增長并不明顯。尤其在經歷“3.12”的流動性沖擊之后,數字資產期貨持倉量一度出現大幅萎縮。2020年Q3,比特幣在10,000美元附近震蕩,期貨持倉量同樣較為穩定,維持在$8B附近。綜合全年來看,期貨持倉量大幅抬升發生在20年Q4。十一月份的數字資產牛市使得持倉量迅速走高,月末期貨持倉量較上月增長45%。在十二月份上旬市場經歷的短暫向下調整中,期貨持倉量并未出現明顯變化。12月下旬,BTC、ETH等主流數字資產的價格再次突破新高,全市場持倉量再次穩步上行,截至20年12月31日,期貨持倉量達$17.03B。

20年Q4,以BTC、ETH為代表的數字資產表現強勢,增加了投資者對期貨的配置需求,使得期貨持倉量大幅提升。與現貨相比,期貨具備更高的杠桿屬性,在資產價格出現明顯增長的情況下,期貨可以為交易者帶來更多收益。參考傳統金融市場期貨規模,TokenInsight看好數字資產期貨持倉量在2021年的進一步增長。

2020年全市場逐日持倉量與BTC價格對比,來源:TokenInsight

4.交易所分析

4.1交易所整體對比

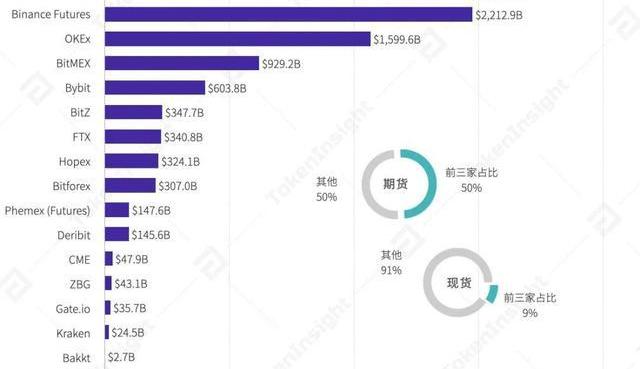

“數字資產期貨市場成交排名前三的交易所合計份額達50%,期貨成交相比于現貨更加集中

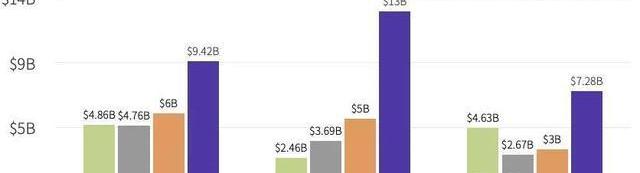

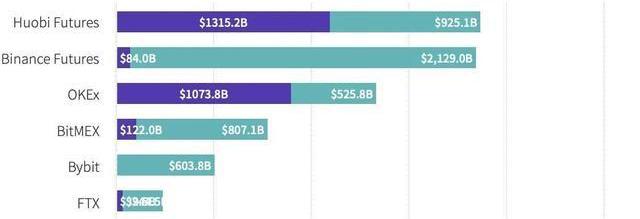

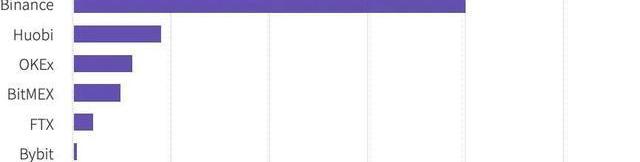

本年度數字資產期貨交易所成交量如下圖所示。市場排名前三的交易所分別為HuobiFutures、BinanceFutures、OKEx,成交量占比合計達50%,而同期現貨成交量前三的交易所合計市場占比僅為9%,表明數字資產期貨成交分布相對集中。

2020年期貨交易所成交量和市場集中度,來源:TokenInsight

注:BitZ、Hopex、Bitforex未完全開放API交易

現貨與衍生品市場的行業集中度差距,一定程度上是由于期貨市場的專業性更強,需要交易平臺具備專業的研發能力和風險控制機制,因此對于具備規模優勢的大型交易所來說,在衍生品業務上具備一定優勢進行展業。

TokenInsight以衍生品總成交量為衡量標準,將排名前五的交易所成交量與市場總成交量進行對比,如下圖所示:

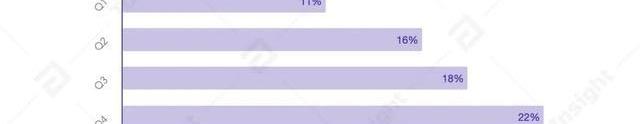

2020年各季度前五期貨交易所成交量市場占比,來源:TokenInsight

2020年,衍生品成交前五的交易所中,HuobiFutures和BinanceFutures的衍生品年度成交量均超2萬億美元,OKEx以1.59萬億美元緊隨其后。綜合全年來看,成交量前五交易所的整體市場份額略有下降。但其中Binance增長明顯。2020年Binance在數字資產期貨市場份額從Q1的11%上升到Q4的22%,在前五交易所中市場增速最快。2020年Q4,Binance期貨成交量達1,1704.8億美元,超過HuobiFutures同期的8,478億美元,成為期貨市場成交份額最高的數字資產交易所。

佟揚:2020年的行業發展態勢最顯著的一個特點是多元化:8月5日消息,BiKi 2周年|乘風破浪之夜私人酒會今日在深圳隆重開啟。

在以2020年區塊鏈行業的創新和發展趨勢為主題的圓桌論壇期間,金色財經合伙人兼IPFS100.com CEO-佟揚表示,2020年的行業發展態勢最顯著的一個特點是多元化,例如今年交易平臺也涉及到了期貨、云算力、合約創新玩法、保險和量化以及理財產品。

下半年自身會把礦業提升到一個新的高度,另外是IPFS,可以帶領我們開啟3.0時代。[2020/8/5]

2020年前五家期貨交易所成交量市場結構,來源:TokenInsight

2020年Top6期貨交易所成交量排名,來源:TokenInsight

4.2大型期貨交易所

“大型期貨交易所成交集中于永續合約,Bybit交易所在大型期貨交易所中Q4期貨成交量排名第一

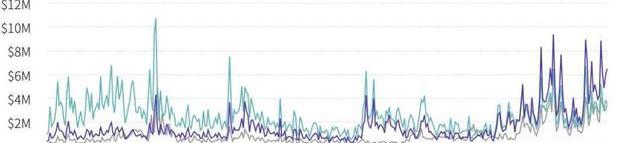

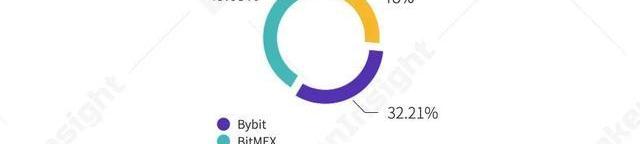

TokenInsight以2020年成交總量超$300B,且主要提供期貨合約交易為標準進行分類,篩選出Bybit、FTX和BitMEX共三家大型期貨交易所。大型期貨交易所專注于以期貨和期權為主的數字資產衍生品交易賽道,而從產品構成來看,大型期貨交易所成交量均主要來自永續合約。從市場份額角度看,BitMEX由于受監管事件影響,Q4表現相對不佳。

2020年大型期貨交易所逐日成交量,來源:TokenInsight

2020年大型衍生交易所成交量占比,來源:TokenInsight

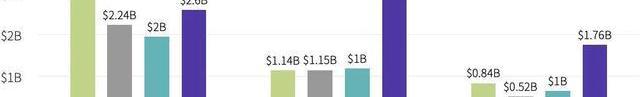

在大型期貨交易所中,Bybit在Q4實現大幅增長,日均成交量達到$3.18B,一舉超越BitMEX,期貨成交量在大型期貨交易所中排名第一;而FTX憑借自身的期貨合約產品創新,同樣取得了迅速增長。FTX在20年Q1的日均成交量為$0.84B,而Q4日均成交量達到$1.76B,相較Q1增幅達109.5%。

2020年大型期貨交易所季度成交量,來源:TokenInsight

4.3大型綜合交易所

“2020年大型綜合交易所期貨成交量大幅增長,Binance市場份額提升11%

由于現貨市場增長幅度有限,期貨市場已經成為2020年數字資產交易市場的最大增長動力。如左圖所示,2020年大型綜合交易所BinanceFutures、HuobiFutures和OKEx的現貨交易量均不及期貨交易量的一半,大型綜合交易所的現貨成交占比遠低于63%的全市場平均水平,側面反映出大型綜合交易所在平臺經營逐漸向期貨業務方向傾斜。

HuobiFutures的期貨成交量為其現貨成交量的4.1倍,占其總成交量的80.39%,為期貨業務比重最大的大型綜合交易所。BinanceFutures與OKEx期貨成交量占總交易量份額則分別為66.6%和72.9%。三家大型綜合交易所均具備較為完整的數字資產衍生產品線,可交易數字資產交割合約、永續合約和期權等多種衍生品合約。

在期貨業務增長方面,大型綜合交易所的期貨合約日成交量在本年均有大幅提升。截至2020年12月31日,BinanceFutures日成交量增幅達1.02%,遠超市場平均。HuobiFutures與OKEx日成交量增幅分別為0.65%和0.29%。

分析 | 2018-2022年農業區塊鏈市場年復合增長率或高達56.4%:據prnewswire數據顯示,2018-2022年全球農業部門區塊鏈技術市場年復合增長率為56.4%。該報告涵蓋了目前的情景以及農業部門區塊鏈技術市場的增長前景。為了計算市場規模,該報告考慮了全球公共區塊鏈技術,私有區塊鏈技術和聯盟區塊鏈技術的零售銷售收入。報告討論了在該市場中運營的主要供應商。同時,報告指出,影響該市場的一個因素是政府對區塊鏈技術的開發舉措。[2018/9/27]

日均成交量的增長率是通過計算全年交易量的幾何增長率得出

2020年大型綜合交易所期貨逐日成交量,來源:TokenInsight

2020年大型綜合交易所期貨/現貨成交量比例,來源:TokenInsight

2020年Q4,隨著數字資產價格屢創新高,用戶者投資意愿強烈。從日均數據角度看,大型期貨交易所的成交活躍度在Q4均有明顯提升。結合全年業務增長表現,Binance的期貨業務增速明顯,市場份額從Q1末的11%增長至Q4末的22%,增長率達100%。

2020年大型綜合交易所期貨季度日均成交量,來源:TokenInsight

2020年Binance期貨成交量市場份額變化,來源:TokenInsight

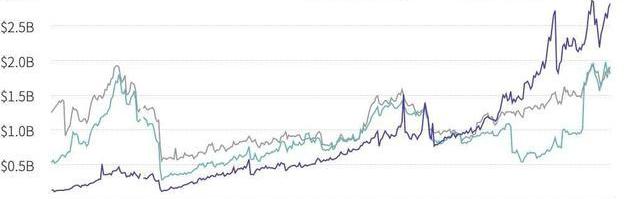

2020年大型綜合交易所的持倉量也在逐漸提升。其中,BinanceFutures期貨持倉量由年初的$0.14B增長至年末的$2.81B,平臺全年期貨持倉量提升超20倍,增長最為顯著。HuobiFutures和OKEx期貨持倉量則由年初的$0.52B、$1.25B,分別提升至年末的$1.81B、$1.91B。其中,OKEx平臺持倉量上升最為緩慢,全年期貨持倉量僅增長60%,遠低于市場平均水平。HuobiFutures在持倉量上的表現相對均衡,全年持倉量提升3.5倍。綜上所述,大型綜合交易所的期貨合約持倉在2020年發生較大變化,Binance的持倉市場份額提升明顯。

2020年大型綜合交易所期貨逐日持倉量,來源:TokenInsight

4.4合規交易所

“機構資金對于數字資產的配置需求增加,CME比特幣期貨合約持倉量市場第一

Bakkt、CME和KrakenFutures為本次報告所覆蓋的合規交易所,本年度三家交易所的成交量共計$75.14B。三家合規交易所中,CME是目前數字資產期貨成交規模最高的合約交易所,季度成交量由Q1的$6.83B增長至$47.9B,季度幾何增長率達94.5%,為2020年增速最快合規交易所。Bakkt專注于BTC交割合約服務的提供,成交規模變化不大;Kraken期貨業務成交量則從Q1的$6.15B增長到$24.5B。

2020年合規交易所期貨成交量概覽,來源:TokenInsight

合規交易所在持倉量方面的表現相對突出。2020年12月31日,CME的BTC期貨合約未平倉合約數與BinanceFutures、OKEx并列市場第一。盡管CME在成交量方面遠低于BinanceFutures與OKEx,但隨著機構投資者開始對數字資產進行配置,合規交易所顯然更加符合機構投資者的需求。如果未來監管規則進一步細化,具備合規牌照可能會成為這些交易所的核心優勢。

2020年12月31日交易所期貨持倉量排名,來源:TokenInsight

4.5新興交易所

“新興交易所Bingbon偏重于全球化與合規經營

Bingbon于2018年注冊于愛沙尼亞。Bingbon雖然是一家新興交易所,不過對于監管合規十分重視,平臺具備多個國家和地區的從業牌照,根據牌照要求,對不同地區的用戶做不同程度的KYC和合格交易者評測。另外,平臺在產品設計方面較為貼近用戶。Bingbon以正向永續合約為主要產品,用戶在賬戶擁有USDT就可以進行合約的交易,操作更加方便,簡單易懂。為匹配用戶需求,Bingbon也推出了專業合約交易與標準合約交易兩個產品,供機構投資者和普通用戶選擇。

Bingbon注重平臺的全球化發展,根據Bingbon的披露,平臺70%的用戶來自海外。Bingbon未來會重點拓展歐美、俄羅斯、東南亞和韓國市場,深耕本土,做好本地化運營。

新興數字資產交易所Bingbon監管牌照,來源:TokenInsight

“新興交易所Bitcoinwin目標在于提高用戶交易勝率

Bitcoinwin在2018年成立于加拿大多倫多,已獲得澳大利亞金融監管機構頒發的數字貨幣交易牌照。作為新興交易所,Bitcoinwin非常注重監管合規要求,致力于保護客戶資產和隱私安全。在發展目標上,Bitcoinwin的目標與大多數衍生品交易所并不完全相同。Bitcoinwin不發布平臺通證,避免通證發行的集資行為;不提供API接口,平臺認為此舉可防止高頻交易者通過量化交易損害普通投資者利益。值得注意的一點是,Bitcoinwin對數字資產交易對的選取十分嚴格,目前平臺主要支持用戶對BTC、BCH、ETH等主流數字資產的投資交易,這說明平臺重視對用戶投資安全的保護。TokneInsight將會對這家交易所的發展進行持續跟蹤。

5.產品概覽

5.1合約分布

“2020年永續合約成交量占比大幅增長,牢牢占據市場主流地位

2020年全年,數字資產交易所在期貨合約市場中布局積極。以大型綜合交易所為例,HuobiFutures推出永續合約,而BinanceFutures增加了幣本位永續合約以擴展衍生品業務產品線。綜合全年市場表現來看,永續合約的市場份額提升明顯,2020年Q4永續合約成交量市場占比達83.49%,而2020年第一季度僅為39.1%。這一轉變表明,2020年數字資產期貨交易者重心已由交割合約轉向永續合約。由于各交易所自身戰略定位的產品策略不同,TokenInsight以年度成交量$300B以上的六家大型交易所為例,分析兩類合約的市場占比,詳情如下:

2020年大型期貨/綜合交易所合約分布對比,來源:TokenInsight

20年全市場永續合約成交量市場份額,來源:TokenInsight

2020年,HuobiFutures和OKEx的永續合約成交量占比分別為41.3%和32.9%,為大型綜合交易所中永續合約占比最低,其主要原因在于,HuobiFutures和OKEx均有規模較大的交割產品業務,在基數效應的影響下,永續合約作為新型衍生產品,成交份額相對較低。在2020年BinanceFutures的期貨業務增長主要來自永續合約,永續合約成交占比達到96.2%。BitMEX作為永續合約的推出者,其永續合約的成交占比達86.8%,FTX的永續合約成交占比達86.1%。而Bybit專注發力于永續合約產品條線,無交割產品。

5.2主力合約

“20Q3受DeFi崛起的影響,BTC合約市場占比大幅下降

2020年Q1數字資產投資者的期貨交易集中于以BTC、ETH、EOS為代表的主力合約,三類合約市場占比共計達90%。Q2全球經濟受到疫情沖擊,在“312事件”的影響下,數字資產價格劇烈波動。或許投資者出于安全考慮,三大主力合約成交量占比進一步抬升,全市場成交占比到95%。Q3由于DeFi的火熱,ETH合約成交量市場占比從10%上升到16%,提升幅度超過50%。BTC合約當季成交量占期貨全市場成交量65%,較上季度減少17%。在20年Q4,BTC市場份額進一步縮水,占比約63%;ETH市場占比15%,基本維持不變。

2020年各季度主力合約市場份額,來源:TokenInsight

6.熱度與用戶分布

6.1用戶熱度

“關鍵詞“BitcoinFutures”搜索熱度在四季度峰值,中國、美國熱度居高

TokenInsight對2020年數字資產期貨關鍵詞熱度進行復盤,以對全球BTC期貨熱度進行分析。

如下圖所示,以數字資產期貨相關搜索詞中熱度分布較廣的關鍵詞“BitcoinFutures”為例,2020年“BitcoinFutures”的熱度趨勢整體處于震蕩狀態,波動較大,熱度值于年末底達到本年峰值。可以發現,“BitcoinFutures”的搜索熱度與BTC的行情波動有關,在“312”事件與12月份BTC牛市時間段內,“BitcoinFutures”的搜索熱度均超過80。

峰值度量:熱度數值代表相對于圖表中指定區域和時間內最高點的搜索熱度,熱度最高的得100分;熱度是前者一半的為50;無足夠數據的為0。

2020年BitcoinFuturesGoogle熱度趨勢圖,來源:GoogleTrend;TokenInsight

搜索熱度來源方面,熱度排名前五的國家/地區為中國、美國、加拿大、澳大利亞、新加坡。

2020年BitcoinFuturesGoogle熱度分布圖,來源:GoogleTrend;TokenInsight

6.2用戶情況

“2020年下半年Binance訪問量突破2億,FTX憑借獨特的產品創新,流量優勢明顯

我們通過對數字資產期貨交易所訪問量來對交易所用戶情況進行分析。如下圖所示,2020年H2,Binance訪問量突破2億,大幅高于其余衍生品交易所。BitMEX總體訪問量在大型衍生品交易平臺中依舊處于領先地位。FTX盡管期貨合約交易規模不如Bybit,但是憑借著產品創新,吸引了更多市場熱度。2020年下半年,FTX官網訪問量達1210萬,遠高于Bybit252萬的訪問量,流量優勢明顯。

綜合交易所訪問量統計為其衍生品平臺,表述中已省略Futures

2020年H2期貨交易所線上平臺訪問量統計,來源:Similarweb;TokenInsight

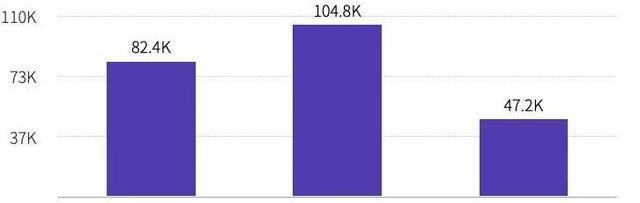

為分析大型期貨交易所的用戶基礎,TokenInsight通過Twitter粉絲數進行分析,因為社交平臺數據從一定程度上反映了交易所的運用情況。據Twitter數據顯示,大型期貨交易平臺中,Twitter賬號關注者數量由高到低分別為Bybit(104,800)、BitMEX(82,400)、FTX(47,200)。

2020年大型期貨交易所Twitter粉絲數量統計,來源:Twitter;TokenInsight

2020年交易所成交量比例,來源:TokenInsight

監管動態

風險提示

防范各類金融平臺打著“區塊鏈”和“虛擬貨幣”等旗號的非法集資活動,TokenInsight將嚴格遵守國家法律和監管規定,堅決抵制利用區塊鏈進行非法集資、網絡傳銷、1C0及各種變種、傳播不良信息等各類違法行為。

如發現內容含敏感信息,請后臺聯系我們,我們會及時處理。

Tags:數字資產BTCHuobi數字資產和數字貨幣的區別數字資產是未來最大的資產數字資產類應用案例包括BTCs是不是黃了btc錢包官網btc短線交易騙局Huobi幣是什么幣

盡管純粹是投機性的,而且很可能是短期的,但人們期待已久的加密貨幣市場復蘇終于來了。一些積極情緒可能預示著未來可能出現更強勁的復蘇.

1900/1/1 0:00:00持有QNT的錢包數量上周突破了90,000個大關,此前地址數量出現了最大的每周飆升。雖然這是網絡的一個重要里程碑,但值得注意的是峰值出現的時間.

1900/1/1 0:00:00日本領先的加密貨幣交易所bitFlyer的首席執行官兼聯合創始人YuzoKano預測,更多的加密貨幣業務可能會陷入困境.

1900/1/1 0:00:00投資巨頭富達通過其數字資產子公司宣布了為機構用戶提供以太坊交易的計劃。 該公司指出,允許訪問以太坊的決定是在成功合并升級之后做出的,客戶將能夠從10月28日起購買、出售和轉移資產,富達在加密貨幣.

1900/1/1 0:00:00比特幣可能因機構偏見而反彈 比特幣(BTC)在阻力位24,200美元處停滯不前。價格下跌超過10%。但勢頭仍然看漲。事實上,目前,價格試圖安裝一個比前一個更低、更高的價格.

1900/1/1 0:00:00比特幣周三(2月22日)亞市午盤,仍無法成功沖破25000美元。然而,同時脫鉤黃金與美國股市的表現,主要原因仍是“中國敘事”.

1900/1/1 0:00:00