BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD-0.25%

ETH/HKD-0.25% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-0.48%

XRP/HKD-0.48%

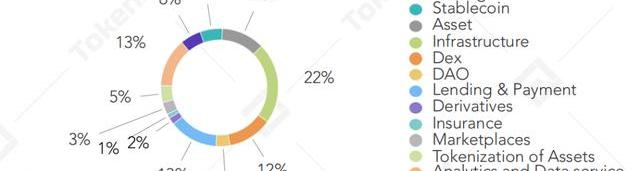

2019DeFi項目分類,來源:TokenInsight《2019年度DeFi行業研究報告》

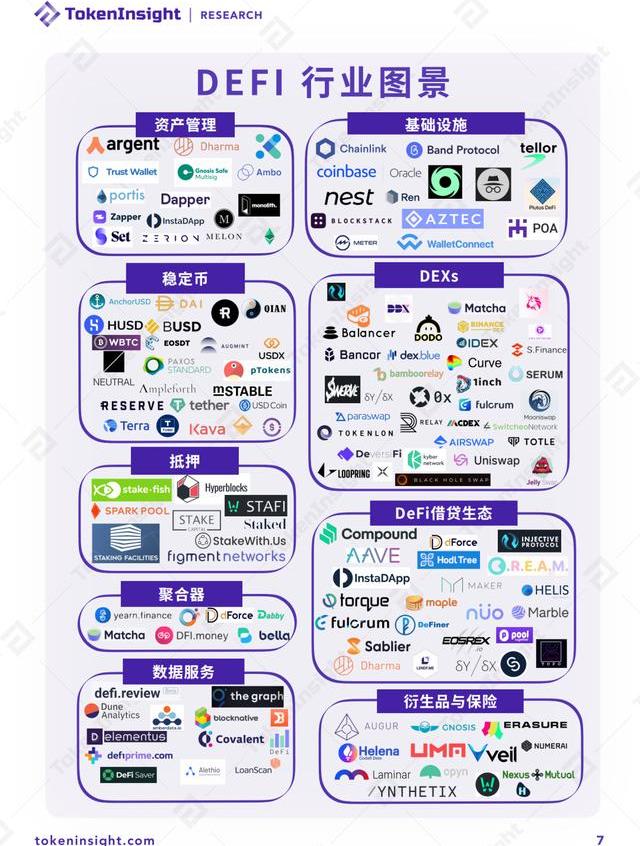

2019DeFi行業概覽,來源:TokenInsight《2019年度DeFi行業研究報告》

到了2020年第三季度DEX站上行業風口,在UniSwap、SushiSwap等現象級DEX加持下,成交量、每日交易次數和用戶數均迎來突破性增長。三季度DEX總成交量達$47B,為DEX歷史總成交量的4.2倍,占DEX至今為止總成交量的81%;相較二季度環比增長1,155%,相較2019年三季度同比增長6,566%。

數據:DEX8月總交易量達784.1億美元:TheBlock數據顯示,去中心化交易所(DEX) 8月總交易量達784.1億美元,環比增加近40%,但仍不足5月歷史最高記錄(1621億美元)的一半。Uniswap V3市場占比達到50%,Uniswap V2為18.36%,其次為SushiSwap(13.05%)和Curve(7.76%)。8月去中心化交易所交易量與中心化交易所交易量占比為7.76%。[2021/9/1 22:52:01]

關于19-20年DeFi行業發展變遷可以通過行業圖景占比進行直觀對比。此外也可以看出,DeFi飛速發展不可避免存在激烈的競爭。DEX的發展仍處于早期,一些推出較早并擁有較好用戶聲譽和知名度的項目具備良好的擴張基礎;但部分風光一時的項目也隨著DeFi行業發展隕落,行業馬太效應開始逐步體現。

觀點:ErgoDEX預計將在12個月內實現跨鏈DEX:據Cardano Daily推文指出,ErgoDEX是Cardano DeFi生態上,以Ergo為背景,將AMM(自動做市)和委托單簿相結合的跨鏈去中心化交易所,其特色是基于擴展UTXO模型,允許Ergo和Cardano兩個DeFi生態系統上不同類型交易所之間共享流動性。

目前,ErgoDEX正在參加“F5:借助項目催化劑實現Cardano DeFi生態縱向擴展”。

ErgoDEX預計將在3個月內完成合約測試,將在6個月內添加對集中流動性的支持,將在12個月內實現跨鏈DEX。[2021/6/23 0:00:23]

MDEX TVL突破23億美元 創歷史新高:據MDEX.COM官網顯示,截止今日20:00,24小時交易額超22億美元,TVL(總鎖倉量)突破23億美元,創歷史新高。[2021/3/18 18:57:45]

2020DeFi行業圖景,來源:TokenInsight《2020DeFi行業研究報告》

“流動性挖礦大幅降低DeFi用戶認知門檻,DEX借機發力帶動DeFi行業量價齊升

DEX本次發展起始于DeFi在二季度末的整體崛起。此次DeFi崛起促使流動性挖礦成為Balancer、Curve、Uniswap在內的多個DEX項目的共同選擇,此舉吸引了大量新入場交易者與資金的涌入,帶動DeFi行業資產量價齊升。

Injective Protocol CEO Eric Chen:打造下一代Layer2衍生品DEX 持續創新的先行者 Injective Protocol:12月1日晚,由Gate.io主辦的直播專訪節目《酒局幣赴》邀請到Injective Protocol CEO Eric Chen直播分享近期最新發展。直播期間Eric Chen與Gate.io合伙人酒兒主要圍繞Injective Protocol 針對行業所做的創新進行了深入交流和討論。Eric Chen表示,Injective Protocol最大的變革為在交易領域為大家提供了一個開源的底層協議,任何人僅需提供一個喂價源便可以通過 Injective 衍生品協議自主發布衍生品交易市場,并且可以享受到0 gas費用.對于用戶關心的生態建設參與者或INJ代幣持有者可以享受哪些權益的問題Eric Chen也給出了詳細解答。詳情點擊原文鏈接。[2020/12/1 22:45:54]

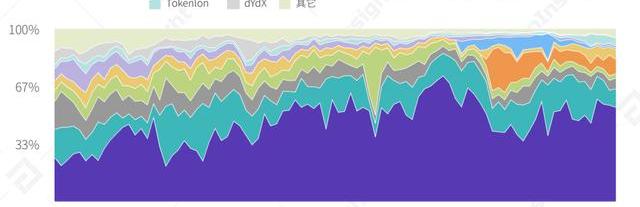

由交易量計算,三季度各DEX市場份額占比如下圖所示。Uniswap在本季度發展強勁,擠占大部分其它項目的市場份額;而1inch、dydx、Curve、Kyber等項目的市場份額在本季度則呈現了縮減的趨勢,季度末市場份額相較季度初減少了5%以上。

2020Q3DEX市場份額變動情況,來源:Debank、TokenInsight

“頭部項目遭遇分叉奇襲,短期雖能“此漲彼跌”、長期分叉項目頹勢盡顯

值得注意的是,如同BTC的暴漲促使出現BCH、LTC等分叉、山寨的數字資產,在利益驅動下DEX分叉項目在本季度也出現了爆發性增長。以行業熱點項目Sushiswap為例,因UniSwap基于智能合約的開源性開發,被Sushiswap快速復制,并推出了流動性挖礦與治理通證SUSHI。在短期吸取了原項目UniSwap大量流動性,并倒逼UniSawp盡快完成了治理通證UNI的發布。

下圖顯示了在Sushiswap推出后的特定時期內,Uniswap與Sushiswap每日交易量變化率的對比。如圖所示,在數個日期內,Uniswap和Sushiswap的交易量變化呈現出“此漲彼跌”的情況;與之類似,Curve和其分叉Swerve也呈現出相互搶奪市場的態勢。Sushiswap和Swerve在本季度推出后交易量已分別達$2.2B和$1.4B,市場份額最高時曾分別達24%和15%,但從9月下旬起市場份額縮減,至9月底分別占8.4%和0.9%。其中Sushiswap份額在9月16日Uniswap推出治理通證UNI后直降6%。

Uniswap/Sushiswap、Curve/Swerve交易量對比,來源:Debank、TokenInsight

九月下旬,隨著鎖倉值滯漲、DEX交易量下滑、流動性挖礦收益減少以及DeFi資產價格跌落,DeFi為我們帶來的盛夏狂歡步入尾聲。十月,各DeFi資產未能延續過去幾個月的強勢,價格表現普遍遜色于比特幣和以太坊。從“起”到“落”,我們仿佛看到DeFi經歷了一個生命周期。然而,周期的結束并不意味著DeFi的結束。

DeFi與DEX的出現,如同科技與BTC一樣,存在著明顯的“不可逆向發展性”。隨著DeFi的發展,DEX的潛能逐步被發掘與認可,也必將以一種不可逆轉的力量融入并推動著區塊鏈與數字資產行業的發展進步。作為新興行業的見證者,我們有幸經歷起落,我們期待見證未來。

END

微信小程序

Tokenin指數|項目GitHub代碼提交次數

Token白皮書|項目的白皮書匯總

TIindex指數|基于通證生態制作的TI指數

GrayscaleBitcoinTrust(GBTC)的交易價格比現貨市場的BTC價格低47.2%,創歷史新低。GBTC是最大的機構比特幣投資工具.

1900/1/1 0:00:00上個月,Solana(SOL)未能取得進展,因為該代幣成為加密貨幣交易所FTX崩潰帶來的市場蔓延的受害者。在撰寫本文時,Solana的原生代幣SOL的所有時間范圍指標都是紅色的.

1900/1/1 0:00:00比特幣見證了想要做多的交易者的興趣它的哈希率下降,但礦工收取的費用繼續增長根據Santiment的報告,由于資金利率顯示出長期偏差,比特幣正受到交易者的極大興趣.

1900/1/1 0:00:00簡單來說 根據BitPay,萊特幣支付有所增加。人們用它來支付電子產品、視頻游戲和珠寶的費用。LTC價格當天下跌近4%。 越來越多的人使用加密貨幣的數字銀幣萊特幣作為支付方式.

1900/1/1 0:00:00一位受歡迎的加密貨幣分析師表示,受meme啟發的加密貨幣ShibaInu($SHIB)在飆升后可能會看到其價格反彈失去一些動力,以及許多其他meme代幣.

1900/1/1 0:00:002019年比特幣收益率與傳統資產的收益率比較,來源:Yahoofinance,TokenInsight1.2數字資產衍生品市場比特幣的成功使得投資者對于數字資產投資充滿興趣.

1900/1/1 0:00:00