BTC/HKD+4.45%

BTC/HKD+4.45% ETH/HKD+3.51%

ETH/HKD+3.51% LTC/HKD+5.57%

LTC/HKD+5.57% ADA/HKD+4.79%

ADA/HKD+4.79% SOL/HKD+2.2%

SOL/HKD+2.2% XRP/HKD+3.64%

XRP/HKD+3.64%前言

自2020年7月,yearn.finance將收益聚合器概念推入市場以來,短短4個月大量吸引用戶,截止9月底鎖倉量相比于7月初增長9,712%,現為其原生治理通證YFI價格一度超過比特幣,9月中旬高達$43,337,成為最昂貴的數字資產。

什么是收益農耕:由于存在多個流動性挖礦礦池,用戶自行轉移資產挖礦效率低下,很難實現收益最大化。用戶可將各類存證交給yearn,由它負責自動幫助用戶在流動性池中轉移各類資產,以實現收益最大化。幫助用戶自動轉移資產的過程就是收益農耕。

由于MakerDAO和Aave等協議可以讓用戶借出DAI參與收益農耕,因此DAI的需求也在第三季度激增。

Wintermute CEO:Yearn Finance提案對雙方來說是雙贏:金色財經報道,Wintermute創始人兼首席執行官Evgeny Gaevoy反駁了最近的市場操縱指控,表示引發爭議的Yearn Finance提案對雙方來說是雙贏,該提案的內容是Wintermute 將把 CRV 代幣存入 Yearn,Wintermute 請求提供 350 個 Yearn YFI 代幣的無擔保貸款,價值約 210 萬美元,用于其做市活動,并且僅支付 0.1% 的利息。提議引發了行業內的激烈爭論,凸顯了與做市相關的長期擔憂,包括涉嫌市場操縱、做市操作透明度以及加密交易實踐整體的誠信,許多批評者還認為 0.1% 的利率太低。

Gaevoy 表示,對于做市商來說,這樣的條款很正常。0.1% 的稅率僅僅是出于“法律和會計”原因,實際上應該被視為 0%。Wintermute 通常會出于做市目的而獲得無息代幣貸款,或者使用看漲期權結構,可以選擇在貸款結束時以預先指定的價格購買代幣。Gaevoy 表示,Wintermute 使用代幣貸款為整個 DeFi 提供流動性,但大部分借出的代幣都流向中心化交易所,例如 Binance、Kraken 或 Coinbase。

他說:“如果沒有這些貸款,我們就無法向市場展示真正好的出價和報價,這造成的一個誤解是,因為我們向人們展示了非常好的出價,所以有些人傾向于認為我們正在推高市場。其他人看到有這么多報價,他們認為我們正在拉高拋售。我們想做的其實就是公正的顯示出價和報價,這是我們的核心業務”。

為回應對其提案的反對,Wintermute 已對其提案進行了修訂,包括使用多簽名錢包持有其計劃在 Yearn 質押的 CRV 代幣,并提議將其在 Yearn 的 CRV 代幣抵押期從原先的 6 個月延長至 12 個月,與 YFI 代幣貸款期限相匹配。此外,提案還增加了一項選項,即在 6 個月后提前結束貸款并收回其 CRV 代幣。[2023/8/26 10:03:32]

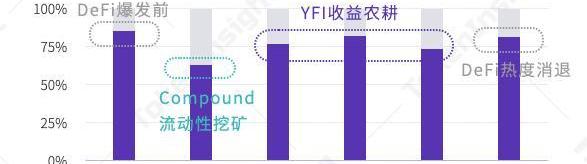

下圖為第三季度未償還DAI占比。由圖可知,DAI未償還債務由7月初的5億4千萬美元增長至10月底的25億5千萬美元,增長370%。隨著七月份yearn.finance收益農耕的出現,平均占比攀升至七月份的77%和八月份的82%。

Yearn.finance: 正在處理ENM被盜資產退還事宜:9月30日,Yearn.finance官方發推稱,目前正在處理ENM項目資產返還事宜。9月29日消息,yearn.finance創始人Andre Cronje新推出的ENM項目遭遇Flash貸款攻擊,有800萬美金被盜資金被發送到Andre本人的yearn: deployer賬號。隨后,Andre Cronje計劃退還800萬美元被盜資金。[2020/9/30]

yearn.finance創始人澄清:我有38.57萬枚UNI,但不想成為代表:針對此前關于yearn.finance創始人Andre Cronje表示希望成為Uniswap代表并影響協議治理一事,Andre Cronje在推特上進行了澄清,他表示:似乎有些誤會,我其實不想要成為代表。我只是認為,Uniswap幾乎不可能真的可以收集到1000萬個有價值的代幣投票,所以就提出了要去做代表的建議,我可能整天都在發一些垃圾內容,但我的確擁有38.57萬枚UNI代幣。[2020/9/21]

未償還DAI占比,來源:DeFiPulse,TokenInsight

yearn.finance新提案:將YFI質押獎勵變為增加YFI份額:yearn.finance(YFI)在推特上表示,社區成員Matt West發起新提案:系統費用/獎勵被收集并歸為yUSD(yyCRV),以LP的形式提供給vaults。在達到treasury上限之后,這部分資金將分配給治理參與者。這項提案將把治理質押YFI的獎勵從yCRV改為通過從市場購買并增加至質押池來增加YFI份額。[2020/8/18]

yearn.finance起步于允許用戶將兩種票據,Balancer的BPT和Curve的yCRV,存入其管理頁面而賺取yearn.finance的原生治理通證YFI。由于用戶既可以享受每個在DEX上通過流通性挖礦帶來的收益,又能享受票據存入聚合器而帶來的收益,雙重收益下還能循環挖礦,因此自發布以來,收益農耕即被引爆。

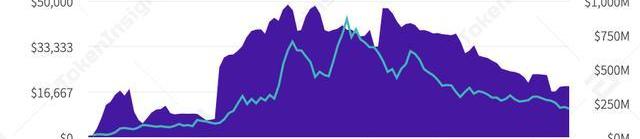

根據TokenInsight《2020DeFi行業研究報告》的數據,yearn.finance鎖倉量八月中旬激增,9月初達到頂峰,截止9月底鎖倉量相比于7月底增長9,712%。而其治理通證YFI也于9月中旬達到頂峰,$43,337美元,是同時期比特幣價格的4.14倍。

YFI鎖倉值和YFI價格,來源:DeFiPulse,TokenInsight

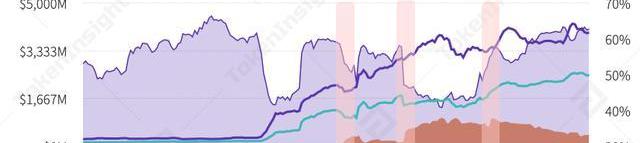

DeFi第三季度的迅猛增長,離不開收益農耕的貢獻。就借貸板塊來說,DeFi的樂高屬性就表現的十分明顯。根據TokenInsight的報告,三季度借款量占比發生幾次大的波動時,聚合器yearn.finance的鎖倉量也存在相應的波動。借貸協議在本季度的發展與各DEX推出的流動性挖礦和yearn.finance的出現息息相關。

借貸協議借款量占比與yearn.finance鎖倉對比,來源:DeBank,DeFiPulse,TokenInsight

DAI依舊是DeFi領域需求最強的穩定幣,特別是在收益農耕的刺激下,其地位十分穩固。收益聚合器yearn.finance鎖倉量至季度末翻近百倍。也由此可見DeFi的樂高屬性會有雙向刺激的效果,收益農耕的出現除增加穩定幣需求外,用戶也由于節省了時間和gas費用,更愿意使用聚合器產品。yearn的成功引發市場騷動,新玩家層出不窮,甚至其項目自身也不停做新的嘗試。

dForce創始人楊民道表示:“DeFi這次的市場高漲與2017年那次不同。DeFi是真的有可用的地方,無論做yield的聚合還是交易的聚合,用戶都能實在地體驗到好處。未來DeFi生態將形成資產協議、交易協議、借貸協議互相加強的網絡效應。”

更多精彩請關注TokenInsight《2020DeFi行業研究報告Ⅱ》。

風險提示

防范各類金融平臺打著“區塊鏈”和“虛擬貨幣”等旗號的非法集資活動,TokenInsight將嚴格遵守國家法律和監管規定,堅決抵制利用區塊鏈進行非法集資、網絡傳銷、1C0及各種變種、傳播不良信息等各類違法行為。

如發現內容含敏感信息,請后臺聯系我們,我們會及時處理。

Tags:yearn.financeDAIYFIyearn.finance幣是什么幣DAI價格DAI幣YFI幣YFI價格

比特幣跌破16,000美元是一周前大多數加密貨幣市場都沒有預料到的。然而,交易員和投資者的反應并沒有人們想象的那么糟糕.

1900/1/1 0:00:00據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間22日上午9時30分報1159.56點,較昨日同期下跌39.38點,跌幅3.28%.

1900/1/1 0:00:00價格:比特幣可能會測試20,000美元或以下,但仍有理由看好世界上最大的數字資產。見解:美國證券交易委員會反對Kraken質押計劃的舉動并不是對整個質押的攻擊.

1900/1/1 0:00:00前言 12月1日,DeFi聚合器項目yearn宣布和Uniswap分叉項目Sushiswap合并.

1900/1/1 0:00:00美元指數上行,周線收於自1月早期以來的最高水平;在超過預期的PCE數據公布後,美元受到了美國國債收益率飆升的影響開始上漲;未來幾天,市場將聚焦ISM數據的公布.

1900/1/1 0:00:00一、市場熱點 國內市場 1.偵破涉案4.8億元跨境非法支付平臺案涉案人員自創“火牛幣”進行內部結算在深入推進“凈網2020”專項行動和網絡重案攻堅專項行動中.

1900/1/1 0:00:00