BTC/HKD+1.04%

BTC/HKD+1.04% ETH/HKD+1.15%

ETH/HKD+1.15% LTC/HKD+2.59%

LTC/HKD+2.59% ADA/HKD-1.14%

ADA/HKD-1.14% SOL/HKD+3.1%

SOL/HKD+3.1% XRP/HKD-0.42%

XRP/HKD-0.42%

出品|CoinVoice

文|西望

比爾·蓋茨曾說過:“大多數人高估了一年可以完成的事情,而低估了十年可以完成的事情。”

盼望著,盼望著,股神沃倫·巴菲特一年一度的股東信與上周末如約出爐,不僅伯克希爾哈撒韋的股東倍加關注,整個投資界也視若“圣經”,而就在同一天,加密世界也有重大報告出爐,金融巨頭摩根大通發布了2020年的區塊鏈研究報告《區塊鏈,數字貨幣和加密貨幣:進入主流?》

在這份長達74頁的報告中,摩根大通指出,盡管區塊鏈技術被主流機構大規模采用仍需更多時間,但過去的2019年是整個數字貨幣具有里程碑意義的一年,各國在金融、運輸等領域都廣泛采取區塊鏈技術,對于加密貨幣的未來,報告提到:“加密市場持續成熟,機構投資者的參與對加密貨幣的意義重大。”

退避三舍

自從2008年比特幣誕生以來,由于加密市場的高波動性一直令機構投資者退避三舍。而作為主要監管方,美國證券交易委員會對于加密貨幣的擔憂主要體現在操縱市場風險、流動性風險、市場監管與共享機制缺失和信息不透明等方面。

印財政部國務部長:加密資產是無國界的,需要國際合作來防止監管套利:12月19日消息,印度政府周一回答了印度議會下院Lok Sabha多位成員關于加密貨幣及其監管的兩組問題。財政部國務部長Pankaj Chaudhary表示,目前沒有提供關于加密貨幣法案的具體時間框架,“根據定義,加密資產是無國界的,需要國際合作來防止監管套利。因此,只有在評估共同分類法和標準的風險和收益以及演變方面開展重大國際合作,有關該主題的任何立法才能有效”。

此外,他還表示,與加密資產和相關生態系統相關的政策由財政部制定,目前,加密資產在印度不受監管,印度政府不會注冊加密交易所。[2022/12/20 21:56:24]

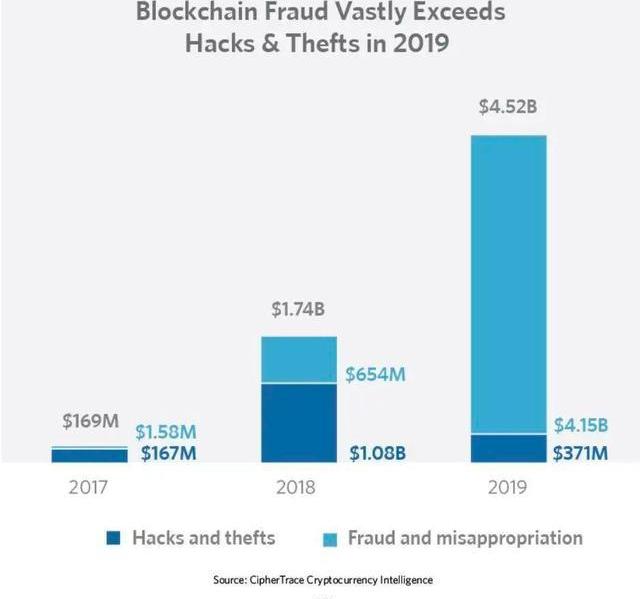

沒有監管的市場就像一輛剎車失靈的車,根據區塊鏈數據分析公司CipherTrace的最新分析顯示,2019年加密貨幣犯罪造成的損失超過45億美元,較2018年的17.4億美元增長了近160%。

CipherTrace認為幾個主要的騙局是去年加密貨幣損失金額大幅增長的原因,其中最臭名昭著涉的PlusToken騙局給投資者造成了約30億美元。

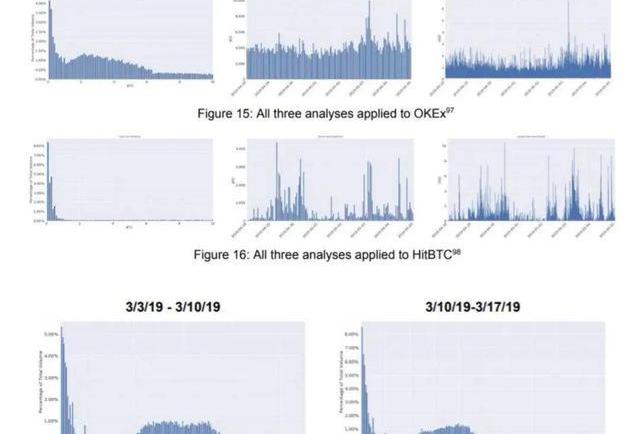

另外加密世界的的真實性也時常被人詬病,2019年3月Bitwise發布一份研究報告,該報告基于81個交易所的數據進行分析,根據他們的分析結果,Bitwise聲稱現有的數字交易所的交易量的95%是“偽造”或虛假交易的結果,并以此作為證據希望SEC批準Bitwise主導的BitcoinETF。但是SEC持有截然不同的看法并于2019年10月拒絕了擬議的Bitwise提議。

IMF董事總經理:加密資產和穩定幣無法與CBDC相提并論:2月14日消息,國際貨幣基金組織(IMF)董事總經理Kristalina Georgieva表示,加密資產和穩定幣無法與央行數字貨幣(CBDC)相提并論。她表示,如果CBDC的設計謹慎,它們可能會比私人形式的數字貨幣提供更大的彈性、更高的安全性、更高的可用性和更低的成本。(Bitcoin.com)[2022/2/14 9:49:59]

長期以來,以上幾大障礙限制了大型機構資金的進入。許多傳統投資機構都對加密市場望而卻步。相比于散戶,機構投資者的交易量很大,雖然很看好加密世界的長遠發展,但由于懼怕短期風險也未真正地入場。對于他們來說,更加安全的交易基礎設施和資產托管或許才是進入加密市場的最優選項。

跑步進場

2019年末尾,加密世界巨頭Coinbase首席執行官BrianArmstrong寫下一篇雄文《2020|加密貨幣這10年都經歷了什么?》,如文章中所述:10年前,加密技術還只是愛好者和早期采用者之間純粹的個體活動,但十年后出現了一個明顯的趨勢,機構開始介入。

隨著加密貨幣在公眾眼中的信任度越來越高,機構實體尋求機會將數字資產帶入傳統金融世界,作為邁向加密貨幣的第一步,芝加哥期權交易所和芝加哥商品交易所在2017年推出了現金支持的比特幣期貨交易,就此拉開了機構投資的新篇章。

元宇宙相關加密資產總市值已超過250億美元:11月6日,據CoinGecko數據,當前元宇宙相關加密資產總市值已超過250億美元。[2021/11/6 6:35:15]

根據ArcaneResearch最新研究稱,2020年比特幣日交易量接近10億美元。與日交易量相對應,芝加哥商品交易所的BTC交易量最近突破10億美元,這一新記錄暗示機構需求增加。

如前所述,在過去幾年里,如芝商所等十幾家受到監管、有保險的托管機構已開始安全地持有數字資產。各種具有實質流動性的交易場所已經發展起來。期貨和對沖能力已經到位。傳統金融機構如包括富達、芝加哥商業交易所(CME)也逐步能提供給市場更多安全的加密投資產品。

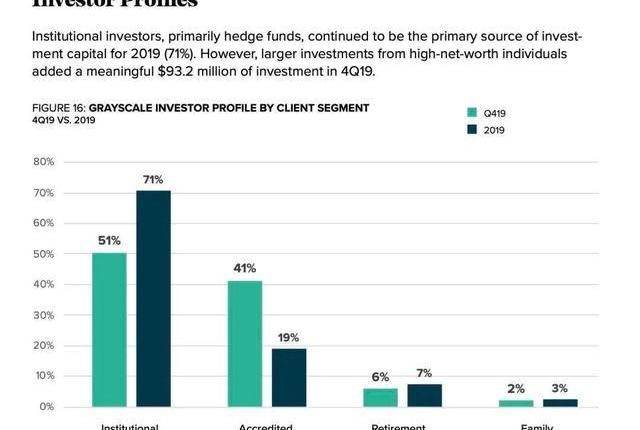

另一邊,加密世界最大的數字資產管理公司灰度近期發布了《2019年數字資產投資報告》,如報告所述,傳統的對沖基金、養老基金和捐贈基金正在增加加密貨幣的持有量,2019年灰度投資公司71%的加密投資資金來自機構投資。Grayscale董事總經理MichaelSonnenshein對此表示,機構投資者正在跑步涌入加密貨幣市場。

韓國近期從富有逃稅者手中沒收4700萬美元加密資產:韓國近期從富有逃稅者手中沒收了價值4700萬美元的加密資產,涉及1.2萬人。掌管大首爾地區的京畿道官員表示,這是韓國歷史上最大規模的「加密貨幣扣押」行動。一些交易所未登記居民注冊號碼,為追蹤賬戶信息,調查人員比對了逃稅者注冊的手機號碼。具體案例包括:「著名家庭購物頻道節目主持人欠稅2000萬韓元,但持有5億韓元ETH和其他加密貨幣;一位擁有約30座住宅的業主欠稅3000萬韓元,卻持有11億韓元加密資產;一位醫生欠稅約1700萬韓元,持有28億韓元BTC。」京畿道公平局總干事Kim Ji-ye說:「我們將盡最大努力保護守法納稅人,并通過調查和追蹤逃稅者可能隱藏的加密資產,履行我們的公平稅收工作。」若「習慣性和重大逃稅者」不自愿繳納逾期稅款,他們將對此類資產啟動破產清算程序。(金融時報)[2021/6/23 0:00:09]

潮漲潮落

長期以來,“只要等到機構投資者介入”一直是各種加密峰會上被人議論的主要話題。

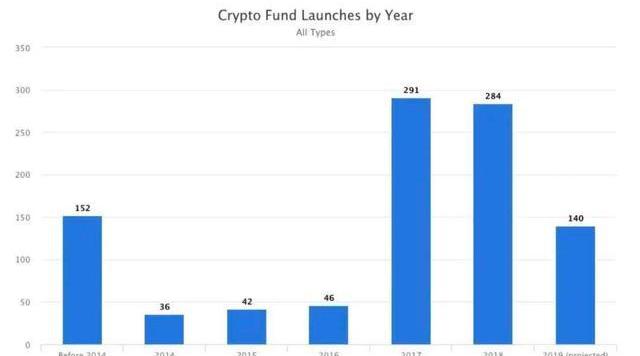

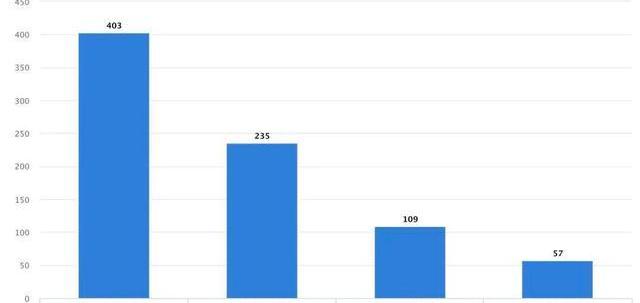

2017年,伴隨ERC-20代幣的爆發,機構投資者也迎來募集高峰,一共有291支加密基金推向市場,包括對沖基金和風險投資基金在內的新基金超過290支,這是2016年推出基金數量的三倍多。

2018年,加密基金的推出速度保持在2017年的高位,一共推出284支新加密基金。而2019年,新晉加密基金、出現了斷崖式下跌,截至2019年12月,全球新推出的加密基金才140個,新基金的發行數量不到2018年啟動數量的一半。

聲音 | 法國央行副行長:加密資產為改進現有支付系統帶來機會和挑戰:法國央行副行長Denis Beau在題為《加密資產在支付系統中的作用》文章中討論加密資產為支付系統帶來的新機會以及挑戰時稱,在支付工具領域,目前存在現金支付份額減少,而無現金支付在行為變化和技術創新的推動下發生轉變的雙重趨勢,而加密資產的開發是這些影響支付工具和系統的基本趨勢所推動的創新之一。加密資產具有獨特的金融、貨幣和技術特點,使它們有別于金融機構和中央銀行發行的貨幣和支付工具,并帶來具體的好處:區塊鏈技術和更廣泛的分布式賬本技術可以幫助滿足市場的需要和需求;分布式賬本技術可以幫助彌補現有批發市場基礎設施的現行限制。

但同時,正在接受技術和經濟試驗的加密資產不僅帶來了改進現有支付系統的機會,有帶來了重大風險。現今的加密資產不能令人滿意地提供結算資產的預期品質,達到可以與商業銀行貨幣和中央銀行貨幣互換使用的程度,更不用說取代作為價值的集中參考央行貨幣了,或作為批發交易的特權結算資產,或作為其法定貨幣地位的最后追索權結算資產。加密資產前端和后端支付安排會明顯面臨各種性質的風險,包括洗錢和資助恐怖主義、消費者和投資者保護的法律、財務、運營和合規風險,如果要使它們不能成為我們支付系統中的“薄弱環節”,就需要認真加以解決這些風險,需要認真加以解決這些風險,以免損害整個支付鏈的安全。

此前10月17日消息,法國央行副行長Denis Beau曾呼吁建立關于加密資產的全球監管框架,并希望中央銀行試驗自己的央行數字貨幣(CBDC)。(數字資產研究院CIDA)[2019/10/24]

根據CryptoFundResearch數據顯示,今年全球有70多家加密基金倒閉。2019年新啟動的加密基金數量不及去年的一半。今年北美共閉關了38個加密基金,歐洲關閉了23個,亞太地區關閉了14個,其他地區關閉了3個。

2018年踩在風口之上,加密基金如見遍地黃金般撒錢投資項目,而隨著市場轉冷,投無可投,手里又沒有資金,潮漲潮落,機構投資市場與玩家愈加成熟。

頭部活躍

加密研究機構Messari創始人在《資深專家的20個投資心得》說道:“展望2020年,多數加密基金的收益低于預期,但我仍看好加密基金。”

根據CryptoFundResearch的統計,目前全球有800多個加密基金,其中大部分是風險投資基金,還有大量是對沖基金和少部分混合基金,還包括一些加密貨幣ETF。

而其中,絕大部分加密基金管理的資產規模都很小,與傳統VC相比,半數基金管理的資產不足1000萬美元。資產規模超過1億美元的加密基金僅占7%。

前幾年的優勝劣汰使行業愈發成熟,尾部玩家被大浪淘沙,而頭部玩家仍活躍高頻出手。據TheBlock統計,2019年十大最活躍基金分別是NGCVentures、CoinbaseVentures、DigitalCurrencyGroup、分布式資本、GalaxyDigital、PolychainCapital、CMTDigital、RobotVentures、DragonflyCapitalPartners、PanteraCapital。

除了GalaxyDigital之外,每個基金都投資了區域性交易所或交易服務公司,這類垂直領域在2019年獲得的投資最多。除了交易服務和交易所,2019年最活躍的基金們最感興趣的投資類別就是錢包、開放式金融平臺、以及使用區塊鏈技術的游戲工作室。

經歷了若干洗禮,加密基金的資產管理規模連年增長,頭部活躍,尾部淘汰,二八定律也越明顯也愈發明顯,加密世界的機構投資的門檻越來越高。

ETF之殤

相比直接購買比特幣或者是投資比特幣期貨,比特幣ETF雖不能為投資者帶來更高的收益,但他卻對加密市場機構投資有著風向標的作用。

其實ETF是一種可自由申購、贖回、實時交易的開放式基金,而比特幣ETF則是以BTC價格作為標的進行追蹤的投資基金,可在交易所上市自由買賣,并具備ETF產品的特質。

ETF作為對沖金融市場投資風險的產物,為機構投資者提供了參與數字通證經濟的便捷通道。如果ETF一旦獲準,意味著美國權威市場監管機構對加密數字貨幣市場的認可,那加密世界吸引資金的能力將增長一個量級,而比特幣的投資者數量將有望增長數倍,甚至可能達到千萬級別,使數字貨幣逐步成為一個真正的大眾投資品。正如CME主管桑德拉·羅所言:比特幣ETF的上市標志著基于區塊鏈的數字資產正在愈發成熟。

從2013年Winklevoss兄弟開始,SEC收到了各種加密貨幣相關ETF的大量申請。至少有九個不同的實體向委員會提交了加密貨幣ETF提案,然而合規之路命途多舛,已申請提案的均以拒絕告終,但SEC主席杰伊·克萊頓仍給加密世界保留懸念,在2019年9月接受CNBC采訪時,JayClayton就直言“我們離比特幣ETF更近了,2020年可能真的是比特幣ETF的最后一個“明年”。

總結

隨著全球經濟進入有史以來最長擴張的第12年,不乏需要對沖的風險,新型冠狀病肺炎疫情爆發讓中國實體經濟受損嚴重,英國退歐,德國的經濟緊縮以及法國的持續罷工,美國宣布對俄石油巨頭重大制裁,黃金7年來首次突破1600美元關口,動蕩的局勢把全球經濟推向懸崖。

2020年是加密世界新十年的開始,雖然機構投資者依然依然持謹慎態度,但沒有機構會忽視加密資產,并對未來持樂觀態度,比爾·蓋茨曾說過:“大多數人高估了一年可以完成的事情,而低估了十年可以完成的事情。加密資產的機構變局才剛開始。”

本文為CoinVoice優質原創內容,未經授權,禁止擅自轉載。CoinVoice是領先的全球化區塊鏈媒體,專注原創、深度、優質的區塊鏈內容,致力于鏈接全球范圍內的區塊鏈創新者。

Tags:ETF加密貨幣比特幣ETF幣是什么幣加密貨幣是什么意思啊加密貨幣市場還有未來嗎知乎全球十大加密貨幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢

在加密數字貨幣這片出品|CoinVoice“如果你不知道是該買入還是拋售BTC,看灰度的操作就能得出答案。”最近幾個月,沒有哪家機構比Grayscale更受矚目.

1900/1/1 0:00:00據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間9月30日8時報636.72點,較昨日上漲5.11點,漲幅0.81%.

1900/1/1 0:00:00據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間11月22日8時報429.32點,較昨日同期上漲14.61點,漲幅為3.52%.

1900/1/1 0:00:00風暴,每次都會在比特大陸要邁向另一個高峰的時候到來最新的劇情是,詹克團發起反擊,搶營業執照,在開曼起訴;有人說詹克團可能會勝訴,搶回控制權.

1900/1/1 0:00:002020年6月,《千騰紀元》即將上線,是由浙江千騰網絡科技有限公司開發的全球首款區塊鏈3D回合制戰棋手游,由原網易、騰訊團隊傾力打造,強大技術與雄厚資金護航,用新視野提供全新游戲玩法.

1900/1/1 0:00:00低波動的加密貨幣 談到投資加密貨幣,很多人最大障礙之一是幣價的波動性。如果你不了解加密市場情況,1,000美元的投資可能會在短短幾天內以倍數增長,或跌至近乎歸零.

1900/1/1 0:00:00