BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.03%

ETH/HKD+0.03% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+2.02%

SOL/HKD+2.02% XRP/HKD-0.33%

XRP/HKD-0.33%

動量是基于要素的投資策略最基本的要素之一。從概念上講,動量效應依賴于過去股票或證券回報模式的延續。動量投資者買入表現優于大盤的證券,并避開(或賣出)表現遜于大盤的證券。通常情況下,動量策略是基于價格的,因為價格是股票或證券行為的最終反映,而且坦白地說,沒有其他東西可以借鑒。加密資產可能有一個獨特的機會將傳統概念擴展到動量效應之外,因為區塊鏈提供了對新數據世界的可見性,從而能夠創建新的動量因子。從這個角度來看,區塊鏈數據豐富的特性使得可以創建新的動量因子來描述加密資產的行為。

動量的簡史

動量可以被認為是最古老的投資因素之一,但矛盾的是,它直到最近幾年才流行起來。動量的歷史可以追溯到19世紀。1838年,詹姆斯·格蘭特出版了《大都市》第二卷。在書中,他談到了英國經濟學家大衛里卡多,他在18世紀末和19世紀初活躍于倫敦市場。里卡多通過買賣債券和股票積累了大筆財富。

消息人士:加密資產管理公司Osprey Funds解雇了大部分員工:金色財經報道,雅虎財經援引消息人士的話報道稱,數字資產管理公司Osprey Funds已經解雇了15名員工,目前只有不到10名員工在運營,其中包括其領導團隊的四名成員。去年4月12日,Osprey在其網站上列出了22名員工。到8月15日,該數字已經下降到19個;截至11月28日,這一數字已降至僅4名高管。消息人士稱,Osprey此前曾嘗試推出對沖基金,但該公司表示其最近的裁員是由于對沖基金推出的失敗。Osprey Funds首席執行官Greg King通過電子郵件告訴雅虎財經:“Osprey去年夏天和秋季裁員與加密貨幣市場的低迷保持一致,但Osprey仍然保持強勁。”

截至2023年1月6日,Osprey的比特幣信托(OBTC)可在在線經紀商Fidelity、Charles Schwab和TD Ameritrade購買,其管理資產規模約為4690萬美元。[2023/1/10 11:03:20]

“正如我提到里卡多先生的名字一樣,我可以看出,他聚斂巨額財富的方式,是一絲不茍地遵循他所謂的自己的三條黃金法則,他過去常常對他的私人朋友嚴格遵守這些法則。這些建議包括:“當你能得到某個期權時,永遠不要拒絕它”——“減少你的損失”——“讓你的利潤繼續下去”。

Coinbase首席經濟學家:自2020年疫情以來,股票和加密資產價格的相關性顯著上升:金色財經報道,Coinbase首席經濟學家Cesare Fracass在一篇博客中稱,盡管有些人將加密貨幣作為傳統市場的對沖工具,但如今的數字資產與石油和天然氣、科技和醫藥股等大宗商品具有相似的風險特征。他指出,自2020年大流行以來,“股票與加密資產價格之間的相關性已顯著上升”。

Coinbase Institute的5月份報告發現,比特幣和以太坊與天然氣和石油等大宗商品的波動性相似,每天在4%和5%之間波動。(Cointelegraph)[2022/7/6 1:54:40]

早期關于動量投資的想法包括傳奇人物CharlesH.Dow,他后來創立了正式化的道氏理論,以及理查德·威克夫,但直到20世紀40年代才有理論正式化。就在那時,大宗商品和期貨交易員理查德唐欽開發了一套基于規則的技術體系,成為他的公司Futures的基礎。Futures是最早公開持有大宗商品基金的公司之一。這種投資理念是基于唐吉安的觀點,即大宗商品價格會在長期、全面的牛市和熊市中波動。唐吉安對勢頭的不懈關注為他贏得了“潮流之父”的稱號。

英格蘭銀行金融穩定部副行長:加密資產可能對經濟構成的風險正在迅速逼近:11月15日消息,英格蘭銀行金融穩定部副行長Jon Cunliffe表示,加密資產可能對經濟構成的風險正在迅速逼近,監管機構和立法者需要認真考慮這一點,必須開始工作,以確保為加密貨幣制定適當的法管。(Fs Tech)[2021/11/15 6:53:34]

盡管有早期跡象表明,動量策略在上世紀90年代之前基本上被主流投資者忽視。其中一個重要原因是對基本投資的關注以及有效市場假說的出現。

動力與有效市場假說之爭

從20世紀60年代到90年代,有效市場假說(EMH)成為股票投資最主要的趨勢之一。EMH由經濟學家尤金法瑪在其1962年的博士論文中創立。EMH指出,股價反映了所有已知的和相關的信息,而且總是以公允價值交易。如果股票的交易價格不能高于或低于公允價值,投資者就永遠無法折價買入或溢價賣出。

中國央行副行長:穩定幣等加密資產需要嚴格的監管規則:今日博鰲論壇上,中國央行副行長李波表示,對于由私營企業發行的穩定幣,如果其將來成為一種支付工具的的話,就必須要接受像銀行或者準銀行金融機構一樣的嚴格監管。也就是說,要比比特幣現在所接受的監管規則更加嚴格。[2021/4/19 20:33:58]

因此,在風險調整的基礎上“擊敗市場”是不可能的。最初的EMH理論是基于一個被稱為“市場因素”的單一因素。

即使在EMH理論最初提出30年后,Fama和經濟學家肯尼斯弗蘭奇發表了一篇題為《股票和債券回報中的共同風險因素》的論文,他們將EMH理論擴展到了另外兩個因素:價值和規模。動力無處可尋。

就在論文發表幾個月后,動量投資史上最重要的論文發表了,NarasimhanJegadeesh和SheridanTitman發表了他們關于動量的開創性著作,題為“買入贏家和賣出輸家的回報:對股市效率的影響”。在他們的工作中,作者強調了EMH的一些不足之處,這可以用動量因素來解釋。本文概述了動量策略的基礎:

英國個人理財工具Money Dashboard將允許用戶同時查看加密資產以及銀行賬戶:金色財經報道,英國個人理財工具Money Dashboard將允許其60萬個用戶在其應用程序中查看其加密資產以及銀行賬戶和其他金融產品。用戶將使用Money Dashboard應用程序訪問其在Coinbase和Bitstamp等交易所的余額和交易。[2021/2/26 17:53:58]

“買入過去表現良好的股票,賣出過去表現糟糕的股票的策略,在3至12個月的持有期內,會產生顯著的正回報。”

1996年,Fama和French發表了另一篇關于資產定價異常的多因素解釋的論文,其中他們未能解釋動量引起的EMH異常。在論文中,Fama和French承認數據集中存在動量效應:

“動量是三因素模型的主要尷尬之處。”

受人尊敬的金融記者賈斯汀福克斯用一句精彩的話總結了Fama對動量效應的認識:

“教皇說上帝死了。”

就在杰加德斯-蒂爾曼的論文發表后不久,基于動量的策略變得重要起來。然而,在所有資產類別中,價格仍是動量策略中使用的主要因素。這種情況發生后,就幾乎不可能定期量化其他可能影響價格上漲勢頭的因素。然而,隨著加密資產的出現,這種情況可能會發生變化,因為作為個人投資者行為的統計相關部分,加密資產定期被記錄在公共賬簿中。

加密資產中的動量因素

關于加密資產的一個有趣的因素是,投資者不僅限于價格和數量,作為推斷相關因素的唯一數據點,他們還可以分析驅動特定加密代幣的底層網絡。區塊鏈數據集可以揭示與動量行為相關的因素。在高水平上,有不同的維度可以作為動量構建的指標。讓我們來看幾個例子:

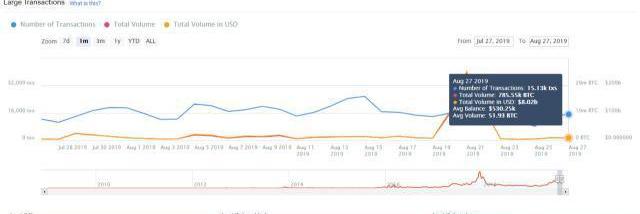

大交易勢頭

大額交易通常是錢包和交易所之間的大額資金流動的指標,這些交易可以預測加密資產的大量頭寸。大型交易活動有不同的原因,大型鏈上交易的定期增長可以作為動量指標。

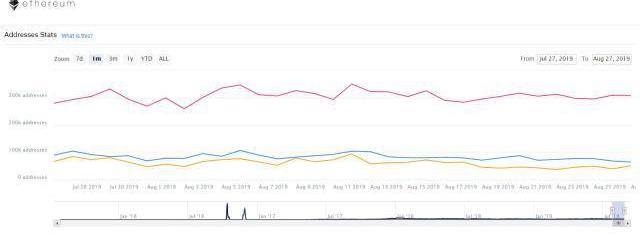

網絡的動力

網絡中地址數量的增加可能是另一個動力指標。此因素通常計算為網絡中創建的新地址與余額為零的地址之間的差值。

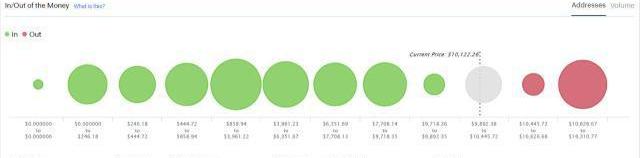

內在價值的動力

使用區塊鏈數據集,實現利潤的地址分布是價格變動的指標。我們將貨幣動量稱為與當前價格相比顯示正平衡的地址數量的定期增加/減少。

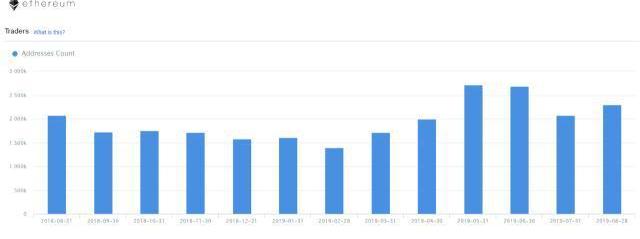

新投資者的勢頭

流入資產的新資金往往是勢頭的一個強有力的指標。新貨幣的相關表示是在給定網絡中創建的新地址的分布。

這些只是一些可以幫助擴展加密資產動量定義的因素。區塊鏈數據開辟了一個新的數據領域,可以在更細粒度的層次上評估動量因素,而不僅僅是定價。隨著空間的發展,我們將看到數百種基于動量的策略,以新因素為基礎。

香港時間7月1日12:00,OKJumpstart四期項目WIREX正式上線搶購,搶購方式依舊采用預約中簽的形式,共分兩輪進行,首輪預約搶購2億枚,第二輪預約中簽2億枚,人人有份.

1900/1/1 0:00:001、成都市大數據協會區塊鏈專委會秘書長:成都在網絡安全領域處于全國領先地位據四川日報消息,8月27日,成都市大數據協會區塊鏈專委會秘書長肖波發布《2019成都區塊鏈產業發展報告》.

1900/1/1 0:00:00《麻省理工科技評論》4月24日發表了一篇題為《讓我們摧毀比特幣》的文章,詳細介紹了加密貨幣可能崩潰的三種情況.

1900/1/1 0:00:001、以太坊2.0技術規范發布0.12.0版重要更新5月20日,以太坊2.0的技術規范發布0.12.0版本,變更記錄稱,該版本引入了重大的變化,將BLS簽名算法規范.

1900/1/1 0:00:00ETC在發布時的交易價格為18.66美元 ETC交易量大幅增加 ETC協作表示它正在將EthereumClassic主網的RPCURL從Ethercluster更改為Rivet隨著其價格從12月.

1900/1/1 0:00:001、合成資產挖礦項目ARCx啟動流動性挖礦據官方消息,合成資產挖礦項目ARCx宣布啟動流動性挖礦.

1900/1/1 0:00:00