BTC/HKD-0.88%

BTC/HKD-0.88% ETH/HKD-1.5%

ETH/HKD-1.5% LTC/HKD-1.57%

LTC/HKD-1.57% ADA/HKD-2.15%

ADA/HKD-2.15% SOL/HKD-2.16%

SOL/HKD-2.16% XRP/HKD-2.82%

XRP/HKD-2.82%

毫無疑問,最近幾周Uniswap和Sushiswap之間的關系越來越緊張。

盡管Sushiswap最初被認為是Uniswap在收益農耕狂潮中的一個通用的、代幣化的分叉,但Sushiswap不僅生存了下來,而且在AMM模式上發展和創新超出了所有人的預期。現在Sushi正與其前身在多個層面上展開真正的競爭。

雖然它們最初是相同的產品,但在過去的幾個月里,這兩種AMM已經分化成兩種完全不同的產品。Sushiswap一直在不斷地發布Bentobox等新功能,而Uniswap的核心開發者一直在秘密地開發V3。UniswapV3的未來前景難以估量,但可以肯定的是,這兩個協議之間的競爭正在升溫。

本文的目標是深入研究鏈上的重要指標,比較這兩種AMM協議在繼續爭奪協議優勢時是如何相互競爭的。

讓我們開始吧。

第一回合:交易量

優勝者:Uniswap

當然,衡量去中心化交易成功與否的最基本指標之一就是交易量。畢竟,去中心化交易的核心目的是促進參與者之間的代幣交換。雖然Uniswap繼續在DEX行業中占據主導地位,但Sushiswap正在處理的數據已經很難被忽視。

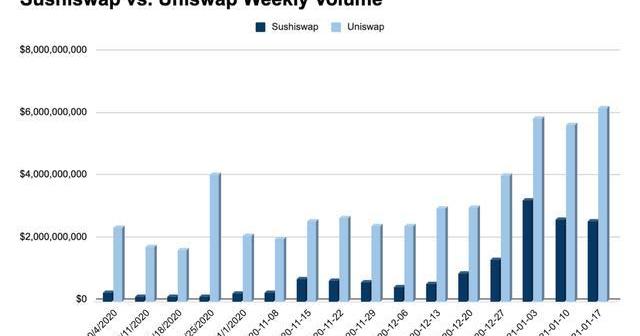

在過去的三周里,Uniswap平均每周的交易量接近60億美元,而Sushiswap的交易量為28億美元,這對于一個剛剛推出幾個月的協議來說是相當可觀。

Arweave生態DEX Verto Exchange上線測試網:金色財經消息,Arweave生態去中心化交易平臺Verto Exchange在推特上宣布上線測試網,作為重新啟動的第一階段。據稱,Verto已經完全開始重建,以優化安全性和速度。[2022/5/21 3:31:37]

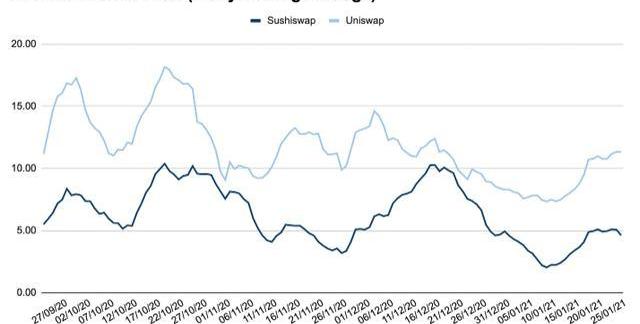

數據來源:DuneAnalytics盡管按美元計算Sushiswap仍遠遠低于其競爭對手,但Sushiswap正在迅速崛起。數據說明了一切。

就在一個月前,即去年12月,Sushiswap平均處理了Uniswap每周交易量的25%。現在,該協議平均占48%。否認這一趨勢幾乎不可能:它是正確的。如果Sushiswap繼續以平均每周約2%的速度蠶食Uniswap的交易量,那么到年底很容易被Uniswap擺脫困境。

第二回合:總流動資金

優勝者:Uniswap

衡量DEX成功與否的另一個關鍵基本指標是鎖定的總價值或協議中可用的流動性總量。

Sushiswap通過其新穎的“吸血鬼攻擊”獲得了認可,這在其早期直接攻擊DeFi的寵兒,損害了該協議的聲譽。在最初的狂熱階段,Sushiswap在總流動性方面顛覆了Uniswap,這種攻擊至少在一定程度上起到了打擊作用。

Avalanche生態跨鏈DEX Hurricane Swap獲Huobi Ventures投資:9月23日消息,Avalanche生態跨鏈DEX Hurricane Swap宣布獲Huobi Ventures戰略投資。Hurricane Swap是部署在Avalanche上的首個采用LP機制的跨鏈協議,此前已獲得雪崩亞洲基金AVATAR Ventures、A&TCapital、了得資本、JRRCrypto、紅鏈資本等多家基金戰略投資,另外,KuCoin Labs、Gate.ioLabs、ZB、Prime Block Ventures(MEXC Labs)等交易所投資部門也參與了投資并提供資源支持。[2021/9/23 17:01:46]

人們無法抗拒代幣化的激勵措施。Sushiswap的“分叉+加一個代幣”策略顯示了代幣化激勵的力量,并且如果激勵措施得到正確實施,護城河很容易被摧毀。

但是Uniswap進行了反擊。在Sushiswap發行吸血鬼攻擊的幾周內,Uniswap最終投降并發行了自己的代幣,但這還不是全部。

Uniswap采取了進一步行動,啟動了一項新運動,將15%的代幣供應追溯到以前的用戶。。換句話說,以前使用Uniswap的人都能獲得幾千美元的回報。實際上,在新冠疫情的情況下,大多數接收者使用Uniswap一次所獲得的收入超過美國政府在6個月內給予選民的收入。

通用基本收入誕生了。就像Compound的收益農耕熱潮一樣,Uniswap的追溯性發行與DeFi行業密不可分,現在正成為新老協議發行代幣的標準。

MDEX上線新版行情功能:據官方公告,MDEX將于7月22日18:00(UTC+8)上線行情功能(僅支持HECO),產品端會以BETA版本形式發布,后續會持續改進迭代。詳情見官方公告。[2021/7/22 1:09:10]

由于Uniswap發行了代幣,情況立刻發生了逆轉。Sushiswap在8月份吸收了大量的流動性后,流動性提供者蜂擁回到Uniswap,以便從最初的流動性挖礦配置中獲得新發行的UNI代幣。

幾個月后,一切都變得平靜了。這兩個協議目前都號稱擁有數十億美元的流動性。

但有一個關鍵的區別。在去年11月結束了最初的流動性激勵措施之后,Uniswap的30億美元流動性現在完全不受該協議的補貼。與此同時,Sushiswap繼續大力獎勵其有流動性提供者更多的SUSHI獎勵。

數據來源:TokenTerminal這里需要注意的是,雖然Uniswap的流動性并不是直接由UNI代幣來激勵的,但許多項目都將Uniswap作為其主要交易場所,并激勵其社區為各自的Uniswap池提供流動性。

無論如何,較高的流動性加上缺乏本地UNI激勵措施是產品市場契合度的有力指標。Uniswap繼續作為投資者和代幣項目的首要交易平臺。然而,Sushiswap的總流動性突破了20億美元的里程碑,這一點不容忽視。當重要的DeFi項目,尤其是Yearn生態系統,選擇使用Sushiswap作為其主要的流動性場所時,影響很大。

以太坊上Dex交易量環比下降15%:據歐科云鏈OKLink數據顯示,截至今日10時,以太坊上Dex的24小時交易量約合19.1億美元,環比下降15.1%。

其中交易量排名前三的Dex協議分別是UniSwap 7.33億美元,SushiSwap 3.76億美元以及1inch 2.48億美元。Uniswap的交易量占到近24小時Dex交易總量的38.34%,24小時交易筆數達10.8萬筆。[2021/1/27 13:38:30]

第三回合:收入

優勝者:Uniswap

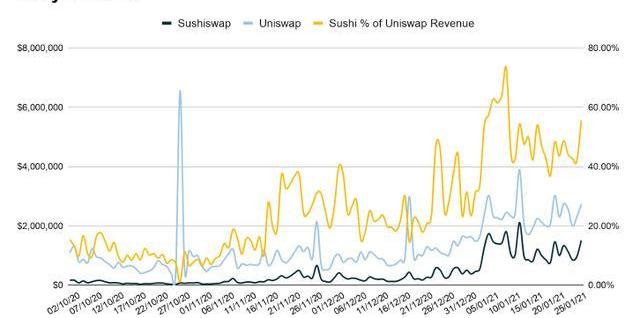

由于這兩種協議在交易量和流動性方面競爭激烈,收入成為另一個值得關注的關鍵指標。收入來自流動性提供者產生的資金流量。值得注意的是,這兩個協議都對所有代幣交換收取0.3%的交易費。

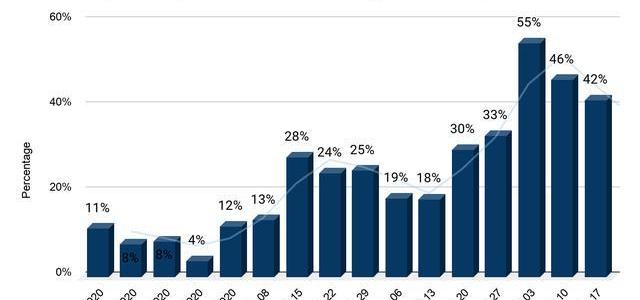

但即使在整個DeFi領域,Uniswap仍是王者。該協議是一個資金流量收割機。在2021年1月,Uniswap平均每天向流動性提供者收取的費用超過230萬美元,遠遠高于該行業的任何其他項目。下一個最接近的競爭對手?是的,您猜對了。就是Sushiswap。AMM僅占Uniswap每日收入的一半,但流動性提供者的平均收益仍高達七位數,每日費用約為120萬美元。

與成交量一樣,Sushiswap也在不斷擴大。這個月初,該協議的收入達到了Uniswap每日收入的64%,而過去7天的平均日收入的46%。盡管這個數字仍然明顯低于Uniswap,但這一趨勢不容忽視:Sushiswap正在逐漸蠶食其競爭對手。

DDEX聯合創始人:持倉量排名前5的CDP用戶擁有DAI總量的41.5%:以太坊去中心化交易所DDEX聯合創始人Bowen Wang在DeFi線上峰會中分享他關于 MakerDAO的抵押債倉CDP的相關數據研究,持倉量排名前5名的CDP地址擁有超過41.5%的DAI總量;前2名CDP持有地址所有者為同一人;前3名CDP持有地址曾參加過The DAO的ICO,這也顯示他們的風險承受能力非常高;前4名CDP地址中有3位曾參與過以太坊的 ICO。(Defi Dscussions)[2020/5/2]

數據來源:TokenTerminal第4回合:價格與銷售對比

優勝者:Sushiswap

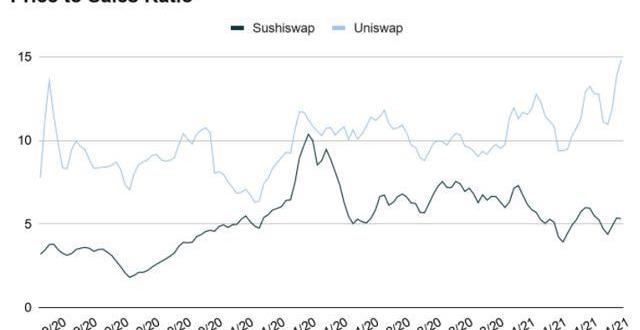

銷售價格比成為DeFi協議的常見評估指標。我們之前已經多次討論過這個話題,但對于那些新的,銷售價格比將代幣的市值與協議的收入進行比較,這意味著它是一個指標,表明市場是如何評估協議相對于其產生的費用金額。

這意味著具有較低P/S比率的代幣可能比具有較高P/S的類似協議具有更公平的價值,或者市場對該代幣的增長預期更低。

根據TokenTerminal的數據,Sushiswap的P/S比率為5,而Uniswap最近在過去幾周的價格大幅上漲后觸及15。

數據來源:TokenTerminal考慮到以上幾點,就目前產生的資金流量而言,相對于Sushiswap,市場目前高估了Uniswap的價值。但這并不意味著Uniswap被高估了,或者說Sushiswap被低估了。如前所述,此評估指標背后有很多細微差別,這取決于讀者如何解釋此數據。

關于這兩種資產,我想提到的一點是它們的代幣化的經濟設計。UNI代幣目前是一種非生產性治理型代幣,這意味著它們不代表任何對Uniswap這棵搖錢樹的經濟權利。另一方面,SUSHI持有者對協議的資金流擁有所有權,使其成為一種生產性資產。

考慮到這一點,UniswapV2引入了一項可選協議收費,將對流動性提供者收取的0.3%交易費降至0.25%,剩下的0.05%由去中心化的治理過程指導。Sushiswap采用了這種精確模式,但它沒有對協議收費的意圖含糊不清,而是通過抵押讓SUSHI持有者直接獲得協議的資金流。

如今,SUSHI質押的資金流從過去30天內產生的530萬美元質押費中獲得了約8%的年收益率。

根據30D收益,如果Uniswap實施同樣的模式,該協議將給uniwap質押者帶來兩倍的收益,收入為1100萬美元,也就是說,我們假設的uniwap股東的年收益將達到1.32億美元,股息收益率為3.1%。

第五回合:價格與成交量之比

優勝者:Sushiswap

市盈率是一個較新的、特定于DEX的評估指標,與P/S比具有相似的屬性。

與其根據這些流動性協議產生的費用金額來評估這些協議的價值,P/V比率貫穿了所有這些協議,并確定了市場是如何根據交易所促進的交易量來評估協議的價值的。

簡單地說,目前市場對Sushiswap的估值是,每天交易量為1美元時,Sushiswap的價值為4美元。對于Uniswap,每處理1美元的交易量,該比率更高,約為11美元。

數據來源:TokenTerminal在這種情況下,從技術上講,您今天在SUSHI上所獲得的收益比UNI更好。但是如前所述,由于每個人的觀點都不同,因此評估指標可能會產生細微差別。

與P/S比率相似,由于Uniswap對協議的增長期望高于Sushiswap,因此市場可能會對其P/V比率進行評估。同樣,考慮到Sushiswap仍然是一個較新的協議,該協議的增長預期可能會低于市場,因為它沒有明確定義自己的護城河,而Uniswap則有。

無論您想如何削減它,Sushiswap目前的實際產量超過了它的重量等級,而Uniswap是根據P/V來衡量的。

第6回合:價格表現

優勝者:Sushiswap

好吧,讓我們進入正題。歸根結底,基本面和估值指標只能幫到您這么多。

市場是最終的裁判。那么,這些代幣之間的表現如何呢?最近幾周,這兩個協議都出現了大幅上漲,因此,無論SUSHI還是UNI持有者,您現在可能都很開心。但這還不是所有的陽光和鮮花。

Uniswap和Sushiswap在第三季度末和第四季度初經歷了一段艱難的時期。在這段時間里,在DeFi熊市中,UNI相對于其分叉表現更好,因為UNI在第四季度的最低點下跌了53%,而SUSHI持有者則感到了更多的痛苦,價格下跌了61%。

從那以后,這兩個項目都大幅反彈。今天來看,自2020年第四季度開始,Uniswap已飆升至232%,而Sushiswap則以530%的漲幅重返市場。

數據來源:CoinGecko重要的是意識到Uniswap是一個市值較高的資產,這意味著它自然需要更多的美元流入才能起到作用。作為參考,Sushi最低的流通市值僅為4800萬美元,而Uniswap的流通市值仍超過5億美元。

因此,直觀的期望是,如果出現牛市,并且Sushiswap保持相關性,那么Sushi自然會超越Uniswap。

匯總分數

雖然Uniswap仍然占據主導地位,但Sushiswap最近幾個月的增長及其在市場上的競爭力,是產品市場契合度不斷提高的有力指標。

今天這場戰斗的最終結果?平局:3-3

Uniswap憑借其在交易量、流動性和收入等基本指標上勝出,這是因為其作為DeFi中最主要的流動性和交易場所占據主導地位。另一方面,Sushiswap憑借更具吸引力的經濟設計和較小的市值,Sushiswap在P/S、P/V和價格表現等估值指標上勝出。

如果有什么是肯定的話,這兩種協議的未來將是令人興奮的。競爭看起來也不會在短期內放緩。

Sushiswap和Uniswap都計劃發布主要版本,特別是V3版的Uniswap以及需要進行的任何升級,以及Sushiswap今年早些時候制定的雄心勃勃的路線圖。

只有時間才能宣布獲勝者。

巨無霸漢堡包于1967年首次向公眾推出,但它僅在1968年在全國各地的麥當勞餐廳銷售,而快餐連鎖店正在慶祝這個著名的漢堡包存在的第50個年頭,限量版“貨幣”它叫MacCoin.

1900/1/1 0:00:00尼日利亞Pi網絡社區和許多其他部門一樣,正在感受到困擾著國家經濟的持續的naira波動的回響。Naira的價值波動在Pi網絡社區內引發了一系列影響,它嚴重依賴穩定的經濟條件才能蓬勃發展.

1900/1/1 0:00:00近日,頻頻傳出利空消息,使得加密貨幣市場不斷受挫。比特幣黃金遭遇51%算力攻擊事件,比特黃金創始人廖翔證實并回應雙花攻擊事件,目前有能力做這些事情的只有市面上幾家較大的公司,公司正在準備收集證據.

1900/1/1 0:00:00去中心化是人們一直以來的追求,但在幣圈有個笑話,即去中心化的區塊鏈上,還得用中心化的交易所。數字資產交易所作為區塊鏈資產實現權益交換的平臺,有著太多的弊端與黑幕,中心化交易所存在的交易機制缺陷,

1900/1/1 0:00:00距離EOS主網上線還有一個多月的時間,全球21超級節點的競爭也是空前火爆,這也是最近圈內大熱的話題。來自世界各地的業內大佬紛紛摩拳擦掌,加入EOS超級節點的競選.

1900/1/1 0:00:00JimCramer是前對沖基金經理,目前主持CNBC的“瘋狂金錢”。同時持有PayPal,亞馬遜,高盛,J.P.摩根和花旗集團的股份.

1900/1/1 0:00:00