BTC/HKD-1.12%

BTC/HKD-1.12% ETH/HKD-3.12%

ETH/HKD-3.12% LTC/HKD-3.02%

LTC/HKD-3.02% ADA/HKD-2.62%

ADA/HKD-2.62% SOL/HKD-2.06%

SOL/HKD-2.06% XRP/HKD-2.04%

XRP/HKD-2.04%加密分析師熱衷使用的穩定幣分類如下:1)法幣支持的穩定幣;2)加密貨幣支持的穩定幣;3)算法穩定幣。

Maker的穩定幣DAI屬于“去中心化”穩定幣,因為它是由加密貨幣抵押的。但正如人們經常說的那樣,去中心化是一個范圍,DAI也有USDC等中心化穩定幣抵押。

現在,DAI仍然由區塊鏈上的智能合約驅動,是清晰透明的,既可以說它是部分中心化的,也可以說是部分去中心化的,這取決于你樂觀還是悲觀。

DAI是好是壞?針對這個問題你可能會有兩種反應,完全取決于你的立場讓你戴哪頂帽子。

第一種是戴上哲學家的帽子,進行全面的“大規模去中心化”。事實上,這頂帽子很容易戴。我們可以指出有很多去中心化的穩定幣,例如ReflexerFinance的自由浮動RAI,它是純加密貨幣抵押的,不與美元掛鉤。但是這些哲學家在經驗主義的思考上失敗了,他們忘記了RAI的520萬的流動供應只是DAI的一小部分。因此,盡管RAI近似于加密貨幣的去中心化理念,但它沒有Maker那樣的可擴展性問題,也沒有實現同等水平的用戶應用規模,這才是重點。

Benji Bananas將向通行證NFT持有者發放1800萬枚PRIMATE代幣:5月20日消息,Animoca Brands旗下手游Benji Bananas宣布將向會員通行證NFT持有者空投1800萬枚PRIMATE代幣,持有者將平分1800萬枚代幣獎勵。快照將于美東時間2022年5月26日23:59進行,用戶需將其AppleID或GooglePlay帳戶鏈接到用戶在Benji Bananas網站上連接的錢包并進行KYC驗證。[2022/5/20 3:29:48]

對DAI部分中心化的第二種反應當然是戴著實用主義的帽子,即增長和用戶應用優先于令人煩惱的抽象哲學理想。DAI的部分中心化令人遺憾,但與法幣相比,它仍然是一個相對的進步,這是好事,也是讓我們開始進入加密世界的原因。

像往常一樣,困難的利弊權衡出現了。實用主義者想要增長,但這需要犧牲去中心化特性。哲學家們希望保持無需信任和去中心化特性,但隨之而來的是較低的可擴展性。GregDiPrisco本周在Twitter上發文很好地總結了近幾個月來Maker的治理社區中出現的各種意識形態陣營。這些陣營之間沖突的核心就是這一權衡。

Benji Bananas Token PRIMATE24小時漲幅超240%:4月27日消息,據CoinMarketCap數據顯示,Animoca Brands旗下手游Benji Bananas Token PRIMATE現報價0.1731美元,24小時漲幅達243.25%。

此前報道,PRIMATE為手游Benji Bananas P2EToken,持有游戲會員通行證NFT的玩家可通過游戲賺取PRIMATE,并在Sushiswap上將其置換成APE或其他AnimocaBrands生態Token。[2022/4/27 2:34:18]

美國財政部對TornadoCash的突然制裁,似乎已經引發了Maker全社區的條件反射式反應——JacekCzarnecki哀嘆其為“被動的、不知情的、有時無知的”——讓全社區重新思考其監管合規策略。

Bancor V3測試版已上線,5月份全面上線主網:4月19日消息,去中心化交易協議 Bancor V3 測試版已上線,測試版的目標是在 5 月份主網全面發布之前觀察 Bancor V3 合約的有限部署運行情況。

據悉,用戶與測試版的交互只能在合約級別上進行,并且可以使用 Etherscan 進行訪問,同時測試版存在存款上限,一直到主網完全啟動。[2022/4/19 14:33:03]

Maker的生存危機讓我們聚焦過去一年里Maker為了發展而采取的兩個主要中心化策略:

1)第一個當然是DAI重度依賴USDC抵押。相關背景如下:Maker在2021年初推出了錨定穩定模塊,允許用美元穩定資產鑄造DAI。這得以實現更大的可擴展性,因為鑄造DAI對去中心化抵押的需求較低——用戶希望持有DAI,但他們不想在此過程中做空ETH-USD。其缺點是,犧牲了無需信任的特性,因為與美元掛鉤的中心化資產會增加監管風險,Circle在本月早些時候凍結了OFAC黑名單上的TornadoCash地址上的7.5萬USDC就清楚地表明了這一點。

LBank 將于今日18:00上線 GOF/USDT 交易對:據官方消息,LBank將于今日18:00上線GOF/USDT交易對,并于16:00開啟充值。

GOF(Golff)定位于一站式加密銀行,打造輕量,開放,自由的金融世界。Golff DeFi的產品門檻低,快速流暢并同時兼顧中西方使用習慣,有效增加用戶粘性。 95%的治理代幣GOF通過流動性挖礦產出,團隊無代幣保留,創新型收益聚合器及理財增強保險讓用戶的收益更高。[2020/9/10]

2)其次是Maker的現實世界資產敞口,包括房地產開發的擔保貸款、代幣化現金流動資產、美國國債和公司債券等。Maker的現實世界資產占Maker年化收益的比例高達約8%-10%。

本周,Maker聯合創始人RuneChristensen在一篇名為《合規之路與去中心化之路:為什么Maker別無選擇,只能準備讓Dai自由浮動》的爆文中,提出了一條極大地限制其對中心化資產依賴的路徑,因為大家看到TornadoCash發生了什么吧!

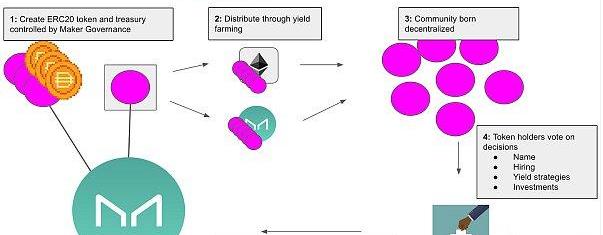

Christensen關于Maker的去中心化愿景的核心集中體現在兩個主要工具:MetaDAOs和ProtocolOwnedVaults。隨著時間的推移,這兩種工具的結合將有效降低Maker現有的監管風險,并使其走上可行的增長之路。

MetaDAOs可以發行自己的代幣,為用戶收益耕作提供獎勵,并抵消自由浮動DAI的任何貶值。這里的關鍵是,盡管DAI具有自由浮動的波動性,但與Maker緊密結合的MetaDAOs可以幫助刺激對DAI的某種形式的需求。

另一方面,協議擁有金庫是利用以太坊合并的一種策略。據此,Maker推出了自己的合成ETH,可用于發行超額抵押的DAI,同時收獲所質押的ETH約4%-5%的年收益率。雖然合并計劃在幾周后進行,但信標鏈的提款功能在上海網絡升級之前不會啟用,該升級計劃于合并后的6-12個月進行。

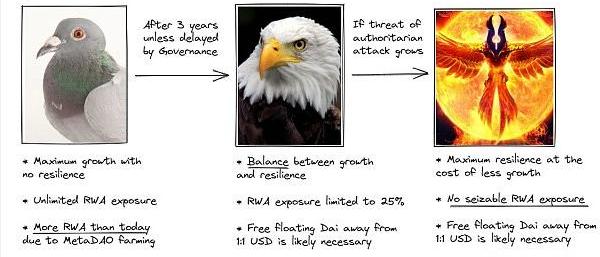

最后,Christensen列出了Maker的時間表。

上圖說明:

1)鴿子階段:

*最大化增長,無彈性。

*無限制的現實世界資產敞口。

*從MetaDAO收益耕作中收獲高于現在的RWA。

*所有收入用于購買ETH。

2)老鷹階段:

*在增長和彈性之間獲取平衡。

*RWA上限為25%。

*背離1:1USD自由浮動DAI很可能成為必要。

3)鳳凰階段

*犧牲增長實現最大化彈性。

*沒有可捕捉的RWA敞口。

*背離1:1USD自由浮動DAI很可能成為必要。

Tags:DAIMaker穩定幣DAI價格DAI幣Maker幣是什么幣為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣

以太坊合并——周四一早發生的以太坊重要升級——將成為開源歷史上一個最重要的時刻。很難再想到比這更酷的例子了,一個由遍及多個組織的數百名開發人員組成的社區,推動了多年的開放式研究和硬技術開發.

1900/1/1 0:00:00NFT系列:一年前,不可替代的代幣震撼了金融界,引起了主要新聞媒體的關注。這也激發了許多投資者向其投資數百萬美元。人類歷史上,自輪子發明以來,運動也一直存在.

1900/1/1 0:00:00把web3想象成你的高中。DeFi是微積分高手、擁有圖形計算器的統計學大師和外向型體育運動員的歸宿。NFT是藝術青年、戲劇明星、樂隊和管弦樂隊成員去的地方。DAO是所有的歷史和文學書呆子的去處.

1900/1/1 0:00:00周日早些時候,萊特幣價格徘徊在93.90美元左右,24小時內上漲2%。萊特幣基金會最近宣布與MetalphaTechnologyHoldings建立重要合作伙伴關系.

1900/1/1 0:00:00刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵,歡迎留言互動,申請入群一起交流.

1900/1/1 0:00:00從Gas消耗能看清以太坊很多產品的興衰,比如從DEX的興起到DeFi再到NFT的輪動。Paradigm投資合伙人Casey用nansen數據編寫了一個探索以太坊上耗費Gas最多的產品的可視化工具.

1900/1/1 0:00:00