BTC/HKD+2.15%

BTC/HKD+2.15% ETH/HKD+1.58%

ETH/HKD+1.58% LTC/HKD+4.48%

LTC/HKD+4.48% ADA/HKD+6.98%

ADA/HKD+6.98% SOL/HKD+4.6%

SOL/HKD+4.6% XRP/HKD+4.68%

XRP/HKD+4.68%據福布斯12月2日發布的消息,信用卡發行巨頭VISA當天宣布打算將他們的全球支付網絡與Circle國際金融公司在以太坊區塊鏈上發行的穩定幣USDC連接起來。

VISA與Circle的這一合作意味著VISA信用卡的發卡機構會開始將USDC軟件集成到其平臺并開始使用USDC作為進行收付款的貨幣,這也意味著VISA的6000萬商家將有可能通過USDC進入數字貨幣的世界中來。

最近瞄準穩定幣的國際巨頭真不少,12月1號,全世界最大的社交媒體巨頭Facebook旗下的Libra協會也宣布,將他們開發的穩定幣項目Libra更名為Diem,并將在2021年1月推出錨定美元的穩定幣。

此外還有一家華爾街巨頭,納斯達克的上市公司,叫做ZKInternaitonal的國際集團也在打穩定幣的主意,在上一個周透漏打算為其子公司xSigmaLab提供資金,進入DEFI領域打造xSigmaDefi的項目,它瞄準的就是穩定幣去中心化交易所。

當然推出穩定幣xSigmaDefi將會是非常重要的一個計劃。

以上是最近一段時間各個金融巨頭在穩定幣賽道的布局。其實穩定幣的發展勢頭最近這一兩年也確實越來越迅猛。

動態 | Galaxy Digital聘請華爾街資深人士負責其全球銷售業務:據The Block消息,加密資產投資銀行銀河數碼(Galaxy Digital)聘請華爾街資深人士David Gross領導其全球銷售團隊。據悉,David Gross曾在瑞士信貸和雷曼兄弟擔任董事,也曾在貿易巨頭DRW旗下加密貨幣交易部門Cumberland擔任高管。[2019/8/7]

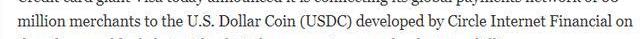

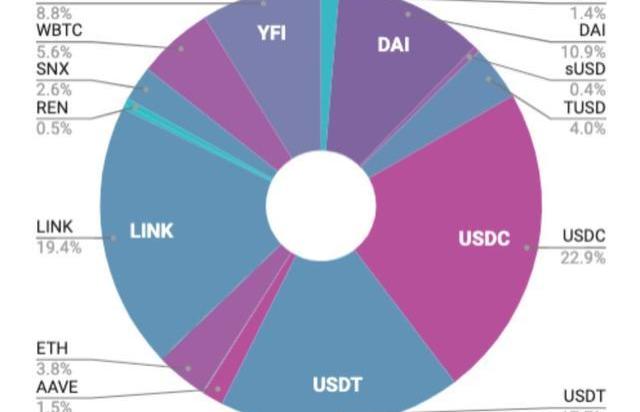

上圖顯示的是穩定幣流通量情況。

目前數字貨幣領域中所有的穩定幣流通總量已達185.4億美金。其中USDT為124.4億,占到了67.25%,其次是USDC,為29.75億,占16.08%,之后是DAI的10.72億,占了5.79%。

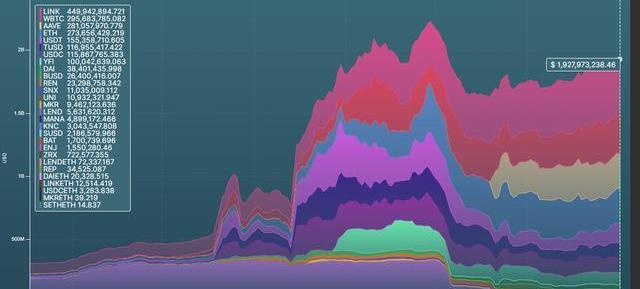

從下圖可以看出,穩定幣的發展實際上是從2018年下半年才真正出現明顯的勢頭。

截止到2018年10月16日穩定幣的流通總量還只有3.04億,只占到今天穩定幣流通量的1.64%;

之后一年多時間增長速度相比之前快了不少,但是真正爆發是在今年夏天。

從下圖可以看到,今年7月29日,穩定幣的流通總量還只有84.12億,在這期間的將近兩年時間,總共增長了81.08億美金。

聲音 | 華爾街日報:Libra代幣的持有者將始終處于虧損狀態:據u.today消息,華爾街日報資深專欄作家James Mackintosh在最近的專欄文章中分享了他對Facebook加密貨幣Libra的看法,明確地稱其是一個“印鈔許可證”。Facebook已經與包括Visa、萬事達(Mastercard)、PayPal和優步(Uber)在內的十幾家公司簽署了協議,以支持推出Libra。Mackintosh指出,這些公司支付給Libra財團的1000萬美元費用將為他們帶來高達40%的回報率。但由于Facebook糟糕的獎勵模式,Libra代幣的持有者將始終處于虧損狀態。Libra雖然擁有基于Facebook的龐大用戶群體,并有大量法定貨幣作為其后盾,但如果出現黑天鵝事件導致外匯儲備貶值,Libra也會因此而貶值,代幣的持有者最終會成為輸家。[2019/6/24]

而今年夏天之后穩定幣的增長就像坐上了火箭,短短4個月時間,流通量就增長了101.28億,比前面的兩年時間總量還多17.16億。

這幾個月以25.32億美金/月的速度在飆升。

這能說明什么問題呢?能分析出穩定幣的應用主要在哪里嗎?

是的,DEFI。

我們知道穩定幣最開始出現的用途肯定不是DEFI,而是用法幣入金的工具,相當于是連接數字貨幣世界與真實的法幣世界之間的橋梁。

聲音 | 華爾街分析師:惡性通脹是比特幣發展的催化劑:華爾街金融分析師、比特幣支持者Max Keizer認為,惡性通脹是比特幣發展的催化劑。其在接受采訪時對美聯儲實施量化寬松政策持批評態度。其解釋稱,美聯儲傾向于永久性的量化寬松政策,這將導致“無休止地印鈔”。這樣的舉措將導致惡性通貨膨脹,而比特幣將在這樣的環境下蓬勃發展。[2019/5/27]

可是隨著區塊鏈應用場景的發展變化,穩定幣的用途也開始在變化。

可以說穩定幣的用途發展也經歷了三個階段。

DEFI開始出現的時間在2018年,起因是2017年的牛市之后進入了漫長的熊市。幣價經歷了大幅度的下跌,而且這段時間非常長。很多比特幣礦工面臨著無錢繳納電費的巨大壓力。他們的選擇要么是賣掉手中的比特幣去維持挖礦,要么留著比特幣,從其他地方想辦法籌錢交電費。

于是開始有人想要抵押手中的比特幣去借USDT來交電費。在這種需求之下,最開始的DEFI出現了,主要服務于比特幣礦工的抵押和借貸需求。因為抵押和借貸市場的出現,人們開始有了用穩定幣結算的需求來規避比特幣的波動帶來的損失。

所以這一階段的穩定幣主要應用是在DEFI,也就是去中心化金融活動的結算和支付。

這也就是我們從前面的圖上看到2018年10月出現了穩定幣第一個比較明顯的發展時期,中流通量也從1億美金以下開始出現了3億多美金的增長。

聲音 | 財經雜志:加密貨幣二級市場大洗牌 華爾街轉向指數基金等新領域:《財經》雜志發布文章《加密貨幣二級市場大洗牌:華爾街等待政策開閘》。文章表示,隨著加密貨幣熊市到來,二級市場也正在大洗牌,量化基金正在進入死亡期;指數基金與資產托管等金融服務,成為華爾街競相追逐的新領域。[2018/9/17]

穩定幣用途的第三個變化階段就是今年,變化的動力就來自DEFI的流動性挖礦。

因為很多挖礦需要用到多個幣種的自動做市商機制和產生的流動性,用BTC,ETH,或者其他數字貨幣去提供流動性,礦工會承受幣價波動和無常損失等帶來的損失。

這對大資金就非常不友好,所以穩定幣挖礦成了一種需求很大的市場。這種需求又產生了兩種非常大的業務:抵押主流幣或者其他有價值的主流幣種,借貸穩定幣;還有就是穩定幣的交易。

對這個觀點,同樣我們可以通過數據來佐證。

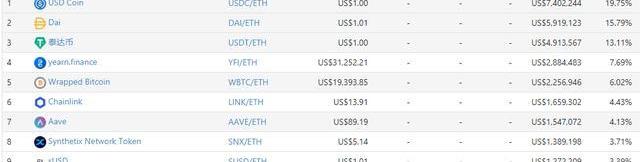

總共選擇了8個DEFI領域的交易和借貸賽道業績靠前的項目。

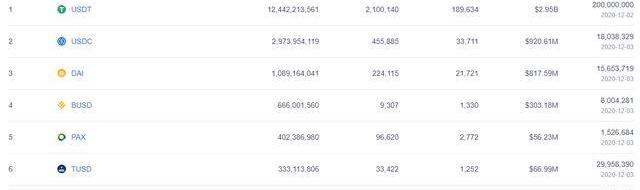

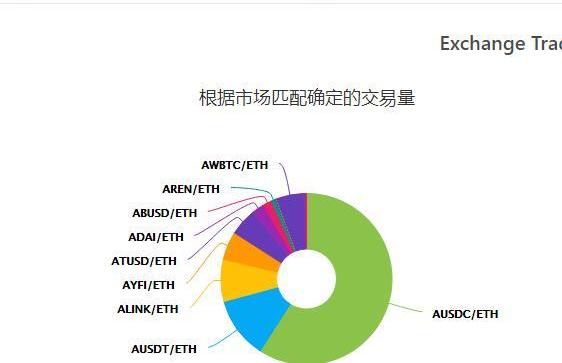

1.先來看Uniswap中的數據

根據Coingecko的統計,Uniswap24小時成交量排名前十的幣種中有4種是穩定幣,前三名分別是USDC,USDT,和DAI,還有一個是AMPL。他們總共占到了Uniswap24小時成交量的31.77%。

華爾街金融大鱷稱 數字貨幣泡沫太多:華爾街金融大鱷、量子基金創辦人吉姆?羅杰斯稱:“我從來沒有購買過數字貨幣,也沒有參與過相關的投資。可以肯定的是,這一領域泡沫太多,未來大多數數字貨幣創業公司將被淘汰,難以生存。”[2017/12/6]

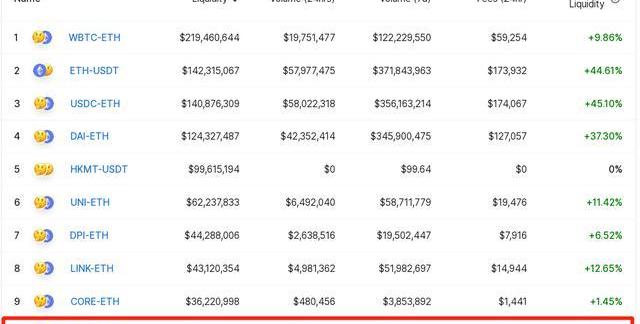

下面是從Uniswap網址截的圖,顯示的是昨天的流動性池中金額排名前10的代幣對。其中,第二是ETH+USDT,第三是ETH+USDC,第四是ETH+DAI,第五是HKMT+USDT,第十是ETH+AMPL。

十個中有5個池子有穩定幣的構成。

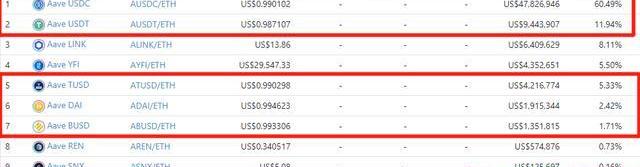

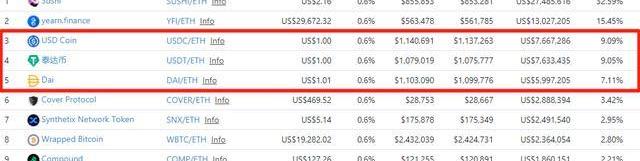

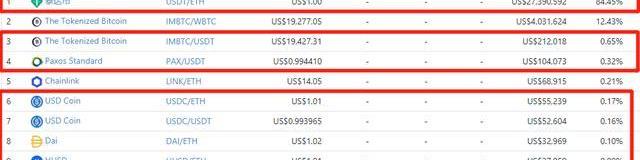

2.接下來看AAVE平臺的數據

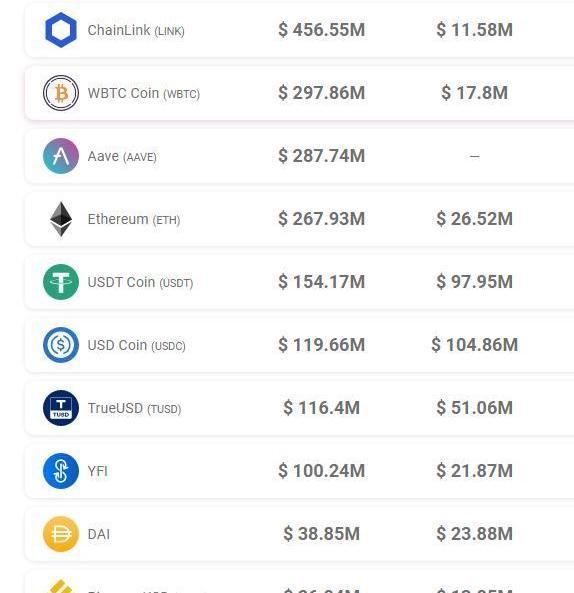

下圖是作為AAVE平臺的借貸市場,業務規模排名前十的幣種中,有5個是穩定幣,分別是USDT,USDC,TUSD,DAI和BUSD。

上圖顯示的是上一周,AAVE所有產生收入的13個幣種,穩定幣占了6席,分別是USDC,USDT,DAI,TUSD,BUSD和SUSD。收入金額占了總收入的57.3%。

下圖是AAVE平臺昨天的流動性金額排行榜,前十名中有四個是穩定幣,分別是USDT,USDC,DAI,和BUSD。

昨天的借款排行榜中,前十有5個是穩定幣,分別是USDC,USDT,TUSD,DAI,BUSD。

AAVE平臺除了在借貸業務上由穩定幣撐起了大半壁江上,在交易業務上穩定幣的也功不可沒。

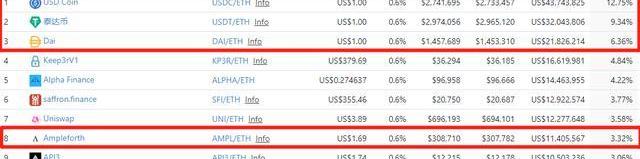

上圖是Coingecko統計的發生在AAVE平臺上的幣種交易量,按照24小時成交量排名,前十名中有6個穩定幣與其他幣種的交易對。

在AAVE平臺作為交易業務的總金額中,穩定幣比例占到了82%。

上面這張圖看得更清楚,AUSDT與ETH的交易對占到了多一半的比例。

3.接下來看Compound平臺的情況。

上圖顯示,在Comp平臺的存款業務中,金額前三名的幣種是DAI,ETH,和USDC。穩定幣占了兩個,比例占到了平臺總存款的60.62%。

在借款業務中,前三名分別是DAI,USDC,USDT。都是穩定幣,占到了借款金額的96.69%。

4.接下來是SUSHI交易所的情況。

24小時成交量前十的幣種中,穩定幣占到了3個,分別是USDC,USDT,和DAI。成交量占比為25.25%。

在以自家本幣為主要成交幣種的交易所,穩定幣的比例仍然不低。

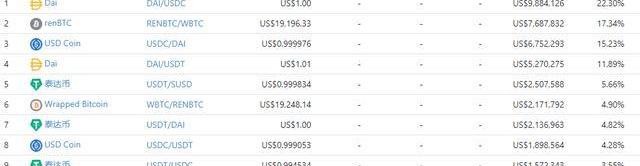

5.上圖是CURVE的24小時成交量。

前十中有8個都是穩定幣,除了RENBTC和WBTC。當然我們都知道Curve是一個穩定幣交易的DEX。

它家的業務自然絕大部分會是由穩定幣來支撐的。

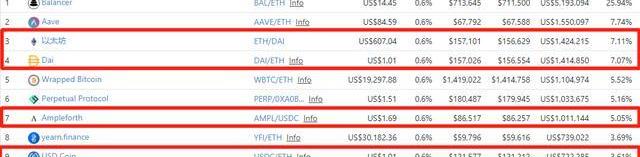

6.然后是Balancer。

前十成交量榜中有5個交易對里面包括了穩定幣。

7.上圖是1Inch的交易情況

24小時成交量前十排名中同樣有4個是由穩定幣和其他幣種組成。成交比例占到了52.04%。

8.最后一個交易所是Tokenlon,如下圖。

成交量前十榜里面有八個是包括了穩定幣,24小時成交比例占總量的86.01%。

我們總共分析了8個DEFI項目,不管是借貸還是交易,穩定幣在里面占的幣種都非常大。在成交量這個指標上基本上,絕大部分DEX的穩定幣交易都占到了一半以上的比例。

在借貸的兩個項目中,AAVE的收入的57.3%來自穩定幣業務,而Compound存款業務穩定幣占了60.62%,借款更是夸張到了96.69%。

由此我們的結論很明顯,如今穩定幣的主要用途已經不再是入金通道,而是進入DEFI,原因當然是進來賺錢。

那么最后的結論是,如今如此多的華爾街巨頭都在瞄準穩定幣,他們的目的肯定也不可能僅僅是為了用戶入金,進入DEFI,讓這些聰明的錢來賺錢更多的Money才是他們的目的。

巨頭們的一直選擇,還預示著另一個更有意義的結論:接下來DEFI將會有比現在大得多的市場。DEFI的繁榮時期還沒到來,值得我們去期待!

Tags:穩定幣USDUSDC為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDC幣USDC價格

Web3可以提供高潛力的投資機會。但是,由于收益遞減法則,隨著時間的推移,更成熟的項目可能會遭受收益減少的困擾。該領域的一些最佳投資可以是加密貨幣預售.

1900/1/1 0:00:00刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵,歡迎留言互動,申請入群一起交流.

1900/1/1 0:00:00FVM如何與Gas經濟緊密聯系Filecoin虛擬機的啟動可以讓用戶可編程智能合約落地到Filecoin區塊鏈上。這些智能合約將可以與Filecoin數據存儲能力互動,為創新應用創造條件.

1900/1/1 0:00:00昨天關于Tokenlon全民大空投的文章留言中,很多同學因為意外領到了不少的LON而欣喜不已,也有同學一個都沒領到而略顯沮喪。其實都很正常,我們不可能抓住每一個可能的機會.

1900/1/1 0:00:00摘要 隨著2020年DefiSummer和2021年NFTSummer的狂歡過去,最近越來越多的人將目光開始投射在NFTFi上.

1900/1/1 0:00:00本期看點: 1.大型做市商退出,小幣將死得更快2.Blend上線一周貸款量快速衰退3.BRC-20為比特幣礦工帶來更高收入 01重要新聞 1.Binance平臺4月現貨交易量環比下降48%2.做.

1900/1/1 0:00:00