BTC/HKD+0.33%

BTC/HKD+0.33% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+0.23%

LTC/HKD+0.23% ADA/HKD+0.94%

ADA/HKD+0.94% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+0.33%

XRP/HKD+0.33%作者:flowie,ChainCatcher

LSD穩定幣協議或正掀起LSDFi新一輪戰事。

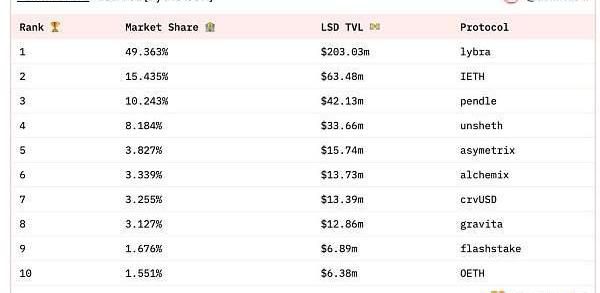

近日,以LST為抵押品鑄造生息穩定幣的協議LybraFinance風頭正盛,于4月22日開啟IDO后正式上線,僅一個月多的時間,其原生代幣LRB最高暴漲40倍。而TVL一度超2億美元,市場占有率近50%。

LybraFinance也并非第一個吃螃蟹的協議,不少支持LSD穩定幣的協議正嶄露頭角。LSD無息借貸穩定幣協議Gravita的TVL也在迅速上漲至2100萬美元。而6月1日,LSD穩定幣協議PrismaFinance已宣布完成新一輪融資,其中不乏CurveFinance創始人MichaelEgorov、CoinGecko創始人、OKXVentures、TheBlock的Eden研究總監AdamCochran、Ankr創始人等知名項目方或創始人參投。

此外,Curve近日也發起支持wstETH為抵押品鑄造超額抵押穩定幣crvUSD的社區投票。流動性質押Layer1區塊鏈TenetProtocol,LSD協議Agility、Raft等陸續上線LSD支持的穩定幣。LSD支持的穩定幣或正成為DeFi不可忽視的新趨勢。本文對其中代表的DeFi協議進行盤點,試圖了解其中機制和趨勢爆發背后的驅動原因。

支持LSD穩定幣的協議,如何在LSDFi中分一杯羹?

在了解支持LSD穩定幣的DeFi協議前,我們先簡單回顧穩定幣的幾大類型。

一是以美元等法定貨幣為抵押品的中心化穩定幣,如USDT、USDC。這些穩定幣通常由中央機構發行和管理,一般保持1:1的抵押比率。二是以比特幣、以太坊加密貨幣為抵押品的去中心化超額抵押穩定幣,如DAI、BitUSD和sUSD,抵押率通常為1:1.5或1:2,這意味著要發行1美元的穩定幣,需要以價值1.5或2美元對應的加密貨幣作為抵押品。三是使用算法來維持穩定幣價格的算法穩定幣,例如Frax以及崩盤的UST。這些穩定幣通常會引入彈性供給機制和激勵機制來調節供需,維持價格穩定,機制較為復雜。

這些我們熟知的穩定幣的作用在于,充當法定貨幣與主流數字貨幣的交易媒介以及規避主流數字貨幣價格波動風險。

而目前加密市場出現了一種新型的穩定幣形式,即通過stETH、cbETH、SfrxETH、rETH等流動性質押衍生品作為抵押品的去中心化穩定幣,這些主要通過超額抵押的方式,由去中心化協議發行。相比傳統的穩定幣,它更明顯的效用在于,一是釋放LSD代幣流動性;二是提供LSD代幣增值場景,比如質押、借貸、生息等等。

2巨鯨在過去7天以1.95美元的價格累計了292萬枚DYDX:金色財經報道,據The Data Nerd監測,DYDX是過去24小時內提款最多的代幣,2個可疑的巨鯨(0xe52和0x68e)在過去7天以1.95美元的價格累計了292萬枚DYDX(570萬美元)。此外,他們在FTX崩潰時的低點都積累了LDO、LINK和ETH 。[2023/9/3 13:15:17]

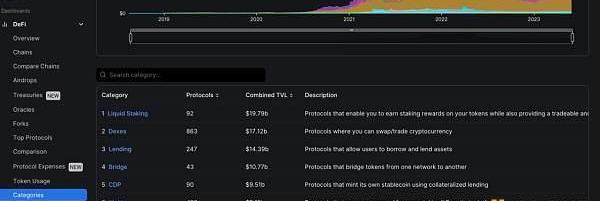

以太坊升級過后,LSD市場增長迅速,目前其TVL市值超過190億美元,排在DeFi所有協議類別中的第一位。龐大的LSD資產成為DeFi最重要的戰地之一,以LSD支持的穩定幣協議正通過穩定幣、超額抵押、套利、清算等機制組合的形式,嘗試從中分一杯羹。從代表的項目來看,一種側重于LSD穩定幣生息,一種更側重于LSD穩定幣的無息借貸。

1、LybraFinance——LSD生息穩定幣協議

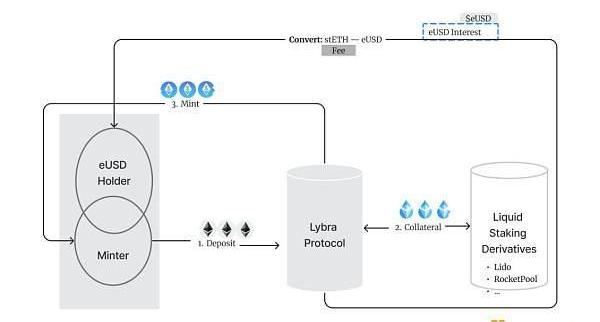

LybraFinance推出了可以生息的穩定幣eUSD,eUSD與美元1:1掛鉤,持有eUSD可以獲得7.2%的APY。獲取這種eUSD有兩種方式,一種通過去中心化交易所將所持有的USDT、USDC或FRAX等主流穩定幣兌換成eUSD。另一種是通過在LybraFinance協議中存入ETH或者stETH作為抵押品零費用鑄造eUSD,最低抵押率在150%,最好保證在200%以上。

而LybraFinance支付用戶的利息以及獲取收益的機制在于,當用戶將ETH存入Lybra時,Lybra會自動將其質押在Lido中轉化為stETH,通過質押獲得收益。這部分收益Lybra需要抽成作為手續費,剩下的收益則用于eUSD持有者的利息。抽成是按照eUSD總流通量收取1.5%的年手續費。

這筆帳到底怎么算,Lybra在白皮上舉了一個例子,假設Alice存入135,000,000美元的ETH并鑄造80,000,000eUSD,Bob存入15,000,000美元的ETH并鑄造7,500,000枚eUSD,那么當前eUSD流通量則為80,000,000枚加上7,500,000枚,共87,500,000枚,當前抵押品則為135,000,000美元加上15,000,000美元,共150,000,000美元stETH。

那么1年后,Lybra通過LSD產生150,000,000美元*5%即7,500,000美元的stETH,

假設Bob用他持有的7,500,000eUSD購買增加的stETH,近1年手續費則為eUSD流通量*1.5%=1,312,500eUSD,股息7,500,000eUSD-1,312,500eUSD=6,187,500eUSD,那么將6,187,500eUSD分配給所有eUSD持有者,年化利率在7.2%左右。而且對于eUSD持有者來說,相比一年內質押ETH資產帶來的波動,穩定幣存款收益要保險更多。

近24小時持有10-1000BTC的地址流入4萬枚比特幣:金色財經報道,數據顯示,當前余額范圍為10-1000BTC的地址持有比特幣約831萬枚,這些地址在過去24小時里累計流入4萬枚BTC(折合約11億美

元)。其中,持有10-100BTC的地址流入1.1萬枚BTC。同時段,持有100-1000BTC的地址流入2.8萬枚BTC。[2023/5/10 14:54:05]

除收益機制外,eUSD如何和美元維持掛鉤是關鍵一環。總體來說,LybraFinance采用超額抵押、清算機制和套利機會來確保eUSD的穩定性。

首先每一個eUSD都需要至少價值1.5美元的stETH作為抵押品,超額抵押來降低無力償債的風險。其次Lybra協議結合了清算機制,以保護系統免受抵押不足的影響。如果用戶的抵押率低于安全抵押率,任何用戶都可以自愿成為清算人并購買抵押的stETH的清算部分,支付相應的eUSD。該機制確保了eUSD的升值壓力化穩定性。近日LybraFinance還推出了抵押率監控功能,抵御波動市場中的清算風險。即當用戶的抵押率降至特定閾值以下時,它會自動償還部分用戶債務,一旦抵押率返回到預定水平,此自動還款功能將停止。

此外,Lybra通過為用戶提供套利機會來保證eUSD價格不脫錨。如果1eUSD>1USD,用戶可以通過存入ETH作為抵押來鑄造新的eUSD,然后在DEX上出售新鑄造的eUSD。隨著更多的eUSD售出,市場供應增加,將價格推回1美元。對于用戶來說,以較低的價格買回eUSD或用它來償還貸款,可以從差價中獲利。

當1eUSD<1USD,用戶可以在市場上以折扣價購買eUSD,然后在Lybra協議內兌換價值1美元的ETH/stETH。隨著eUSD需求增加,推動價格回升至1美元。而用戶可以持有贖回的ETH/stETH或出售,從差價中獲利。

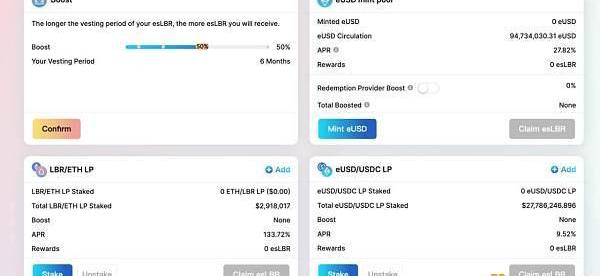

除了發行了生息穩定幣eUSD外,LybraProtocol也發行了其原生代幣LBR,并于4月22日啟動了IDO,分配了500萬枚的LBR代幣。

前文提到,LybraProtocol通過質押獲得全部收益,一部分要支付eUSD持有者的利息,另一部分作為手續費,那這部分手續費Lybra將分配給LBR持有者。如果用戶在LBR質押池中持有1%的LBR,那么相應則獲得1%總手續費的收益。

總的來說,用戶通過LybraProtocol可以選擇持有生息穩定幣eUSD獲取利息、抵押鑄造eUSD獲取LRB獎勵,或者質押LRB作為LP提供流動性的方式獲取收益。

當前加密貨幣總市值為1.21萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣總市值為1.21萬億美元,24小時跌幅達0.5%,24小時交易量為428.19億美元,當前比特幣市值占比為43.9%,以太坊市值占比為18.6%。[2023/4/23 14:21:08]

目前Lybra一池收益率27.82%、二池收益率133.72%,三池收益率9.52%,單質押LBR的收益率在74.56%。因LBR幣價增長和其協議收入波動大,其收益率波動也較大。

目前LybraFinance的TVL已回落到1.82億美元,LRB價格也大幅降低到1.22美元。

LybraFinance生息穩定幣和零利率借貸的創新模式,確實為即需要穩定性又追求一定質押收益的群體提供了解決方案。但對于用戶而言,這也意味既要承擔多一層合約的安全風險,又因為協議的抽成需折損一部分質押收益。LybraFinance雖然短期內TVL和幣價暴漲,但近期也有不低的回落,LybraFinance如何保證長期的持續性值得關注。

近日,LybraFinance宣布計劃在6月中旬推出v2測試網,通過以下幾個方面來解決目前TVL增長瓶頸以及eUSD缺乏場景應用等問題:一是計劃通過LayerZero進行全鏈擴張。據加密KOL@qiaoyunzi1分析,團隊已經開始與Arbitrum上的協議談起了合作,Layer2是跨鏈首選方向,未來LybraFinance可能會將eUSD跨鏈到其他alt-layer1上,擴大其場景。二是添加更多的LST資產類型;三是更新LBR的Tokenomics,為協議Lybra引入了VC等投資者。此外更改協議收入和收費機制,讓LBR引入通縮的元素和增加esLBR的歸屬期,以及允許鎖定更長的時間。此外將LBR流動性質押衍生品esLBR引入DAO治理,允許社區參與協議的決策權。

LybraFinance目前團隊也是匿名狀態,近期因其數據上漲迅速也引發了大量討論,被猜測是Lido旗下的項目,但隨后Lido澄清兩者無關,并提醒用戶交互前做好項目背調。

2、Gravita——LSD無息借貸穩定幣協議

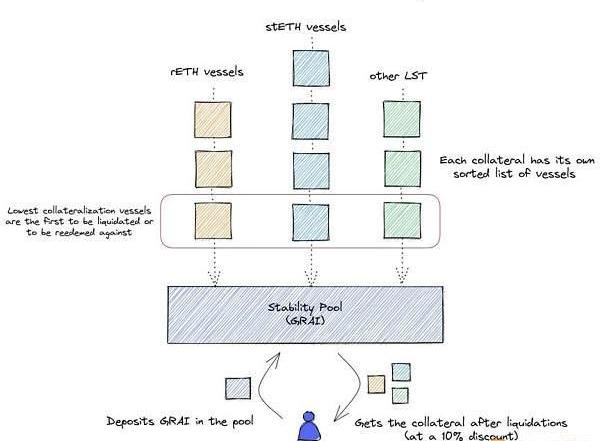

GravitaProtocol是建立在以太坊上的去中心化借貸協議,支持用戶存入wstETH,rETH、blusd獲得Gravita的原生穩定幣GRAI作為回報,也支持將其抵押貸款GRAI,用于消費,或存入穩定池中以折扣價購買被清算的LST抵押品。Gravita作為Liquity的分叉項目,其原生穩定幣GRAI是一種與Liquity原生穩定幣LUSD具有類似波動抑制機制的代幣。

Aptos發布v1.0版白皮書《安全、可拓展和升級的Web3基礎設施》:據官方消息,公鏈項目Aptos發布白皮書,稱Aptos區塊鏈是安全、可擴展和可升級的Web3基礎設施。

據悉,Aptos是Diem原團隊成員成立的公鏈項目,激勵測試網3將于8月19日啟動注冊,預計在9月底左右推出主網。[2022/8/12 12:20:30]

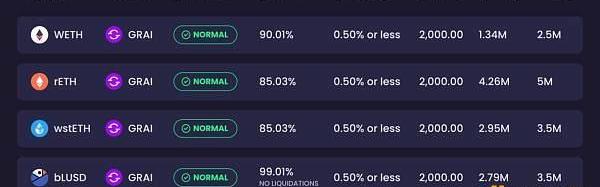

Gravita為每種抵押物設置了獨立借貸池,隔離了各自的風險,不同抵押物有著不同清算線,最高LTV可達90%。比如當ETH價格為2000美元時,用戶最多借出2000*0.9=1800GRAI,以太坊價格低于2000則會被清算。考慮到LST風險更高,LST抵押品的LTV更低。

相比于LybraFinance鼓勵用戶持有生息穩定幣eusd來降低LST收益風險,Gravita則更側重提高用戶的資金周轉率,用低費率機制和清算機制,滿足用戶資金周轉需求,尤其是短期借貸的需求。

一方面用戶的LST被用作抵押品時,其應該獲得質押APR不受影響,但用戶抵押借貸獲得GRAI可以選擇在其它DeFi中使用獲取收益機會。這意味著如果ETH的價格保持穩定或增長,LTV會隨著時間的推移而下降,用戶清算或贖回的風險也降低。

另一方面,Gravita相比于MakerDao有著更低的費率機制和清算線更低。目前使用Gravita協議,對于超過6個月的頭寸,一次性最高費用僅為0.5%。對于用戶在六個月到期前償還債務時,0.5%的固定借款費用將根據所用時間按比例退還,但至少要支付一周的利息。而MakerDao則有每年不等的年費。此外Gravita的LTV約為85%,換算為清算線約為116%,而MakerDao至少160%的清算線。

在GRAI如何保證和美元掛鉤方面,GRAI價格上限為1.1美元、下限為0.97美元。最高為90%的LTV創造了價格上限,當GRAI市場價格1.2美元,ETH持有者可以通過抵押以太坊并按90%LTV鑄造GRAI并在市場賣出進行套利,一次套利的收益可以達到將近8%。而協議能夠以0.97美元的價格贖回GRAI以換取抵押品,這形成了GRAI穩定幣的價格下限。

目前,Gravita的TVL也在穩步上漲超2100萬美元。

韓國5大加密交易所將成立聯合協商機構并制定代幣共同審查標準:6月13日消息,韓國5大加密交易所(Upbit、Bithumb、Coinone、Korbit和Gopax)在今日“恢復虛擬資產市場公平和投資者保護”會議上,宣布將于下半年成立聯合協商機構,以防止Luna事件再次發生,并于今年下半年啟用上幣等相關的共同審查標準。

在此聯合協商機構中,5大加密交易所的CEO將參與交易支持、市場監控以及合規監控相關工作組。從9月起,聯合協商機構將制定虛擬貨幣預警系統和代幣下架標準,并提供白皮書、評估報告等虛擬貨幣信息。此外,通過應用共同制定的危機應對計劃,在發生Luna危機等代幣運行危機時,該機構將制定計劃討論是否允許虛擬貨幣的存取款及交易,以及下架代幣的日期等共同應對措施。此外,如果通過引入預警系統判斷流通或價格的快速波動導致市場秩序受損的風險較高,各交易所則根據共同標準發布投資者預警。(韓聯社|)[2022/6/13 4:22:33]

3、Agility——LSD流動性分配平臺+aUSD交易平臺

Agility的官方描述中將其定位于LSD流動性分配平臺+aUSD交易平臺,旨在讓LSD持有者獲取更高的收益,釋放LSD的流動性。但目前LSD流動性分配系統以及aUSD交易平臺都還沒有正式上線。

Agility目前支持ETH質押并生成aETH;同時還支持stETH、rETH和frxETH多種LSD質押,并會生成aLSD。用戶獲得aETH以及aLSD后,可以選擇持有aLSD獲得相應的LSD質押收益;或者使用aLSD或aETH參與LSD流動性分配系統,為選定的金庫提供流動性并獲得收益;此外,也可以質押aLSD或aETH鑄造Agility原生穩定幣aUSD,用于交易或對沖風險。

這里重點說一下Agility的aUSD交易系統,aUSD和前文提到的eUSD等穩定幣類似,也是一種超額抵押穩定幣,用戶可以通過抵押aLSD或aETH來鑄造aUSD。其初始抵押率為130%,最低不能低于110%時,否則將清算。

用戶獲得aUSD后,可以進行交易或者對沖,例如做多/做空ETH、GMX、GNS、Pendle、Gear等資產、做多/做空LSD收益率、進行期權交易以及游戲等等。在其路線圖中,Agility計劃吸引外部開發者構建更多aUSD交易場景,包括aUSD的外部應用場景.

Agility也發行了其原生代幣AGI,并與4月7日正式在1inch/airswap公開發售。4月10日Agility開啟「FairLaunch」,開啟了五個礦池進行流動性挖礦,包括ETH、stETH、rETH、frxETH四個單幣礦池以及AGI-WETHLP礦池、ankrETH礦池。

起初較高的收益率讓Agility在其剛上線兩周時,TVL曾一度達到近5億美元的峰值,其治理代幣AGI價格從初始發行價0.04美元最高到0.79美元。但很快回落,目前TVL僅為225萬美元,AGI的價格也僅為0.015美元。

4、PrismaFinance——LSD生息穩定幣協議

PrismaFinance是一個非常早期的項目,5月份才推出官方推特,官網上也只是一句話介紹的單頁面,還未推出其應用,其團隊也是匿名。

但目前PrismaFinance已經宣布完成一輪融資,具體金額未披露,CurveFinance創始人MichaelEgorov、ConvexFinance創始人C2tP、FRAXFinance、ConicFinance、Tetranode、LlamaAirforce、CoinGecko創始人、OKXVentures、DeFiDad、MrBlock、ImpossibleFinance、0xMaki、GBV、AgnosticFund、SwellNetwork創始人、TheBlock的Eden研究總監AdamCochran、AnkrFounders、MCEG、EricChen等參投。

從PrismaFinance僅有的一篇介紹文章來看,PrismaFinance相比LybraFinance將支持更多的LSD資產,比如支持wstETH(Lido)、cbETH(Coinbase)、rETH(RocketPool)、sfrxETH(FraxEther)、WBETH(Binance)作為抵押品,鑄造超額抵押的穩定幣acUSD。Prisma的超額抵押模式支持自動償還,允許利用以太坊質押收益來自動償還債務。

此外,用戶可以將其穩定幣在Curve池上質押,以CRV和CVX形式PrismaFinance原生代幣PRISMA形式獲得除以太坊質押收益之外的獎勵。Prisma提到其代碼庫基于去中心化借貸協議Liquity。Liquity推出了一款與美元掛鉤的穩定幣LUSD,ETH持有者在Liquity上可以通過抵押ETH零息鑄造LUSD。

由于近日LSD穩定幣模式LybraFinance的數據增勢收到了很多關注,PrismaFinance這個早期項目不僅擁有類似的模式,還獲得了很多知名機構的融資。不少用戶關注PrismaFinance的進一步規劃尤其是IDO時間,但Prisma中文社群表示,暫時無IDO時間表。

5、Raft——LSD無息借貸穩定幣協議

GravitaProtocol,支持用戶存入wstETH,rETH、blusd獲得Gravita的原生穩定幣GRAI作為回報,也支持將其抵押貸款GRAI,用于消費,或存入穩定池中以折扣價購買被清算的LST抵押品。

Raft和GravitaProtocol類似,也是建立在以太坊上的去中心化借貸協議。其發行了穩定幣R,支持用戶存入R或者抵押stETH或者wstETH借貸R,獲得質押收益同時,還可以通過R在生態系統中的其它協議中消費,提高資金利用率。目前抵押率最低為110%。用戶至少借3000R。Raft目前需要收取00.1%的費用。

Raft表示允許用戶在stETH上獲得高達11倍的杠桿,同時提供給用戶一個非常簡單的操作流程,用戶只需要設置存入的stETH數量、目標杠桿和滑點,用戶可以按照自動的步驟執行操作。其中最大杠桿Raft是根據Aavev3和Maker中的stETH抵押系數計算,年費基于stETH供應APY與Aavev3上的USDC借款APY之間的差額以及DAI穩定費計算。

從Raft官網上了解到,Raft的投資者中有Wintermute,Jump、GSR等做市商知名投資者。

Raft于6月5日上線,不到一天的時間里,目前TVL已經達到了1643萬美元。

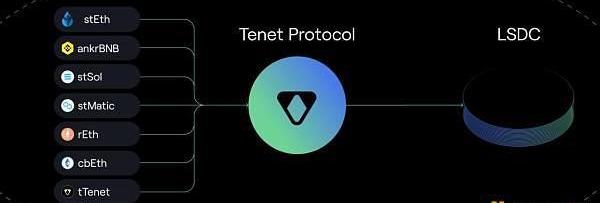

6、TenetProtocol——流動性質押Layer1+無息穩定幣借貸協議

TenetProtocol是基于Cosmos的EVM兼容的第1層區塊鏈,也是無息穩定幣借貸協議,為LSD持有者提供了多層收益機會。

首先用戶可以用戶將LSD抵押給Tenet網絡驗證器,獲得質押收益。用戶可以無息借入LSDC抵押資產,在保證原有的LSD資產收益外,在DeFi生態系統中部署消費LSDC;通過LSDC釋放額外的流動性和效用。

此外也可以在穩定性模塊中,為LSDC對提供流動性等,以在Lucidity系統內以清算的形式獲得額外收益,并從本地獎勵池中獲得Tenet代幣獎勵。LSDC抵押率最低為125%,且用戶至少借貸500LSDC。TenetProtocol的穩定幣板塊也是建立Liquity的分叉。近日,TenetProtocol表示正在LayerZero上構建進行全鏈擴張。

TenetProtocol的項目團隊在產品和營銷方面有豐富的經驗。TenetProtocol的CEOGregGopman是原Ankr的CMO、Kadena的增長主管、Akash聯創。COODanPeterson是原Blockdaemon的收入運營專家。CPOAlexCheng是原Tendermint-Cosmos和ComposableFinance的高級產品經理。CTODanLashin是原Minter的CTO。

TenetProtocol目前上線了測試網,近期將在以太坊上上線主網。TenetProtocol5月份開啟了IDO,價格為0.02美元,總共募集336萬美元。

Tags:USDETH穩定幣USD幣USD價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣

許多早期的互聯網支持者都希望它能永遠保持開放,成為全人類無國界、無管制的工具。然而,在過去的20年中,權威還是出手對各類不良行為進行了打擊,一定程度上破壞了人們之前美好的愿景.

1900/1/1 0:00:00我們現在盡可以樂觀一點,但這是一個一次暴雷后就會損失浪費數十億美元風險投資的行業。我們身在其中,盡管我們付出了那么多努力,但我們還有什么可以拿出來證明一個為期多年的牛市將至.

1900/1/1 0:00:00BillGates2023年3月21日發表于蓋茨個人博客 在我一生中,我兩次見證了令人驚嘆的革命性技術的面世.

1900/1/1 0:00:00一、前言 有人曾經指出現在不是牛市,他的理由是:現在的幣圈主要是存量資金在博弈,增量資金入場很少。也可以這么說,幣圈現在還是一群老人在玩耍,沒有增量用戶入場.

1900/1/1 0:00:00億萬富翁馬克庫班表示,加密貨幣市場“非常”像上世紀90年代末和21世紀初的互聯網泡沫。他的聲明似乎表明,一旦投資者的熱情耗盡,數字資產的估值可能會崩盤.

1900/1/1 0:00:002019年,韓國曾傳出了將對現行稅收法律的修正案。并且該修正案還將把加密貨幣行業也納入其中。根據當地報紙《EDaily》的報道,該部將2020年8月份宣布這些擬議的修正案,9月份提交到國民議會.

1900/1/1 0:00:00