BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD-0.89%

ADA/HKD-0.89% SOL/HKD+0.91%

SOL/HKD+0.91% XRP/HKD+0.4%

XRP/HKD+0.4%

去中心化金融投資充滿了許多坑洞。以下是一些關于如何避免它們的提示。

DeFi有問題,暴漲暴跌

每當牛市如火如荼時,投資去中心化金融代幣就像在桶里打魚,但現在流入該行業的資金與市場鼎盛時期相比減少了,很難確定好的交易在行業中。

在DeFi夏季期間,這些協議通過提供三到四位數的收益率和通過資產抵押、流動質押和代幣獎勵等機制來吸引和說服流動性提供者。

主要挑戰是這些獎勵產品中的大多數都非常不可持續,并且某些協議的高排放使流動性提供者自動傾銷他們的獎勵,從而對代幣的價格產生持續的拋售壓力。

總價值鎖定(TVL)戰爭是DeFi協議面臨的另一個挑戰,它必須不斷爭奪投資者資金以維持愿意將資金鎖定在協議內的“用戶”數量。

DeFi期權平臺Clober推出ARB看跌期權:金色財經報道,去中心化交易平臺 Clober 昨日上線 ARB 看跌期權,允許交易員以 50 美分、1 美元、2 美元、4 美元、8 美元和 16 美元的執行價格購買 ARB 看跌期權,上線 24 小時內累計交易量超 5 萬美元。

Clober 周二表示,ARB $2 看跌期權以 0.54 美元出售,只要支付 0.54 美元,就可以在 24 小時內以 2 美元的價格出售你的 ARB Token。這保證了在空投領取日,每枚 ARB 有 1.46 美元的利潤。

看跌期權的到期日為 3 月 24 日,即 ARB 空投領取事件后的一天。即這些期權允許交易者在交易開始時押注 ARB 的第一天價格行為。[2023/3/21 13:17:12]

這形成了一種情況,即來自鯨魚和其他現金充裕的投資者的雇傭資本從根本上將資金空投到短期內提供最高APY獎勵的平臺,然后最終在公開市場上拋售獎勵并將投資資金轉移到各種綠色牧場.

DeFi協議Backd完成356萬美元融資,Advanced Blockchain AG領投:6月20日消息,DeFi協議Backd宣布完成356萬美元融資,Advanced BlockchainAG領投,Spartan Group、Maven11、Struck Crypto、Apollo Capital和Divergence Ventures參投。

Backd通過部署反應性流動性池來最大化DeFi用戶資產復合收益,通過Backd的收益聚合流動性池和操作的核心協議架構,自動將流動性委托給外部協議,繼而提高資產效用和效率。(Cointelegraph)[2022/6/21 4:41:12]

對于從風險投資家那里獲得系列資金的平臺,也發生了同樣的活動。VC用資金來換取代幣,這些實體在最賺錢的流動資金池中屬于最大的代幣持有者。

來自早期投資者的代幣解鎖迫在眉睫的威脅、高額獎勵排放以及上述獎勵的穩定自動傾銷導致持續的賣出壓力,并阻礙任何投資者根據基本面分析決定進行長期投資。

鎖倉量超過10億美元的DeFi項目達到26個:據defillama數據顯示,當前DeFi領域的鎖倉量超過1100億美元,超過10億美元的項目達到26個。來自以太坊生態的有19個,其中鎖倉最大的是MakerDAO,有95億美元。來自BSC的有4個,其中鎖倉最大的是pancakeswap,鎖倉量超過79億美元。來自Polygon的有1個,來自Terra的有1個(Mirror),多鏈項目有1個(Lido)。[2021/4/26 20:59:23]

累積起來,每一個場景都造成了一個惡性循環,其中協議TVL和平臺的原生代幣通常會啟動、抽水、轉儲并最終陷入默默無聞。

沖洗,洗滌,重復。

問題來了:如何超越燭臺圖來判斷DeFi平臺是否值得“投資”?

有收入嗎?

這是兩個市場圖表。

分析:DeFi Pulse上列出的34個項目共從100多家風投基金籌集逾5億美元:在DeFi Pulse上列出的34個DeFi項目總共從100多家風投基金籌集了5億多美元。從DeFi公司融資的總體來看,籌集資金最多的公司有:

Bancor - 1.53 億美元(代幣出售,2017年6月)

Maker——6150 萬美元(風險投資)

Kyber - 5200 萬美元(代幣銷售,2017年9月);

Loopring—4500 萬美元(代幣銷售,2017年8月)

Compound- 3,320 萬元(風險投資)。

借貸協議是整個行業的支柱,而風投們自己也確認,在過去兩年中,他們認為這是迄今為止最重要的投資領域。

從交易數量來看,在DeFi領域最活躍的風投基金是Polychain Capital、A16z、Paradigm Capital、1Confirmation、Bain Capital Ventures、Coinbase Ventures和KR1。(Decrypt)[2020/9/8]

Algorand市值與收入。來源:代幣終端

陳偉星:Defi概念項目沒啥靠譜的,堅定多買些比特幣就行了:泛城資本創始人陳偉星發微博表示,最近看到好多Defi概念的項目,沒啥靠譜,還是堅定多買些比特幣就行了。[2020/8/30]

GMX市值與收入。來源:代幣終端

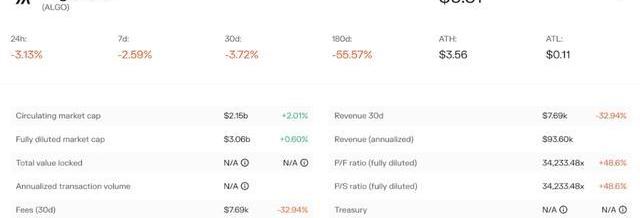

其中一個正在上升,而另一個正在下降。值得注意的是,這是投資者首先要尋找的東西,但還有更多。在第一張圖表中,您將看到Algorand(ALGO)的流通市值為21.5億美元,完全稀釋后的市值為30.6億美元。盡管如此,其30天收入和年化收入分別為7,690美元和93,600美元。很有趣,不是嗎?

Algorand協議數據。來源:代幣終端

回到第一張圖表,很明顯,在保持21.5億美元的流通市值并同時支持各種去中心化應用程序(dApp)的廣泛生態系統的同時,Algorand僅在10月19日創造了336美元的收入。

除非數據有問題,或者與Algorand及其網絡相關的某些指標沒有被TokenTerminal捕獲,否則這是相當令人震驚的。查看圖表圖例,人們還會注意到,沒有可行的代幣激勵措施或供應方費用分配給流動性提供者和代幣質押者。

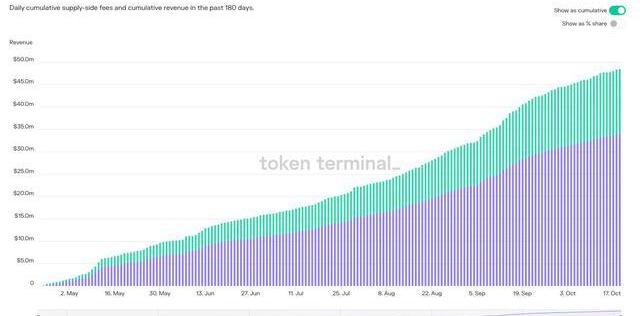

另一方面,GMX講述了一個不同的故事。在維持2.72億美元的流通市值和2892萬美元的年化收入的同時,自2022年4月24日以來,GMX的累計供應方費用不斷增加,達到3390萬美元。供應方費用代表了服務費用的百分比提供者,包括流動性提供者。

GMX累計供應方費用與收入。來源:代幣終端

發行和通貨膨脹

在投資去中心化金融項目之前,重要的是要查看代幣的總供應量、通貨膨脹率、流通供應量和發行率。這些指標衡量當前在市場上流通的代幣數量以及流通中代幣的預計增加。

當談到去中心化金融代幣和山寨幣時,稀釋是投資者應該擔心的事情,因此比特幣的供應上限和低通脹的吸引力。

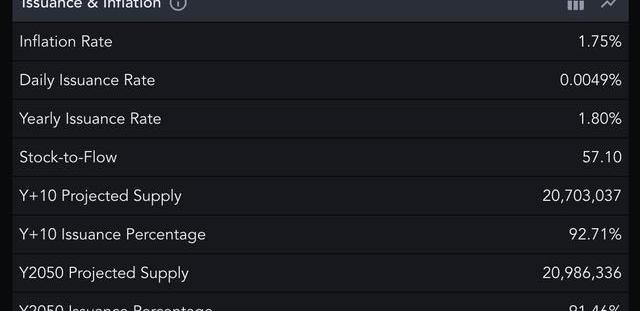

比特幣發行和通貨膨脹數據。資料來源:梅薩里

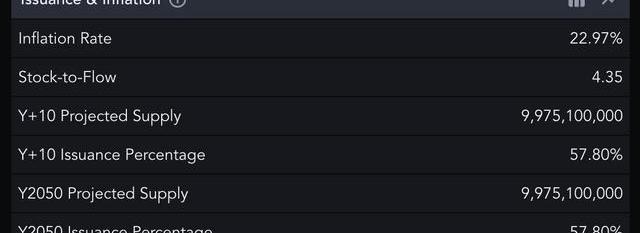

如前所述,與BTC相比,ALGO的通貨膨脹率和預計的總供應量很高。ALGO的總供應量上限為100億個,數據表明目前有70億個代幣在流通,但考慮到目前由費用產生的收入以及與代幣持有者分享的金額,供應上限和通貨膨脹率并沒有激發很大的信心。

在入股ALGO之前,投資者需要尋找Algorand的DApp生態系統的更多增長和每日活躍用戶,并且需要增加收入和費用。

ALGO發行和通貨膨脹數據。資料來源:梅薩里

活躍地址和每日活躍用戶

無論收入是高還是低,另外兩個需要考慮的重要指標是活躍地址和每日活躍用戶,以防數據可用。Algorand擁有數十億美元的市值以及100億美元的ALGO最大供應量。

然而,低年收入和很少的代幣激勵提出了生態系統增長是否乏力的問題。

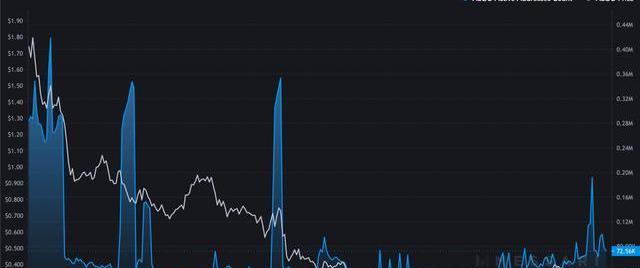

根據下圖,似乎ALGO活躍地址正在飆升,但總體而言,增長持平,活躍地址峰值似乎跟隨價格飆升和拋售。截至2022年10月14日,Algorand上有72,624個活動地址。

ALGO活動地址計數。資料來源:梅薩里

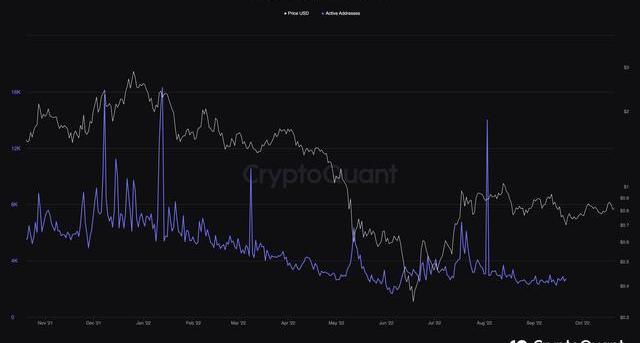

與大多數去中心化金融協議一樣,Polygon網絡的每日活躍用戶和MATIC的價格也在穩步下降。從CryptoQuant獲得的數據顯示,有2,714個活動地址,與2021年5月17日的16,821個相比要少得多。

多邊形活動地址計數。資料來源:CryptoQuant

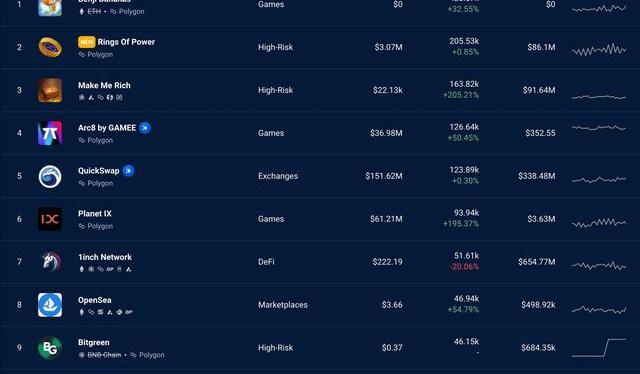

盡管有所下降,但來自DappRadar的數據代表了分布在不同Polygon去中心化應用程序中的大量用戶活動和數量。

多邊形DApp。資料來源:DappRadar

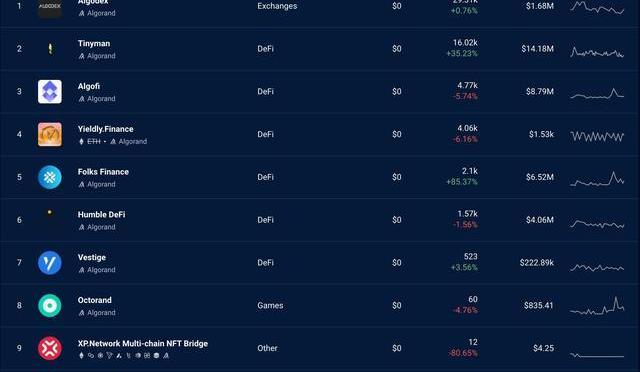

對于Algorand上的dApp,情況并非如此。

Algorand去中心化應用程序。資料來源:DappRadar

目前,加密貨幣市場處于熊市,對大多數投資者而言,交易變得復雜。今天,投資者或許應該坐在他們的手上,而不是在每一個被證明成為牛市陷阱的小突破中采取親吻和祈禱的月球射擊。

投資者可能會更好地坐下來跟蹤數據以查看新趨勢何時出現,然后更深入地研究可能支持新趨勢可持續性的基本面。

轉自JohnWanguba

BitMEX母公司100xGroup聘請了一位擁有中國銀行等專業背景的資深金融人士。據BitMEX2月1日的一篇博文稱,100x已任命前中國銀行家詹偉堅為新的獨立非執行董事.

1900/1/1 0:00:00YFI是近期DeFi項目中出現的一個妖幣,在沒有ICO、預挖、公募、團隊份額,甚至連創始人自己都沒有代幣獎勵的情況下,創造了上市后最高漲幅32000%的市場奇跡.

1900/1/1 0:00:002020年,全球教育服務見證了勒索軟件攻擊的激增。根據Verizon的2020年數據泄露調查報告,勒索軟件攻擊約占遭受的所有網絡攻擊的80%.

1900/1/1 0:00:00去中心化金融,也稱為開放式金融,是迄今為止受到顯著關注的加密貨幣領域之一。從較高的層面上來講,DeFi的目的是創建許多今天我們現有的金融系統,但是以一種自動化的方式,并且不再需要中間方的存在.

1900/1/1 0:00:00世界經濟論壇即將召開的“達沃斯議程”對話會將包括兩個關于加密貨幣的會議,這是數字資產已經滲透到主流意識的又一個引人注目的跡象。會議將于周一和周四舉行,主題是“重置數字貨幣”.

1900/1/1 0:00:00鏈上市場分析公司Glassnode的數據顯示,6月6日和6月7日,以太坊的每日網絡費用連續兩天超過比特幣(BTC)網絡.

1900/1/1 0:00:00