BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.51%

ETH/HKD+0.51% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+0.38%

ADA/HKD+0.38% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+0.39%

XRP/HKD+0.39%流動資金池中需要多少代幣流動性?在建立流動資金池時,你需要考慮哪些因素?流動資金池到底是如何運作的?

原文:《Liquiditypools:Everythingyouneedtoknow》

編譯:ChinaDeFi

流動資金池中需要多少代幣流動性?在建立流動資金池時,你需要考慮哪些因素?流動資金池到底是如何運作的?

流動資金池是Web3項目的關鍵部分,我將在本文中回答所有這些問題。

代幣流動性,即購買和出售代幣的能力,是代幣經濟學和任何Web3項目的核心部分。流動資金池是實現這一點的關鍵創新,它是DeFi中最優雅、最重要、也是最酷的部分之一。流動資金池是DeFi兩個關鍵部分的基礎:

在所有東西之間自由交易代幣——不需要任何人的許可,也不需要經過任何“看門人”(這形成了DeFi矩陣的基礎)。

DeFi的收益基礎和資本機會成本。

總而言之,充分理解流動資金池,了解它們作為用戶、投資者和建設者的工作方式,是理解和設計代幣經濟學的重要部分。

在這篇文章中,將介紹:

什么是流動資金池?

流動資金池是如何運作的?

價格滑點、套利和流動資金池中的無常損失對投資者、建設者和用戶的影響。

什么是流動資金池?

流動資金池是一種允許兩個代幣之間以完全去中心化的方式進行交易的機制。這與傳統的方法相反,傳統的方法是由一個中心化的做市商管理,其會在訂單簿中匹配買賣訂單。流動資金池使用智能合約,而不是中心化的做市商。他們通過一種算法確定資產價格,該算法考慮了流動資金池中兩個代幣之間的比率。因為這一切都是自動發生的,他們被稱為“自動做市商”,或簡稱為AMM。

Arca要求DeFi協議Gnosis全面改革其運營:金色財經報道,加密貨幣對沖基金Arca呼吁DeFi協議Gnosis全面改革其運營,因為Arca認為這無法為代幣持有者帶來價值。Arca在2017年投資了Gnosis代幣(GNO),Arca認為其團隊需要回到“制圖版”上,首先要返還一些投資者的錢。Arca認為,不僅該項目的產品未能獲得成功,且Gnosis團隊也偏離了其原始白皮書的承諾,并以不負責任的方式管理其財務狀況。Arca呼吁該項目就GNO發出要約收購,并向希望退出的投資者返還資金。[2020/9/4]

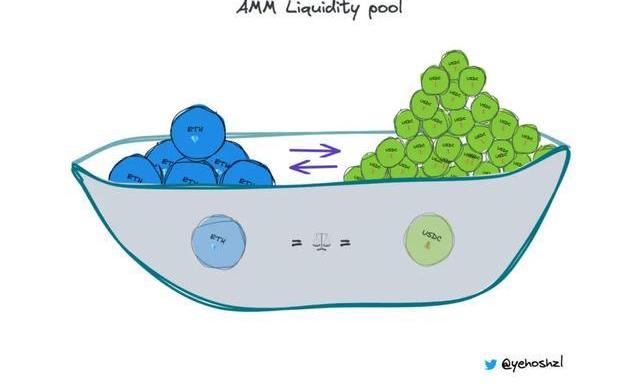

想象一下,在一個碗里,你放了兩種不同的貨幣:美元和歐元。這個碗被放在外面,任何人都可以隨時用美元兌換歐元。交易需要支付少量費用,這些費用將用于獎勵提供流動性的人。任何人都可以向碗中加入美元和歐元(即流動性),并獲得其公平份額的獎勵費用。因為所有這些都是在開放源代碼上運行的,任何人都可以在兩個資產之間創建一個池。

流動資金池

流動資金池是如何運作的?

流動資金池有三個主要組成部分:

提供流動性:哪些代幣將相互交易;

設置代幣的價格:定價算法;

獎勵流動性提供者(LP)。

流動資金池:提供流動性

Bibox網格交易上線2.0?使用體驗全面提升:Bibox網格交易已升級至2.0版。升級后,支持手動設置交易區間,自動計算投資配比,收益率精確到小時,使用體驗全面提升。網格交易是Bibox量化服務專區的AI量化工具之一,適合震蕩行情下自動低吸高拋,無需盯盤。

Bibox近期推出的量化服務專區旨在通過科技降低投資門檻,其他工具還包括定投理財、跨市場套利等。[2020/5/12]

任何人都可以使用Uniswap或Sushiswap(在以太坊上)等協議建立流動資金池。每個區塊鏈都有其最受歡迎的AMM協議以及一些競爭對手。通過將兩個不同的代幣存入池來建立池。然后,這些代幣可以被相互交換。例如,將ETH和USDC存入新的流動資金池將創建一個可以用USDC交易ETH的池。

流動資金池的結構。資料來源:Uniswap

一旦池有了流動性,任何人都可以在這兩個代幣之間進行交換。現在的問題是:要付出什么代價?

流動資金池定價

資產之間的價格是通過一個公式來確定的,該公式反映了兩種資產之間的比率。當池中A代幣多于B代幣時,購買一個B代幣需要花費更多的A代幣。例如,如果一個池有10個ETH和1000個USDC,ETH:USDC之間的比例是1:100,本質上ETH當前的價格,每1個ETH=100個USDC。

動態 | BHEX全面升級幣幣交易界面:今天,BHEX交易所幣幣交易界面完成升級,增加了黑、白兩個背景的選項,在頁面打開速度、視覺效果、界面操作便捷性等方面做了全方位迭代升級。[2020/2/25]

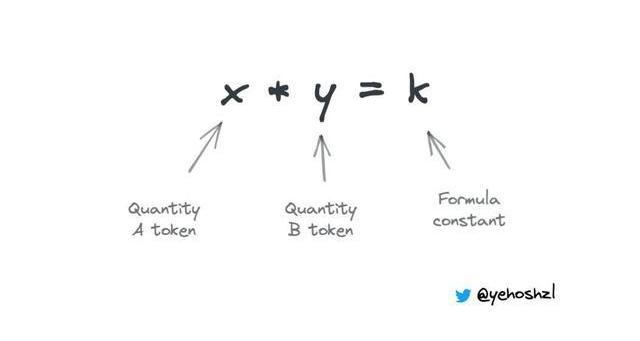

給出準確價格的公式非常簡單(這也是流動資金池如此優雅的部分原因),被稱為“常數乘積”公式:X*Y=K。

常數乘積公式

常數乘積公式查看交換發生之前的池資產:池中有多少A代幣和B代幣。然后它通過用A的數量乘以B的數量來創建常數“K”。使用這個常數,就可以用代幣B來計算代幣A的價格。

例如,一個池有10個ETH代幣和1000個USDC代幣。“K”值將是10,000(因為10*1000=10,000)。現在,為了計算ETH的價格,我們所要做的就是解出一個不遺漏變量的簡單方程,給出每個ETH=100個USDC的價格。數學運算其實很簡單。

雖然理解數學是件好事,但從代幣經濟學的角度來說,最重要的是理解“常數乘積公式”對代幣池內外代幣價格的影響。無論你是建立流動資金池還是進行交易,這些影響都對你很重要。

主要影響如下:

在池中交易的資產有價格滑點。就必須了解任何給定交易的交易量與池內鎖定的總交易量(TVL)之間的比率。

動態 | 加密交易所IronX在愛沙尼亞獲得全面監管批準:據Financemagnates消息,IronX是一家加密交易所,周一宣布已獲得愛沙尼亞金融情報部門(FIU)的監管許可。這意味著IronX可以作為交易加密貨幣的完全受監管的交易所運作。[2018/9/18]

池價格可能與其他交易所的價格有很大偏差。例如,池中的ETH/USDC價格可能與Coinbase或其他交易所的ETH/USDC交易價格非常不同。

流動性提供者可能會遭受“無常損失”,需要為此得到補償。

讓我們更深入地分析每一個含義。

流動資金池中的價格滑點

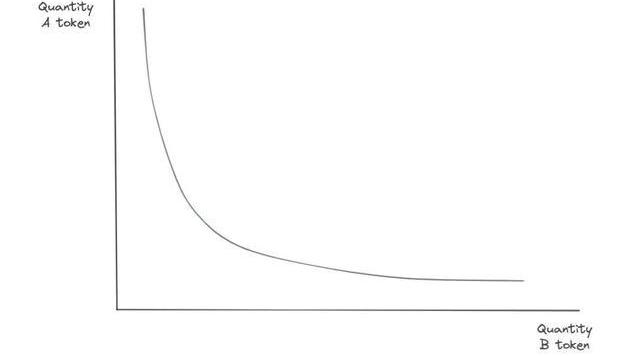

x*y=k公式產生了一種非常具體的方式,即用池中的一種資產交易另一種資產。它是一個曲線函數,看起來像這樣

AMM常數乘積公式曲線。X*Y=K。

曲線上的任何一點都以池中A和B代幣的數量表示。它們之間的比例決定了價格。一個有100個A代幣和2個B代幣的池子意味著需要50個A代幣才能得到1個B代幣。

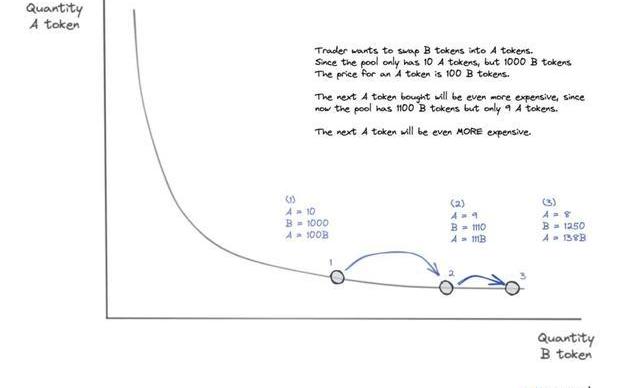

當代幣比率變得極端并向曲線邊緣移動時,在豐富的代幣和被耗盡的代幣之間進行交換的成本將呈指數上升,使其越來越昂貴。

每一次連續的交易都會顯著地影響代幣價格。盡管這種情況在每一筆AMM交易中都會發生,但比率越極端,它的影響就越大。

比特幣全面回升至7300美元之上:目前在火幣pro平臺,比特幣價格為7371.1美元,跌幅為0.73%。Bitfinex平臺目前比特幣價格為7334.2美元,跌幅為7.6%。 幣安平臺目前比特幣價格為7334.14美元。跌幅為8.73%。Bitstamp平臺目前價格為7325.48美元,跌幅為10.57%。目前在OKEX平臺比特幣價格為7333.99美元,跌幅達8.82%。[2018/2/6]

高滑點AMM常數乘積公式曲線。X*Y=K。

正如我們在動態曲線中所看到的,當池達到極限時,曲線趨向于無窮大——這意味著曲線永遠不會被完全耗盡。由于池中A代幣越少,我們需要支付的B代幣就越多,當池接近其A代幣的末尾時,價格將飆升至每個A代幣的無限B代幣。

價格滑點對代幣價格有顯著影響,需要仔細管理,否則可能被交易者利用。減少滑點的主要方法是在每筆交易的資金池中擁有大量的流動性。交易量與池中流動性的關系越小,價格波動就越小。

例如,在一個池中交換10%的TVL金額的交易將使價格移動大約9%,而交換0.1%的TVL的交易將使價格僅移動0.09%——幾乎沒有變動。

簡單地說:更多的流動性意味著更大的交易范圍、低滑點和更穩定的價格。

管理流動資金池和低滑點。資料來源:Uniswap

價格套利

要注意的第二個含義是,流動資金池中代幣的價格會與其他交易所中這些代幣的價格顯著不同!

由于池中的價格純粹由常數乘積公式設置,因此沒有外部變量影響池代幣價格。影響價格的唯一因素是實際交易:與池中的流動性數量和某人想交易的交易量或規模有關。

例如,在一個流動性少的ETH/USDC池中,一個交易者可以將價格移動到一個極端。但這不會影響ETH在任何其他交易所的價格,如Coinbase,幣安或任何其他AMM!

這為操縱市場和價格以及套利打開了大門。如果流動資金池中代幣的價格與外部交易所的價格有實質性的不同,套利者應該進入市場并進行套利,使AMM和其他交易所之間的價格達到均衡。

這對建設者來說意味著,如果將AMM用作任何應用程序、治理或DeFi的預言機價格—你需要意識的不是這是否有可能的問題,而是需要意識到,這是一個如果有人將價格操縱到極致將花費多少錢的問題。作為用戶或投資者,我們還是最好經常查看其他交易所,看看現在是否獲得了市場價格。

無常損失

與簡單地持有相同資產相比,無常損失(IL)是LP將資產投入池中可能遭受的價值損失。與持有ETH和USDC的LP一樣,在某些情況下,與將ETH和USDC添加到流動資金池相比,持有ETH和USDC的LP可以看到更多的價格上漲。

這是怎么發生的?計算起來相對簡單,當把1個ETH和100個USDC放入一個流動資金池時,如果ETH價格上漲,就會放棄一些上漲空間。為什么?流動資金池中的資產在價值上總是平衡的。這意味著,池子會自動“放棄”一部分價格增值,以確保常數乘積公式保持正確。

這里有一個例子:

ETH的價格在市場上上漲(在流動資金池之外),每個ETH從100上漲到120USDC。

套利者看到了一個機會,以100美元的價格在流動資金池中購買ETH,并在市場上以120美元的價格出售它(一個不錯的20美元利潤)。這使池中的價格與市場的其他部分達到均衡。

使用常數乘積公式,池中代幣的余額現在是0.91ETH和109USDC。

LP份額以美元計算的話,價值為:(0.91*120)+109=218.2。如果把1個ETH和100美元放在錢包里,它將值220。那么現在我們就產生了1.8分的無常損失!

這是因為常數乘積公式AMM中固有的再平衡。這被稱為無常損失,因為如果ETH的價格從120USDC下降到100USDC,損失就會消失。損失取決于價格波動。基礎資產的價格變動越大,IL就越大。

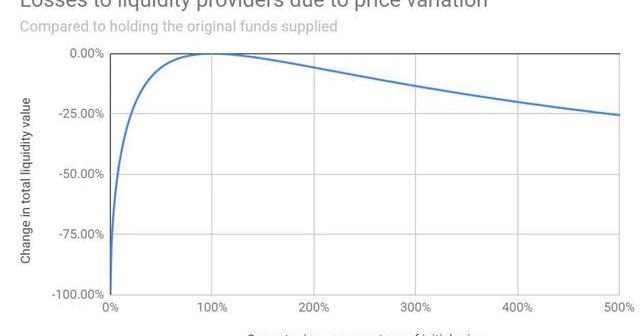

價格變動導致的IL比率。資料來源:Uniswap

需要注意的是,損失不是絕對的,只是相對于持有流動資金池之外的資產而言的。在這種情況下,對LP的重要啟示是,當增加流動性時,IL的風險會增加LP的風險。

LP有兩種財務風險需要減輕:機會成本和IL。風險越高,LP預期獲得的費用就越高。較高的風險通常可以被量化為兩個方面:我們需要多長時間的資金作為流動性和基礎資產的波動性。鎖定的時間越長,基礎資產的波動越劇烈,LP預計能獲得的費用就越多。

由于大多數項目使用Uniswap協議(或類似協議),每次交易直接收取0.3%的費用——通常不足以補償LP的風險。這就是為什么大多數項目用額外的代幣獎勵LP。如果沒有這些額外的代幣,為項目提供流動性的好處就不能超過風險,因為項目知道流動性對代幣至關重要,所以他們需要相應地分配預算。

流動資金池:DeFi的核心構建模塊

DeFi是建立在恒定產品AMM流動資金池之上的。正是這些無需信任、無需許可的流動資金池構成了DeFi矩陣和DeFi收益的基礎。

理解價格如何設定、價格如何變化或被操縱以及這些對建設者、用戶和投資者的影響等核心概念是設計代幣經濟學的重要組成部分。

Tags:ETHUSDCUSDETH錢包地址ETH挖礦app下載Etherael指什么寓意USDC幣USDC價格USD幣USD價格

AriJuels是紐約康奈爾大學的教授,也是IC3的聯合董事。另外,他還是ChainlinkLabs的首席科學家.

1900/1/1 0:00:00隨著比特幣價格回落至12000美元以下,一些投資者開始擔心像3月11日那樣的加密貨幣市場暴跌會再次發生.

1900/1/1 0:00:00一、香港虛擬資產指數政策解讀自去年香港政府發布Web3.0愿景后,無論是傳統機構還是Web3.0公司都格外關注其中的市場機遇.

1900/1/1 0:00:00自從比特幣價格達到19484美元的高點以來,比特幣價格一直難以回到17000美元至18000美元的水平.

1900/1/1 0:00:00作者:HilaryAllen,FINANCIALTIMES;編譯:松雪,金色財經在加密貨幣領域最大和最重要的市場美國,監管壓力正在增加.

1900/1/1 0:00:00GalaxyDigital是一家由MikeNovogratz創立的金融服務和加密貨幣投資管理公司,它已經將目光投向比特幣挖礦領域.

1900/1/1 0:00:00