BTC/HKD+0.65%

BTC/HKD+0.65% ETH/HKD+0.82%

ETH/HKD+0.82% LTC/HKD+0.4%

LTC/HKD+0.4% ADA/HKD+2.08%

ADA/HKD+2.08% SOL/HKD+4%

SOL/HKD+4% XRP/HKD+0.94%

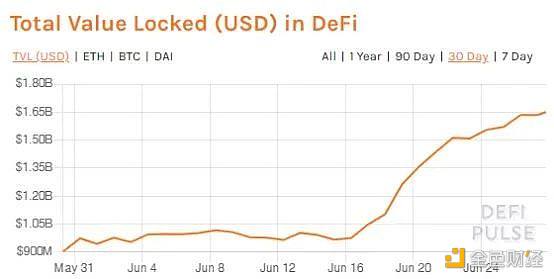

XRP/HKD+0.94%312之前,DeFi鎖定的資產價值最高達約12.5億美元,經過3個月的恢復,最終在6月初回到了312之前的水平。截至6月27號,鎖定在DeFi內的資產達到了16億美元。

這一個月,DeFi板塊的整體代幣市值大幅增長,最高峰突破60億美元。DeFi板塊的價值正被大眾挖掘。

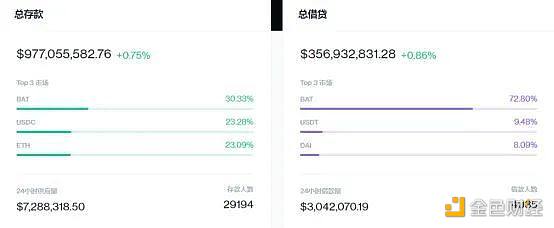

根據5月31日至6月27日的數據統計(如上圖),由于Compound流動性挖礦正式激活,Compound協議中USDT和BAT的供應量大增,存款資金量超10億美元,鎖定資金量占DeFi鎖定總量的38.58%。Compound接力MakerDAO,成為DeFi板塊龍頭。

下面來看看6月份“DeFi三巨頭”的進展吧。

*項目進展以排名順序整理,排名選取Coinmarketcap網站2020年7月2日的數據。

6月進展:

6月16日,Compound開始向用戶分發治理代幣COMP,四年內每天向用戶分發2880枚COMP,代幣分發詳情可以查看頭等倉5月的DeFi月報。

COMP代幣上線后不久,全球最大的交易所Coinbase和Binance相繼宣布上線COMP交易對。

孫宇晨稱其目前持有超10萬枚比特幣:8月14日消息,波場創始人孫宇晨在推文中稱其是比特幣的擁護者,目前持有超10萬枚比特幣,他認為“TRON作為穩定幣網絡可能會對BTC的價值產生積極影響”。[2023/8/14 16:24:27]

7月1日:Compound社區高票通過了調整COMP代幣分配規則的提案,新提案將根據各個資產池的總借款價值來分配代幣。

看法:

COMP代幣初上線,就引發了“借貸即挖礦”的狂潮,Compound借貸池的資金規模也突破至10億美金。相較于Maker的資金池規模長期維持在5億美元左右,Compound一舉突破10億美元,抬高了DeFi的天花板。

Compound資金池規模,截圖時間2020-6-28

DeFi全民狂歡的背后,我們也不禁思考:

1)Compound如何在短時間內資產規模翻了近10倍?

可能是因為從Compound中借出的資產可以再次存入該平臺,再借出新的資產,循環往復;最終借出的資產規模最大可以達到 1/(1-x) 倍,x代表指定資產的抵押率。所以,我們目前看到的Compound借貸池的總資產中,包含一部分加了杠桿的虛值。

美聯儲卡什卡利:可能還會有更多的加息:10月8日消息,美國明尼阿波利斯聯儲主席卡什卡利表示,有信心將使通脹回落,推動供應鏈恢復的彈性可能不會持久,可能還會有更多的加息。[2022/10/8 12:49:09]

例如:在不考慮幣價波動和清算的情況下,向USDC池(抵押率75%)中存入1萬美元,理論上極限狀態下可以借出4萬美元。又因為USDC池是Compound支持的代幣中抵押率最高的,所以以最極限的狀態來計算的話,當Compound的資產規模增加了9億美金時,至少需要花費2.25億美元。即便不是所有參與用戶都能以極限狀態挖礦,但也說明Compound現在的資產規模虛高。

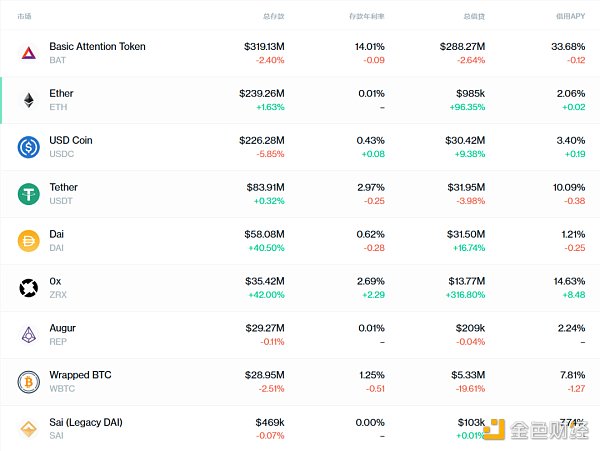

2)Compound資金池中BAT的借貸利率獨樹一幟,為什么偏偏是BAT呢?

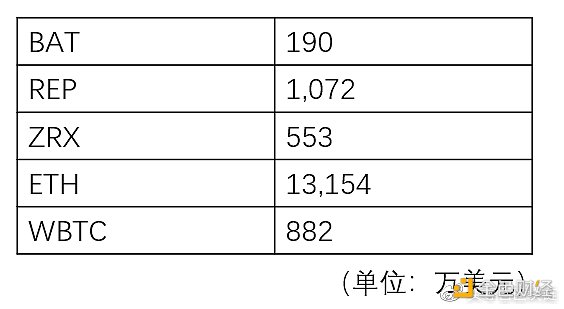

Compound資金池中代幣的借貸情況

在當前COMP價格較高的情況下,無論是存款挖礦還是借款挖礦,基本上都是有利可圖的,所以用戶考慮的是如何擴大自己的“算力”,以獲得最高的收益。COMP借貸即挖礦的模型中,“算力”指的是存/借款所產生的利息。每周2880枚COMP將根據各個資產池產生的借款(或存款)利息的規模等比例地分配給各個資產池。資產池分得的利息會對半分給所有的存款方和借款方,并再根據他們貢獻/分得的利息等比例地分配COMP。所以利息就類似算力,利益最大化的用戶會選擇在等量資金下,能獲得的最大利息(算力)占比的操作方式。在Compound的設計中,不同抵押資產的利率模型不一樣,并且資產規模也不一樣,這兩者的綜合作用就是目前用戶選擇標的的核心考量因素。

Klaytn 基金會創始人:元宇宙互操作性需要區塊鏈技術:8月8日,Klaytn 基金會創始人 Sam Sangmin Seo 表示,區塊鏈技術在元宇宙技術中起著至關重要的作用,因為它提供了不同元宇宙之間的互操作性。Seo 說:“區塊鏈可以提供在元宇宙中實現虛擬經濟的手段,但這并不是全部。在不同的元宇宙之間進行溝通需要區塊鏈技術,使它們能夠相互作用,相互聯系。”(Forkast)[2022/8/9 12:10:51]

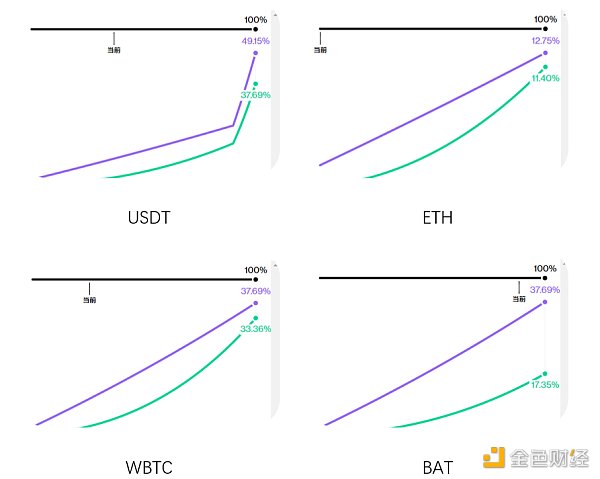

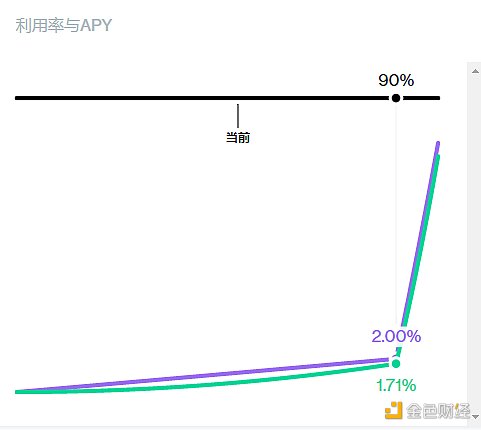

資產的利率模型大致可分為4類:第一類BAT/REP/ZRX,第二類ETH/USDC,第三類USDT/DAI,第四類WBTC了,如下圖所示:

每一類代幣的利率模型代表圖(紫線代表借款利率、綠線代表存款利率,黑線代表借款/存款比例)

可以看出,在“當前”的狀態下,如果用戶手上握有100萬資金,那么他將會選擇BAT作為操作標的,因為BAT池當前的借款利率最高,可以貢獻的利息也最高(根據當前的標的價格、存借款利率等因素,當前借款產生的利息是大于存款的利息,所以這里只選擇最高的借款利率即可),最后的結果就是獲得的COMP也最多。但這已經是BAT存款利率高漲后的表現,在一開始,BAT的借款/存款比例比較低,對應的借款利息也并沒有這么高。那為什么在一開始,大家就選擇BAT呢?答案見下表。

幣安正申請菲律賓牌照以進軍東南亞市場:6月8日消息,幣安目前正在菲律賓尋求虛擬資產服務提供商(VASP)和電子貨幣發行機構(EMI)的許可證,以進軍東南亞市場 。 今日,幣安首席執行官趙長鵬會見了菲律賓官員,討論了在該國擴張的監管和銀行支持。

最近,幣安在過去6個月內進入了意大利、迪拜、巴林和法國等多個市場。(Coingape)[2022/6/8 4:10:33]

這是6月17日的資產池規模。可以看出,各個資產池的規模不一樣,BAT的規模最小,意味著一筆借款去借BAT比借其它資產,可拉高的借款/存款比例最高。結合上述的利率模型,同等資金量下,借BAT產生的借款利率最高,付出的利息也就最高,獲得的COMP數量也就越多。這就是為什么在COMP代幣一出來的時候,精明的用戶就已經把目光鎖定在BAT身上的原因了。

3)新的COMP分配規則,可能產生什么影響?

新規則上線之后,各資產池的利率可能會趨近持平狀態。對于挖礦用戶而言,盡可能付最少的利息是比較好的選擇,根據上述圖中的利率模型,可能導致更多資金流向ETH、USDC和DAI池。

迪拜零售巨頭Majid Al Futtaim與幣安合作,允許29家購物中心和13家酒店接受加密貨幣:6月6日消息,迪拜零售巨頭、購物中心運營商Majid Al Futtaim近期宣布與幣安建立戰略合作伙伴關系,雙方將在多個加密和區塊鏈項目上進行合作。

首先,Majid Al Futtaim將集成Binance Pay,允許數百萬客戶“在多個地點按照適當的法律和法規”使用加密貨幣支付。據趙長鵬介紹,共有29家購物中心、13家酒店和4個多功能社區現在通過Binance Pay接受加密貨幣。

根據該公司今年2月發布的投資者報告,Majid Al Futtaim在17個國家開展業務。該集團在中東和北非的5個國家擁有29個購物中心,包括阿聯酋購物中心、埃及購物中心、阿曼購物中心和沙特購物中心。2021年,其購物中心接待游客1.75億人次。Majid Al Futtaim還在中東地區16個國家經營著423家家樂福門店,并在中東、北非和獨聯體地區的30多個國家擁有獨家特許經營權。

此外,該集團還經營著13家酒店(11家在阿聯酋,2家在巴林)和607家電影院。(Bitcoin.com)[2022/6/6 4:04:24]

7月計劃:Compound將通過鏈上治理提案來調整DAI的利率模型,最主要的變化是拐點從利用率90%更改為80%(拐點即利率曲線從平緩突然變陡峭的點)。未來,Compound可能還將調整USDT和USDC的利率模型。

當前DAI的利率模型

抵押品類型新增TUSD、KNC和ZRX:6月4日,Maker新增TUSD作為系統內的抵押資產,6月28日新增KNC和ZRX,但是由于TUSD突然升級合約觸發了安全措施,導致TUSD Vault暫時不可用,目前只能等待新合約代碼升級和審核后才能與Maker協議交互。

ETH債務上限提高:6月6日通過執行提案將ETH債務上限提高2000萬,目前債務上限是1.4億。

目前多抵押Dai系統內,由ETH產生的Dai數量在1.14億,Dai總供應量在1.27億,占比90.24%。單抵押Dai巔峰時期,Sai的總供應達到1.02億,按照這個參數來看,系統要實現大的資產規模突破有點困難,現在只能靠不斷增加其他資產類型。之前引流WBTC的效果顯著,已經為Maker系統帶來2000萬的資產規模。新增資產類型也是為了穩步推進Maker資產規模增長,實現資產多元化。

團隊目前正計劃重新設計清算系統,優化Maker協議的抵押拍賣機制,改善對DAI流動性的依賴和用戶參與門檻。

資產規模突破:Aave資產規模在6月10日首次超過1億美元,目前已達到1.23億。

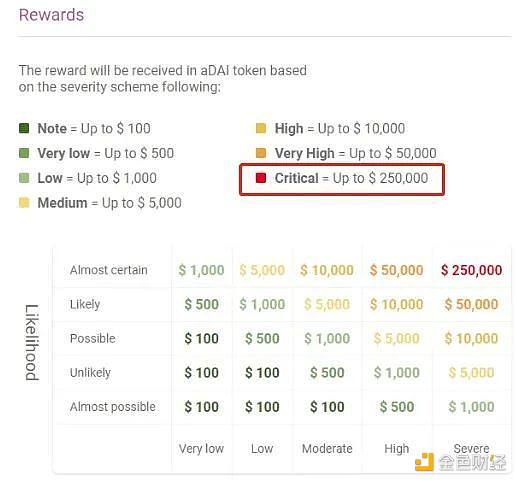

提高漏洞賞金:Aave自主網上線以來一直在舉辦漏洞賞金活動,從初始最高賞金2.5萬美元提高至25萬美元,這是目前DeFi類項目給出的最高賞金。

Aave在主網上線的6個月時間內管理的資產規模達到1億美元,對于Aave來說是里程碑式的成功,然而資產快速上漲的同時,對安全性的要求也就越高,資金安全性是DeFi行業發展的重中之重。為保證資金安全,Aave自推出以來一直都會定期審查代碼庫,同時與區塊鏈安全公司ConsenSys Diligence保持長期合作,這一次更是直接將漏洞賞金擴大十倍,以期提高協議的安全性。

Uniswap市場集成已經完成,接下來的計劃是集成TokenSets。

1)podToken,是一個鏈上期權協議,最大亮點是支持 aToken 作為期權抵押品(保證金),aToken 是借貸平臺 Aave 的計息代幣,這意味著,期權賣方可獲得更高的投資回報率,或者可以以更大的折扣購買標的資產。對于買方而言,則可以較低成本對目標資產價格進行對沖。

2)yToken,是基于「The Yield」的協議框架、可以在以太坊區塊鏈上發行的一種加密貨幣版本的零息債券。截至目前,各借貸平臺提供的借貸產品均無法固定期限和利率,都為浮動利率,且利率變化巨大,由此產生了利率掉期的需求。yToken可構建出特定代幣的利率曲線,為 MakerDAO、dYdX、 Compound 等 DeFi 平臺提供利率預言機,甚至投機(做多或做空)賺取收益。一個名為Yield的團隊正基于「The Yield」協議框架開發首款產品「yDAI」,并獲得了加密投資基金 Paradigm Capital的種子輪融資。

小結

自Defi熱潮開始以來,Maker一直是該領域的龍頭,但Compound 完成啟動「借貸即挖礦」模式、支持USDT、上調USDT存款利率一系列操作后,資金體量迅速趕超Maker。Compound通過借貸挖礦將治理型代幣分配給用戶,但是目前代幣的實用功能還比較單薄,僅有投票權,后期很有可能會借鑒Maker的代幣治理模型。未來一段時間,其他未發幣的DeFi項目很可能會借鑒此模式,吸引資金和用戶。但他們項目能否復制Compound的成績,還需綜合考察項目基本面、市場熱度和資金等因素。

撰文:Jaden、Jill、Gisele

Tags:COMCOMPOMPUNDWrapped Ecomicomp幣未來價格預測Yearn Compounding veCRV yVaultCrypto Makers Foundation

金色財經 區塊鏈6月30日訊 研究人員發現Blockstream側鏈Liquid Network一直存在Bug,該漏洞可能會導致數百萬比特幣被盜.

1900/1/1 0:00:00"有時幾十年風平浪靜,有時幾星期改變歷史"——弗拉基米爾-伊里奇-列寧 親愛的投資者, 最近,我們看到 "前所未有 "這個詞被前所未有地使用著.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00導語: 快,讓MXC抹茶成為DOT交易的主戰場;穩健,則是MXC抹茶的核心策略。MXC抹茶在“快”中保持對交易市場的敏感性,在“慢”中以穩健的方式打磨相關交易產品.

1900/1/1 0:00:00狂人說 資產這東西,我們評價它有沒有價值,其實不在于資產本身,而在于投資和對他感興趣的人身上,這個世界上有很多東西其實都不值錢,但因為有人感興趣,便形成了價值,感興趣的人越多,其價值越大.

1900/1/1 0:00:00最近IPFS、Filecoin成為業內熱詞,除了探討技術發展前景如何,大多數的人還比較關心Filecoin上線后所能帶來的財富到底是幾倍增長,其中針對Filecoin挖礦的討論熱度更是居高不下.

1900/1/1 0:00:00