BTC/HKD-1.01%

BTC/HKD-1.01% ETH/HKD-0.72%

ETH/HKD-0.72% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-0.44%

ADA/HKD-0.44% SOL/HKD-1.08%

SOL/HKD-1.08% XRP/HKD-0.55%

XRP/HKD-0.55%過去的10月份,數字貨幣市場行情整體上下波動較大,受此影響二級市場做短線和波段的活躍度較高,對于DeFi借貸市場而言,會產生一定的利好影響,因為目前借貸平臺除了“理財”屬性之外,更多被用于“杠桿”,市場大幅震蕩會直接刺激借貸需求的增加。

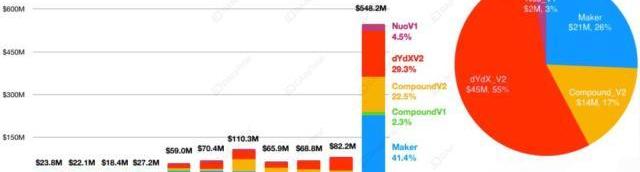

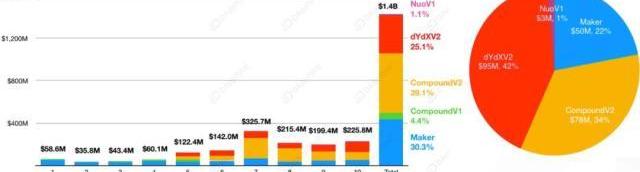

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:10月份借出資產總計為8,220萬美元,環比9月份增加了19.47%,借入資產總計為2.25億美元,環比9月份增加了13.23%,未償還貸款資產1.44億美元,其中DAI占比84.4%,為1.21億美元。

高盛:算法Stablecoin易受自身設計導致危機的影響,有持續交易相關需求則可以長期生存:5月17日消息,高盛在給客戶的最新研究報告中指出,雖然 Stablecoin 可以在數字資產生態系統中提供有價值的服務,但當前的設計可能存在風險。通過政府監管的形式和/或通過更多地非投機性地使用底層協議產生的更深層次的網絡效應,可以實現更高的穩定性。算法 Stablecoin 易因自身設計導致受危機的影響,這在 UST 和 LUNA 暴跌之后顯而易見。并稱,如果算法 Stablecoin 有持續的交易相關需求(類似于法定貨幣),可以長期生存。[2022/5/17 3:21:18]

Adamant Capital創始人:Tether發行與比特幣需求高度相關:今日,Adamant Capital創始人Tuur Demeester在推特上對一篇文章發表評論時稱,Tether發行與比特幣需求高度相關,這是合乎邏輯的,因為它是一個入口機制,面向世界各地成千上萬無法輕松獲得美元銀行賬戶或面臨資本管制的人。[2021/1/17 16:21:34]

圖示1:2019年DeFi項目每月借出量

圖示2:2019年DeFi項目每月借入量

分析 | 比特幣市場可能會受益于日益增長的固定收益ETF需求:據BeInCrypto報道,比特幣市場可能會受益于日益增長的固定收益ETF需求。固定收益ETF是一種圍繞債券和其他固定資產建立的基金。這些基金的目標是對沖市場變化帶來的風險。有最新數據顯示,投資者尋求避險金融的資金規模高達1,290億美元。比特幣的功能與其類似:通過將自己從美元整體市場中移除,成為對抗通脹的避風港。[2020/1/8]

一、MakerDAO借款利率降至5.5%低點

8月份以來,MakerDAO自20.5%的利率高點,開始了前后7次的利率頻繁借款利率調整,其中10月份共計進行了2次大調整,最終于10月28日將借款利率調整至5.5%的低點,已經回到今年3月份的利率水平。

分析 | LTC日K線與RSI出現背離 有回調需求:據Bitcoinist分析,LTC在日線圖上K線走勢與RSI指標出現明顯背離,LTC持續上漲的走勢可能需要降溫。但只要LTC不再跌破200日均線(目前為44.38美元),漲勢就沒有問題。LTC現報61.10美元,今日漲幅4.58%。[2019/3/16]

圖示3:2019年主流借貸平臺利率變化圖

經過此次利率的大幅調整,在主流幾大DeFi借貸平臺中,Maker的借款利率已經遠遠低于dYdX和Compound。對Maker而言,降低利率一方面能夠穩定DAI的價格錨定至1美元,另一方面能夠刺激用戶抵押更多的ETH,進而產出更多的DAI以刺激DAI借出量的增加。事實上,據DAppTotal數據顯示,10月份Maker平臺中DAI的借出量為2,098萬枚,較9月份新增加了61萬個DAI,可以感知到,借款利率對于資金的市場調節還是立竿見影的。

此前我們分析過,一旦幾大主流平臺借款利率存在差異之后,就會產生較大的套利空間。當Maker的借款利率處于低位時,用戶自然會將更多的DAI借出然后存入Compound、dYdX等平臺上以賺取利息。據DAppTotal數據顯示,10月份Compound平臺上的DAI借入量為3,379萬枚,環比9月份增加了45.89%。不難看出,套利空間存在后,DAI流入Compound的量級會明顯增加。

二、換手率溢出的DAI成DeFi流通之王

我們從圖四中可以看出,未償還貸款的數字資產中DAI的債務總量已達到1.21億美元,占總流通資產的84.4%,排名第一位,排名第二位的是USDC,總計1,900萬美元,占總流通資產的13%。毫無疑問,DAI已經成為DeFi借貸平臺中的流通之王,成為DeFi平臺中最受歡迎的借貸資產。

圖示4:2019年未償還貸款資產分布

不過,截至目前,DAI的市場總供應量為9,991萬枚,而未償還數字資產中DAI的債務總量已達到了1.21億美元,為何會溢出呢?DAppTotal數據分析師認為,有兩方面原因:

1)DAI在借出時和應還時存在較大的價差,比方說,0.96美元借的DAI在還的時候卻需要支付1.04美元,進而造成了DAI未償還資產價值的溢出;

2)DAI在跨平臺的資產流通中被重復借出了。比如,小王自Maker借出1,000個DAI,存入了Compound借貸池,然后很快又被分割出500個DAI被小李借出去了,原本1,000個DAI就形成了1,500個未償資產的統計。

未償還資產中DAI的溢出,足以說明DAI在市場流通中的換手率和流通使用效率較高。

眾所周知,11月18日,MakerDAO即將上線多抵押DAI,無疑DAI會成為各大數字資產在借貸平臺流通的硬通貨。目前9,991萬個DAI已經接近1億的供應量上限,相信隨著市場對DAI需求的不斷增加,DAI的供應量還會再度擴大。因為換個角度來看,未償還資產中溢出太多的DAI會存在同時提幣兌付風險,相信MakerDAO會有下一步的拓展舉措。事實上,Maker過去一個月也進行了716萬枚DAI的新增發,無論如何,DAI在借貸平臺中的霸主地位已經確立了。

注:截至發文前,已經有消息稱MakerDAO正在投票進一步提高DAI債務上限。

區塊鏈是近年的科技熱點,互聯網巨頭們對區塊鏈的研發互相之間不遑多讓。百度、阿里巴巴、騰訊、京東等互聯網巨頭,如今在金融、醫療、電商、公益和法務等領域尋找區塊鏈+解決方案,并已經開始小規模試點應用.

1900/1/1 0:00:00該BitPay付款處理器已經宣布與ShafeShift達成協議,并提供即時比特幣給比特幣現金交易。這一消息是在1月18日星期四的博客文章中公布的.

1900/1/1 0:00:00前瑞銀外匯業務全球高管AndreasAmschwand募集1.04億美元,欲建立加密貨幣銀行「SEBA」.

1900/1/1 0:00:00知名社交交易平臺eToro處理大宗商品,股票,ETF和加密資產,該數據顯示,近期市場調查結果顯示,千禧一代對加密資產的興趣濃厚.

1900/1/1 0:00:00四大會計師事務所「畢馬威」,最近發表一篇報告指出,加密貨幣要想成為,能夠儲存價值的資產,還有很長一段路要走,即使是最大宗的比特幣也不例外。四大「畢馬威」近日發布一篇名為《加密資產制度化.

1900/1/1 0:00:00根據2月25日發布的新聞稿,全球專業服務公司埃森哲正與包括萬事達卡在內的全球主要公司合作推出基于區塊鏈的循環供應鏈.

1900/1/1 0:00:00