BTC/HKD-0.6%

BTC/HKD-0.6% ETH/HKD-2.25%

ETH/HKD-2.25% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-1.35%

ADA/HKD-1.35% SOL/HKD-2.12%

SOL/HKD-2.12% XRP/HKD-2.9%

XRP/HKD-2.9%資本講故事,牛市到來之時,也是新故事開始之時,而這之前都是準備。

現在看來DeFi就是一個好的故事,一個毫不違和的財富故事,一個正在準備彈藥的新故事。

如果說ICO發幣是無中生有的印鈔機,那么DeFi就是讓你把1個BTC變成2個BTC或者更多的泡沫機。

DeFi像一臺造幣機,也像一臺泡沫機,下一輪牛市的泡沫中少不了DeFi的身影。

一、DeFi市值,幾周時間10億變20億

據Decrypt6月9日報道,幾周前DeFi產品的總市值超過了10億美元。

而DefiMaketCap統計數據顯示,6月9日DeFi產品的總市值已經達到了20億美元。

Balancer推出DeFi組件Generalized Boosted Pools:金色財經報道,Balancer推出DeFi組件Generalized Boosted Pools,支持在Balancer中集成收益率市場,通過將未使用的Boosted pools池子流動性存入產生收益的協議中來保持資本效率。[2023/2/16 12:11:43]

也就是說,幾周時間DeFi整體市值漲了1倍,這種漲幅在幣圈或許不算什么。畢竟從3月12日以來,比特幣都3800美元漲到了1萬美元附近。

可近幾周比特幣都是在橫盤震蕩,從這個維度對比,DeFi的表現是很贊的。

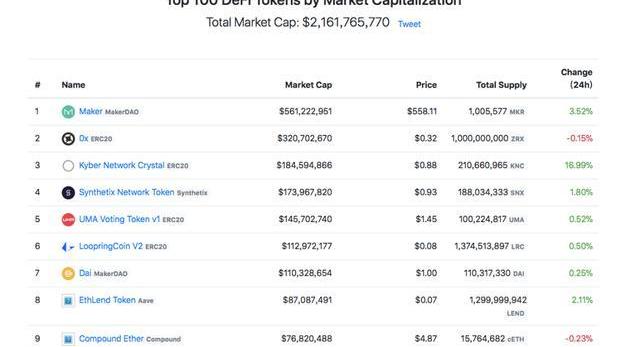

先來看一下這20億美元都包含了哪些幣。

Alkemi Network將與Nexus Markets合作為交易所用戶提供DeFi收益:Alkemi Network將與 Nexus Markets合作,為交易所用戶提供 DeFi收益。通過集成,CeFi用戶將在可信賴的交易環境中訪問 DeFi流動性。Nexus Markets可以從Alkemi網絡的整合中獲益。該交易所將通過利用網絡機構級流動性平臺,為其用戶提供De-Fi級別的收益率。因此,用戶將獲得潛在的收益,同時也能享受到無障礙的服務。此外,Nexus Markets的用戶通過將比特幣、以太坊和一些穩定幣放入Alkemi Network整合的去中心化金融保險庫,獲得收入。(cryptonews)[2021/8/6 1:39:06]

來源:DeFiMarketCap

上述統計中包含566種代幣,市值共計21.6億美元,市值排名前列分別是:MKR、ZRX、SNX、KNC、UMA、DAI等。

Circle將為企業推出DeFi API服務:6月24日,穩定幣USDC發行機構Circle宣布將為企業提供DeFiAPI服務,通過使用CircleAPI,企業將可以輕松快速地訪問DeFi協議,獲得利息、治理代幣并提供對其客戶平臺的相同訪問權限。據悉,CompoundFinance將作為CircleAPI為企業開放的首個DeFi協議。[2021/6/24 0:04:24]

從這些代幣市值看:

1)Maker協議相關資產總值超過5.5億美元,占DeFi總市值25%以上;

2)0x協議市值3.22億美元,Synthetix市值1.72億美元;

3)排名中160以后的代幣市值就不超過10萬美元了。

那10億變20億,是怎么來的呢?

二、DeFi,幾周漲10億美金,錢從哪來?

當前DeFi項目總市值突破100億美元,其中LINK占比超50%:金色財經報道,DeBank數據顯示,當前DeFi項目總市值約為100.69億美元。其中,LINK市值約51.01億美元,占總體份額50.66%,MKR市值約5.26億美元,占總體份額5.23%,COMP市值約5.15億美元,占總體份額5.12%。

注:\"DeFi 項目市值\"是衡量一個 DeFi 項目估值的指標。( DeFi 項目市值 = DeFi 項目代幣價格 x 代幣流通供應量 )[2020/8/9]

第一反應當然是拉盤拉出來的。

仔細分析一下,還不一定。在討論DeFi時,一個評判維度是看鎖定的代幣市值,據DEFIPLUSE統計,目前DeFi鎖定的代幣市值超過了10億美元。

那么DeFi20億美元的市值和10億美元鎖定的代幣市值,這兩個數據有什么關聯嗎?

從DeFi鎖定的代幣市值看,Maker、Synthetix、Compound三者鎖定市值最高,超過了7億美元,鎖定的代幣主要是BTC、ETH、DAI等。

從DeFi業務模式看,對于借貸平臺,需要項目代幣融資、需要穩定幣借貸;對于跨鏈借貸及交易清算,需要代幣的錨定幣,如錨定BTC發行WBTC等。

DeFi市值統計中包含:項目代幣、錨定幣、穩定幣。而鎖定代幣市值包含:BTC、ETH、穩定幣DAI。

值得注意的是:錨定幣的流通量是由質押的代幣量關聯產生的,也就是錨定幣量=鎖定量。穩定幣的數量是按需產生,根據穩定幣還會產生一定的穩定幣和錨定幣。

因此,對20億美元市值組成為:

1)BTC、ETH等錨定產生的錨定幣價值;

2)DeFi項目代幣的市值,如MRK市值;

3)錨定出現的各類代幣的價值總和。

所以,DeFi鎖定的10億美元已經納入到DeFi那20億美元的市值中。

有點1個BTC當2個BTC花的味道,還可以循環抵押借貸,未來1個BTC當10個BTC花不是沒可能。

三、DeFi有點2008美國美國次貸危機CDOs

DeFi因開放金融備受矚目,金融業務增值最大兩個來源:流動性和增發,也就是說DeFi如果具備了同二級市場一樣的能力,也就可以與加密貨幣的未來相關。

事實也如此,DeFi中的儲蓄、借貸、交易、量化等業務已經成型,只差體量發展。核心仍舊是:DeFi為交易服務,交易是加密貨幣市場里最穩定的業務模型,有交易就有獲利空間,就會有人參與,有人參與就有未來。

簡單理解,DeFi可以幣生幣了,可以1個幣花出10個幣的效果。為了這個目標,DeFi中的項目也是拼了,馬不停蹄地增加可以抵押的物品,擴充流動性。

硬件錢包Ledger也加入DeFi陣營,整合去中心化交易所DeversiFi,方便用戶能夠進行無需信任的交易,直接從該設備確認交易和簽署消息。

ICO用印鈔的方式放大了賺錢效應。DeFi也許會通過1塊錢變10塊錢的戲法再次迎來賺錢效應。成為新一輪牛市的故事。

四、DeFi,我怎么從中賺錢呢?

凡是投資,都存在一定的風險,常說“高風險、高收益”、“低風險、低收益”,風險與收益成正相關。對于高風險,低收益最好避開。

可以把幣抵押到DeFi項目中賺利息,但不建議這么做,許多DeFi項目的抵押收益率很低,比如之前被黑的lendf.me利息1%,但風險是本金歸零。

DeFi還在早期,今年來出了好幾起安全事故,愿景很美好,現實很骨感,面對本金歸零的風險,參與要慎重。

如果看好某個DeFi項目,不如買它的協議代幣,畢竟DeFi抵押的越多,DeFi產品能賺錢能力越強,DeFi代幣越值錢。

文:巴比特

Tags:BTC穩定幣ETHBTCs是不是黃了btc錢包官網btc短線交易騙局為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意

本文將總結現有圍繞著以太坊2.0Phase2的研究成果,重點關注中繼網絡以及手續費機制。每種提案都有其不同的權衡取舍,而且被不同的平臺所采用,因此做一次合理且全面的匯總,能讓新入門的研究者更快上.

1900/1/1 0:00:00文:頭等艙 隨著Eth2.0的階段深入,研究重點正在轉移到階段2:狀態執行。此階段最重要的一個方面是跨片通信的處理,它影響了分片化區塊鏈系統的可擴展性,執行環境容量以及用戶體驗.

1900/1/1 0:00:00數字貨幣早報一覽 1.以太坊2.0抵押合約有望于春季啟動。2.美國法院駁回UnitedAmerican針對比特大陸的訴訟.

1900/1/1 0:00:00以太經典ETC是原始以太坊平臺的原生區塊鏈,在2016年7月硬盤分叉進入以太坊。這個硬叉源于一個漏洞導致360萬以太被盜從DAO這家正在建立智能合約的公司在平臺上.

1900/1/1 0:00:00關于區塊鏈,我們現在更多強調的是區塊鏈系統自身技術架構的去中心化,以及將區塊鏈應用于各種業務系統,將會帶來的業務體系的去中心化和業務流程的去中介化.

1900/1/1 0:00:00加密貨幣市場波動性趨向平緩,?自從10月15日加密貨幣市場歷經Tether暴跌潮,比特幣也因此暴漲之后,價值逐漸回復穩定,整體市場的波動性逐漸收縮.

1900/1/1 0:00:00