BTC/HKD-0.39%

BTC/HKD-0.39% ETH/HKD-0.81%

ETH/HKD-0.81% LTC/HKD-0.79%

LTC/HKD-0.79% ADA/HKD-0.85%

ADA/HKD-0.85% SOL/HKD+0.2%

SOL/HKD+0.2% XRP/HKD-1.05%

XRP/HKD-1.05%比特幣市場為波動做好了準備,已實現和期權隱含波動率均跌至歷史低點。盡管清算處于歷史低點,但期貨未平倉合約已創下歷史新高。波動性可能即將出現,比特幣價格很少長期停滯不前。

比特幣市場繼續盤整在一個狹窄的價格區間內,幾乎所有每周區間的極端價格都在24小時窗口內達到。為應對美國通脹數據略高于預期,BTC價格下跌至18,338美元,隨后快速反彈至19,855美元的高位,然后完成每周開盤價的往返。

在本周的版本中,我們將探討比特幣市場目前如何處于歷史低位波動時期,并且有許多指標同時上線和鏈下表明未來可能會出現波動性上升的時期。熊市的歷史先例已經從這樣的市場結構中雙向爆發,期貨市場定價中幾乎沒有明顯的方向偏差。

波動迫在眉睫

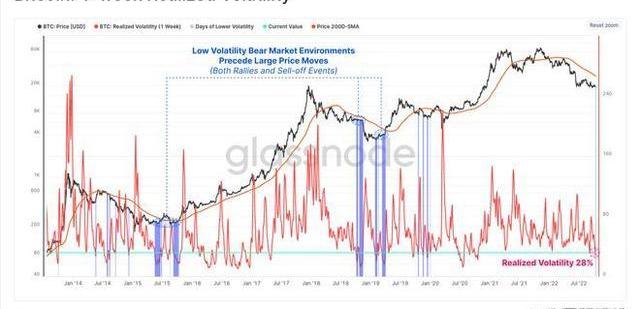

BTC市場達到如此低的實際波動時期是非常罕見的,幾乎所有先前的實例都發生在高度波動的走勢之前。在熊市中,1周滾動波動率低于當前值28%的歷史例子是在價格雙向大幅波動之前出現的。

數據:比特幣波動性指數升至年初以來的最高水平:金色財經報道,比特幣周日結束了第四周的窄幅交易,波動性指數升至年初以來的最高水平。99Bitcoins的數據顯示,比特幣的30天預估值已降至0.74%,這是自1月16日以來的最低估值。

比特幣的波動性詳細說明了其價格在一天內變化的幅度。如果該指數很高,投資風險就會加大,從而導致更難預測的價格波動。數據顯示,用于判斷比特幣期權合約30天隱含波動率的T3I BitVol指數也跌至四年多前推出該指數以來的最低水平。

CVI的加密波動指數旨在模仿與標準普爾500指數VIX類似的功能,該指數也跌至歷史最低水平。該指數考慮了比特幣和以太坊在30天內的隱含波動率。隱含波動率是市場對資產價格未來變化幅度的預測,而已實現波動率是衡量資產價格過去實際變化幅度的指標。[2023/7/24 15:55:06]

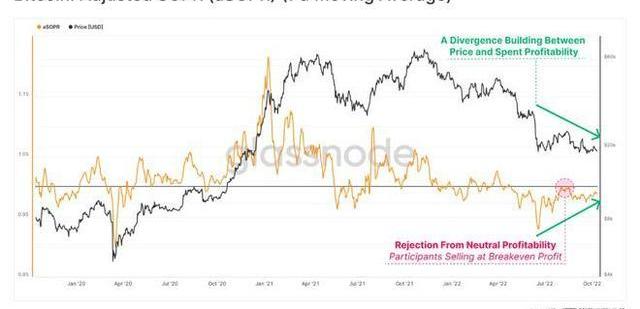

在aSOPR指標中可以看到類似的壓縮,該指標衡量任何給定日期已用硬幣的平均實現損益倍數。

看漲趨勢中1.0的aSOPR通常起到支撐作用,因為市場參與者傾向于以成本為基礎增加頭寸,表現為逢低買入。

在看跌趨勢中,aSOPR為1.0通常會成為阻力,因為投資者在成本基礎上尋求退出流動性,投資者尋求任何可用的退出流動性。

Will Clemente:BTC的波動性是一種機制,將供應轉移到最強的人手中:金色財經報道,Reflexivity Research聯合創始人Will Clemente在社交媒體發文稱,每當有人說你買比特幣很幸運,就給他們看這個圖表。買入比特幣并不容易。你必須有巨大的信念,才能在多次70%以上的跌幅中堅持下去。市場將考驗每個人的信念,而BTC的波動性是一種機制,將供應轉移到最強的人手中。[2023/2/20 12:16:38]

目前價格走勢和aSOPR指標之間正在形成巨大的分歧。隨著價格橫盤整理或下跌,被鎖定的損失幅度正在減少,這表明在當前價格范圍內賣家已經筋疲力盡。

隨著aSOPR的每周平均值從下方接近盈虧平衡值1.0,波動性越來越有可能即將出現,無論是突破還是再次拒絕。

通過成分投資者群體檢查aSOPR指標,我們可以分離出短期(STH)和長期持有人(LTH)的貢獻。我們將從STH類開始,我們可以在其中識別歷史上兩個類似的案例:

2015-2016熊市經歷了價格和STH-SOPR之間的分歧。這種背離通過STH-SOPR突破1.0得到證實,隨后對該水平進行了幾次支持性的重新測試。這表明從確保退出流動性到在同類成本基礎附近逢低買入的心理轉變。

觀點:加密貨幣波動性是積極的表現:前高盛對沖基金經理Raoul Pal認為,投資者應該改變思維方式,并將波動性視為加密貨幣的積極特征。并表示:如果沒有這種波動性,復合年收益率就不可能達到230%。(Beincrypto)[2021/4/12 20:08:46]

2018-2019年熊市也經歷了價格走勢和支出盈利能力之間的分歧,然而,由于參與者壓倒需求,并以成本為基礎尋求退出流動性,最終導致盈虧平衡水平被拒絕。

目前,STH-SOPR再次接近收支平衡的門檻,最近一次在8月份的嘗試未能維持更高的突破。

通過將STH隊列的每月支出模式與其年度基線進行比較,我們可以確定盈利機制是否正在發生宏觀動量轉變。

月增長>年增長STH最近實現了更多利潤,這增加了建設性逆轉的可能性。

當月增長<年增長STH最近出現了更多的損失,表明尚未達到賣方衰竭,并增加了STH-SOPR在盈虧平衡時被拒絕的可能性。

STH-SOPR倍數正試圖第五次突破這個熊市周期,爭取改變勢頭。之前的每一次嘗試都遭到拒絕,隨后價格下跌。然而,隨著時間的推移,STH-SOPR倍數下降的嚴重程度正在減弱,這反映出賣方耗盡發生的可能性越來越大。

分析:2020年73%流通的BTC不活躍,保證金、期貨期權制造幣價波動性:現有數據表明2020年BTC價格走勢是由少數市場參與者推動的,這也解釋了為什么加密貨幣在近6周內一直在9000至10000美元內波動。一家分析公司的數據顯示,2020年BTC總流通量的27%是活動的,這也意味著剩下的73%流通的BTC是不活躍的,制造幣價波動性的是保證金、期貨和期權。(NewsBtc)[2020/7/1]

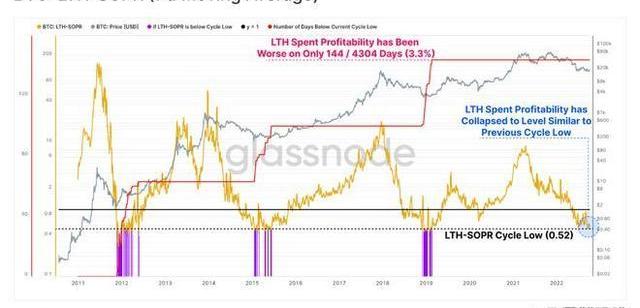

相反,長期持有人的支出盈利能力繼續處于歷史低位,這一投資者群體平均鎖定了約-48%的損失。由于最近價格保持顯著穩定,很明顯,長期持有者隊列中的主要交易者是2021-2022周期的交易者,他們繼續虧本投降。

這些極端LTH盈利壓力的時期通常發生在熊市的深處,只有3.3%的交易日會產生更高的損失。

鏈下波動性醞釀

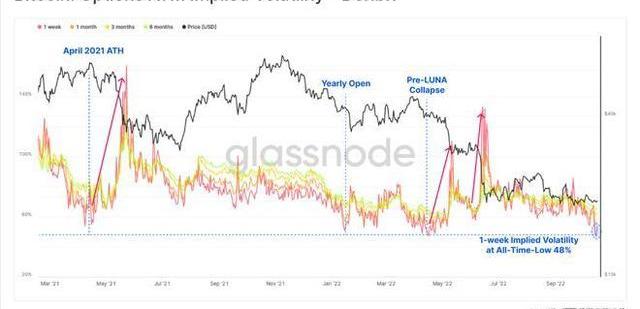

在鏈下領域,衍生品市場也在醞釀波動。短期隱含波動率的期權定價本周已達到歷史最低點48%。之前的幾次如此低IV的例子都發生在劇烈波動之前,通常伴隨著衍生品和DeFi市場的去杠桿化。

現場 | Chris Qi:穩定幣可以消除波動性對支付帶來的不便:金色財經現場報道,NEO DevCon 2019開發者大會今日在西雅圖舉行,Alchemint CTO Chris Qi 做了以“穩定幣——區塊鏈基礎設施”的主題演講。Chris Qi 表示,比特幣的誕生提供了一種新的現金選擇,雖有許多好處,但比特幣的支付到目前并沒有流行,支付額度幾乎可以忽略不計。同時DAPPs的發展情況也堪憂,造成這種的主要原因有波動、使用性、擴展性、監管、用戶教育等因素。其中波動性的影響力較大,因此我們需要一種穩定的購買力。Chris Qi 說,中心化的經濟形勢已經深入人心,而區塊鏈提供了一個分布式的經濟形式——加密的、去信任化的、無國界的方式。在這個經濟形勢中,去中心化的穩定幣也十分重要,以支持經濟方式下的新的電子商務,支付,金融服務,外貿等經濟活動。[2019/2/18]

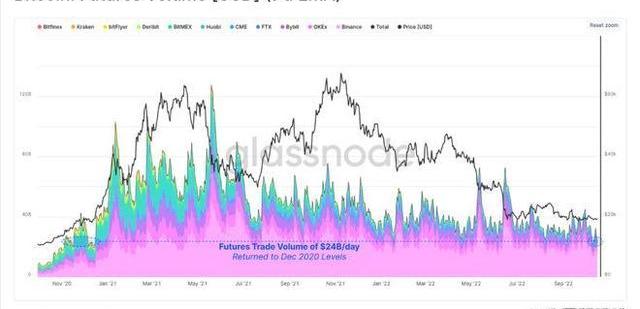

期貨市場的交易量也已降至每天$24B的多年低點。這回到了2020年12月的水平,在牛市周期突破2017年周期2萬美元ATH之前。如果市場在任一方向找到動力,這可能預示著較低的流動性交易環境。

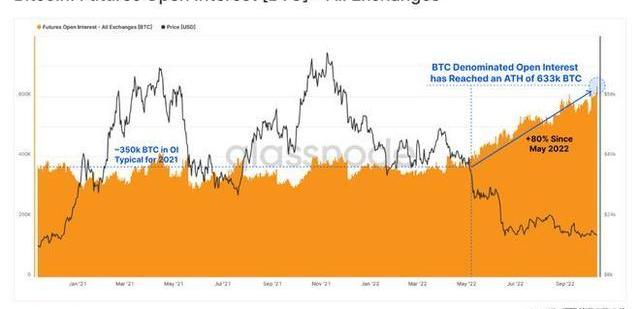

自LUNA-UST項目崩潰以來,我們還看到期貨未平倉合約的積極且持續增長。以BTC計價的期貨未平倉合約已達到633kBTC的新ATH,自今年5月以來增長了80%。

這表明投機水平和/或對沖頭寸正在增加,盡管代幣價格在此期間大幅下跌。

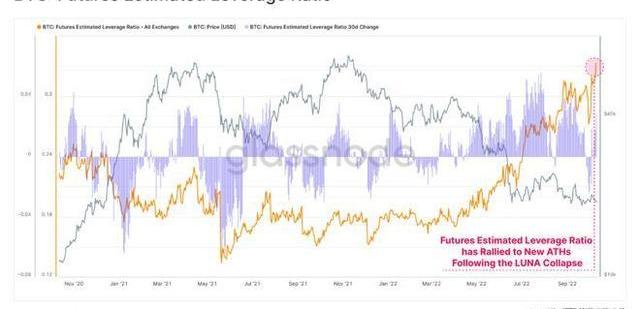

此后,我們可以評估期貨估計杠桿率,以調查未平倉合約的相對規模與所有主要交易所持有的BTC儲備余額的比較。我們同樣可以觀察到期貨未平倉合約相對于交易所BTC余額的顯著增長。

這提供了另一個跡象,表明流動性環境正在發揮作用,如果其中一些杠桿解除,可能會對現貨市場產生更大的影響。

我們可以用來評估期貨市場健康狀況的另一個指標是使用加密貨幣或現金作為保證金的頭寸比例。

BTC或ETH等以加密貨幣為保證金的抵押品本質上更具波動性,因為基礎抵押品價值的波動會放大去杠桿事件。

以現金為保證金的抵押品,例如法定貨幣或穩定幣,實際上與美元的比例為1-1,并且不會隨著未平倉期貨頭寸而波動。

使用這個框架,我們可以觀察到市場偏好隨時間的演變:

Crypto-Margined抵押品的峰值優勢達到70%,標志著2021年4月的繁榮高峰。隨后數字資產價格大幅下跌。

在2021年5月的拋售之后發生了政權轉換,以現金為保證金的抵押品成為主要選擇,導致加密保證金的主導地位今天跌至35%。

本周,現金保證金抵押品的優勢達到了ATH,這表明絕大多數新的未平倉合約都是現金保證金頭寸。因此,衍生抵押品結構的健康狀況在過去18個月中得到了極大改善。這可以降低放大清算級聯的可能性,同時也表明市場對穩定幣抵押品的需求不斷增長。

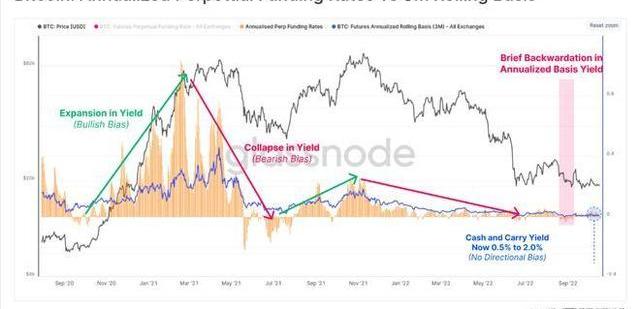

在2021年2月至2021年4月左右出現的旺盛投機活動中,3個月滾動合約和永續期貨的期貨現貨套利交易收益率分別在+45%/年和+100%/年之間。

自2021年5月拋售以來,這一數字已大幅下降,滾動3個月基準利率和永續融資利率現在的收益率都可以忽略不計,尤其是相對于許多主權債券。年化融資利率和年化滾動基差也在8月下旬短暫進入逆價差。

盡管價格條件具有挑戰性,并且期貨未平倉頭寸持續增加,但當前期貨頭寸中仍然沒有明顯的方向偏差。這增加了大部分杠桿可用于對沖風險而不是定向投機的機會。

在此之后,我們可以評估多頭和空頭清算總額占所有期貨合約總未平倉量的百分比。這提供了對通過清算而非酌情平倉清算未平倉頭寸比例的洞察。

現在總清算量處于歷史低位,僅占未平倉總持倉量的0.1%,鑒于期貨頭寸和杠桿的顯著增加,這有點違反直覺。多頭頭寸仍然是主要的平倉頭寸,但幅度很小,本周有54%的平倉是多頭頭寸。

總體而言,這組衍生品市場觀察結果可能表明,當前市場普遍存在一套更復雜的風險對沖頭寸。無論是在嚴重回撤的情況下,還是在波動性突破走高的情況下,這些頭寸都可能將比特幣視為高貝塔資產,因此對定向定價不太敏感。

這是基于加密保證金主導地位的持續下降,隨著價格下跌,未平倉合約幾乎不間斷地增加,但伴隨著歷史低位清算量,以及現金和套利收益率幾乎沒有方向性偏差。我們還可以注意到,幾乎完全相反的一組條件在2021年4月的ATH中普遍存在,我們認為這是2021年比特幣牛市的真正結束。

總結和結論

比特幣市場為波動做好了準備,已實現和期權隱含波動率均跌至歷史低點。鏈上支出行為正在壓縮到一個決策點,即現貨價格與短期持有人成本基礎相交。

以前這種情況普遍存在的情況是在價格劇烈波動之前發生的,以前的熊市周期中的例子是雙向的。盡管未平倉合約推動新的ATH,但期貨市場幾乎沒有明顯的方向偏差。

波動性可能即將出現,而且比特幣價格不會長期停滯不前。

在加密市場,機會很多,但未必你都能把握住,或者你都把握不住,這個時候你就需要一個優質圈子來保持洞察力,獲取最新市場消息。如果只是你一個人,四顧茫然,想在這個市場里面堅持下來都是很難的。

抱團取暖,有問題的可以在評論區給我留言

感謝閱讀,我們下期再見!

Tags:SOPSTH比特幣SOP幣SOP價格STH幣STH價格比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢

破產和裁員一直是加密貨幣和科技公司的最新趨勢,Twitter也沒有被排除在外。在被特斯拉首席執行官埃隆馬斯克以440億美元收購后,社交媒體平臺發生了一些迅速的變化.

1900/1/1 0:00:00比特幣天圖 最近四個月的時間,比特幣一共運行了兩個階段:階段一:上圖方框中的反轉形態階段二:上圖中的擴散三角形形態要去提前猜測底部,難度還是比較大的;當然想要在擴散三角形之中捕捉行情.

1900/1/1 0:00:00期待已久的以太坊升級Merge的最終啟動準備工作正在取得新進展。在過去的幾個月里,整個以太坊生態系統都處于活躍狀態。現在對9月15日的Merge發布進行了最后的修改.

1900/1/1 0:00:00以青蛙為主題的模因幣$PEPE幣在周五亞洲早盤繼續獲得更多關注,在過去24小時內上漲了19.76%,交易價格約為0.0000002692美元.

1900/1/1 0:00:00據報道,印度立法者已提議對處理加密貨幣的公民執行10年監禁,當地財經新聞機構BloombergQuint于6月6日報道.

1900/1/1 0:00:00Liquid質押代幣在以太坊質押中占據主導地位,利用率為41%。Lido和RocketPool發現人們對stETH和rETH代幣的興趣激增,放大了DeFi趨勢.

1900/1/1 0:00:00