BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD+3.55%

LTC/HKD+3.55% ADA/HKD+3.37%

ADA/HKD+3.37% SOL/HKD+2.97%

SOL/HKD+2.97% XRP/HKD+1.81%

XRP/HKD+1.81%

與高度波動的股票、信貸和外匯市場形成鮮明對比的是,最近幾周加密貨幣市場一直保持非常穩定。隨著比特幣在許多傳統指標上得到支撐,我們在評估這里是否會形成真正的底部。

我們還調整了幾個指標,以減少丟失比特幣對這些指標的影響。CryptoVizArt,Glassnode

最近幾周,比特幣價格的波動率異常低,這與股票、信貸和外匯市場形成鮮明對比。在以上市場中,央行加息、通貨膨脹和強勢美元繼續造成嚴重的破壞。在這種宏觀背景下,比特幣價格卻出乎意料的一直非常穩定,并且在較其他大類資產的相對規模上取得增長。

本周比特幣市場小幅走高,從19,037美元的低點反彈至20,406美元的高點。自6月中旬發生重大去杠桿事件以來,比特幣價格維持區間震蕩,整固時間超過120天。

當投資者試圖確立我們所在的階段是熊市底部時,我們可以將當前的市場結構與過去的周期低點進行比較。在本文中,我們進行了一系列評估大型實體行為的研究,并對許多底部確立指標進行了調整,以更好地說清丟失和長期持有比特幣對整個市場結構的影響。

脆弱的平衡

一般來說,持續的價格動能通常與鏈上凈增持或凈減持趨勢支撐相關聯。這種相關性通常主要由大型實體的行為驅動。

兩男子因涉嫌計劃從居民家中竊取數千萬美元比特幣而被指控:6月28日消息,兩名男子因涉嫌計劃從威徹斯特縣的家中竊取數千萬美元的比特幣而在弗吉尼亞州被捕。被告多米尼克·皮內達(Dominic Pineda)和肖恩·摩根(Shon Morgan)于上周五被起訴,并被控串謀實施霍布斯法案搶劫,最高刑期為 20 年。

美國檢察官達米安威廉姆斯說:“正如起訴書中所稱,被告參與了一項暴力計劃,在半夜闖入一個家庭,并強迫其居民向被告提供被認為價值數千萬美元比特幣地址的私鑰。多虧了聯邦調查局的工作,被告現在將對所謂的行為負責。”[2022/6/28 1:36:27]

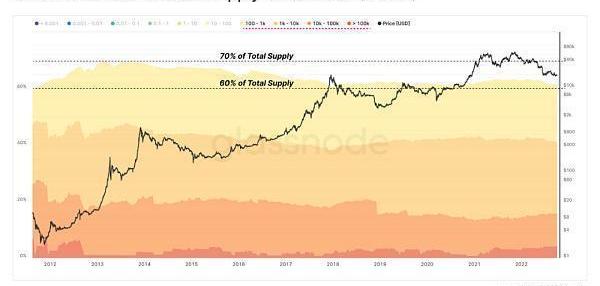

大型實體的重要性可以通過計算它們的持倉量在比特幣總流通量中的占比來衡量。正如下面的相對地址持幣分布圖所示,自2011年初以來,大型實體地址持倉量在總量中的份額從70%逐漸下降至60%。

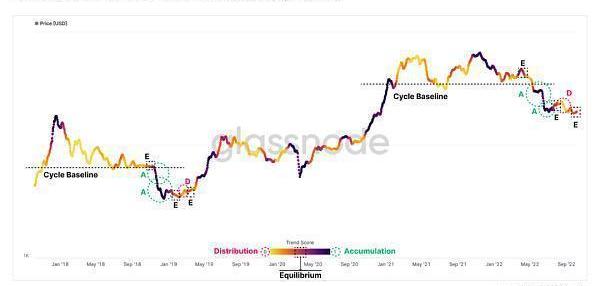

持倉集中度趨勢分數反映了過去30天內活躍投資者的總余額變化強度,該指標對大型實體分配了較高的權重。總體而言,分數越接近1,越表明大型實體正在增加其鏈上余額;越接近0,則情況相反。

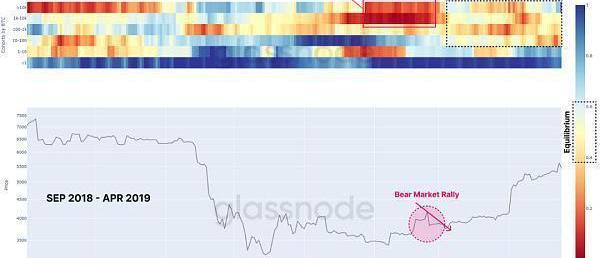

回顧2018-2019熊市后期階段的價格,可以確定一系列不同的區間:

多頭投降前的均衡狀態:當現貨價格向長期周期基線收斂時,供需雙方處于均衡狀態?E。

多頭投降階段,大型實體持倉集中度提升:隨著價格行為跌破周期基線,市場進入投降階段。有趣的是,大型實體往往會增加他們的持倉?A。然而在這些強增持區間之后,通常是均衡?E期。

隱私基礎設施Nym將支持比特幣獎勵節點運營商:隱私基礎設施Nym宣布使用比特幣獎勵節點運營商,方式之一是使用Blockstream Green錢包通過Liquid側鏈為節點運營商提供L-BTC獎勵。Liquid通過隱私交易保障鏈上隱私,可掩蓋支付金額。對于那些沒有或不想使用Blockstream Green錢包的用戶,Nym將使用BTC獎勵運營商,因為Nym不想強迫任何人采用特定的錢包。此前,Nym運行的測試網中,節點運營商一直都作為志愿者免費為網絡提供服務。另外,Nym還將啟動獎勵性賞金計劃,以測試網絡的實力。 此外,Nym團隊稱將啟動信譽系統NYMPH,該系統使Nym和節點運營商可以跟蹤哪些混合節點處于聯機狀態,甚至可以跨越多個區塊鏈來混合數據包。(CoinDesk)[2020/9/11]

底部發現:在整個底部形成階段,由于需求不足,存在一次或多次短期反彈遭遇大型實體減持?D的事件。

值得注意的是,當前市場走勢在下破3萬美元周期基線后,已經發生一系列類似于2018-2019年熊市的事件。在2022年初的整個多頭投降過程中,持倉集中度趨勢分數表明大型實體已經發生了顯著的增持,并在近期這波漲到2.45萬美元的熊市反彈中的退出流動性。

目前,持倉集中度趨勢分數指標顯示市場處在均衡結構,這與2019年初熊市底部的市場結構相似。

要進行更詳細的分析,可以參考Cohort的持倉集中度趨勢分數。在這里,我們將市場結構與2018-2019年熊市的多頭投降后階段進行比較。

Luno首席執行官:比特幣將持續領先于大多數主要資產類別:金色財經報道,Luno首席執行官Marcus Swanepoel表示仍對比特幣寄予厚望。他解釋說,在過去的五年中,比特幣一直領先于大多數其他主要資產類別,因此這種趨勢很有可能會持續下去,尤其是隨著過去幾個月來看到的現有金融系統脆弱性的增加。[2020/4/27]

我們可以看到,大型實體,尤其是1k-10kBTC錢包,在2019年3月的低點反彈期間驅動了減持事件?,之后進入了均衡期。小型散戶參與者則在2018年和2019年保持大量增持?。

在我們目前的市場結構中,我們可以看到大型實體中發生了非常相似的行為,在8月的熊市反彈中遭遇到持倉100-1kBTC級別大型實體群組的強力減持。

9月下旬以來,中小型實體群組的持倉集中度趨勢得分相對中性,持有1k-10kBTC的鯨魚的持倉集中度趨勢得分則激進累加。

最近幾個月,擁有超過10KBTC的鯨魚傾向于持倉集中度下降趨勢減弱。

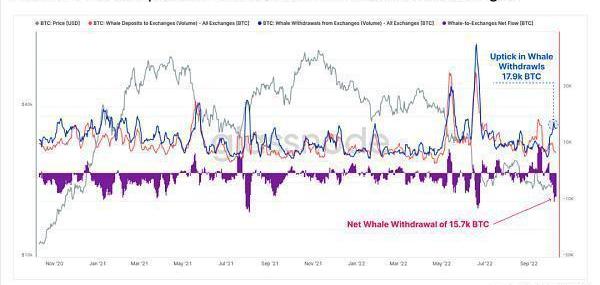

我們可以看到最近幾周凈鯨魚交易所提幣量有所增加,交易所的凈流出量達到1.57萬比特幣,這是自2022年6月以來的最大流出量。

分析 | 75%的美國投資者認為比特幣“非常危險”:據coindesk報道,蓋洛普和富國銀行今日公布的一項新調查顯示,75%擁有超過一萬美元股票,債券和共同基金的美國投資者認為比特幣是一種“非常冒險”的投資。該民意調查面向美國近2000名成年人,只有2%的人持有比特幣,超過70%的人“對購買比特幣毫無興趣”。另有26%的人“很感興趣”,但不打算最近購買任何加密貨幣。雖然有75%的人認為比特幣“風險很大”,只有2%的人認為比特幣“風險太大”,23%的人認為比特幣至少“有點風險”,不到0.5%認為比特幣“根本沒有風險”。[2018/7/31]

我們可以計算在選定時間段內所有積極投機鯨魚的成本基線,這是影響這些大型投資者心理重要的閾值。

通過對鯨魚隊列進出交易所的存幣和提幣進行定價,我們可以估計自2017年1月以來鯨魚存幣/提幣的平均價格。全市場鯨魚的成本基線目前約為1.58萬美元。

利潤下降和痛苦上升

正如我們在第25周所討論的那樣,跟蹤獲利比特幣數的遞減趨勢的是一種識別市場痛點的強大技術。

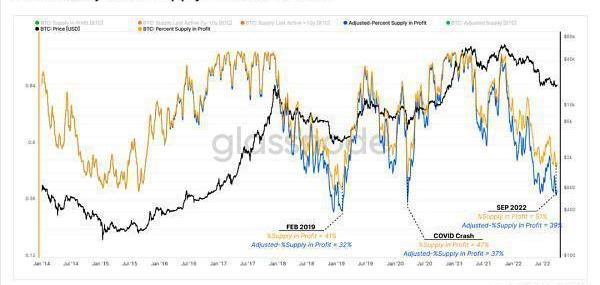

我們調查之前熊市底部形成階段的獲利比特幣占比發現,周期性低點通常與40%-42%的獲利比特幣占比同時出現。目前,50%的流通比特幣處于未實現利潤狀態,這表明獲利比特幣占比相對于歷史同期仍然較高。這暗示了風險的全面釋放可能尚未發生。

芬蘭四家銀行拒絕為比特幣經紀商Prasos提供交易服務:據彭博消息,由于擔心洗錢問題,芬蘭當地四家銀行已拒絕為芬蘭比特幣經紀商Prasos提供交易服務。目前在北歐國家還沒有具體法規針對數字貨幣經紀商,但由于有反洗錢規定,數字貨幣的匿名性對銀行來說是個危險信號。歐洲銀行管理局(EBA)負責人Andrea Enria曾表示,監管機構可能會建議,不要讓銀行接觸數字貨幣交易,而芬蘭的金融監管機構似乎也持有同樣的觀點。[2018/3/9]

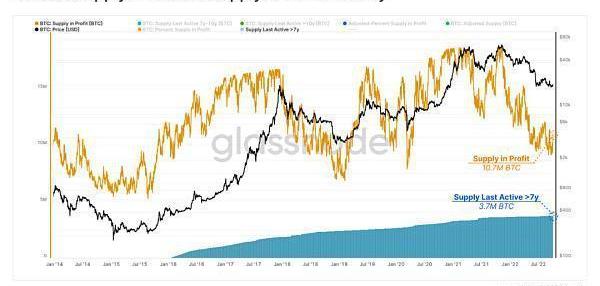

此外,自2014-2015年熊市以來,獲利比特幣占比周期性低點的上升趨勢一直是一個突出的模式。這一宏觀趨勢的一個關鍵驅動因素是丟失代幣和不活躍供應的影響。為了研究這些比特幣的影響,下圖顯示了獲利比特幣的總量以及7年前最后活躍的獲利比特幣。

目前,有370萬比特幣在過去的7年里處于不活躍狀態,相當于當前獲利比特幣總數的34%。

通過使用這個不活躍的獲利比特幣調整獲利比特幣?,我們可以計算出調整后的獲利比特幣占比?。結果圖表顯示,在熊市周期的最低點,獲利比特幣占比往往會下降到39%左右。但在越早的熊市周期中,獲利比特幣占比會下降的越厲害。

存量投資者的市場痛點可以通過相對未實現利潤指標來追蹤。該指標衡量所有流通比特幣的標準化總利潤,并根據每個周期流入比特幣資產的資本增加進行調整。

對歷史數據的調查表明,當累計未實現利潤縮水到市值的30%左右時,很大一部分拋售壓力得到了釋放。自2021年11月以來的價格貶值導致這一比率下降至0.37,反映一個不像之前的熊市低點那樣痛苦的結果。

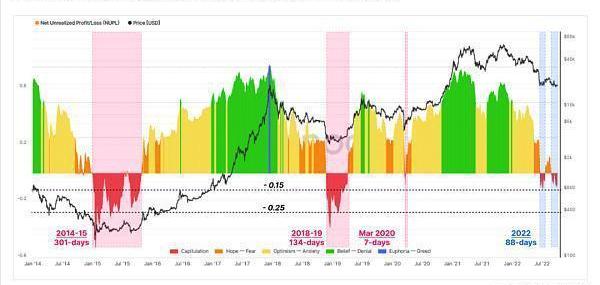

凈未實現盈虧(NUPL)是一種衡量全鏈上比特幣未實現盈虧之間差異占市值比例的指標。NUPL考慮了市場周期各個階段流通比特幣中的虧損和利潤。

自6月初以來,NUPL在兩個單獨的事件中已降至0%至-15%的負值范圍,迄今共持續了88天。從比較的角度來看,NUPL在之前的熊市周期中跌至低于-25%的水平,并且在134天和301天之間保持負數。

請注意,由于丟失和長期持有代幣,NUPL周期低點也逐漸攀升。

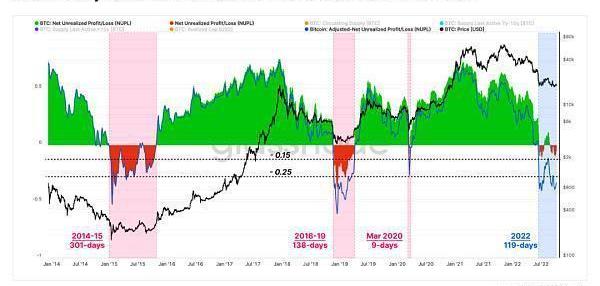

接下來,我們應用與調整獲利比特幣占比相同的方法調整NUPL指標。

此調整的主要觀察結果是,通過消除超過7年不活躍比特幣的影響,aNUPL在過去119天內一直低于0,這與之前熊市底部形成階段的時間長度相當.

此外,當前熊市中aNUPL的最低記錄值已跌至-25%的門檻水平以下,這表明當前市場結構正處于被持續嚴重低估的狀態。

痛苦和收獲的分布

在評估整個網絡的財務壓力強度后,我們可以檢查其在長期持有人(LTH)和短期持有人(STH)中的分布。該分析旨在確定熊市期間的等效市場結構模式。

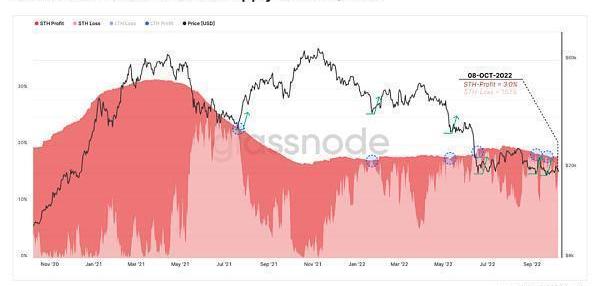

查看短期持有者獲利/虧損值,可以發現在許多情況下,隨著短期持有者的全部比特幣陷入虧損?,價格修正暫停。

目前,總流量比特幣的18.1%來自短期持有人,其中15.1%持有未實現虧損。這使得STH僅持有3%的獲利比特幣,在經歷了如此長時間的下降趨勢之后,可能接近賣方疲憊的程度。

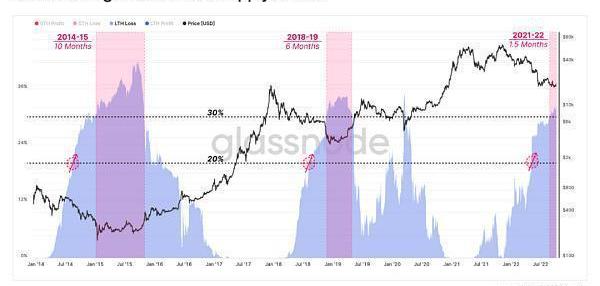

研究長期持有者虧損比特幣指標表明,在長期持有者持有的虧損比特幣占比超過20%時,這些投資者投降的概率達到峰值。

長期持有者現在持有的虧損比特幣?占比超過31%,市場越過這個階段的可能性越來越大,這也表明與之前的觸底形態類似的情況。市場在這個階段已經持續了1.5個月,之前的周期持續時間從6到10個月不等。

最后,我們可以比較短期持有者?與長期持有者?的每枚比特幣的平均買入價格,以估計相對壓力水平。正如在WoC37中所討論的,在長期熊市期間價格持續貶值導致短期持有者的已實現價格跌至長期持有者已實現價格以下。

這種市場結構表示過去155天的平均買入成本現在低于長期持有者的平均成本。換句話說,那些剛剛進入加密市場的人比那些經歷了數月波動的人有更好的成本。

這是長期持有者投降的直接結果,在周期頂部附近購買的代幣,然后被迫以低得多的價格出售并易手。

兩周前,市場進入這個階段,與之前的熊市相比,需要145天到339天才能恢復。長期持有者成本基線為2.33萬美元,短期持有者為2.21萬美元,這設定了一個關鍵的價格區域。

總結和結論

在高度波動的傳統市場背景下,比特幣價格最近表現出顯著的相對強勢。幾個宏觀指標表明,比特幣投資者正在建立可能是熊市的底部,與之前的周期低點有許多相似之處。

網絡盈利能力并未完全達到與過去周期相同的嚴重財務痛苦水平,但經過對丟失和長期持有比特幣因子的調整,可以解釋這種差異的合理部分。

在許多方面,許多鏈上指標、市場結構和投資者行為模式都在i上,并與t交叉,形成教科書式的熊市底線。缺少的一個主要部分是持續時間,歷史表明在完全恢復之前可能還需要幾個月的時間。

在加密市場,機會很多,但未必你都能把握住,或者你都把握不住,這個時候你就需要一個優質圈子來保持洞察力,獲取最新市場消息。如果只是你一個人,四顧茫然,想在這個市場里面堅持下來都是很難的。

抱團取暖,有問題的可以在評論區給我留言

感謝閱讀,我們下期再見!

Billions項目組

Tags:比特幣UPLBTC比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢UPL價格UPL幣BTCs是不是黃了btc錢包官網btc短線交易騙局

在幣安拒絕繼續擬議的FTX收購之后,比特幣的價格跌至2年低點。隨著價格繼續下跌,鯨魚增加了增持。目前交易價格處于2年低點,FTX的潛在崩盤對領先的比特幣比特幣的影響不容小覷.

1900/1/1 0:00:00關于比特幣和GBTC的謠言越來越多:發生了什么事? 比特幣在兩年來最低的每周收盤價之后開始新的一周,并繼續表現與2020年11月一樣.

1900/1/1 0:00:0011月11日,全球加密貨幣市值在前一天上漲了7.5%以上,達到8690億美元,主要加密貨幣早早地以綠色交易。然而,在過去24小時內,整體加密市場交易量下降了23%以上,至1442.9億美元.

1900/1/1 0:00:00以太坊的7天總費用出現了自合并以來最顯著的飆升,因為ETH下跌了7%。據Glassnode稱,以太坊7天支付的總費用已達到112ETH的一個月高位.

1900/1/1 0:00:00由于Bellatrix升級設置為使信標鏈能夠執行交易,因此需要更新以太坊客戶端。 根據Ethernodes的數據,在9月6日即將到來的以太坊Bellatrix升級之前,多達73.5%的以太坊節點.

1900/1/1 0:00:00以太坊誕生于一款游戲,你信嗎?這是以太坊的創始人v神,也就是VitalikButerinVitalikButerin在自己的博客說的,他開發以太坊的想法就是源于暴雪的一款游戲叫做魔獸世界.

1900/1/1 0:00:00