BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD-1.43%

ADA/HKD-1.43% SOL/HKD+1.99%

SOL/HKD+1.99% XRP/HKD-0.58%

XRP/HKD-0.58%

穩定幣作為加密貨幣市場的經濟基礎、底層,要如何去篩選協議,本文將深入探討去中心化穩定幣DAI、FRAX和LUSD,并構建一個比較不同穩定幣的框架、基準。

加密貨幣的敘事起起落落,但穩定幣作為鏈上金融基礎設施的核心組成部分將永遠存在。目前,市場上有150多種穩定幣,而且似乎每周都會推出一種新的。使用者應該如何從各種不同的選擇中進行篩選呢?

當評估不同穩定幣的優缺點時,根據設計元素進行分類是有幫助的。那么穩定幣有哪些基本的變化方式呢?不同穩定幣之間的主要區別包括:

抵押資產——這些代幣是否完全由資產支援?部分支援?還是沒有任何支援?

中心化——抵押品是否涉及由政府支援的資產,如美元、英鎊或國債?還是由以太坊等去中心化資產組成?

謹記這些屬性,我們可以開始從中構建一個比較不同穩定幣的框架。

深入探討去中心化穩定幣

芝加哥期權交易所與Coinbase達成現貨比特幣ETF監督共享協議:金色財經報道,芝加哥期權交易所(Cboe)提交了5只擬議中的現貨比特幣ETF的修正案,稱已與Coinbase“就條款達成一致”,以達成監督共享(surveillance-sharing)協議。此前的文件稱,該交易所預計將達成該協議。

Wise Origin Bitcoin Trust、WisdomTree Bitcoin Trust、VanEck Bitcoin Trust、Invesco Galaxy Bitcoin ETF和ARK 21Shares Bitcoin ETF的申請文件也進行了修改。[2023/7/12 10:49:16]

檢視交易量前十的穩定幣,我們可以發現,中心化穩定幣實質上只是鏈上美元,但是是使用最廣泛的。這些穩定幣無法提供抗審查性,也無法避免傳統金融危機的影響。舉例來說,當矽谷銀行在三月份破產時,USDC持有者不得不擔心其在該銀行的儲備資產。許多人急于將他們的USDC兌換為更可靠的選擇,而這并非我們第一次見到去中心化溢價發揮作用。

穩定幣的終極目標是找到一個能夠解決去中心化、資本效率和錨定的三難問題,而USDC和USDT顯然做得不夠好。要推進穩定幣行業的發展,我們必須超越這兩個選擇——那么當前的競爭格局是什么樣子呢?

Bitfinex Alpha:美聯儲利率決議開始以前,經濟信號喜憂參半,但比特幣價格被低估:6月13日消息,根據Bitfinex Alpha最新報告,美國經濟面臨貿易逆差擴大、批發庫存略有改善、服務業增速放緩等多方面挑戰。雖然上周公布的工廠訂單數據看起來積極,但整體經濟前景反映出經濟處于不穩定的平衡狀態。到目前為止,市場仍準備在本周的聯邦公開市場委員會會議上暫停加息。

在加密貨幣市場中,與標準普爾500指數相比,比特幣的價值似乎越來越被低估。盡管人工智能推動美國股市上漲,但比特幣的交易價格約為25-26,000美元,遠低于其估計的公允價值27,550美元,折讓幅度超過8%。

從歷史上看,BTC-黃金相關性的走高先于BTC-S&P500相關性的類似走勢,預示著比特幣與標準普爾500指數和解的希望,并可能在未來幾個月引發“追趕”反彈。[2023/6/13 21:33:24]

在這前10名中,只有3名可以被認為是某種程度上去中心化:DAI、FRAX和LUSD。

Sui推出開發者門戶“Sui Developer Portal”:金色財經報道,據官方推特,公鏈項目Sui Network宣布推出開發者門戶網站“Sui Developer Portal”,這是Sui所有技術和教育資源的一站式中心,以及可幫助開發者入門的核心開發工具和基礎設施。[2023/4/27 14:29:36]

Frax:演算法穩定幣路線

Frax是一種部分準備金穩定幣,它使用AMO系統來調整其抵押比例,并使價格趨于錨定。在最基本的層面上,當價格低于1美元時,AMO會提高抵押比例,當價格高于1美元時,會降低抵押比例。對于FRAX持有者來說,這意味著根據當前的抵押化水平來兌換穩定幣。如果抵押比例為90%,那么1個兌換的FRAX將從協議儲備中支付0.90USDC+AMO鑄造的價值為0.10美元的FXS。由于抵押比例的動態性質,很難計算出在任何給定時間支援FRAX的抵押品的實際數量。

最近通過的提案表明社群支援轉向完全抵押模型。這里的原因主要是由于Terra的UST問題后對演算法穩定幣的監管審查加強。

ApeCoin DAO發起新提案AIP 200:擬新增添加投票“棄權”選項:金色財經報道,ApeCoin DAO社區已正式提交改進提案AIP-200,旨在為ApeCoin DAO投票新增添加“棄權”選項。根據該提案內容,除“贊成”和“反對”之外,添加的“棄權”選項可以讓社區成員積極參與投票而不必偏袒任何一方,從而使更多的APE持有者參與DAO治理。

據悉,針對該提案的投票無需任何費用,一旦通過,ApeCoin DAO將會盡快添加棄權按鈕,本次投票窗口將于美國東部時間1月27日晚9點開啟。[2023/1/27 11:32:40]

總體而言,演算法穩定幣仍然是市場上一個高度實驗性的領域,盡管Frax已成功地使用其AMO模型增長,但它看起來正在改變。

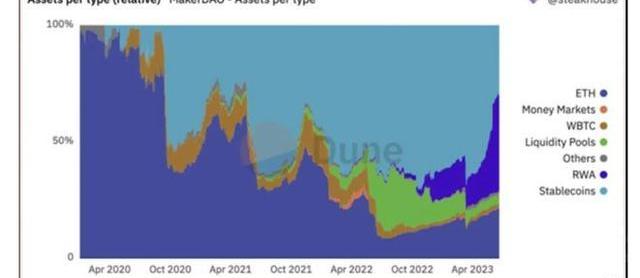

DAI:部分去中心化

DAI通過其CDP模型證明是除了USDC和USDT等鏈上美元之外最成功的穩定幣。這里大多數人可能最初沒有意識到的主要限制是,DAI的借款往往以同樣的中心化穩定幣作為抵押物,使其面臨相同的中心化風險。自從擴充套件為多抵押品模型以來,這些中心化穩定幣已成為DAI支援的重要組成部分,有時甚至超過50%。

上交所:基于“上證云”云鏈一體化基礎設施建設以及證券期貨業區塊鏈聯盟的運營支持:12月18日消息,上交所副總經理王泊14日在第三屆1024國際資管科技開發者大會上表示,上交所將持續推進金融創新,不斷提升服務高水平科技自立自強的能力和水平,助力上海國際金融中心和資管中心建設。據介紹,上交所依托上證云基礎設施,聯合上海資產管理協會共同打造“資管云”。基于“上證云”云鏈一體化基礎設施建設以及證券期貨業區塊鏈聯盟的運營支持,上交所將在資產管理行業科技產業鏈建設、資產管理公司數字化治理、智能投顧等創新應用場景方面展開試點合作,為資產管理產品創新、金融服務升級等提供支撐。[2022/12/18 21:52:21]

按主導地位劃分的DAI抵押品型別

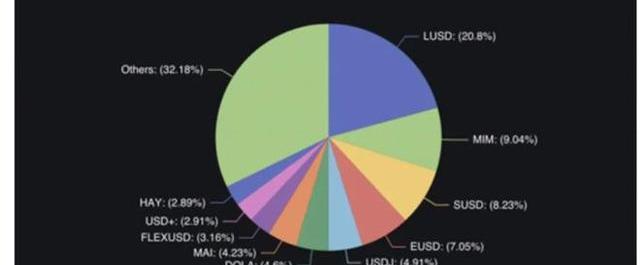

鑒于我們已經確定了Frax和DAI的儲備不確定性,讓我們看看其他去中心化穩定幣市場的情況,哪些穩定幣既是去中心化的,又僅以加密資產作為抵押品?

LUSD

在僅以加密資產作為抵押品的穩定幣領域中,LUSD是迄今為止最重要的。它通過建立堅實的基礎來達到這一地位:不可變的智慧合約、經濟上合理的錨定機制以及具有資本效率的特性,使其在不危及抵押比例的情況下提供了增長的空間。

盡管Liquity的智慧合約始終會留在以太坊上,但LUSD現在也已經與L2進行了橋接,在Optimism和Arbitrum上的流動性總額超過1100萬美元。

自今年年初以來,LUSD的流通供應量已經增加了超過1億枚,其中超過1000萬枚進入了L2網路。

在2023年,Rollup技術積累了大量的總鎖定價值,Arbitrum的TVL從9.8億美元增至23億美元以上,Optimism的TVL從5億美元增至9億美元。不僅主網使用者重視去中心化穩定幣選擇,這為LUSD在L2網路上獲取更多市場份額提供了充足的機會。

除了流通供應量外,Trove數量也在今年大幅攀升,接近歷史最高水平。1200多個活躍的Trove是自2021年牛市以來沒有出現過的情況,考慮到以太坊價格仍遠低于當時的水平,這表明這些使用者更看重穩定幣而非以太坊杠桿交易。

Stablecoin市場趨勢

分叉

人們常說模仿是最高形式的奉承,而一些新的穩定幣正在復制Liquity的模型。大多數都采用相同的CDP風格,但以質押的ETH作為抵押品。這在2023年上半年以太坊及其LSDs備受關注來看是完全合理的,而且隨著現在提供了提取功能后,質押的ETH更具流動性和吸引力。

質押的ETH是否比ETH作為抵押物更好?很難明確說,但肯定有一些需要考慮的權衡。使用類似stETH的LSD作為穩定幣支援的主要優點是其帶息屬性。

主要的缺點則可能是被減持風險和LSD脫離錨定風險的結合。因此,相對于LUSD,通常會使用更高的最低抵押比例。

除了這些風險外,這些穩定幣的合約可升級,并由多重簽名控制,而不像Liquity背后的智慧合約那樣是不可變的。這意味著抵押化率等引數可能會發生變化。質押的ETH支援的穩定幣確實很有趣,在去中心化和收益生成方面評級較高,但相較于純粹的ETH,其資本效率較低以應對增加的風險。

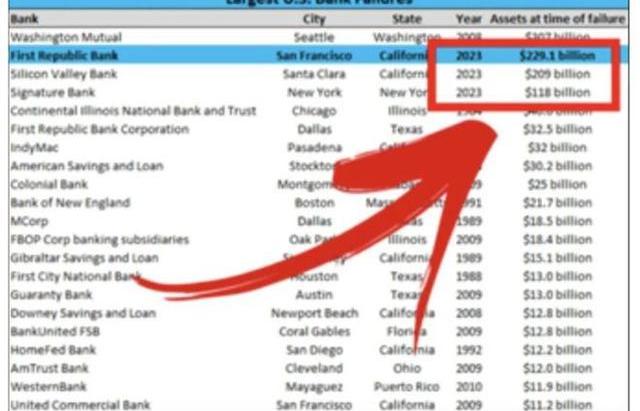

美元風險和去中心化溢價

我們在本文開頭提到了值得重新關注的一點——傳統金融銀行危機。Silvergate、SVB、FirstRepublic是美國歷史上規模最大的三起銀行破產事件,均發生在過去幾個月內。

在這些事件背后的真正問題是,在危機時期,您會在哪里感到最安心地保管資金?

并非所有美元都是平等的,正如最近的銀行破產事件提醒我們的那樣,存款可以在瞬間被抹掉。當然,FDIC提供了高達25萬美元的保險,并且政府已表明愿意拯救瀕臨倒閉的銀行,但由于美元采用了部分準備金制度,在不確定時期人們仍然會尋求安全避風港。

這意味著銀行擠兌,我們親眼目睹了這對依賴法定儲備的穩定幣的影響。

在不確定時期,去中心化穩定幣對于那些關注資產保護的人具有相關的應用場景,提供真正的非托管所有權。因此,從彈性角度來看,您會選擇哪種穩定幣作為超過5年的時間段內的選擇?如果它基于不可變的智慧合約,并且始終可以兌換為固定金額的去中心化資產,那么您就選對了。

這就是為什么在危機時期,LUSD通常會出現溢價的原因:當其他更加中心化的穩定幣看起來風險較高時,人們想要持有它。將去中心化放在穩定幣三難問題中的首要位置是LUSD與許多其他穩定幣的不同之處,也使得Liquity在熊市中將其總鎖定價值增長了超過3.8億美元。

總結

每次銀行破產都再次強調了真正去中心化穩定幣的價值,而市場始終將LUSD視為危機時期應持有的穩定幣。

在L2網路上新增橋接和流動性場所為更廣泛的市場參與者開啟了LUSD的門戶,同時保留了使該協議如此彈性的不可變性。我們都見證了中心化穩定幣的缺點,雖然演算法穩定幣有可能提供類似的去中心化,但它們尚未達到可靠使用的水平。

LUSD旨在經受時間和逆境市場條件的考驗,這一點已通過其在熊市中持續增長的表現得到證明。現在質押的ETH已成為加密貨幣中的主導資產,我們看到新的協議正在模仿Liquity,并以LSD作為抵押品,這進一步證明了其設計的強大性。

感謝觀看,我會在交流圈做更詳細分析喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:穩定幣USDLUSD為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格LUSD幣是什么幣

以太坊巴黎升級之后又一重大更新即將到來——上海升級!目前有著上千專業開發者的以太坊核心社區,從15年走來已經歷經15次主網升級.

1900/1/1 0:00:00TL;DR故障 根據CoinShares的數據,共有5400萬美元退出市場,累計流出2億美元,占管理資產總額(AuM)的0.6%.

1900/1/1 0:00:00今早狗狗幣在1小時內大漲8%攻上0.1美元,鏈上分析帳號Lookonchain稱馬斯克就是在5小時前轉出3億顆DOGE的最大巨鯨!馬斯克對于狗狗幣的獨厚熱愛,是加密貨幣市場有目共睹的事實.

1900/1/1 0:00:00盡管比特幣月度表現平平,但STX、SSV、CFX、AGIX和GRT飆升,這可能是因為流行的市場敘述。 2月充滿了投資者對美聯儲政策轉向早于預期的希望,但隨著通脹和就業數據好于預期,這種情緒消退.

1900/1/1 0:00:00比特幣今日凌晨意外出現大行情,一度逼近2.5萬美元,創下今年以來最強勁的單日漲幅,同時抬拉以太幣等走高。這也讓看空的投資者虧損,一夜全網爆倉近2億美元.

1900/1/1 0:00:00以太坊在2022年記錄的交易量明顯多于比特幣。但比特幣仍然是谷歌上搜索次數最多的代幣。 去年,以太坊在交易量方面超過了比特幣。然而,在在線搜索方面,比特幣一直保持領先地位.

1900/1/1 0:00:00