BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD+1.11%

LTC/HKD+1.11% ADA/HKD-0.98%

ADA/HKD-0.98% SOL/HKD+2.42%

SOL/HKD+2.42% XRP/HKD-0.33%

XRP/HKD-0.33%

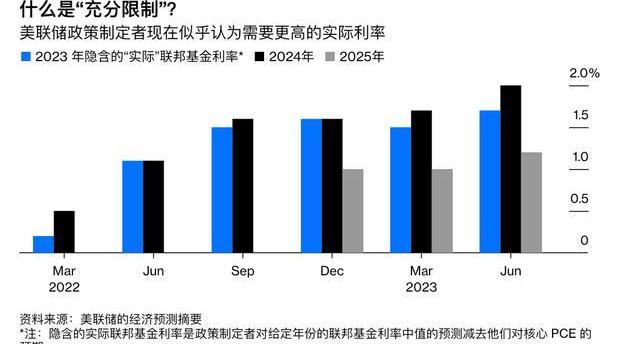

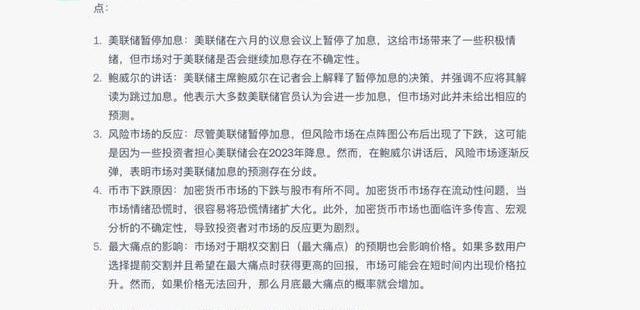

為什么會跌,為什么美股沒跌反而是幣市下跌了,這么下跌后價格還能不能漲回來。我的答案未必是對的,僅供大家參考。今天凌晨美聯儲的議息會議即便沒有看直播的小伙伴早晨應該也已經收到了消息,如預期一樣美聯儲暫停了六月的加息,鮑威爾在接下來的記者會中說了很多話,也回答了很多問題,包括我在內的很多的小伙伴都認為鮑威爾這次還是偏鷹派一些,而且美聯儲有點不講武德雖然是暫停了加息,但是點陣圖卻讓風險市場從頭涼到了腳,但事實確實是這樣嗎,那就需要看一些細節。

凌晨的直播中也和分析了鮑威爾的講話,在回答記者問的環節強調了不應該用跳過加息來代替暫停加息,暫停就是暫停,并解釋不用跳過是基于美聯儲提高利率的速度和提高的水平。凌晨的推文中我也說了這個暫停很有可能就是鴿派的反應,因為很有可能會給市場傳遞出美聯儲確實是暫停加息,甚至后邊有不會繼續加息的可能。因為最近幾周美聯儲的官員發布講話的時候還特意用了跳過這個詞,表示美聯儲沒有結束加息的打算,但鮑威爾現在棄用跳過,并且明確表示尚未討論七月是否會繼續加息,這就給了市場聯想的空間,可以看到CME的七月加息預期從凌晨最高的75%下降到目前的65.7%,說明開始有投資者認為美聯儲在恐嚇市場,但實際上卻做不出繼續加息的事情。

美聯儲主席鮑威爾:通脹仍遠高于目標,堅決致力于降低通脹:11月3日消息,美聯儲主席鮑威爾表示,堅決致力于降低通貨膨脹,沒有價格穩定,勞動力市場將無法持續強勁。正在有目的地調整政策立場,在利率方面仍有“一些路要走”。勞動力市場極度緊張,職位空缺仍然很高。消費支出的增長已經放緩,部分原因是金融狀況收緊,實際收入下降;產出增長放緩也對企業固定投資造成壓力,樓市活動已經減弱。較長期通脹預期似乎相當穩定;就業增長強勁,薪資增速居高不下;商品和服務領域價格壓力依然明顯。通脹仍遠高于目標,最近的通脹數據比預期的要強勁,但長期通脹預期仍然很牢牢受控。[2022/11/3 12:11:13]

雖然鮑威爾表示幾乎所有的美聯儲官員都認為會進一步加息,點陣圖也給出了還會加息兩次的可能。但風險市場卻并未給出還會繼續加息的預測,并且認為美聯儲提出還要繼續加息是為了對抗市場傳達出美聯儲會在2023年降息的預期,包括AnnaWang的團隊也認為雖然不排除美聯儲會有進一步加息的可能,但到年底的利率很有可能會低于本次點陣圖給出的利率,也就說美聯儲很有可能在2023年再加息一次,而另一次則是恐嚇的意味。所以整體風險市場雖然在點陣圖公布的時候下跌,但在鮑威爾講話后逐漸反彈。這也意味著美聯儲加息的第二階段已經結束了,正式進入到第三階段,不定期加息。

前邊廢話了這么多估計小伙伴們已經看煩了或者直接跳過了,畢竟大家都更希望知道幣市為什么下跌和會不會反彈。前邊看似的廢話是從邏輯上解釋了確實美聯儲可能會進入了暫停加息的階段,提振了市場的情緒,很多投資者都猜到了結果,卻沒有扛過自己的心理預期。說人話就是很多的小伙伴都認為六月必然會暫停加息,而暫停加息必然會提著情緒,那么在議息會議前抄底等到公布以后再賣出可以賺一個差價,但點陣圖出現后部分投資者就開始恐慌,這個情況是非常正常的,因為不但是幣市,就連股市都出現了大量拋售的情況,但心會擴大損失而提前割肉離場。

高盛策略師:美聯儲可能長時間維持緊縮政策:金色財經消息,高盛集團(Goldman Sachs)的策略師稱,在通脹持續高企的情況下,美聯儲可能會繼續保持鷹派。以Cecilia Mariotti為首的策略師表示,投資者似乎對央行改變鷹派政策變得更加樂觀,在之前的周期中,政策制定者為應對經濟疲軟而溫和地改變路線。?

但這一次,高盛策略師表示,市場可能低估了持續通脹壓力的風險,這可能會使央行在更長的時間內維持緊縮政策。(彭博社)[2022/7/27 2:40:33]

但是和股市不同的是幣市本身就有流動性的問題,所以當情緒出現恐慌的時候很容易將這份恐慌擴大,而且幣市最大的問題就是FUD太多,對于宏觀分析的不屑以及不愿去解讀宏觀內容,這也是和股市最大的區別,畢竟股市都是做的預期的買賣,所以對新聞和信息非常的敏感,很多的分析師都在分析鮑威爾的講話以及他的每一個措辭,所以得出的結論是美聯儲很有可能是外強中干的,尤其是Ai的強勢讓投資者可以完全忽視美聯儲的強硬,更別說鮑威爾還并未作出足夠的鷹派,目前市場的預期是九月美聯儲可能會在一次加息。但幣市卻沒有這么好的條件,而且深度和流動性已經成為了ALT的噩夢。

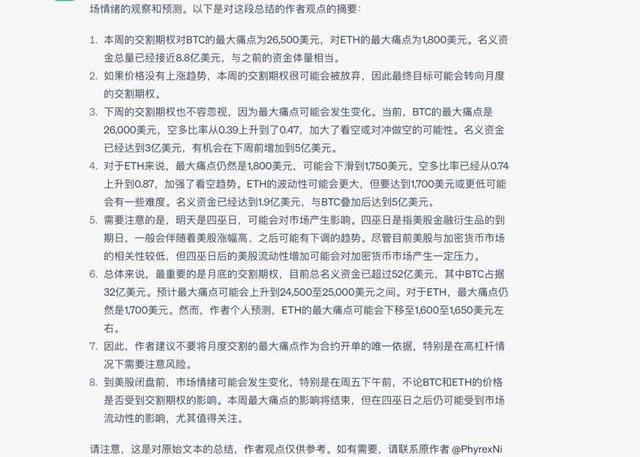

而大家最關心的最大痛點并沒有發生改變,但并不代表這就沒可能是賣方做的,畢竟期權是可以提前交割的,這次最大的下跌也是在凌晨四點以后,也就是美股閉盤后才發生的,確實不能排除是月底最大痛點的力量,畢竟之前我們一直在分析,如果沒有突發情況的話,24,000美金太難達到了。但如果維持現在的價格并且放棄下兩周的最大痛點預期,并不是沒有可能。但我畢竟不是賣方并不能掌握賣方的心理預期,所以現在就下這個結論還是早點了,但24小時后就知道了,如果到了明天的這個時候,價格始終還是維持在25,000美金甚至是更低,那么月底最大痛點的概率就會大幅上升,畢竟本周的名義資金雖然有將近9億美金,但月底卻有將近53億美金。

外媒:美聯儲或比預期更早加息:1月6日消息,美聯儲決策者在上月會議上表示,非常吃緊的就業市場和居高不下的通脹,可能要求美聯儲比預期更早升息,并開始減持整體資產持有規模,作為經濟的第二個剎車片。政策制定者在12月同意加快結束其疫情時期的債券購買計劃,并發布預測,預計2022年期間將有三次加息、每次上調25個基點。美聯儲的聯邦基金利率目前設定在零附近。(路透中文網)[2022/1/6 8:28:31]

說人話就是,如果多數用戶未提前交割,并且周五的交割期權想要拿最大痛點的錢,那么在24小時內就必須要把價格拉回到26,500美金,而如果沒有這么做,很有可能就是沖著月底交割期權去了,下周的最大痛點就沒有意義了。畢竟月的最大痛點的收益會更高。

回到最大痛點的問題上,前邊我們也聊了關于價格和最大痛點猜測的問題,現在還并未有明確的方案,小伙伴的評論我也都看了,很多小伙伴認為現在就是在向著月度期權的最大痛點靠攏,這是有可能的。但畢竟也只是可能,價格的反饋才能給我們明確的答案,本周五的交割期權只要關注兩個數據就行,一個是BTC的最大痛點還是在26,500美金,ETH的最大痛點在1,800美金。另一個是兩個名義資金加起來已經有8.8億美金,和之前的資金體量已經差不多了。所以是不是放棄本周的交割最多24小時就能知道了,如果價格仍然沒有上漲的趨勢,那就意味著本周會被放棄,那么最終目標大概率就是月度的交割期權了。

除此以外,下周的交割期權仍然不能忽視,畢竟最大痛點是會移動的,也不排除下周五最大痛點會繼續下降,而且月底的最大痛點也有上升的可能。目前來看BTC的最大痛點是26,000美金,和昨天一樣沒有變化,如果下降的話不排除會到25,500美金,空多比直接從昨天的0.39上升到了0.47,增加的幅度算蠻大了,也加重了看空或者對沖做空的可能,從現在的價格來看,如果要實現最大痛點,空多比應該會進一步提升。名義資金也已經到了3億美金,,下周前到5億美金不是沒有機會。

惠譽:預計美聯儲將在2023年第四季度加息:惠譽表示,現在預計美聯儲將在2023年第四季度加息,比此前預期提前了一年。 (金十)[2021/6/15 23:38:59]

相對BTC來說,ETH也是一樣,只是從目前來看ETH的難度會更大一些了,畢竟現在的最大痛點是在當初ETH波動率幾乎是最低的時候產生的,當前的最大痛點仍然是1,800美金,下滑到1,750美金是有機會的,畢竟空多比已經從昨天的0.74直接上升到了目前的0.87,加大了看空的趨勢,但要說到1,700美金或者更低,可能還有點難度。而且現貨的價格已經在1,650美金左右了,甚至都低于了月底的最大痛點,所以搞不好,ETH的波動會更大一些。名義資金也到了1.9億美金,和BTC的疊加在一起也是5億美金了。多確實是不多,所以說如果放棄了本周,那么下周放棄的可能性也會更大一些。

不過需要注意的是,明天是四巫日,四巫日可能很多小伙伴都比較陌生,主要是指四個美股金融衍生品的到期日,每個季度一次,也就是三月,六月,九月和十二月的第三個星期五,這一天美股的股指期貨、股指期權、股票期權以及單一股票期貨,都在同一時間到期交割,北京時間的話是周六凌晨四點也就是美股閉盤的時間全部結束,一般來說四巫日前一周美股的漲幅會稍微高一些,而四巫日后一般都有下沉的機會,從最近三年的數據來看,2020年開始四巫日的時候幾乎就沿用這個規律。

當然現在美股和幣市的關聯性仍然較低,所以四巫日對于幣市的影響也在減弱,但仍然不能忽視的是四巫日以后一般都是美股流動性非常強的時候,這種時刻對于幣市的流動性也有可能會出現壓力。說人話就是四巫日當天美股整體上漲的概率會大一些,而當四巫日結束后會有下調的可能,而因為美股的合約多是季度的,所以季度開單的時候會提升整體市場的流動性,而很有可能因為Ai的帶動下更多的資金會偏向于去美股,尤其是本次的美聯儲加息后,美股仍然沿著既定的策略去上漲,那么也許會有部分幣市的資金轉入美股。

美聯儲埃文斯:加密貨幣不可能成為一種價值儲存手段:美聯儲埃文斯表示:加密貨幣的波動性太大,不可能成為一種價值儲存手段。[2021/3/25 19:15:45]

所以不論是四巫日還是最大痛點的壓制很有可能都會對BTC和ETH造成影響,但最重要的仍然是月底的交割期權,畢竟是資金體量最大的,目前來看總的名義資金已經已經超過了52億美金,其中BTC占了32億美金,而且最大痛點仍然是24,000美金,但我個人估計有可能最大痛點會上升到24,500至25,000美金之間,如果上升的話,月底的最大痛點實現的概率會更大一些。目前的空多比也是0.5并沒有明顯的變化,而ETH的最大痛點還是在1,700美金,現在的現貨價格已經低于了最大痛點,所以除非是ETH重新回到低波動率,否則ETH最大痛點下移的可能性會多一些,這點正好和BTC相反,個人預測很有可能會在1,600至1,650美金左右,當前的空多比在0.52,目前還有兩周的時間,一切都說不好,所以非常不建議以月交割的最大痛點作為合約開單的依據,現貨埋伏一點無所謂,高杠桿尤其要注意。

所以總的來說,到周六美股閉盤前情緒都有可能會變化,尤其是到周五下午前,不論BTC和ETH的價格有沒有受到交割期權的影響,但都代表著本周最大痛點的影響會結束,剩下一直到美股閉盤前都有可能會繼續受到四巫日的影響,但相對來說對于流動性的影響會更大一些。

從CME的數據來看,現在也不是很樂觀,雖然BTC和ETH的期貨價格還能勉強保持和Coinbase現貨的正溢價,但溢價的程度都非常的低,這就代表了雖然機構還專業投資者還沒有進入全面看空的地步,但卻不在持續的看多了,尤其是在這次加息后幣市和美股走勢完全體現出了流動性的差距,而且BTC和ETH的波動率都在上升,也是不利于大資金的進入,尤其是ETH雖然發現最近發現波動率有下降的趨勢,但是仍然是高于BTC,所以在匯率上暫時還沒有太大的優勢,仍然維持在0.65的上方。但如果要滿足最大痛點的話,ETH和BTC的匯率有可能會進一步下跌。

今天的內容就這么多吧,雖然價格已經走出了周交割最大痛點的區間,但卻距離月度交割更近了一些,有小伙伴問我為什么不堅持一下,最多一天就能收獲,其實這也說不好,也許賣方并不只是一家,或者是周交割的主力賣方和月度交割的不是一批人,也不是不可能,畢竟從時間上來看,月度交割的埋伏從5月初就開始了,當時BTC的價格還在27,000美金左右,我還一直在說這個價格很難達到,而周交割很有會隨著當前的市場變動而改變,所以確實說不好都一定是同一批賣家。

但不論是什么,對投資者來說都是一種綁架的行為,這種行為讓分析當蕩然無存,我還記得五月的時候有小伙伴還給我留言,說如果每次都按照最大痛點那也不用虧錢了,每周都去蹲點就行了,但實際上這樣確實是不對的,這周就很有可能出錯了,但卻仍然在一個更大的“最大痛點”的掌控之中,所以對于投資,我個人還推薦想博弈的小伙伴逢低定投就好了,不想博弈或者認為目前形勢不好的小伙伴就安心的看著吧,很有可能最困難的時間還沒有到。而且這個月的利好已經兌現的差不多了,剩下的就是財務部的發債,4,000億美金的債務,貨幣市場基金應該會消耗一半,而且美聯儲也強調還會繼續縮表,所以剩下的一半就要市場解決了,看看會不會把BTC和ETH推到月度最大痛點上。

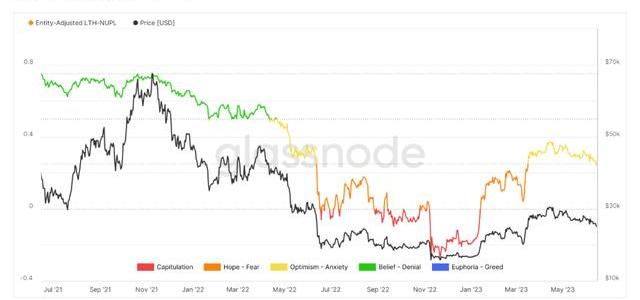

剛剛發現,歷史上最準的長期持有的NUPL的數據已經進入到了橙色區間,就是類似于恐慌指數,目前是到了希望和恐慌的階段,從歷史來看這個階段已經是處于抄底階段了,但卻未必是100%可以盈利的,只有到了“投降“才有100%賺錢的機會,這也是我在等的,2022年的上三次投降機會都非常的準確。這也是每天我結尾都會分享這張圖的原因。要注意的是“投降“雖然和價格有關,但并不代表價格就不會變化,比如2022年的第一次投降是在6月BTC的價格低于20,000美金的時候,第二次是在2022年的10月,也是價格低于20,000美金,第三次是12月,雖然也是低于20,000就進入了,但一直到跌破16,000美金才結束。

歡迎私信進交流群,今天的分享到此結束了,非常感謝各位朋友們百忙之中抽出時間來看這篇文章,希望文章對你有幫助,可以關注我和給我留言評論,一起交流Billions項目組

Tags:BTCETHFUDBTCs是不是黃了btc錢包官網btc短線交易騙局ETH錢包地址ETH挖礦app下載Etherael指什么寓意FUD價格FUD幣

CurveFinance的黑客攻擊引發了大幅拋售,盡管DeFi交易者介入支持CRV,但蔓延級別事件的可能性仍然存在.

1900/1/1 0:00:00周末行情沒什么好說的,比特幣漸漸走穩,山寨各自為政。熱點板塊拉的懷疑人生,冷門板塊經不起比特幣50塊錢的震蕩,沒辦法,聰明錢總比散戶嗅覺靈敏,也更說明了場內資金暫時撐不起百花齊放.

1900/1/1 0:00:00需要知道今天加密貨幣領域發生了什么嗎?以下是影響比特幣價格、區塊鏈、DeFi、NFT、Web3和加密貨幣監管的每日趨勢和事件的最新新聞。 格萊美獎從現在開始將考慮帶有人工智能元素的音樂.

1900/1/1 0:00:00根據NFT數據聚合商CryptoSlam的數據,自8月初以來,以太坊網絡上鑄造的NFT的銷售量逐漸下降。事實上,在撰寫本文時,該連鎖店的總銷售額為82,541,608.15美元.

1900/1/1 0:00:00美國證券交易委員會(SEC)加大了對山寨幣的打擊力度,比特幣險些逃過監管。SEC主席GaryGensler曾多次爭辯說,參與初始代幣發行(ICO)、初始DEX發行(IDO)和初始交易所發行(IE.

1900/1/1 0:00:00早盤開始以后美國的三大股指期貨就在延續下跌的趨勢,隨著逐漸有財報的披露,當前投資者的避險情緒開始上升,即便是并沒有宏觀方面的利空信息,但對于企業的盈利可能不夠理想仍然是當前拋售的主要原因.

1900/1/1 0:00:00