BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+1.08%

ETH/HKD+1.08% LTC/HKD+3.11%

LTC/HKD+3.11% ADA/HKD+2.94%

ADA/HKD+2.94% SOL/HKD+2.59%

SOL/HKD+2.59% XRP/HKD+1.58%

XRP/HKD+1.58%

合并或許是迄今為止以太坊網絡升級最重要的“催化劑”之一,也將在多個方面影響網絡,比如:

顯著降低以太坊的能源消耗,減輕批評者對其環境影響的擔憂;

在協議級別為以太坊網絡優化掃清道路,包括分離“proposer-builder”,將區塊生產與區塊驗證分開;

大大增加資產ETH的吸引力,因為ETH的發行量將減少約90%,可能會導致通貨緊縮,同時質押者也能獲得收益。

那么對于更廣泛的投資者來說,還有沒有其他利用以太坊合并的投資機遇呢?這里我們給大家帶來四個利用以太坊合并的投資策略——

1、流動性質押Token

示例:LDO、RPL、SWISE

流動性質押服務將會是以太坊合并最直接的受益者,預計在以太坊過渡到權益證明后的幾個月內,非托管協議會經歷一次顯著增長。

實際上,流動性質押的理念非常簡單,它允許用戶同時進行以下所有三種操作:持續托管抵押品,獲得質押獎勵,通過發行流動性質押衍生品部署DeFi資產。

以太坊信標鏈驗證者數量突破55萬:3月16日消息,據以太坊官方網站最新數據顯示,以太坊信標鏈驗證者總數量已突破55萬,本文撰寫時為550,342個。

此外,以太坊總質押量達到18,701,653枚ETH,APR為3.6%,按照當前價格計算,質押ETH總價值達到約310億美元。[2023/3/16 13:07:14]

由于以太坊通過合并可以消除此前的技術和執行風險,因此抵押風險大大降低,相應地也會推動一波協議的發展。

此外,以太坊在完成合并后也將有助于降低LSD交易中和ETH有關的折扣。目前,DeFi流動性巨頭Lido上的stETH價格約為0.963ETH,但在六月份Cessius開始暴雷時,stETH價格曾一度出現脫錨,來到了0.933ETH的低點。

預計在“上海”網絡升級之前,信標鏈不會回撤,而是要等到合并后的6-12個月。不過,合并帶來的影響是巨大的,由于折扣將會進一步減少,因此質押人承擔的價格風險也會更小,從而使這些質押協議更具吸引力。

此外,由于預計質押收益率會增加,因此流動性質押協議中的抵押品也可能會增多。現在,信標鏈驗證者僅僅只能獲得區塊獎勵,而在合并之后,質押者可以通過MEV策略獲得交易費用和其它收入。預計這一轉變將使質押收益率從目前的4%左右大幅提升到6-12%。

Double Protocol推出的可租賃NFT標準“ERC-4907”成為以太坊最終標準:6月29日消息,NFT租賃市場Double Protocol推出的可租賃NFT標準“EIP-4907”已通過以太坊開發團隊最終審核,成為以太坊上第30個狀態為“Final”(最終版)的ERC標準。該標準通過雙角色的設置,實現了NFT所有權與使用權的分離,并首創了到期自動收回使用權功能。“ERC-4907”這一標準的應用將極大地降低游戲、元宇宙、會員卡等Utility NFT租賃的開發和集成成本,讓NFT資產更具流動性。據悉,目前確認應用“ERC-4907”標準的項目已達12家。[2022/6/29 1:38:14]

隨著更高收益率以及更高ETH價格的到來,流動性質押協議的收益將會持續增加,質押者的收入也將進一步得到提升。

到目前為止,市場上共有三種支持公開交易Token的流動性質押協議,分別是:Lido、RocketPool和Stakewise。

其中,不同Token在投資組合中扮演著不同的角色:

1、投資者如果尋求藍籌敞口,那么可以選擇LDO,因為它是信標鏈上最大的質押實體,擁有31.2%的質押份額。此外,Lido在流動性質押行業擁有最大的控制權,占90.3%的市場份額。目前,該Token的市值為14.8億美元,完全稀釋估值為27億美元。

21.39萬枚ETH在近一周被質押至以太坊2.0合約:據歐科云鏈OKLink數據顯示,當前以太坊2.0存款合約地址已收到593.33萬ETH,占以太坊供應量的5.1%,近一周新增質押213984 ETH;當前已有35315個地址進行ETH2.0的質押。[2021/6/28 0:11:07]

2、投資者如果比較看重Token經濟學,那么可以關注下第二大流動性質押協議RocketPool,它在信標鏈質押中占有1.6%的份額,在流動性質押行業占有4.5%的份額,市值為4.6752億美元,完全稀釋估值為5.1973億美元。事實上,RPL中蘊含著獨特的Token經濟學,這是由于迷你池的運營商或是通過RocketPool進行驗證的實體需要為每個新驗證器購買價值1.6ETH的RPL,因此Token需求與RPL增長就緊密地聯系在了一起。

3、投資者如果想要最大化風險并且優化beta系數,則可以選擇StakeWise,其市值為2666萬美元,完全稀釋估值為1.9845億美元。雖然該協議的信標鏈和流動性質押份額分別只有0.4%和1.3%,但由于其規模較小且浮動性較低,SWISE可能是三者中beta系數最高的Token。

波卡周報:以太坊橋一季度接入Polkadot 一季度發布Kusama及Polkadot平行鏈:2月2日,波卡Polkadot官方社區PolkaBase發布波卡周報。主要內容包括:在不提供明確的鏈的情況下將無法啟動Substrate;將在所有Polkadot RunTime中使用可擴展多重地址;修復cumulus的狀態緩存;增加交易通知的最大度量標準;波卡15號公投,RunTime升級到Polkadot v27;波卡品牌重塑的已更新進入沉浸階段;Kusama賞金提案子賞金擴展實施已執行;申請參加下一次解碼的Polkadot的提案將于2月28日截止;2021 年第一季度比特幣將進入Polkadot (PolkaBTC);以太坊橋即將在第一季度接入Polkadot;2021年第一季度,Kusama平行鏈發布,Polkadot平行鏈發布。[2021/2/3 18:45:26]

2、DeFi投資

當然,購買Token并不是利用合并賺錢的唯一途徑。精明的市場參與者可以通過DeFi,以各種不同的方式來進行投資,以此反映出不同的市場在以太坊合并之前、之中和之后是如何做出反應的。

動態 | 以太坊未確認交易7899筆:據Etherscan.io數據顯示,以太坊未確認交易7899筆。以太坊全網算力為169.8 TH/s,當前挖礦難度2125.1 TH,交易處理能力9.2 TPS。[2019/7/9]

其中有一種方法就是在Aave、Compound和Euler等貨幣市場借出ETH。這是由于投資者希望能夠積累盡可能多的資產,以便在基于權益證明的以太坊分叉中獲得“空投”的機會,因此在以太坊合并期間,市場對于借入ETH的需求可能會大幅增加。

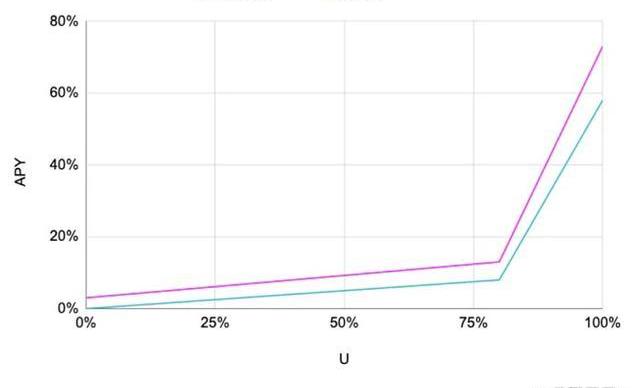

由于這些協議的利率是基于利用效率的,借貸需求的大幅飆升將導致貸方的存款率非常高。我們看到AaveV2上ETH的利率曲線開始快速飆升。目前該市場的利用率為61.56%,但自8月8日以來開始大幅飆升,并大有持續的趨勢。

圖源:Aavedocs

當然,這種策略并非沒有風險。在借貸需求非常高的極端情況下,這意味著Aave中幾乎沒有ETH流動性,在借款人償還或更多存款涌入協議之前,貸方可能暫時無法提取資產。

另一個方法是使用Voltz協議,這是一種用于利率掉期的AMM,旨在押注LSD抵押收益率。由于Staking的回報可能會在合并后增加,因此市場參與者可以使用Voltz通過將ETH作為保證金并購買可變利率stETH或rETHToken,用戶可以通過利用杠桿來放大他們的回報,但需要注意的是,這會帶來更大的清算風險,使用任何形式的杠桿都要非常小心!

3、PoW空投收益耕作

流動性挖礦中蘊藏著數十億美元的“質押機遇”,幾乎可以肯定的是,合并后以太坊仍會存在一些PoW實例,比如孫宇晨和交易所Poloniex等眾多知名行業人士已經承諾支持這次硬分叉,并計劃上架ETHPOWToken。

雖然目前尚不清楚分叉鏈是否具有任何長期生存能力,也不知道ETHPOW未來能具有多少價值,但用戶不必放棄這個“分叉機會”,至少可以多種不同的方式賺取看似大概率會有的空投

如果您尋找更高風險的投資機會,這里有一種方法:在貨幣市場上借入ETH,如果空投的價值大于借入ETH的成本,那么可能是有利可圖的。不過,這種策略伴隨著相當大的風險。借款利率不僅可能超過空投收益,而且一旦ETH價格飆升或抵押品價值下跌,借款人將會被清算。鑒于合并當天極有可能出現大幅波動,投資者需要非常謹慎地進行這種選擇。

如果你害怕高風險,也可以在永續期貨創建一個ETH頭寸。在這種情況下,用戶可以購買現貨ETH,同時在CEX或DEX上使用永續合約做空等量的ETH。通過這種方式,用戶既可以獲得ETH投資敞口,又可以獲得空投,同時不會承擔持有資產帶來的價格風險。如果空投的價值超過資金,這種策略將是有利可圖的。

然而,天下沒有免費的午餐。這種策略的風險同樣很大,因為融資收益略可能會隨著合并事件而飆升。無論哪一種杠桿策略,加上波動性,都會使用戶面臨被清算的巨大風險。

所以,請謹慎行事。

4、其他受益機會

事實上,合并后的以太坊有望對生態經濟的其他領域產生變革性影響。

最先受益的應該是Layer2,PoS過渡后,基本上能為以太坊網絡可擴展性升級鋪平道路,終端用戶的鏈上匯總交易費用將得到大幅降低,這意味著會有更多用戶被吸引到網絡上進行交易,同時也將推動更多Dapp創新——費用降低有助于“刺激”Layer2的普及應用。

在合并的大背景下,投資者可以投資整個Layer2生態系統,比如Layer2基礎層、以及Synthetix(SNX)和GMX(GMX)等Layer2原生DeFi項目,還有一些支持Layer2的基礎架構,比如Synapse(SYN)和HopProtocol(HOP)等快速橋接服務。

合并后,另一個發生變化的領域將會是MEV。隨著“proposer-builder”逐漸分離,MEV的競爭動態將發生巨大變化,這將使以太坊區塊生產和區塊驗證分開。MEV領域中也有一些值得關注的項目,預計會在合并過程中有所突破,比如ManifoldFinance(FOLD)、RookProtocol(ROOK)和CowProtocol(COW),這些Token在最近幾周運行相當不錯,未來也有望成為PoS以太坊的長期受益者。

結論:關注風險,做好研究,選擇冒險

合并即將到來,毫無疑問,這將是以太坊發展道路上一次重要里程碑,也將給以太坊經濟帶來重大變化。

如果您擔心風險,一個比較安全的方法是直接投資ETH,但現在與2018年熊市有很大不同,我們生活在DeFi世界中,因此投資者可以通過多種其他方式參與合并,無論是通過投資/交易流動性質押協議、還是探索Layer和MEV,或是使用DeFi賺取收益。

但無論選擇哪種方式,請關注風險,做好研究,最后再選擇冒險。

在加密行業你想抓住下一波牛市機會你得有一個優質圈子,大家就能抱團取暖,保持洞察力。如果只是你一個人,四顧茫然,發現一個人都沒有,想在這個行業里面堅持下來其實是很難的。想抱團取暖,或者有疑惑的,歡迎加入我們感謝閱讀,我們下期再見!

Tags:ETH以太坊MEVETH錢包地址ETH挖礦app下載Etherael指什么寓意以太坊幣是什么幣MEV價格MEV幣

簡單來說 自2月初以來,SHIB價格已接近中性形態的支撐線。長期和短期RSI均顯示極度超賣情況。價格是從長期格局中反彈還是跌破,將決定未來趨勢的走向.

1900/1/1 0:00:00加密貨幣市場正在經歷顯著的動態轉變,許多資產在經過一段時間的調整后正在復蘇。然而,柴犬是個例外。模因幣仍處于下跌趨勢,而燒毀事件繼續增加.

1900/1/1 0:00:00長期以來,柴犬社區一直熱切期待價格飆升。隨著人們對Shibarium越來越樂觀,社區成員仍然致力于保留其SHIB持有量.

1900/1/1 0:00:00文|何楯之 核財經app獨家6月份以來,加密數字資產市場總體上處在熊市當中,比特幣或瑞波幣等價格的起起伏伏也經常刺激著市場情緒,而有關通證經濟的話題熱度在持續延燒,行業對通證經濟理解的加深.

1900/1/1 0:00:00《核財經》App編譯 據9月24日Chainalysis公布的一項新研究顯示,今年夏天,比特幣的投資者和投機者一直持有自己的頭寸,市場似乎總體上變得更加穩定.

1900/1/1 0:00:00PayPal的穩定幣公告和少數以太坊ETF申請是多頭對價格趨勢逆轉的最大希望。 ETF,這反映了主要資產管理公司尋求建立現貨比特幣ETF的趨勢.

1900/1/1 0:00:00