BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD-1.29%

ADA/HKD-1.29% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD-0.7%

XRP/HKD-0.7%隨著本周比特幣ETF申請的涌入,一個關鍵問題是,有多少比特幣處于活躍狀態并可供出售?

摘要

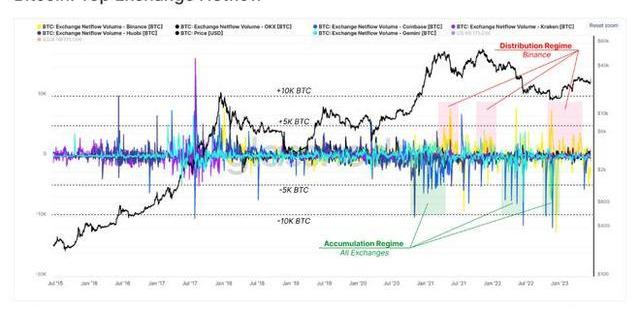

分析美國和亞洲頂級交易所的資金流向顯示,亞洲交易時段資金積累強勁,而美國市場在2023年表現出需求疲軟。

采用本文中介紹的框架,我們使用“熱供應”的概念來識別需求擴張的時期,這隔離了積極參與價格發現的代幣數量。

對2023年短期持有者行為的分析表明,市場心理已經從2022年的看跌環境中轉變,近期的反彈源于其成本基礎,而成本基礎起到了支撐作用。

區域情緒分析

最近幾周,美國證券交易委員會一直在向美國最大的兩家加密貨幣交易所施加壓力。然而,本周出現了由全球最大資產管理公司貝萊德領銜的現貨比特幣ETF申請的淘金熱。作為回應,BTC從2.5萬美元上漲至超過3.1萬美元,創下年度新高。

此次上漲由美國的交易者引領,其次是歐盟的交易者,最后是亞洲

數據:比特幣閃電網絡的通道數量已突破8萬個:11月6日消息,1ML網站統計的數據顯示,比特幣閃電網絡(LightningNetwork)的通道數量已突破8萬個(80153個),近30天增長6.6%,同時比特幣閃電網絡鎖定的比特幣數量接近3200枚(3196枚),節點數量接近3萬個(29804個)。[2021/11/6 6:35:32]

我們可以通過評估通過法定貨幣流入實體的貨幣流動來探索這些區域轉變的框架。為了實現這一目標,我們將CoinGecko排名前三的交易所與美國和亞洲地區隔離開來。

美國:Coinbase、Kraken和Gemini

亞洲:Binance、OKX和Houbi

關注每周平均BTC凈流量可以揭示他們行為中的一些有趣模式。在2020-2021年牛市的早期階段,LUNA的崩潰和FTX的影響導致了強烈的積累和對自我托管的偏好。大多數交易所每天都有5000-10000BTC的凈流出。

然而,幣安在多個場合表現出相反的行為,大量資金流入伴隨著市場拋售事件和下跌趨勢。這在一定程度上可能是因為投資者將持股從被認為風險較高的交易所轉移到了世界上最大的交易所。

哥倫比亞公司監管機構:企業可使用其資金購買比特幣:哥倫比亞公司監管機構Superintendencia de Sociedades在其官方通知中表示,經過磋商,哥倫比亞的企業現在被合法允許使用其資金購買比特幣(該文件中明確指出的唯一代幣)等加密資產,只要它們遵守現行商業法規中概述的規定。該決定對該監管機構來說是一次重大轉變,其在2018年初仍在就加密貨幣投資的危險警告企業,認為代幣過于“不穩定”而無法作為資產。但是,新聲明仍包含有關加密的一些警告,其寫道,加密貨幣“不是金錢或法定貨幣”,并且不能“用作付款方式”。(Cryptonews)[2021/1/1 16:12:01]

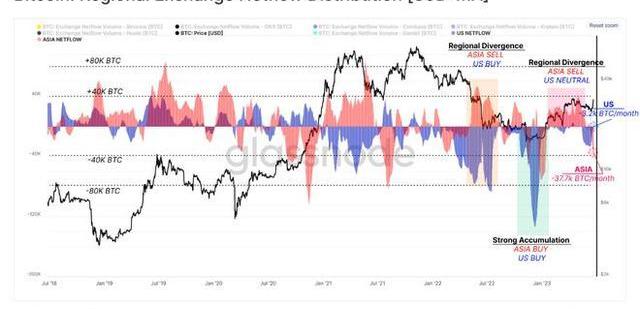

我們還可以根據總部對交易所進行分類,然后匯總每個子類別的總凈流量。

下圖展示了各地區每月累計凈流量。我們可以觀察到,在2022年11月至2023年1月的底部發現階段,這兩個地區都出現了凈流出。相反,在LUNA崩潰之后,以及2023年的大部分時間里,離岸交易所出現了凈流入,而在岸交易所則出現了凈流出,因為美國投資者正在積累或保持中立。

觀察者可以使用該指標來監測區域市場情緒對外部因素做出反應時的變化。例如,在美國證券交易委員會宣布對BinanceUS和Coinbase提起訴訟后,這兩個地區都通過顯著的交易所外流對價格調整做出了反應。目前,離岸交易所的凈流出量為-3.77萬枚比特幣/月,而在岸交易所的購買壓力已降至-3.2萬枚比特幣/月。

動態 | Passware現可幫助用戶找回丟失的比特幣錢包密碼:根據btcmanager消息,近日,Passware發布了他們的Passware Kit Forensic 2018解決方案,用戶可以在丟失或忘記密碼的情況下使用比特幣錢包,該軟件最初用于Blockchain.com和Bitcoin錢包核心服務。據悉,Passware是一家密碼恢復、解密和計算機取證軟件提供商。[2018/10/5]

通過熱供應衡量需求

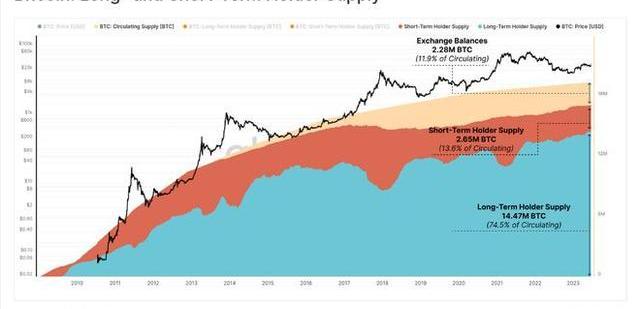

我們最近的時事通訊強調了財富從具有高時間偏好的投資者向持有者的持續轉移。這種流動性不足的模式是之前所有比特幣牛市的主要組成部分。然而,雖然“供應沖擊”可以對價格發現產生積極影響,但趨勢的可持續性仍然取決于進入市場的新需求的涌入。

鑒于需求方的重要性,我們尋求建立一個使用鏈上指標來跟蹤需求擴張的框架。為了實現這一目標,我們將衡量供應勢頭,它作為需求的代理代表非常活躍。

量化資本流動可以通過流通供應高度活躍區域的規模變化來衡量。

換句話說,當新的需求進入市場時,現有投資者通常會以更高的價格交易和分配他們的代幣。因此,舊代幣的支出需要擴大新代幣的供應區域。

動態 | 涉及3億美元的兩名比特幣詐騙案罪犯被捕:據印度時報消息,印度近日逮捕兩名比特幣詐騙案罪犯。據消息,該案件已波及數千名受害者,涉案金額達3億美元。[2018/8/18]

我們首先將“年輕供應”定義為過去155天內移動的所有代幣,這些代幣很可能在短期內被花掉。然而,我們可以更深入地觀察并僅隔離年輕供應區域中最具流動性和高度活躍的子集,我們將其定義為“熱門供應”。

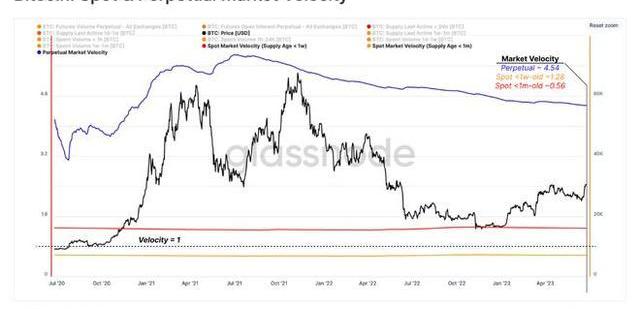

HotSupply是年輕供應的細分,其速度為1或更高。平均而言,速度超過1意味著該地區的每枚代幣每天移動不止一次。

使用以下公式,我們可以計算任意細分硬幣i的速度。

Velocity_i=每日交易量_i/供應量_i

下圖顯示了以下市場的歷史平均速度:

永續期貨市場。

現貨市場。

現貨市場。

永續合約市場的流通速度和供應量<1周都大于1。如果我們考慮下一個年齡段的硬幣,流通速度會降至1以下,這強化了舊硬幣的消費概率較低的觀念。

馬云:比特幣是個泡沫,區塊鏈改變世界程度超乎想象:金色財經獨家分析,阿里巴巴集團董事局主席馬云近日表示,比特幣是個泡沫,區塊鏈改變世界的程度將超乎人們想象。區塊鏈本身是比特幣的底層技術,然而隨著行業的發展,鏈圈和幣圈逐步分化為兩個領域,資本對于其也有所區別對待,區塊鏈技術被寄望于結合實業做出新的發展,然而以比特幣為代表的加密貨幣一直受到監管的不確定性,在各國發展狀況不一。此次馬云的話也契合了更加注重技術的發展方向,規避了監管風險。[2018/6/25]

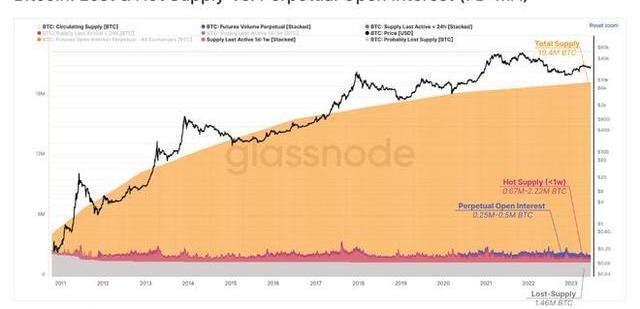

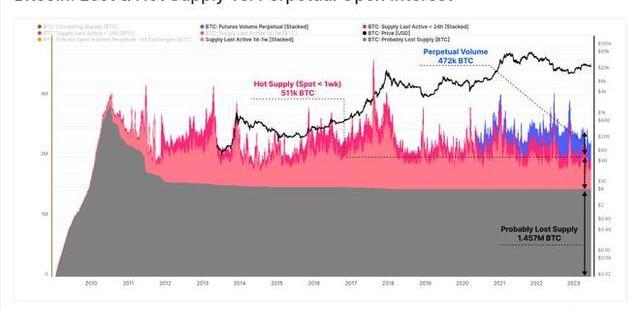

了正確看待這一熱門供應(紅)的規模,該供應區域是根據永久未平倉合約、總循環供應和損失供應來呈現的。有趣的是,在比特幣的整個歷史中,定價過程一直是由總流通供應量中相對較小的一部分驅動的。

HotSupply的中位數為0.67MBTC,最大為2.2MBTC,占總供應量的3.5%至11.3%。這與可能丟失的代幣數量相當,即自2010年7月比特幣首次交易價格以來尚未進行交易的代幣數量。

永續期貨未平倉合約(472kBTC)和熱供應(511kBTC)的規模也相似,如下所示,表明目前“可供”出售的交易量約為983kBTC(~$29.5B),其中略低于一半這是現貨BTC。

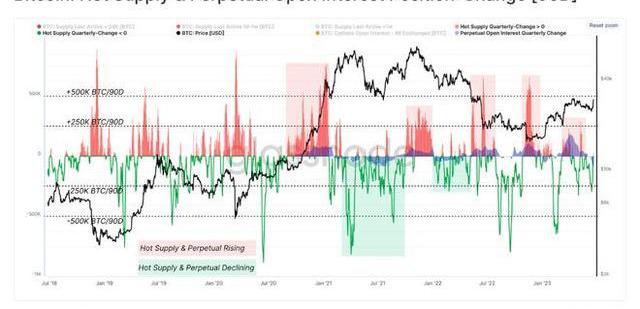

我們還可以證明價格行為與這些熱門供應和永久未平倉合約組成部分的變化之間的相互關系。下圖顯示了這些地區的90天凈頭寸變化,從中我們可以確定流入市場和流出市場的資金流向和規模。

在過去的牛市和嚴重的投降事件中,價值通常在25萬到50萬比特幣之間被部署到市場中。在長期的熊市期間,類似數量的交易量會積累起來,并在足夠長的時間內離開市場,以退出這一熱門供應群體。

熱供應擴張對價格走勢的影響如下圖所示。過去5年出現了七次主要的資本流入浪潮,規模從每季度40萬比特幣到90萬比特幣不等。這些與26%至154%之間的市場波動相關。

從這張圖表中,我們還可以比較Mt.Gox基金和美國政府持有的沒收比特幣等主要供應源清算的潛在影響。由此我們可以看出,一個季度類似的需求流入可能能夠吸收兩個來源的全部分配。

對鏈上成本基礎做出反應

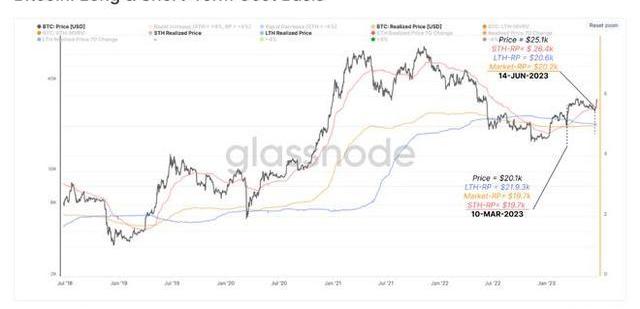

在我們的WoC18報告中,我們闡述了周期樞軸點期間短期持有者行為的重要性。到2023年,價格和短期持有者成本基礎之間存在兩個主要交叉點,并提供了強有力的支撐。

長期和短期持有者成本基礎的每周變化率上周降至零,反映出在26,000美元左右達到了穩定的平衡。這表明投資者的心理已經從2022年的熊市心態轉變為將盈虧平衡水平視為建立頭寸的機會,而不是退出流動性。

我們還可以看到短期持有者MVRV指標的強烈反應,在MVRV=1的盈虧平衡水平上做出強烈反應。

該比率目前為1.12,表明短期持有者群體的平均利潤為12%。當該指標超過1.2至1.4之間的水平時,市場調整的風險往往會上升,因為投資者的未實現利潤越來越大。

最后,我們關注STH-SOPR指標中呈現的短期持有者年初至今的支出行為。我們使用90天±標準差帶作為識別可能反應點的工具繪制了上帶和下帶。最近幾周,我們多次發現現貨賣家在低于下限時出現枯竭,包括在恢復至3萬美元以上之前設定的最終低點25,100美元。

總結和結論

隨著機構級ETF申請在美國掀起熱潮,我們看到了美國主導的需求復蘇的早期跡象。在此之前,2023年美國需求相對疲軟,亞洲頂級交易所迎來了今年迄今為止最強勁的增持。

鑒于出現新的大型現貨BTC收購方的前景,我們開發了一個用于評估BTC供應量的框架,以及一個用于評估新需求擴張的工具包。

最后,我們研究了短期持有者群體的行為,并觀察到他們的市場心理似乎已經從2022年的熊市憂郁中轉變。他們的行為表明了一種新的看法,即“收支平衡”水平是一個機會增加頭寸,而不是清算任何可用的退出流動性。

Tags:比特幣BTCETF比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢BTCs是不是黃了btc錢包官網btc短線交易騙局ETF幣是什么幣

Multichain是一種在數十個區塊鏈上運行的跨鏈橋接協議,已受到漏洞攻擊,其原因尚未確定。該協議背后的團隊已確認超過1.2億美元的數字資產被轉移到未知的錢包中,并且正在調查該事件.

1900/1/1 0:00:00神經網絡量化策略有哪些?1、基于深度學習的投資組合策略:基于深度學習的投資組合策略是一種基于人工神經網絡的投資策略,它可以根據市場的歷史數據,利用神經網絡的學習能力,對市場行為和走勢進行預測.

1900/1/1 0:00:00前言 跨鏈技術被認為是區塊鏈領域的圣杯,是實現萬鏈互通的關鍵技術。人們往往將其重要性和互聯網的TCP/IP進行類比.

1900/1/1 0:00:007月15日公布的最新一期CFTCCME比特幣持倉周報顯示,比特幣標準合約總持倉量自17008進一步回落至16302,該統計周期內比特幣價格保持在約500美元左右的窄區間內震蕩.

1900/1/1 0:00:00HotsCoin交易所:以太坊的手續費是指在進行以太坊網絡上的交易或合約操作時所需支付的費用,也被稱為燃氣費.

1900/1/1 0:00:00什么是側鏈和layer2側鏈和第2層都是與區塊鏈技術有關的概念。HotsCoin量化平臺:側鏈是一個獨立的區塊鏈,與主區塊鏈相連,允許資產或信息從一個鏈轉移到另一個鏈.

1900/1/1 0:00:00