BTC/HKD+0.13%

BTC/HKD+0.13% ETH/HKD-0.65%

ETH/HKD-0.65% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD-1.19%

SOL/HKD-1.19% XRP/HKD-0.37%

XRP/HKD-0.37%該文章探討了加密貨幣市場的波動以及它們與全球股票市場和美國貨幣政策之間的關系。研究人員確定了一個單一的價格成分,將其稱為“加密因子”,解釋了80%的加密貨幣價格變動,并且表明其與股票市場的關聯性增加與機構投資者進入加密貨幣市場的時間相吻合。研究人員還記錄了與股票類似的現象,即美聯儲的收緊貨幣政策通過風險承擔渠道減少了加密因子的影響,與加密資產提供對沖市場風險的觀點相反。最后,研究人員展示了一個具有時變的整體風險厭惡的樣本異質代理模型可以解釋他們的實證結果,并突顯了如果機構投資者的參與規模變大,加密市場可能向股票市場傳遞風險。

介紹

加密資產在設計和價值主張方面存在顯著差異,然而它們的價格卻呈現出共同的周期性波動。從2016年的200億美元激增至2021年11月近3萬億美元,然后在最近的加密“寒冬”中暴跌至1萬億美元以下。指數回報的階段吸引了零售和機構投資者的關注(Benetton和Compiani,2022;Auer和Tercero-Lucas,2021;Auer,Farag,Lewrick,Orazem和Zoss,2022),而隨后的崩盤引起了家和監管機構的越來越多關注。加密市場的這些波動可能還與其他資產類別的波動日益同步:在2020年之前,比特幣在一定程度上提供了對市場風險的部分對沖,但自那以后它與標準普爾500指數的相關性逐漸增強(Adrian、Iyer和Qureshi,2022)。

然而,我們對影響加密資產價格的共同驅動因素以及影響加密資產與股票市場(包括美國貨幣政策)相關性的因素了解甚少。本文試圖通過回答以下問題來闡明這些問題。加密資產之間存在多大程度的共同周期?加密市場是否越來越與全球股票市場同步?如果是,為什么會這樣?鑒于美國貨幣政策被認為是全球金融周期的關鍵驅動因素(Miranda-Agrippino和Rey,2020),美國貨幣政策是否同樣影響加密資產的周期性?如果是,通過哪些渠道?

我們通過使用動態因子模型來回答這些問題,以確定加密資產價格中的主導趨勢。我們使用在2018年之前創建的七種代幣的日價格面板,這些代幣共計約占總加密市場市值的75%,我們將它們的波動分解為特定資產的特有干擾和AR(q)共同分量。我們發現,由此產生的“加密因子”解釋了加密價格數據方差的約80%。這比Miranda-Agrippino和Rey(2020)計算得出的全球股票20%的數字要大得多,這也反映了最大加密資產的市值集中程度相對于最大股票的情況。這個數字在各種滯后階數q下都是穩健的,并且當擴大面板以包括更多加密資產時,我們發現相似高度的相關性。

灰度董事總經理:新冠疫情以來機構正迅速涌入加密貨幣領域:金色財經報道,灰度(Grayscale Investments)董事總經理Michael Sonnenshein表示,自新冠疫情以來,家族辦公室、注冊投資顧問、對沖基金和其他機構正迅速涌入加密貨幣領域,該公司吸引了很多興趣。投資者在將加密貨幣添加到他們的投資組合之前,沒有在等待經濟穩定。[2020/5/22]

在第二步中,我們研究了這個加密因子與一組全球股票因子的關系,這些股票因子是使用按國內生產總值(GDP)最大的國家的股票指數構建的(借鑒了Rey,2013;Miranda-Agrippino和Rey,2020的思想)。我們發現在整個樣本中存在著正相關關系,特別是自2020年以來的相關性非常強。這種日益增強的共同運動不僅僅局限于比特幣與標準普爾500指數之間,更廣泛地涉及到加密和全球股票因子。在股票市場的細分中,我們發現自2020年以來,加密因子與全球科技因子和小市值因子的相關性最強,而與全球金融因子的相關性出奇地較低。

加密資產與股票之間的增加的相關性與機構投資者自2020年以來在加密市場的參與增加相吻合。盡管機構的暴露相對于其資產負債表來說較小,但它們的絕對交易量要遠遠大于零售交易者。特別是,機構投資者在加密交易所的交易量在2020年第二季度至2021年第二季度之間增加了超過1700%(從大約250億美元增至450億美元以上)(Auer等,2022)。由于機構投資者交易股票和加密資產,這導致了邊際股票和加密投資者風險配置之間相關性的逐漸增加,從而進一步導致全球股票和加密因子之間的相關性增加。根據Bekaert、Hoerova和Lo Duca(2013)的因子運動分解,我們發現在加密資產和股票的整體有效風險厭惡之間的相關性可以解釋這兩個因子之間大部分(高達65%)的相關性。

加密資產與股票之間的增加的相關性與自2020年以來機構投資者參與加密市場的增長相吻合。盡管機構的暴露相對于其資產負債表來說較小,但其絕對交易量遠遠大于零售交易者。特別是,機構投資者在加密交易所的交易量在從2020年第二季度到2021年第二季度之間增加了超過1700%(從大約250億美元增至450億美元以上)(Auer等,2022)。由于機構投資者交易股票和加密資產,這導致了邊際股票和加密投資者風險配置之間風險特征相關性的漸增,從而進一步導致全球股票和加密因子之間的相關性增加。根據Bekaert、Hoerova和Lo Duca(2013)的因子運動分解,我們發現加密資產和股票的整體有效風險厭惡的相關性可以解釋這兩個因子之間大部分(高達65%)的相關性。

動態 | OKEx等四個交易所占12月加密貨幣衍生品總交易量的96%:CryptoCompare的2019年12月交易報告數據顯示,四個交易所占加密貨幣衍生品總交易量的96%。在12月份,OKEx的日交易量達到了33.2億美元,占加密貨幣衍生品總市場份額的35.8%;火幣日交易量為27億美元,市場份額為29.16%;BitMEX日交易額為19億美元,市場份額為19.7%;幣安日交易量為7.97億美元,市場份額為11.4%。(cryptoglobe)[2020/1/28]

由于美國貨幣政策影響全球金融周期(Miranda-Agrippino和Rey,2020),股票和加密之間的高相關性表明其對加密市場可能產生類似的影響。我們使用每日VAR(向量自回歸模型),其中包括Wu和Xia(2016)提出的影子聯邦基金利率(SFFR),以考慮平衡表政策在我們的樣本期內的重要作用,來測試這一假設。我們通過Cholesky分解來識別貨幣政策沖擊的影響,分解的順序如下:SFFR;國債10年期和2年期利差,反映未來增長的預期;美元指數、石油和黃金價格,作為國際貿易、信貸和商品周期的代理;VIX指數,反映未來預期不確定性;最后是股票和加密因子。在這種設置中,內生性不太可能成為一個問題,因為美聯儲不太可能根據加密價格的波動調整其貨幣政策,而且這種調整不太可能在每日層面上進行。

我們發現,美國貨幣政策影響加密貨幣周期,就像它對全球股票周期產生影響一樣,與加密資產提供市場風險對沖的說法形成鮮明對比。聯邦基金利率(SFFR)上升一個百分點會導致隨后兩周內加密因子持續下降0.15個標準偏差,而股票因子下降0.1個標準偏差。有趣的是,就像全球金融周期(Rey,2013)一樣,我們發現只有美聯儲的貨幣政策才起作用,而其他主要中央銀行的貨幣政策不起作用,這很可能反映了加密市場高度使用美元。

我們發現,貨幣政策的風險承擔渠道是驅動這些結果的重要渠道,與Miranda-Agrippino和Rey(2020)在全球股票市場的發現相類似。特別是,我們發現貨幣緊縮會導致加密因子的減少,同時伴隨著加密市場整體有效風險厭惡的代理指標激增。換句話說,限制性政策使投資者的風險位置變得不太可持續,因此他們減少了對加密資產的暴露。當在2020年分割樣本時,我們發現加密市場風險厭惡的影響只在2020年之后的時期顯著,這與機構投資者的加入加強了貨幣政策傳導到加密市場的傳播一致。在更正式的測試中,我們發現在使用Auerbach和Gorodnichenko(2012)提出的平滑轉換VAR進行假設測試時,結果相同,其中轉換變量是機構投資者的份額。

聲音 | 普華永道主管:2018是加密貨幣“修正年” 今后將吸引更多機構投資者:據中證網消息,普華永道(PwC)金融科技與加密業務亞洲主管Henri Arslanian表示,2018年已有許多機構投資者入場,2019年預計會有更多。他表示,對加密貨幣的監管透明度2018年得到了極大的提升,如果此種態勢在2019年得到延續,將會更多地消除機構投資者和其他玩家入場時的不適。2018年是該領域的“修正年”,科技成果將使該產業在2019年繼續保有信心。[2018/12/26]

接下來,我們在一個包含兩類異質投資者的模型中對我們的結果進行了合理化,即加密和機構投資者。前者是僅投資于加密資產的零售投資者,而后者可以投資于股票和加密資產。關鍵是,加密投資者是風險厭惡者,而機構投資者是風險中性者,但面臨價值風險約束。我們可以將加密資產的均衡回報重寫為它們的方差與股票回報的協方差的線性組合,乘以整體有效風險厭惡的比例。后者可以解釋為投資者的平均風險厭惡程度,按照其財富權重進行加權。這意味著,機構投資者相對財富越高,加密市場整體有效風險厭惡與其風險偏好越相似,加密和股票市場之間的相關性也越大。由于機構投資者在加密市場的存在降低了整體有效風險厭惡,我們解釋了加密價格對貨幣緊縮的增加反應,這反映出杠桿投資者對經濟周期更加敏感(Coimbra,Kim和Rey,2022;Adrian和Shin,2014)。最后,我們注意到,即使在我們的簡單框架中,加密到股票的溢出效應也可能會出現:如果機構的加密持倉變得很大,加密價格的崩盤會降低股票的均衡回報。

總體而言,我們的研究結果強調了加密貨幣周期與全球股票市場之間的顯著同步,并對貨幣政策沖擊產生類似的反應。盡管存在許多關于加密資產價值的解釋,例如作為通脹對沖或提供更多的經濟轉換手段,但我們的研究結果表明,美國貨幣政策影響加密市場的周期性。

加密因子

為了將加密市場的波動總結為一個變量,我們使用動態因子建模,這是一種降維技術。這使我們能夠將一組價格分解為其特異性組成部分和一個共同趨勢。具體而言,我們從在2018年1月之前創建的最大加密資產的日價格開始(不包括穩定幣)。這給我們留下了七種加密資產,占2022年6月總市值的75%。然后,我們將這個加密價格面板表示為一個AR(q)共同因子ft和一個特定資產特異性擾動εit(后者又遵循AR(1)過程)的線性組合:

其中L是滯后因子,

動態 | 加密貨幣交易所CoinField 考慮將XRP作為基礎貨幣:據coinpost報道,加拿大加密貨幣交易所CoinField于北京時間9月22日早上在其官方推特上宣布,該交易所計劃將業務擴展至69個國家,除了30 種交易對和4種法幣,正在考慮將XRP作為基礎貨幣。[2018/9/25]

是資產 i 的因子載荷的 q 階向量。使用最大似然估計該系統,使用信息標準選擇 q,產生我們的公因子。也有可能指定影響價格不同的多個因子,當我們考慮多個不同的加密資產子類時,我們就會使用這種后一種規范。

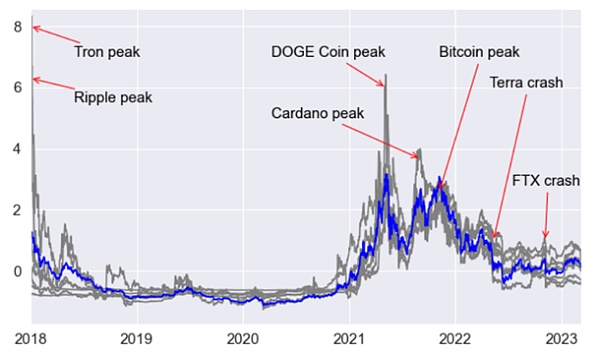

圖1顯示了加密因子和我們從中提取它的基礎價格系列。加密因子有效地捕捉了特點明顯的加密市場階段,比如2018年初的下降,隨后的“加密寒冬”,比特幣和狗狗幣的最新繁榮,以及2022年Terra和FTX的下滑,而不會過分受到瑞波幣和波場幣等孤立尖峰的影響。

圖1 加密因子

注:該圖顯示了加密因子(藍色)以及構建它的標準化加密價格(灰色),使用動態因子模型生成。

為了更系統地評估這個因子的重要性,我們依次將每個價格系列回歸到加密因子上。平均而言,底層系列的80%變化可以由我們的加密因子解釋。對于所有七種資產,這個數字都在68%以上,突顯了我們的樣本期內共同運動的高度。作為比較,Miranda-Agrippino和Rey(2020)計算的全球股票因子只解釋了全球股票價格的20%,突顯了加密市場的更大共同運動和市值集中。因此,我們的發現強有力地證實了一個單一的加密因子的存在,它驅動著整個加密市場的價格。

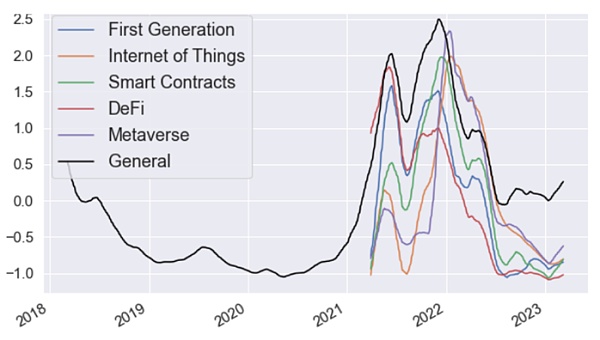

考慮到用于計算我們的因子的資產范圍有限,我們還確認我們的加密因子反映了較新資產的更近期趨勢。為了做到這一點,我們檢查了一個更廣泛的資產樣本,分為五個類別:第一代代幣(比特幣、瑞波幣和狗狗幣)、智能合約平臺代幣(以太坊、幣安幣、卡爾達諾、索拉納和波卡點)、DeFi代幣(Chainlink、Uniswap、Maker和Aave)、Metaverse代幣(Flow、Ape Coin、the Sandbox、Decentraland和Theta Network)以及物聯網代幣(Helium、Iota、IoTex和MXC)。然后,我們估計一個包含五個不同因子的新模型,其中每個因子只影響一個類別。結果如圖2所示,同時顯示了上面估計的一般加密因子。所有類別都與一般加密周期高度相關,驗證了我們對共同趨勢的關注。

阿塞拜疆對加密貨幣收入和利潤征稅:據一位來自阿塞拜疆稅務部門的高級官員透露,加密貨幣交易的收益將被征稅。能源豐富的國家當局打算利用企業利潤和個人收入。此前阿塞拜疆對加密貨幣采取了保守的立場,但現在對稅收的關注表明了態度的變化。[2018/5/6]

圖2 加密子因素

注:該圖顯示了總體加密因子和五個加密子因子,經過標準化和平滑處理。這些子因子是從以下資產構建的:第一代代幣——比特幣、瑞波幣和狗狗幣;智能合約平臺代幣——以太坊、幣安幣、卡爾達諾、索拉納和波卡點;DeFi代幣——Chainlink、Uniswap、Maker和Aave;Metaverse代幣——Flow、Ape Coin、the Sandbox、Decentraland和Theta Network;以及物聯網代幣——Helium、Iota、IoTex和MXC。

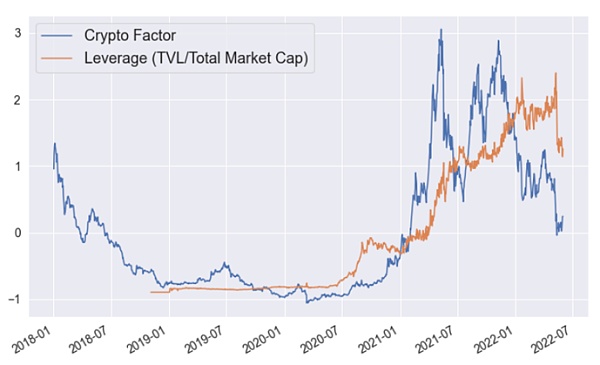

最后,與案例證據一致,加密因子與加密市場杠桿的代理變量相關。圖3繪制了加密因子與加密杠桿之間的關系,這里的加密杠桿是使用去中心化金融("DeFi")合約中鎖定的總價值(TVL),以總加密市場市值為標準化基準定義的。這顯示了直到2018-2019年的加密“寒冬”結束之前,系統相對于杠桿效應較小,之后杠桿顯著增加,并且與總體加密因子的相關性增加。

圖3 去中心化金融杠桿

注:該圖顯示了總體加密因子和代表DeFi總杠桿的替代指標,該指標定義為去中心化金融合約中鎖定的總價值(TVL),以總加密市場市值為標準化基準。TVL數據來自https://defillama.com/。

加密貨幣與全球金融周期

現在我們轉向加密因子與全球股票之間的關系。Iyer(2022)已經記錄下了比特幣和標準普爾500指數收益之間自2020年以來的相關性增加。因此,我們猜測加密市場已經變得更加整合和與股票周期同步。為了評估這一點,在本節中,我們計算一個全球股票因子,然后研究它與加密因子之間的關系。

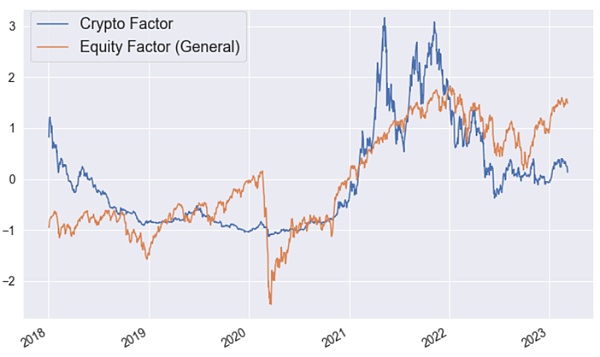

我們使用Eikon/湯森路透提供的最大五十個國家按國內生產總值排名的所有股票指數構建全球股票因子。然后,我們按照前一節的方法計算:使用所有主要股票指數的總體因子、小市值股票的因子,以及技術和金融部門各自的因子。圖4展示了股票和加密因子。與加密因子一樣,股票因子可靠地復制了全球市場的動態,包括COVID-19沖擊期間的急劇下跌、隨后的復蘇以及2022年初的下滑。總體而言,在2020年之前,這兩個系列的相關性相對較低,然后從2020年下半年開始逐漸增加。更正式地,在表2中,我們將加密因子的變化回歸到其他各因子的變化上。模型(1)顯示,總體上,加密因子與股票因子之間的相關性非常顯著,而模型(2)和(7)特別強調,這種關系是由技術和小市值部分驅動的。

圖4 加密貨幣和股權因素

注:該圖展示了加密和股票因子的標準化時間序列,分別從大范圍的加密價格和股票指數中使用動態因子模型得出,正如第2節所描述的。

鑒于機構的重要性,我們現在調查他們在改變邊際加密投資者的風險特征中的作用。為了在經驗上對此進行研究,我們按照Bekaert等人(2013)和Miranda-Agrippino與Rey(2020)的方法,將因子的變動分解為兩個要素:(i)市場風險的變化,以及(ii)市場對風險態度的變化,即“整體有效風險厭惡”,定義為投資者的加權平均風險厭惡。我們用實現市場風險(i)的代理變量,即按照Miranda-Agrippino與Rey(2020)的方法測量的MSCI World指數的90日方差,然后可以通過以下對數回歸的剩余項

(作為其反函數)來估計(ii):

對于加密貨幣來說也是如此:

其中:

是使用上面方程(1)中的方法估計的因子;我們在加密回歸中重復了MSCI World項,以控制整體全球市場風險;并且我們在加密回歸中添加了比特幣價格的90日方差作為實現加密市場風險的類似代理變量。

方程(2)中提取的有效股權風險厭惡與文獻中其他投資者風險承擔的代理變量一致。90天股權風險厭惡與He、Kelly和Manela(2017)提出的中介資本比率和中介杠桿比率的平方的相關性(在附錄A的表A.4中)分別為-0.292和0.434。這些代理變量的解釋如下:當負面沖擊影響中介機構的股本時,它們的杠桿比率會增加;因此,它們的風險承擔能力受到影響,有效風險厭惡上升。考慮到He等人(2017)使用了非常不同的方法,并且我們正在比較日度測量結果,這些相關性相對較高。實際上,他們的代理變量僅使用了紐約聯邦儲備銀行的主要交易商的資本比率構建,而不是來自(從全球股票價格計算得出的)全球股權價格(參見他們論文的方程式6)。

圖5顯示了邊際加密投資者的結果整體有效風險厭惡,以及加密因子。我們識別出兩個主要階段,分別是2019年末之前和之后。在我們樣本的開始階段,加密投資者的有效風險厭惡更加波動,并呈略微增加的趨勢。值得注意的是,這與“加密寒冬”相吻合,這是一個相對平穩或負回報的較長時期。在2020年之后,有效風險厭惡相對穩步下降,加密因子表現出較大的回報和高波動性。有趣的是,自2022年5月Terra/Luna的崩盤以來,加密因子幾乎成了有效風險厭惡的鏡像,這意味著加密價格主要受到加密投資者風險偏好的變化驅動。最后,我們注意到,有效風險厭惡的下降與機構投資者參與的增加相對應,機構投資者可以承擔比零售投資者更多的風險,從而改變了邊際加密投資者的風險偏好。

圖5 總體有效的加密風險規避

注:該圖顯示了加密貨幣因素和加密貨幣市場中的總體有效風險規避,根據 Bekaert 等人的估計。(2013) 以及 Miranda-Agrippino 和 Rey (2020),如文中所述。這兩個變量都是標準化的。

總體而言,我們的研究結果支持這樣一個假設,即機構投資者的進入是推動加密市場與股票市場之間相關性增加的主要因素。與此同時,許多傳統金融機構進入加密市場的同時,邊際加密投資者的風險厭惡趨勢逐漸與邊際股權投資者相似,而這種相關性反過來可以解釋加密和股權因素之間的重要部分相關性。

結論

加密資產在設計和價值主張方面存在顯著差異,然而它們的價格卻呈現出共同的周期性波動。單一的加密因子可以解釋80%的加密價格變動,并且自2020年以來,它與全球金融周期的相關性增強,特別是與技術和小市值股票相關。我們提供證據表明,這種相關性是由機構投資者在加密市場中的增加所驅動的,這使得邊際股權和加密投資者的風險特征趨于相似。此外,加密市場對美國貨幣政策非常敏感,貨幣緊縮會顯著減少加密因子,與全球股票市場的反應類似。

我們概述了一個能夠解釋我們實證結果的最簡化理論框架。我們展示了加密收益可以表示為加密市場中動態的整體風險厭惡函數,而這又受到加密投資者基礎組合的變化影響。隨著機構投資者在加密市場中所占份額的不斷增加,加密邊際投資者的風險承擔特征趨于與股權市場相似。風險無風險利率的上升會降低收益,而如果機構投資者在加密市場持有更大的份額,而且更多的杠桿代理對經濟周期更敏感(Adrian和Shin,2014;Coimbra等,2022),這種影響會變得越來越顯著。

我們的研究結果還有助于關于加密資產的政策討論。我們發現這些資產并不提供對經濟周期的對沖,相反,我們的估計表明它們對比股票更敏感。此外,加密與股票市場之間的相關性增加,再加上機構投資者同時交易加密資產和股票,意味著可能存在潛在的溢出效應,最終可能引發系統性風險擔憂。特別是,我們的框架暗示,在一個可能的未來世界中,加密在機構投資者的投資組合中占據相當大的份額,加密市場的崩盤可能會對股權市場產生重要的負面影響。基于這些原因,政策制定者可以利用機構投資者對加密的暴露仍然有限這一事實,來制定和實施一個更完善的監管框架。

金色財經

金色財經 善歐巴

web3中文

金色早8點

YBB Capital

吳說Real

元宇宙簡史

DeFi之道訊,4月11日,天使投資人EvanLuthra.eth發推稱,AniCube已開放免費NFT空投注冊,注冊截至4月15日。空投將于4月18日開啟.

1900/1/1 0:00:00作者:Faust,極客web3導語:近日,Danksharding的提出者、以太坊基金會的研究員Dankrad Feist在推特上發表了一番頗具爭議的言論.

1900/1/1 0:00:00導語:過去兩年,足球體育產業迎來了數字化的新浪潮。AI 技術、沉浸式AR/VR、NFT、Fan Token 與 Web3 技術等創新元素,共同為球迷構建了一個豐富、直觀的數字化觀賽體驗.

1900/1/1 0:00:00作者 : 小飛 盡管處于老 L1 林立、新 L1 涌現、多個 L2 賽馬,熊市存量博弈的激烈競爭環境之中,Sei Network 一直不缺流量.

1900/1/1 0:00:00據金融時報報道,幾位知情人士透露,Meta金融部門MetaFinancialTechnologies正在探索為其元宇宙創建一種虛擬貨幣,該貨幣以其首席執行官扎克伯格命名.

1900/1/1 0:00:00在今年7月底,Base鏈的平靜被一個名為$BALD的meme代幣所打破。BALD不僅因其短期內的萬倍漲幅引起轟動,更因為其背后的財富神話吸引了全網的目光,使得大家開始廣泛關注Base生態.

1900/1/1 0:00:00