BTC/HKD+0.96%

BTC/HKD+0.96% ETH/HKD+0.79%

ETH/HKD+0.79% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+1.72%

ADA/HKD+1.72% SOL/HKD+4.41%

SOL/HKD+4.41% XRP/HKD+1.14%

XRP/HKD+1.14%Tradeyourownrisk.

風險提示:本文創作僅出于個人對DeFi愛好及分享,不代表及構成任何投資理財及資訊建議,入市有風險,投資需謹慎,風險自擔。

相比在交易所囤幣,將資產存入DeFi賺取穩定年化,可最大化資金利用率,是資產配置的必備倉位,之前寫過一篇《不做LP如何賺取高收益》,向大家介紹了DeFi機槍池的玩法,其實除機槍池外,穩定幣/單幣質押挖礦還有其他可選的單池,如借貸、保險、穩定幣DEX等協議,本文將對幾類協議的礦池作出進一步介紹。

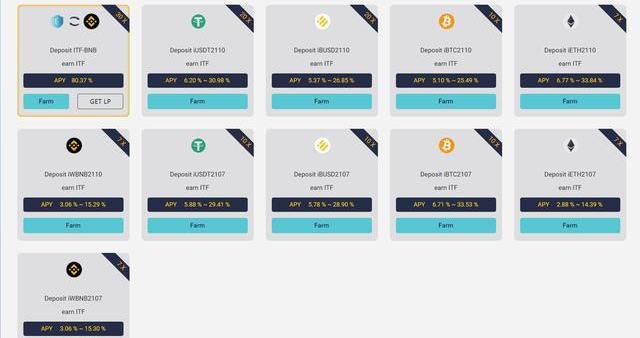

機槍池

簡介

機槍池又叫收益聚合器,與傳統的基金產品類似,將token質押到機槍池,協議會自動選擇收益最高的投資標的+自動化復投策略,實現APY的最大化,相信很多老玩家已經在機槍池配置了資產,比如持倉MDX套牢朋友們,應該已經換過多個機槍池了,我自己也是一樣。

這里機槍池的定義不局限在項目本身,部分機槍池協議會集成在項目內一個板塊,比如DEX類項目:Burgerswap、Youswap、Pureswap等。

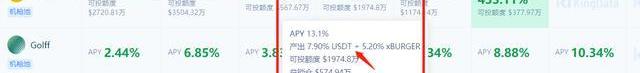

選擇機槍池常用工具平臺如下:https://apy.kingdata.com/apy匯聚主流公鏈各機槍池APY數據及獎勵token詳情,提供pools的歷史APY曲線等數據。https://apr666.com/以信息展示為主,同樣聚集多個機槍池、借貸等DAPP,目前支持Polygon鏈上機槍池數據。

分析:頂級DeFi協議財庫已經歷高達90%的大幅下降:7月16日消息,The Block Research發推稱,頂級DeFi協議的財庫已經經歷了高達90%的大幅下降。減少的原因可能是財庫持有協議原生代幣的很大一部分,其價格在持續的市場低迷期間急劇下跌。[2022/7/17 2:18:20]

https://app.defiscore.io/assets/eth以ETH公鏈協議為主,提供各pools的歷史APY曲線

關注指標

選擇機槍池主要關注以下指標:TVL、獎勵代幣、代幣K線、提取規則、單利APR及綜合年化APY

TVL

TVL是項目熱度的最直觀反饋指標,但暫無具體的梯度標準,需要多個機槍池對比查看,個人定義TVL1000WU以下的項目都不能稱之為大機槍池,存在一定的安全風險。

通常機槍池在早期VL相對較低時,機槍池的治理代幣可能處于幣價上升階段,此時的APR及APY因治理代幣的價格上漲,收益會相對較高,隨之幣價的震蕩及TVL的增長,實際的年化收益也會隨之波動緩降。

獎勵代幣

APY相對較高的機槍池,一般挖礦產出的代幣為兩種:質押token+平臺token。

因此在選擇池子時,要對比同一token在不同機槍池的原token產出比例,拋開平臺幣產出部分,來計算凈產出APY,這樣是最穩健的策略。

Avalanche鏈上DeFi協議總鎖倉量為113.3億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為113.3億美元,24小時減少4.62%。鎖倉資產排名前五分別為AAVE(29.6億美元)、TraderJoe(17.4億美元)、Benqi(16.1億美元)、Curve(11.9億美元)、multichan(9.44億美元)。[2022/1/6 8:29:08]

以USDT單幣質押為例,DeerFi的U年化為10.52%,Burger的U年化為7.9%,所以按最穩健的策略看,DeerFi的實際U年化相對更高。

提取規則

部分機槍池協議會設定鎖倉周期,及按質押時間長短不同,在限定周期內提取進行梯度手續費抽成,此規則主要為保持其生態的TVL穩定,及獎勵平臺幣的價格穩定。

如:PancakeBunny單幣質押挖礦,72小時內取出會扣除0.5%的本金;Autofarm,ACryptoS取出時扣稅0.5%

一般機槍池的高收益均來源于復投策略,質押周期一般相對較長,不建議頻繁切換,頻繁切換的結果可能導致最后的實際收益達不到單池長期復投的收益率。

數據:Terra鏈上DeFi協議總鎖倉量突破100億美元 創歷史新高:10月22日消息,Defi Llama數據顯示,Terra鏈上DeFi協議總鎖倉量達100.8億美元,創歷史新高。目前,鎖倉量排名前5位的公鏈分別為以太坊(1614.6億美元)、BSC(204.9億美元)、Solana(123.7億美元)、Terra(100.8億美元)、Avalanche(75.8億美元)。[2021/10/22 20:49:10]

APR與APY

APR定義為單利即質押一年的固定收益率,APY定義為綜合年化收益率,指通過復投策略,按照一年期計算的最終年化,此類收益一般出在機槍池類協議,后面提到的借貸等協議大多為固定年化,即APR。

風險

由于機槍池鎖倉金額巨大,會成為黑客“重點關注”的對象1)智能合約風險,即協議漏洞、黑客攻擊等2)閃電貸等幣價攻擊風險,幣價遭受嚴重攻擊導致平臺幣價格下跌,

高收益礦池

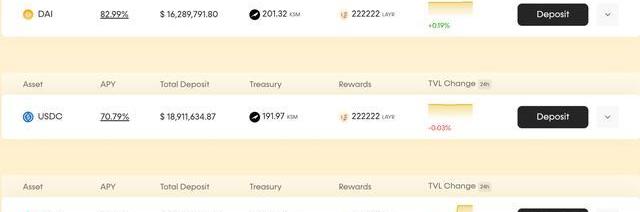

新發現的高收益穩定幣礦池,Composable—Layer新晉項目,定位為Layer2跨層流動協議,允許不同資產跨鏈流動,無需首先返回Layer1,目前TVL為$55M。

https://app.composable.finance/

Bequant與Global Digital Finance合作成立工作組 以為DeFi創建最佳實踐:加密經紀商Bequant與Global Digital Finance合作創建工作組,以期為DeFi創建一些最佳實踐,努力提高其采用,同時避免繁瑣的監管。根據一份新聞稿,兩家公司上個月宣布,他們將與Hogan Lovells律師事務所組建一個行業組織,旨在將行業參與者聚集在一起,“為全球的DeFi項目帶來信譽和誠信”。

Bequant的研究主管和工作組主席之一Denis Vinokourov稱,該小組根植于多年來加密行業的廣泛發展。創建一些最佳實踐可能有助于確保監管者不必通過清除惡意參與者或減少錯誤代碼的數量來對該領域施加過于嚴格的規則。(CoinDesk)[2020/12/7 14:27:44]

目前該協議僅支持三個穩定幣挖礦,需要注意的挖礦獎勵代幣為50%KSM+50%質押token。

*注:該項目信息僅做分享,風險未知,參與挖礦前需要根據自身風險判斷。

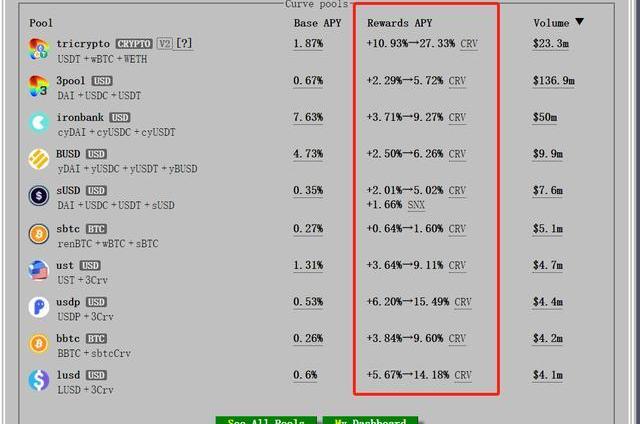

借貸

可進行單幣質押挖礦的借貸主要指流動資金池類借貸,即作為出資方,將持有資產質押到存款池內,收取借款人利息實現獲利,借貸為用戶提高了資金利用效率,以及為DeFi提供了杠桿,現已成為DeFi生態僅次于DEX的第二大賽道。

穩定幣低風險套利主要有兩條鏈路1)存款獲利:作為資金池提供方,質押資產,獲得穩定收益,一般借貸平臺都是借貸即挖礦的模式,收益構成為:利息+平臺幣挖礦獎勵。

DeFi基金“M&A”購入375MPH 約合1800萬美元完全稀釋市值:DeFi基金“M&A”發布推特宣布已購入375枚DeFi固定利率生成協議原生代幣MPH,約合1800萬美元完全稀釋的市值,并稱此前想投資88mph,但遭到拒絕。“M&A”稱,雖然88mph上線第一天就搞砸了,但自己想從錯誤中學習和增長經驗。DeFi基金“M&A”是由yearn.finance(YFI)創始人AndreCronje與鏈上期權協議Hegic的匿名創建者MollyWintermute共同成立的300萬美元的DeFi基金,該資金由HegicDevelopmentFund撥款,旨在投資DeFi項目的核心開發人員和代碼。MollyWintermute表示,想要獲得投資的開發人員只需向其展示代碼,而不需要宣傳資料。“M&A”發推表示,該基金僅投資DeFi協議或項目,不需要任何來自其他基金等的投資。11月16日,88mph啟動流動性挖礦,用戶可通過存入aUSDC、cUSDC、cUNI、yUSD和ycrvSBTC代幣和購買浮動利息債券獲得MPH代幣,通過參與平臺質押和為MPH/ETH提供流動性可獲得更多收益。不過,此次挖礦活動在啟動后不久,因合約漏洞導致攻擊被緊急關停,項目方反應迅速將資金安全轉移,并在不到24小時內完成了漏洞修復。[2020/11/23 21:44:32]

2)循環貸:當借貸平臺代幣價格上漲時,借款利率變為負值,操作循環貸

存款獲利

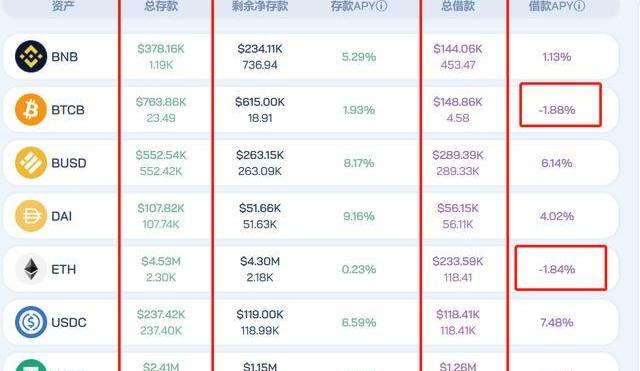

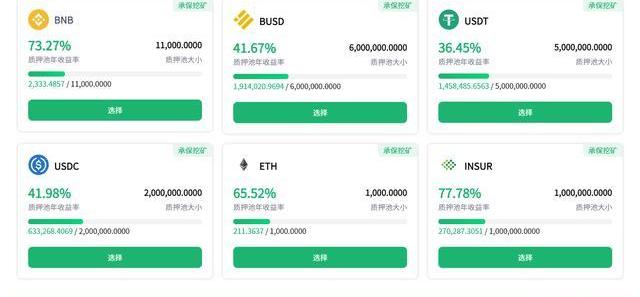

這點基本和機槍池一樣,直接選擇高收益存款池,質押持有的代幣,提供儲備金,收獲利息,這里主要關注存款礦池的資金使用率,,即被借出資金的占比,主流幣的資金使用率一般在50%,年化收益相對更穩定,但大多數借款平臺的年化利率并不高,平均為5%—10%,如下圖:

循環貸

循環貸的限定條件:同一代幣的存借,借款APY為負值,如上圖的BTC及ETH。因為同一幣種的存借,此時不存在借貸清算的風險。

循環借貸也就是常說的“套娃”玩法,通過字面意思不難理解,循環貸就是存—借—存—借—存—借...往復循環,通過放大本金來放大收益,這里主要指的是單幣循環借貸。

循環貸的可操作性場景與平臺幣價格直接相關,一般可遇不可求,如上圖中的BTC,雖然借款的負利率并不高,但可以此為例:

BTC的抵押因子是140%,即可借出市值最高資產約為71%,暫以一次借出50%為例,我們可以進行如下操作

存入1000個BTC,借出500個BTC

存入500個BTC,借出250個BTC

存入250個BTC,借出125個BTC

...

單存BTC并借出BTC,針對我們投入資金的U本位計算,假如我們循環一次,APY為2.81%/1000),循環二次,APY為3.25%/1000+(250*1.89%)/1000)...如此往復幾次后,投入資金將放大2~3倍的收益。

風險

1)智能合約風險,即協議漏洞、黑客攻擊等2)閃電貸等幣價攻擊風險,幣價遭受嚴重攻擊導致平臺幣價格下跌,循環貸則會受到嚴重沖擊,引發借款清算風險。

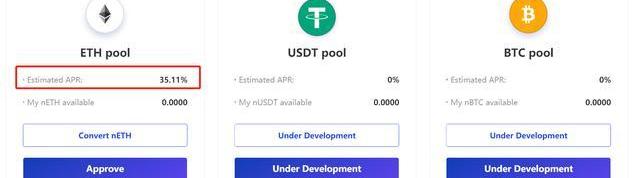

保險

DeFi保險賽道,目前仍處于藍海狀態,因其精算模型的設計需要過硬的金融功底,目前尚未繁榮,基于去中心化的原則,當前賽道的主流保險項目以互助保險類為主,本質為雙方資金的對沖,也就是承保人與投保人進行風險對沖的博弈,償付資金池來源于承保人的質押鎖倉資金。

保險產品為了有足夠的資金來承擔保單可能發生的理賠,也采用質押挖礦的模式來進行吸籌,本質上保險的模式更應趨近于傳統金融的保險,即提供基金類保險+常規保險,所以保險平臺一般也會提供機槍池類的質押池,根據協議不同,會有不同的鎖倉周期。

收益

保險類產品的收益主要來源

1)保單保費的收入

2)質押挖礦,獲得平臺治理代幣獎勵

其中保費收入根據不同的保險協議,獎勵模式各不相同,由于我個人并沒有經歷過保單的理賠,暫時無法舉例,未發生理賠前,收入來源以的質押挖礦為主。

示例項目

目前提供質押挖礦的保險項目如下

Nsure:

InsurACE:

Ins3:

關注指標

TVL:通用熱度指標,可判斷項目的熱度及規模,但保險仍未被DeFi用戶重視,整體TVL一般都不高,主流保險項目屈指可數

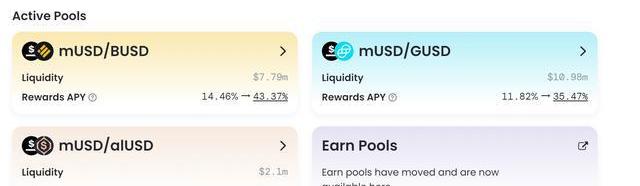

mStable:

depth:

此類協議的質押池均為穩定幣,即使LP池也以不同的合成穩定幣為主,對于投資者,U本位無任何無常損失,劣勢就是相對年化APY較低,但是風險極低,適合大資金資產配置

關注指標

TVL:通用熱度指標,可判斷項目的熱度及規模,選擇此類協議以高TVL為主

獎勵代幣:部分協議的獎勵代幣為平臺治理代幣,參考其K線來判斷收益的穩定性。

風險

智能合約風險:即協議漏洞、黑客攻擊等。

總結

倉位管理是投資的必修課,倉位配置便是其中最重要的一部分,雞蛋放在一個籃子內,則會影響投資者的心態,失去理性判斷,在當前熊市氛圍濃厚的行情下,更需要穩定收益來對沖風險,配置一定的資金到更穩定建的標的,可能是一個較好的選擇,由于DeFi仍在飛速發展,個人對項目的捕捉能力有限,以上只列舉了部分項目協議,以中立的態度進行信息分享,不做任何投資理財建議,最后感謝閱讀及支持,喜歡的話可以點擊關注哦,后續還會持續更新更多DeFi見聞,期待一起交流!

Pi的生態應用開發是目前最熱門的話題,它是PiNetwork最大的財富制造機器!Nicholas博士表示,6-7月將是pi生態應用發展的重要時期.

1900/1/1 0:00:00Grayscale由DigitalCurrencyGroup于2013年成立,總部位于美國紐約,是數字貨幣投資方面值得信賴的權威機構.

1900/1/1 0:00:00聲明:本文來自派友星佑 親愛的pi友們: 與你們一同挖pi長的有數月,短的也有數天了。一路走來,大家心中充滿了迷惑和不解,心中想“這個pi到底值不值錢啊?怎么會如此輕松就賺錢了呢?天上怎么會掉餡.

1900/1/1 0:00:00以太坊價格正在努力恢復到1,600美元兌美元的阻力位上方。ETH價格現在低于1,600美元和55條簡單移動平均線。4小時圖有一條主要看跌趨勢線形成,阻力位在1,620美元附近.

1900/1/1 0:00:00近日,華爾街風險投資公司需要全面評估PiNetwork項目的潛在風險和收益,以及市場環境的變化和趨勢,來決定是否投資PiNetwork.

1900/1/1 0:00:00土耳其央行行長:將很快宣布數字貨幣的“好消息”:7月28日消息,土耳其央行行長表示,將很快宣布數字貨幣的“好消息”.

1900/1/1 0:00:00