BTC/HKD+0.4%

BTC/HKD+0.4% ETH/HKD-0.07%

ETH/HKD-0.07% LTC/HKD-0.12%

LTC/HKD-0.12% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD-0.35%

XRP/HKD-0.35%

全球最大的資產管理公司BlockRock在6月15日向SEC提交了比特幣現貨ETF的申請,盡管SEC最早也將在9月2日回應審核情況,但考慮到貝萊德在資產管理行業的全球地位,這一消息仍然被認為是一個重要的信號,預示著比特幣和其他加密貨幣將可能被更多的機構采用。除此之外,近期同樣向SEC提交比特幣現貨ETF申請的知名機構還包括Fidelity、WisdomTree、VanEck、InvescoGalaxy等。隨著越來越多機構表明入局意愿,市場對迎來更多合規加密投資產品充滿信心。

機構進場究竟能為加密市場帶來什么?為此,PANews旗下數據新聞專欄PAData分析了已經上市的比特幣現貨ETF、期貨ETF和信托基金的交易情況,發現:

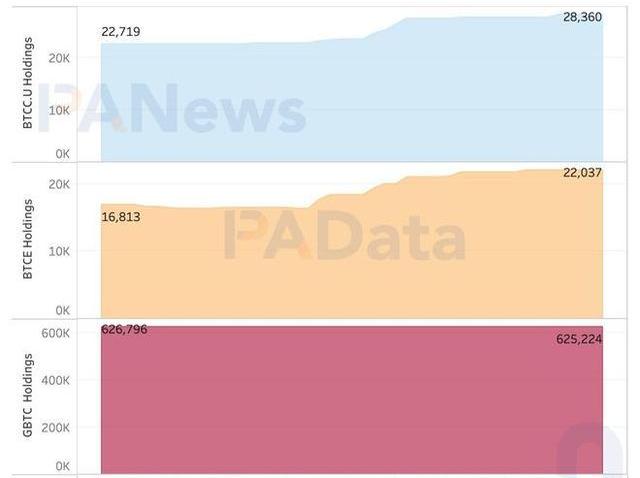

BTCC.U、BTCE和GBTC這3個基金的總持有量約為67.56萬BTC。自6月以來合計增長了9292BTC,總體增長趨勢較好。

BITO、XBTF、BTF、BITS和DEFI這5個主要比特幣期貨ETF管理的總資產已經達到了12.95億美元。BITO是唯一一個全部配置CME期貨合約的期貨ETF,其他期貨ETF還配置了一定比例的其他資產,如美國國債。

最近一個月收益率最高的是BITS,達到了33.20%,其他都只有12%左右。今年以來,收益率最高的仍然是BITS,達到了137.65%,其他都在74%左右。收益表現好于現貨ETF和信托基金。

經濟學家:預計歐洲央行將在5月會議上加息25個基點:5月4日消息,大華銀行經濟學家Lee SueAnn:預計歐洲央行將在5月的會議上加息25個基點,因為該行愿意撲滅銀行業的困境之火,而且最新預測證實,歐洲央行可能并不認為抗通脹斗爭已經結束。從長遠來看,歐洲央行25個基點的加息幅度將是謹慎的。(金十)[2023/5/4 14:42:12]

在本次BlackRock申請比特幣現貨ETF的消息公布后一周內,比特幣現貨價格日均上漲了2.78%,是統計范圍內消息面帶來的最大日均漲幅。此前由消息面帶來的日均漲幅較高的還有VanEck期貨ETF申請當月,日均上漲了1.56%。

機構ETF申請和上市的消息對比特幣現貨價格的影響可能來自三個方面,一是機構本身的聲譽背書;二是申請的ETF類型,現貨ETF的申請消息帶來的漲幅更大;三是消息發生時比特幣的價格趨勢,如果申請和上市消息發生于比特幣上行趨勢中,那么通常能帶來一定幅度的價格上漲,如果發生在下行趨勢中,那么這些消息通常也不能逆轉行情。

比特幣現貨ETF持有量增長5640BTC,灰度GBTC場外溢價率回升

加拿大投資管理公司PurposeInvestment在2021年2月推出了全球首支比特幣現貨ETF,目前官網顯示該ETF包括了4個交易產品,分別是BTCC、BTCC.B、BTCC.U、BTCC.J,投資者可以在多倫多證券交易所購買這些ETF,其份額對應實物結算的比特幣,是一種用戶友好、低風險的加密貨幣交易方法,而美國的普通用戶無法購買該ETF。另一種與現貨ETF有些相似的產品是封閉式的信托基金,同樣對應了實物比特幣,如灰度在美國發行的,面向合格投資者購買的GBTC。以及德國ETCGroup發行的BTCE,BTCE目前可以在兩個交易所交易,DeutscheB?rseXETRA,SIXSwissStockExchange。

美聯儲博斯蒂克:支持在3月的會議上加息25個基點:3月1日電,美聯儲博斯蒂克表示,目前支持在3月的會議上加息25個基點;需要“盡可能地”收回美聯儲的過剩流動性;消除過剩流動性不會對經濟造成破壞;美聯儲需要在控制通脹方面采取有力和堅定的態度。(財聯社)[2022/3/1 13:28:26]

由于多個數據服務網站僅提供BTCC.U的持有量,因此這里僅不完全統計Purpose現貨ETF中的BTCC.U。從BTCC.U、BTCE和GBTC持有的比特幣數量來看,截至7月18日,3個基金的總持有量約為67.56萬BTC。按照比特幣近期30000美元的價格換算,相當于202.7億美元。其中,GBTC規模最大,持有量為62.52萬BTC,BTCC.U和BTCE的持有量都在20萬BTC左右。從持有量變化來看,自6月以來,3個基金的持有量合計增長了9292BTC,總體增長趨勢較好,其中僅GBTC的持有量小幅下降了0.25%,BTCC.U和BTCE的持有量則分別上漲了24.83%和31.07%。

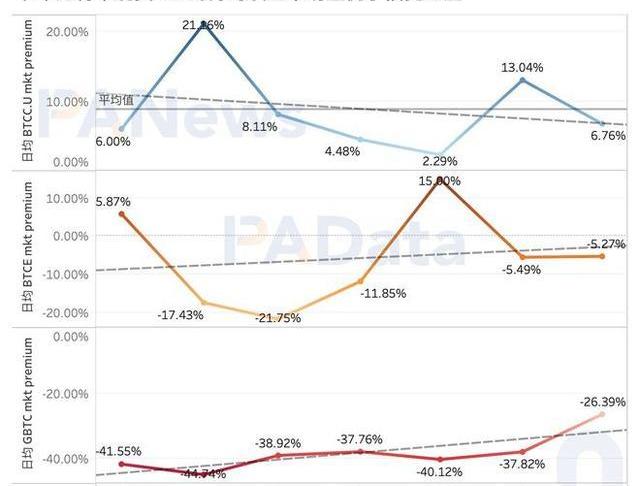

不過,信托基金沒有贖回計劃,類似“紙黃金”,因此價格往往會與其凈資產價值產生明顯的價格差異,但現貨ETF允許做市商做市,如果有足夠的流動性,價格通常不會出現溢價或折價的情況。這種差異充分反映在了3個基金的收益率表現上。

截至7月18日,本月BTCC.U的平均收益率約為6.76%,今年月均收益率均值約為8.84%,明顯優于BTCE和GBTC。后兩者本月的平均收益率分別為-5.27%和-26.39%,今年的月均收益率則分別為-5.85%和-38.18%,均為虧損狀態,但虧損幅度都呈縮小趨勢。

閃電網絡節點數量已達14045個:金色財經報道,據1ML.com數據,目前,支撐網絡的節點數量達到14045個,相較30天前數據,環比上漲2.26%;通道數量為37329,相較30天前數據,環比上漲1.3%;閃電網絡承載能力目前為1100.49BTC,約合1168.45萬美元。[2020/10/7]

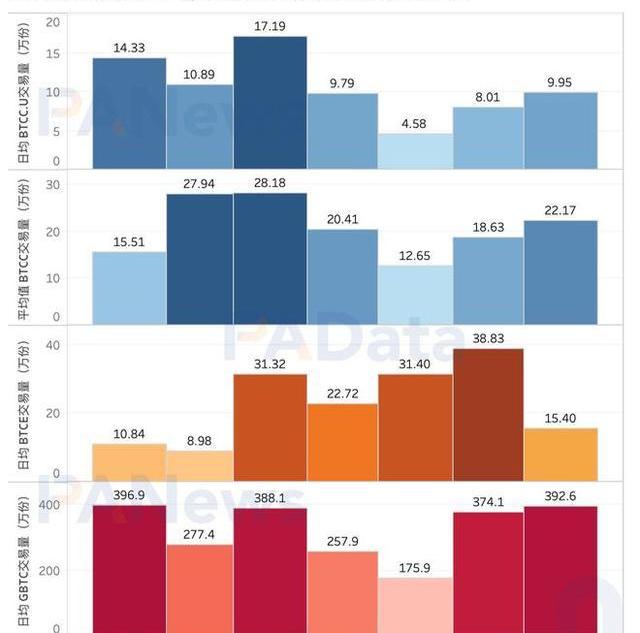

雖然BTCC.U的收益表現更好,但其交易量并不是最高的。截至7月18日,BTCC.U本月的日均交易量只有9.95萬份,BTCC本月的日均交易量約為22.17萬份,兩者合計32.12萬份,高于同期BTCE的平均15.40萬份,但低于同期GBTC的平均392.6萬份。

不過,值得關注的是,隨著6月更多機構的申請消息被公布,以及BTC價格的穩步回升,這4個基金6月的日均交易量都環比上漲了,其中BTCC.U環比上漲了74.89%,BTCC環比上漲了47.27%,BTCE環比上漲了23.66%,GBTC環比上漲了112.67%。本月至今,BTCC.U、BTCC和GBTC的日均交易量仍然保持了增長勢頭。

5大比特幣期貨ETF的總資產近13億美元,今年以來收益率均超70%

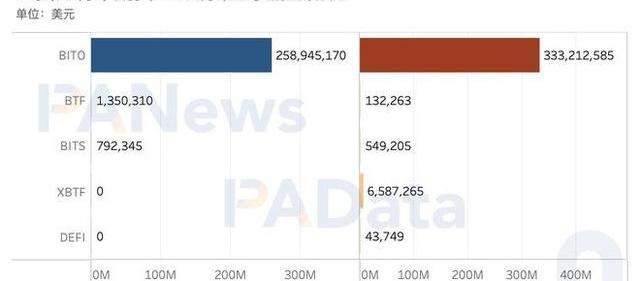

雖然目前還沒有在美上市的比特幣現貨ETF,但已經有一些在美上市的期貨ETF了。截至7月18日,BITO、XBTF、BTF、BITS和DEFI這5個主要比特幣期貨ETF管理的總資產已經達到了12.95億美元。其中,由ProShares在2021年10月正式發行的BITO是統計范圍內規模最大的期貨ETF,總資產達到了11.99億美元。其次,由VanEck和Valkyrie發行的XBTF和BTF的規模也比較大,總資產分別在3000萬美元和4000萬美元以上。

數據:BTC交易所存款數量達到5個月低點:Glassnode數據顯示,BTC交易所存款數量(1d MA)剛剛達到5個月低點1088.458,此前的5個月低點是2020年2月23日的1108.042。[2020/7/20]

這些比特幣期貨ETF追蹤的標的通常以芝加哥商品交易所的比特幣期貨合約為主。其中,規模最大的BITO是唯一一個全部配置CME期貨合約的期貨ETF,并實行“滾動”期貨合約的策略。除此之外,其他期貨ETF在配置CME期貨合約的基礎上,還配置了一定比例的其他資產,比如XBTF和BTF配置了美國國債,BITS配置了其他機構發行的區塊鏈ETF,DEFI配置了現金。

從近期的資金凈流量情況來看,BITO的凈流入規模也最大。最近一個月,BITO凈流入了2.59億美元。其次,BTF和BITS最近一個月也有少量資金凈流入,分別約為135萬美元和79萬美元。如果把時間周期拉長到今年以來,那么觀察范圍內的5個比特幣期貨ETF都有資金凈流入,凈流入量最高的仍然是BITO,約為3.33億美元。其次,XBTF今年凈流入了658萬美元,其他ETF今年的凈流入量都比較小。

BITO也是這5個比特幣期貨ETF中日均交易量最高的一個,約為996.91萬份,超過本月GBTC日均交易量的153.93%。但其他期貨ETF的交易量都不高,BTF約為38.38萬份,XBTF約為1.78萬份,剩余兩個則都不足1萬份。

動態 | 幣安在5個城市推出孵化器項目:據coincryptorama報道,Binance Labs的風險部門將于2019年3月在柏林、布宜諾斯艾利斯、拉各斯、新加坡和香港推出新的孵化器項目。[2018/12/14]

總體上,BITO在資金規模、資金流入量和日均交易量方面都遠遠領先其他比特幣期貨ETF,但從收益情況來看,BITO卻沒有領先。

根據統計,最近一個月收益率最高的是BITS,達到了33.20%,而其他觀察范圍內的ETF的收益率都只有12%左右。即使把時間周期拉長到今年以來,收益率最高的仍然是BITS,達到了137.65%,而其他觀察范圍內的ETF的收益率則都在74%左右。

合理的猜測是,期貨ETF的收益率與其配置的資產敞口有較大關系,收益率最高的BITS除了配置比特幣期貨合約以外,還配置了另一個區塊鏈ETF,其指向了更廣泛的加密資產,而不僅僅是比特幣,這可能為BITS帶來了更高的收益。但總體上,比特幣期貨ETF的收益表現都要遠遠好于現貨ETF和信托基金。

ETF消息面對BTC價格的影響不一,近期BTC的價格上漲或還與鏈上基本面有關

機構入場能為加密市場帶來豐沛的資金是毋庸置疑的,因此關于機構申請和發行ETF的消息也能總帶動比特幣現貨價格的變化。盡管消息面的影響不是唯一原因,但至少是原因之一,那么這種影響有多大呢?

PAData根據公開報道的資料,統計了部分ETF申請和上市消息后一定時間范圍內比特幣現貨價格的變化,如果公開資料在經過交叉驗證后能得到具體日期的,則統計消息日期后一周內的價格變化,通常關于期貨ETF的上市消息都能具體到日期;如果公開資料在經過交叉驗證后只能得到具體月份的,則統計消息當月的價格變化,通常關于ETF申請的時間存在一定的模糊性。為了盡可能在同一個尺度上進行比較,PAData在計算了一定時間范圍內比特幣價格的日均變化,一周按7天計算平均值,當月按30天計算平均值。

根據統計,在本次BlackRock申請比特幣現貨ETF的消息公布后一周內,比特幣現貨價格上漲了19.49%,相當于日均上漲了2.78%,是統計范圍內消息面帶來的最大日均漲幅。可見市場對機構龍頭入場的期待。

其次,在GBTC的其快速增長期內,比特幣現貨價格上漲了168.21%,相當于日均上漲1.87%,但GBTC剛上市后一周內,比特幣現貨價格僅日均上漲了0.42%。

其他由消息面帶來的日均漲幅較高的還有VanEck期貨ETF申請當月,比特幣現貨價格日均上漲了1.56%;Jacobi現貨ETF獲批當月,比特幣現貨價格日均上漲了1.33%;Fidelity/WiseOrigin和SkyBridgeCapital現貨ETF申請當月,比特幣現貨價格日均上漲了1%。另外,也有一些消息面并沒有帶動比特幣價格上漲,比如最近Valkyrie現貨ETF申請消息被報道的當日,比特幣現貨價格還下跌了1.15%。

總的來說,機構ETF申請和上市的消息對比特幣現貨價格的影響可能來自三個方面,一是機構本身的聲譽背書,比如BlckRock這樣規模的機構更能刺激市場的信心;二是申請的ETF類型,現貨ETF面臨的監管壓力更大,并且目前還沒有一只能獲批后在美上市,因此過去普遍的情況是,現貨ETF的申請消息帶來的漲幅更大;三是消息發生時,比特幣的價格趨勢。PAData以消息發生時的比特幣價格為中點,前后各擴展半年,以觀察當時的比特幣價格趨勢,在這種粗略的觀察下,仍然可以發現,如果申請和上市消息發生于比特幣上行趨勢中,那么通常能帶來一定幅度的價格上漲,如果發生在下行趨勢中,那么這些消息通常也不能逆轉行情。

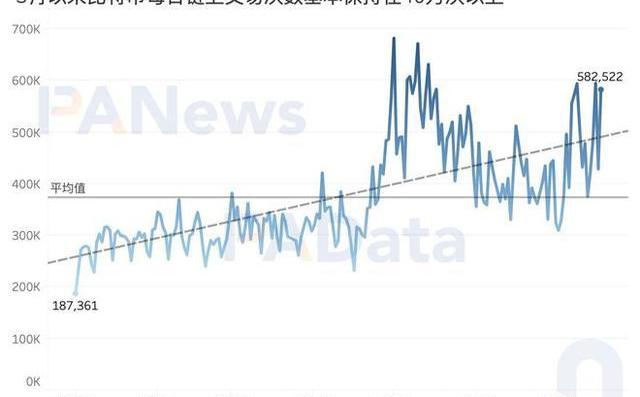

因此,很難將近期比特幣價格的上漲歸結于其中一個因素,除了BlckRock帶來的利好消息以外,需要注意的是,近期比特幣鏈上交易次數受到BRC-20代幣興起的影響也創下了歷史新高。7月18日,比特幣鏈上交易次數達到了58.25萬次,較年初的18.74萬次增長了210.83%。從趨勢來看,5月以后,大多數時間的鏈上交易次數都在40萬次以上,超過50萬次也不少。鏈上交易次數是比特幣應用情況的直觀反映,通常而言,鏈上交易次數上漲意味著交易基本面改善,價格很有可能上漲。

消息面的影響是復雜的,無論是現貨還是期貨,比特幣ETF究竟能為市場帶來多大規模的資金,以及多大程度的信心,都取決于很多因素。但ETF的申請和獲批又與整個市場的發展密不可分,兩者應該是相輔相成相互關聯的系統。本文的分析僅希望對已發行的比特幣ETF做出回顧,并對消息影響做出觀察,以為未來的分析提供基礎,在此基礎上,PAData將會持續關注比特幣ETF的交易。

Tags:ETF比特幣BTCETF幣是什么幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢BTCs是不是黃了btc錢包官網btc短線交易騙局

柴犬的價格一直在盤整,導致下跌趨勢。在過去的24小時內,SHIB的價值下跌了2%,周線圖上的走勢有限。這表明購買興趣下降和賣壓增加。 SHIB市場出現超賣,但如果買家介入,價格仍有可能回升.

1900/1/1 0:00:00TheBlockResearch數據顯示,比特幣年化波動率目前約為32%,相較歷史的平均水平71%大幅下降,現在甚至低于Meta和亞馬遜股票.

1900/1/1 0:00:00《華爾街日報》的消息導致比特幣跌破30,000美元,盡管時間很短。加密貨幣市場的波動性顯著增加。根據Coinglass的數據,過去24小時內總共價值2億美元的空頭和多頭頭寸被清算.

1900/1/1 0:00:00著名的加密貨幣分析平臺Santiment報告稱,隨著周三備受期待的萊特幣減半事件臨近,持有價值95萬美元至95萬美元LTC頭寸的主要交易者正在積極增持.

1900/1/1 0:00:00LTC價格難以進一步飆升,因為面臨93美元附近的阻力LTC的阻力位為93.85美元LTC/USD的支撐位為88.8美元6月24日的LTC價格分析證實,由于看漲的市場情緒,多頭已成功繼續上漲趨勢.

1900/1/1 0:00:00以太坊鯨魚一直在加大在區塊鏈上的活動,因為它看到了一個重要的水平。這一次,他們最近的活動激增是以交易的形式出現的.

1900/1/1 0:00:00