BTC/HKD+1.88%

BTC/HKD+1.88% ETH/HKD+2.65%

ETH/HKD+2.65% LTC/HKD+3.37%

LTC/HKD+3.37% ADA/HKD-0.76%

ADA/HKD-0.76% SOL/HKD+2.39%

SOL/HKD+2.39% XRP/HKD-0.42%

XRP/HKD-0.42%作者:SAM ANDREW;編譯:MarsBit,MK

以太坊具有生產性資產的屬性,它能產生利潤,這些利潤歸屬于代幣持有者。但是它是否像股票一樣被看作是一種生產性資產?以太坊的估值倍數會影響 ETH 的價格嗎?

估值倍數是一種評估資產價值的啟發式方法。谷歌以 30 倍的盈利交易,英偉達以 230 倍的盈利交易。如果谷歌的現有盈利在未來 30 年內持續不變,那么需要 30 年才能收回對谷歌的投資。如果谷歌的盈利增長,所需年數會更少。與英偉達相比,谷歌在估值上相對「便宜」。入市估值,例如 30 倍與 230 倍,不僅僅是投資回報的唯一驅動因素,但卻是重要因素之一。昂貴的資產,比如英偉達,其當前估值倍數中已經包含了高增長的預期。如果它們不能達到這些高遠的預期,價格將會暴跌。

類似的估值倍數也可以應用于加密領域。市值除以總費用是一種加密估值倍數,市值代表市場對資產價值的當前看法,費用是協議產生的總收入,一個區塊鏈的收入類似于它在整個網絡中分配的利潤。因此,一個區塊鏈的收入和盈利倍數是相同的。

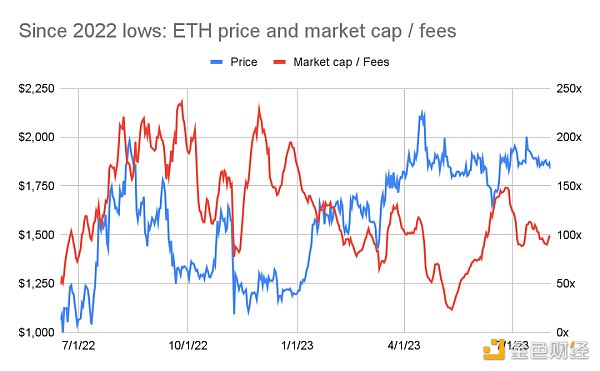

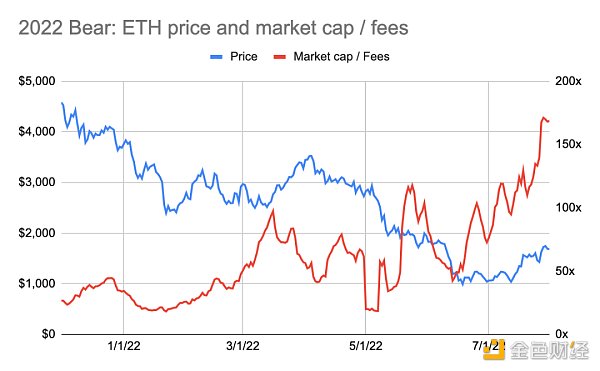

以太坊當前交易的滾動七天年化費用的倍數為 100 倍。自 2022 年夏季以來,以太坊的費用倍數在 25 倍和 235 倍之間波動(參見下圖:自 2022 年低點以來:ETH 價格和市值 / 費用)。

消息人士:Amber Group正在以30億美元的估值籌集超1億美元新資金:金色財經報道,匿名消息人士稱,數字資產交易平臺Amber Group正在以30億美元的估值籌集1億多美元的新資金。該公司在2月份的估值為30億美元,融資2億美元,由財富基金淡馬錫領投,紅杉中國、Pantera Capital、Tiger Global Management、True Arrow Partners和Coinbase Ventures參投。

報道稱,Amber原本試圖以50億至80億美元的更高估值再次籌集資金,但鑒于加密市場普遍低迷,這些資金未能兌現。知情人士透露,新的融資正在分多個部分完成,1億美元中的大約一半已經到位,該公司計劃在今年年底或2023年初之前再完成一到兩次額外的融資交易。(彭博社)[2022/11/5 12:19:10]

資料來源:CoinMetrics、 artemiz.xyz

上面的圖表顯示了 ETH 價格和估值倍數之間的反向關系。購買 ETH 的最佳時機是在 2022 年底,當時 ETH 的價格約為 1200 美元。然而在那個時候,ETH 的估值倍數更高,約為 200 倍的費用。到了 2023 年春季,ETH 的價格接近 2000 美元,但其費用倍數降至 50-100 倍。

清潔能源礦企Crusoe Energy以17.5億美元估值獲5.5億美元C輪融資:4月21日消息,清潔能源挖礦初創公司Crusoe Energy近日以17.5億美元的投后估值籌集了3.5億美元的C輪融資,專注于可持續能源投資領域的G2VenturePartners領投,BainCapitalVentures、PolychainCapital和WinklevossCapital等參投。17.5億美元估值是該公司的股權價值,不包括從SVBCapital、GenerateCapital和Sparkfund獲得的1.55億美元信貸額度。

據了解,Crusoe使用天然氣形式的能源為比特幣挖礦提供動力,在石油資源豐富的北達科他州、蒙大拿州、懷俄明州和科羅拉多州運營著86個天然氣數據中心,并計劃在今年年底前運營180多家。此外,該公司還在將業務擴展至周期性較小的云計算。[2022/4/21 14:38:17]

價格和估值倍數之間的反向關系是意外的。通常情況下,當資產的估值倍數較低時,購買該資產會更劃算。倍數通常在資產達到一個轉折點之前較低。市場意識到資產被低估。隨著價格的上漲,估值倍數也會增加。

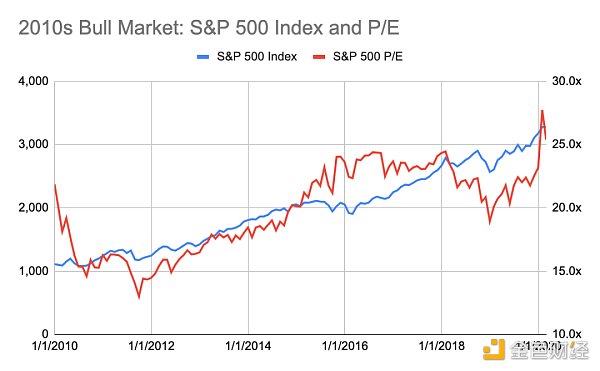

下面的圖表(2010 年代牛市:標準普爾 500 指數和市盈率)說明了價格和倍數之間的普遍關系。它描繪了 2010 年代美國股市牛市的走勢,直到 Covid 爆發。標準普爾 500 指數在這個十年初以約 15 倍的市盈率交易,自 1928 年以來平均為 18 倍,自 2000 年以來為 26 倍。2011 年,美國從全球金融危機中走出,利率接近歷史低點,這個轉折點出現了。此后,價格和倍數開始穩步上升。

Fireblocks以80億美元估值完成5.5億美元E輪融資:1月27日消息,數字資產托管平臺Fireblocks以80億美元估值完成5.5億美元E輪融資,D1 Capital Partners和Spark Capital領投,Parafi Growth Fund、Canapi Ventures、Altimeter、General Atlantic、Index Ventures、Mammoth、CapitalG和Iconiq Strategic Partners參投。

據了解,Fireblocks已從風險投資公司共籌集了累計7.99億美元,其在D輪融資中籌集了3.1億美元,而C輪融資估值為1.33億美元。

連續幾輪融資已幫助Fireblocks將其服務范圍擴展至800多家機構客戶,包括紐約梅隆銀行、Revolut、Galaxy Digital、Crypto.com、BlockFi、SwissBorg、CoinShares、e投睿和Three Arrows Capital。作為基礎設施提供商,Fireblocks與加密交易所等其他金融機構合作,以保護、轉移和發行數字資產。(Cointelegraph)[2022/1/27 9:17:44]

FTX以250億美元估值在B-1輪融資中籌集超4.2億美元,Tiger Global等參投:10月21日消息,FTX宣布已在B-1輪融資中籌集420,690,000美元。BlackRock、Tiger Global等69位投資者參投。FTX表示,投資者對其的估值為250億美元,比7月份的B輪融資估值上漲了近39%。(CoinDesk)

此前7月21日消息,加密交易平臺FTX宣布完成9億美元B輪融資,共超60家(位)投資方參與。[2021/10/21 20:47:12]

資料來源:Macro Trends

以太坊的倍數是否表明 ETH「便宜」還是「昂貴」?「便宜」或「昂貴」如何體現在 ETH 的價格表現上?這是否像股票市場一樣是一個好的買入機會的指示?分析歷史數據可以解答這些問題。

在五年內,ETH 的價格從 10 美元漲至 4000 美元以上。這 400 倍的價格變動使得在一個圖表中觀察關系變得困難。相反,不同的時期被突出以說明趨勢。

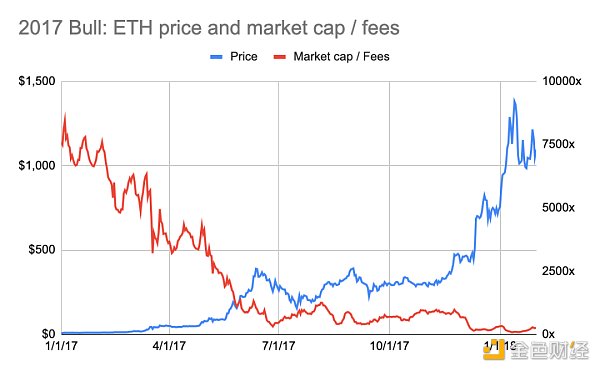

2017 年的牛市突顯了倍數和價格之間的反向關系。2017 年初,ETH 的費用倍數達到驚人的 7700 倍(參見下圖: 2017 年牛市:ETH 價格和市值 / 費用)。然而,從價格走勢來看,那是購買 ETH 的好時機,價格約為 10 美元。隨后,ETH 的價格增長了 10 倍,倍數下降到 100 倍。

Joseph Young:摩根士丹利正以20億美元的估值競標Bithumb:加密貨幣分析師Joseph Young發推表示,摩根士丹利正以20億美元的估值競標韓國加密貨幣交易所Bithumb。目前,在這個領域中,機構利益的爆發是空前的。[2021/3/19 18:59:39]

資料來源:CoinMetrics、 artemis.xyz

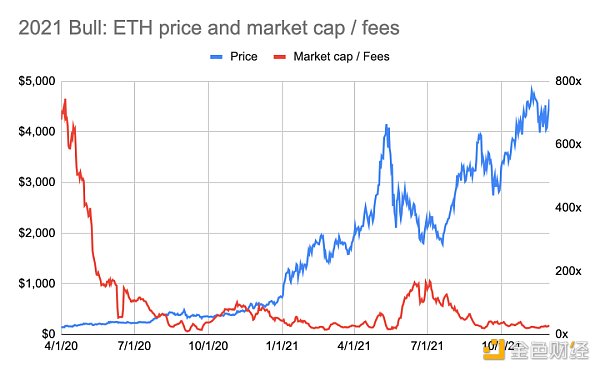

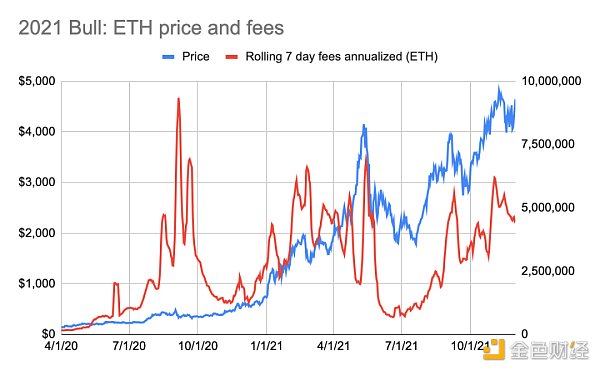

2021 年的牛市也呈現出相同的趨勢。在 2020 年初,ETH 的價格約為 200 美元,當時它的費用倍數為 650 倍(參見下圖: 2021 年牛市:ETH 價格和市值 / 費用)。ETH 的價格增長了 24 倍,而其倍數壓縮到 22 倍。

以太坊的熊市也呈現出相同的反向關系。在 2018 年初,ETH 的費用倍數降至 200 倍的低點,而其價格接近 1000 美元的峰值(參見下圖: 2018 年熊市:ETH 價格和市值 / 費用)。幾個月前,ETH 的費用曾超過 3000 倍(參見上圖: 2017 年牛市:ETH 價格和市值 / 費用)。

同樣,賣出的時間也是在 2021 年末,當時 ETH 的費用倍數降至 25 倍的低點,而其價格達到了創紀錄的 4000 美元(參見下圖: 2022 年熊市:ETH 價格和市值 / 費用)。

ETH 的價格和倍數呈反向關系。歷史表明,最好在其倍數達到峰值時購買 ETH,在其倍數達到低谷時賣出。這意味著在其估值倍數最高時購買 ETH,在其估值倍數最低時賣出。

這是非常反直覺的,這與生產性資產(如股票)的交易方式不同。什么解釋了這種奇特的關系呢?

這種反直覺的結論可以通過以下方式解釋:

市場具有前瞻性。

ETH 并不是以費用的倍數來估值。

無論是股票、商品還是加密,市場都具有前瞻性。價格反映了未來的預期,而不是過去發生的事情。可以這樣理解:一家公司的價值是基于其未來現金流的。

市值 / 費用倍數反映了特定時間點上以太坊的費用。用于計算倍數的費用是過去七天的費用總和乘以 52 周。它并不反映以太坊未來的費用潛力。費用數字不是一個前瞻性的指標。

分析歷史數據證實了以太坊市場具有前瞻性。在 2017 年的牛市中,以太坊費用在以太坊中的漲勢之前就已經上漲了(參見下圖: 2017 年牛市:ETH 價格和費用)。注意,價格在 2018 年初沒有像費用那樣迅速下降。

在 2021 年的牛市中出現了類似但較弱的趨勢。截至 2021 年 5 月,價格在相應的費用增加之前就已經上漲(參見下圖: 2021 年牛市:ETH 價格和費用)。然而, 2020 年夏天,費用幾乎增加了兩倍,而 ETH 價格沒有相應的上漲。此外, 2021 年初,費用的增長導致了 ETH 價格的增加。首先出現的轉折點可能是由于 Covid。在 2020 年夏季,人們處于封鎖狀態。DeFi 應用爆發式增長。由于此原因,用戶在以太坊上的費用支出增加。然而,投資界并沒有關注加密領域。

在牛市中,ETH 價格提前上漲以應對不斷增長的以太坊費用的證據是最清晰的。在 ETH 價格下跌或橫盤的時期,這種關系既沒有被否定也沒有被證實。出于簡潔起見,我們省略了熊市和橫盤市場中的 ETH 價格和費用圖表。

市場可能不會將以太坊作為費用的倍數來估值。如果市場確實這樣做,那么 ETH 的價格和費用倍數應該在某種程度上同步變動。邏輯應該是,較低的倍數往往意味著更有吸引力的入場價格,而不是相反。

以太坊的費用倍數劇烈波動,趨向于較高的估值倍數。自 2016 年以來,以太坊的倍數在 10 倍至 8800 倍之間波動。自 2021 年以來,這個范圍縮小到 20 倍至 235 倍。估值倍數仍然相對較高。

以太坊具有生產性、商品性和價值存儲性的屬性。生產性資產的估值基于盈利的倍數。而商品和價值存儲資產則不然。很難通過費用的倍數來合理解釋 ETH 的估值,這可能表明 ETH 更多地被看作是一種價值儲備資產,而不是生產性資產。

然而,這有一個復雜的問題!如果 ETH 并不是以生產性資產的方式估值,那么為什么價格會提前反應費用的增長呢?根本上來說,不應該。畢竟,如果 ETH 是一種價值儲備資產,那么以太坊的費用增長對其估值并不會產生太大影響。

但是費用確實會對價格產生影響,影響有多大?

很難說,ETH 價格受到多個變量的影響,包括宏觀因素、監管和競爭。要將不同的變量隔離出來,以確定哪個對價格影響最大是不可能的。

在加密領域,以及特定地說是以太坊,基本面,如費用,對于加密領域和特定地說是以太坊,確實很重要。基本面決定了網絡的健康狀況和前景。對于 Layer 1 區塊鏈而言,基本面只能在估值網絡方面做到這一點。一個區塊鏈的大部分價值在于它的貨幣性質。它作為價值儲備和價值轉移的能力。它保護網絡的能力。在 Layer 區塊鏈上構建的協議和應用更多地依賴于它們的生產性資產屬性,正如在「Token Value Creation: Funnels into one thing」中所解釋的那樣。

因此,你不能從交易倍數中推導出 ETH 的價格。以太坊的「便宜」或「昂貴」的倍數并不能說明太多問題。但以太坊的指標,特別是它的費用,推動了價格的波動。

MarsBit

媒體專欄

閱讀更多

金色財經

金色財經 善歐巴

web3中文

金色早8點

YBB Capital

吳說Real

元宇宙簡史

Tags:ETH以太坊TALAPIethicalvalues怎么得到以太坊幣的錢Brave Power CrystalCAPITAL X CELL

作者:律動 BlockBeatsPolygon 似乎和當時的 Solana 一樣,只欠 Okay Bears 這樣的「東風」談及 NFT,大家的目光毫無疑問都首先聚焦在 ETH 上.

1900/1/1 0:00:00原文作者:@Calvin,PSE Trading Analyst“總的來說,我的觀點是在短期內,Optimistic rollup 在 EVM 兼容方面占盡優勢.

1900/1/1 0:00:00原文作者:Scarlett Wu過去兩周 YGG 價格的過山車讓市場的目光重新聚焦在游戲公會賽道,在上漲伊始.

1900/1/1 0:00:00作者:小湃的朋友圈 參與Base活動與生態交互,坐等福報。 TL;DR: 1. 官方橋已開放 2.「奧德賽」一系列的任務和獎勵3. 如何參與「OnchainSummer」為期一個月的100ETH.

1900/1/1 0:00:00作者:Web3動向 在創立十周年之際,并由DCG集團持有八年之久,加密媒體CoinDesk再次易主。據《華爾街日報》 7月20日報道,一投資者集團以近 1.25 億美元收購CoinDesk.

1900/1/1 0:00:00作者:MARCEL PECHMAN,COINTELEGRAPH;編譯:松雪,金色財經最近的加密貨幣崩盤對 memecoin 造成了沉重打擊,從 8 月 14 日到 8 月 21 日.

1900/1/1 0:00:00